Depensahan ang $100,000, ibinunyag ng datos kung magba-bounce back ba ang Bitcoin o magpapatuloy sa pagbaba?

Maaaring pumasok na ang merkado sa isang banayad na bear market.

Maaaring pumasok na ang merkado sa isang banayad na bear market.

May-akda: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Pagsasalin: Luffy, Foresight News

Buod

- Bumagsak ang Bitcoin sa ibaba ng short-term holder cost basis (mga $112,500), na kinumpirma ang paghina ng demand at opisyal na nagtapos sa nakaraang bull market phase. Sa kasalukuyan, ang presyo ay nagko-consolidate malapit sa $100,000, bumaba ng humigit-kumulang 21% mula sa all-time high (ATH).

- Mga 71% ng supply ng Bitcoin ay nananatiling kumikita, na tumutugma sa mga katangian ng mid-term correction. Ang 3.1% na relative unrealized loss rate ay nagpapahiwatig na kasalukuyang nasa banayad na bear market stage, hindi pa sa malalim na capitulation.

- Mula Hulyo, nabawasan ng 300,000 ang supply ng Bitcoin ng mga long-term holders, at patuloy pa rin ang pagbebenta kahit bumababa ang presyo—iba ito sa "sell on strength" pattern noong maagang bahagi ng cycle na ito.

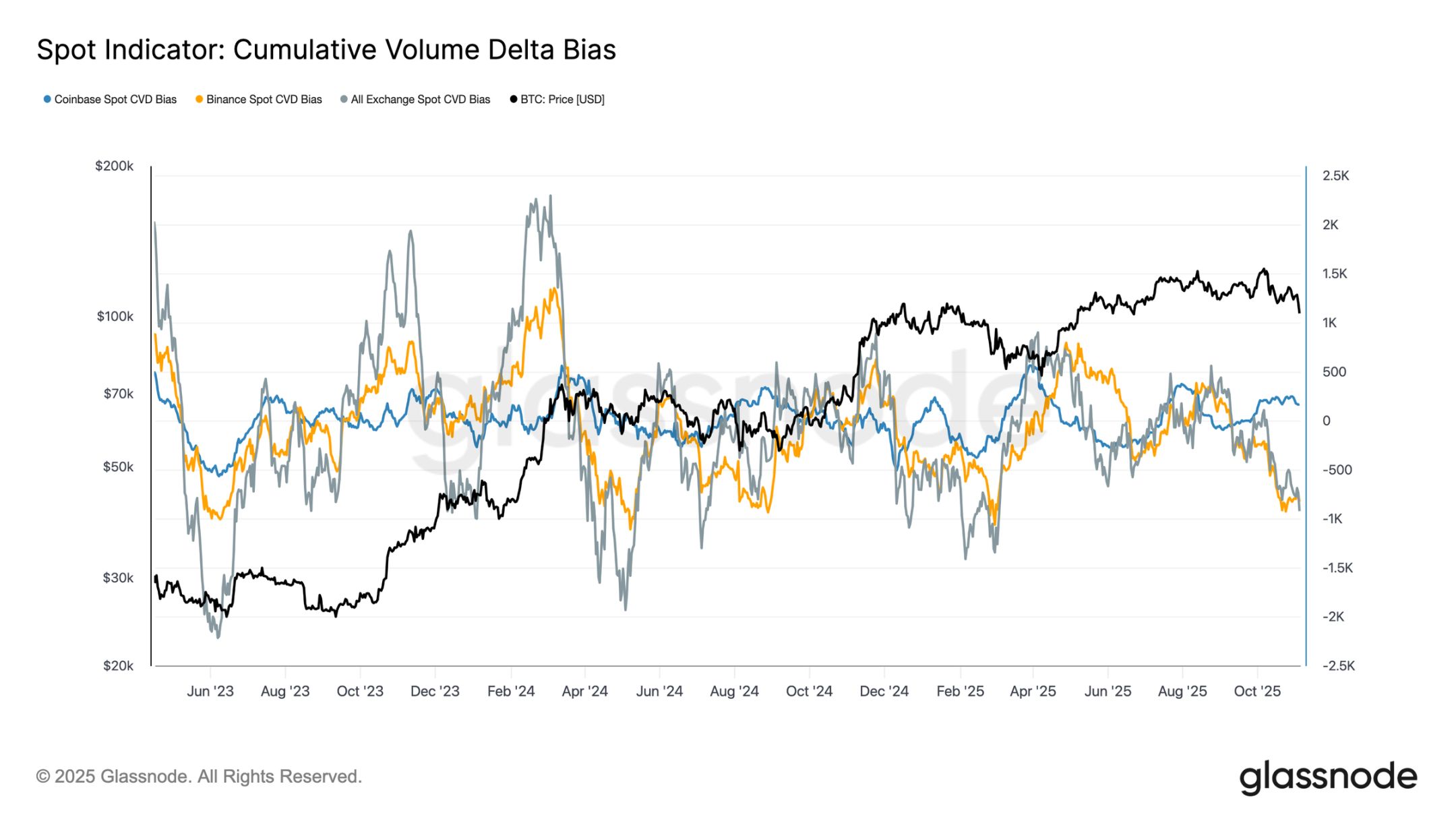

- Patuloy ang net outflow ng pondo mula sa US spot Bitcoin ETF (araw-araw na outflow na $150 milyon - $700 milyon), at ang cumulative volume delta (CVD) ng mga pangunahing exchange spot market ay nagpapakita ng patuloy na selling pressure at humihinang self-directed trading demand.

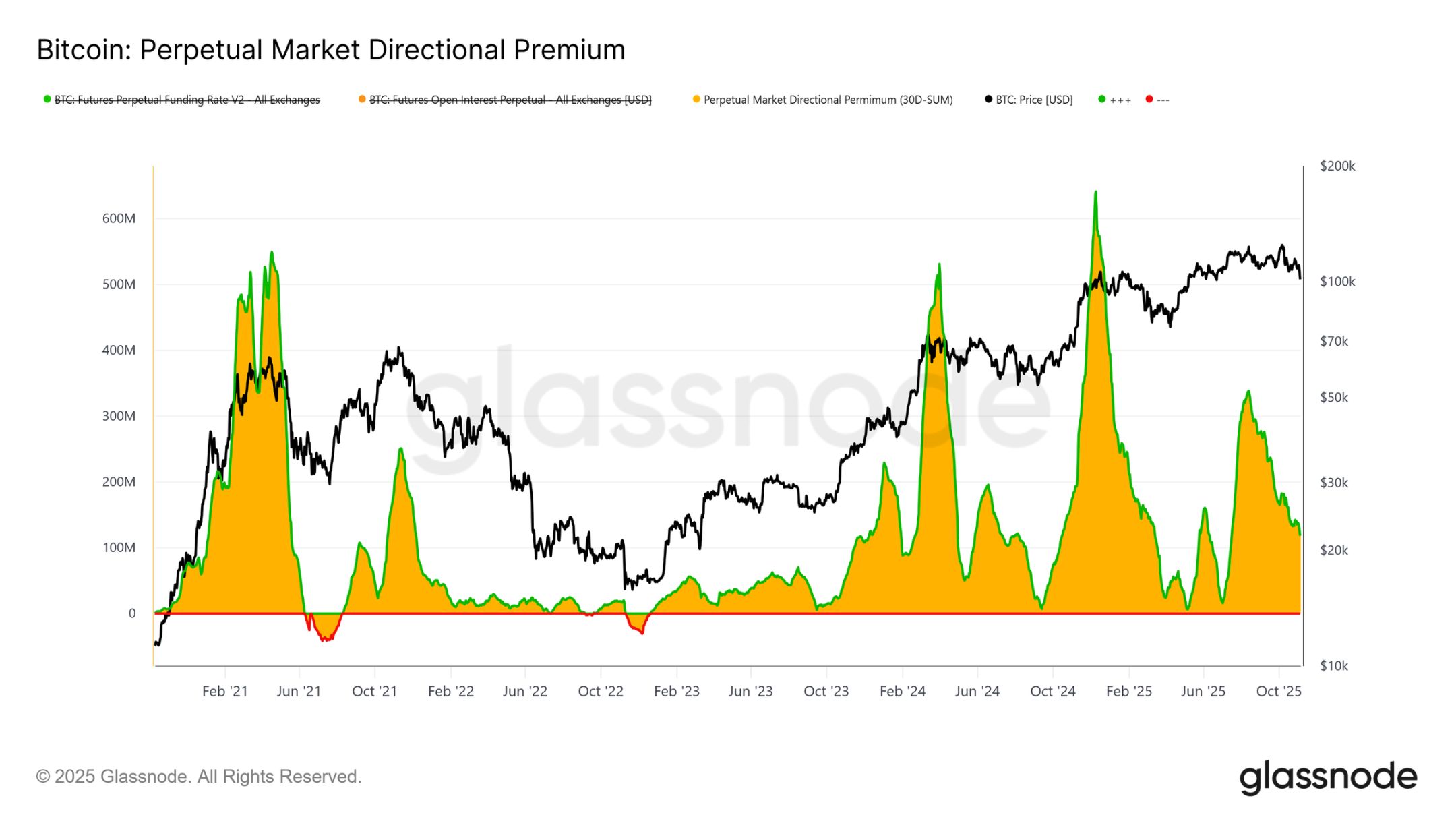

- Bumaba ang directional premium ng perpetual contract market mula $338 milyon bawat buwan noong Abril sa $118 milyon, na nagpapakita ng pagbawas ng mga trader sa kanilang leveraged long positions.

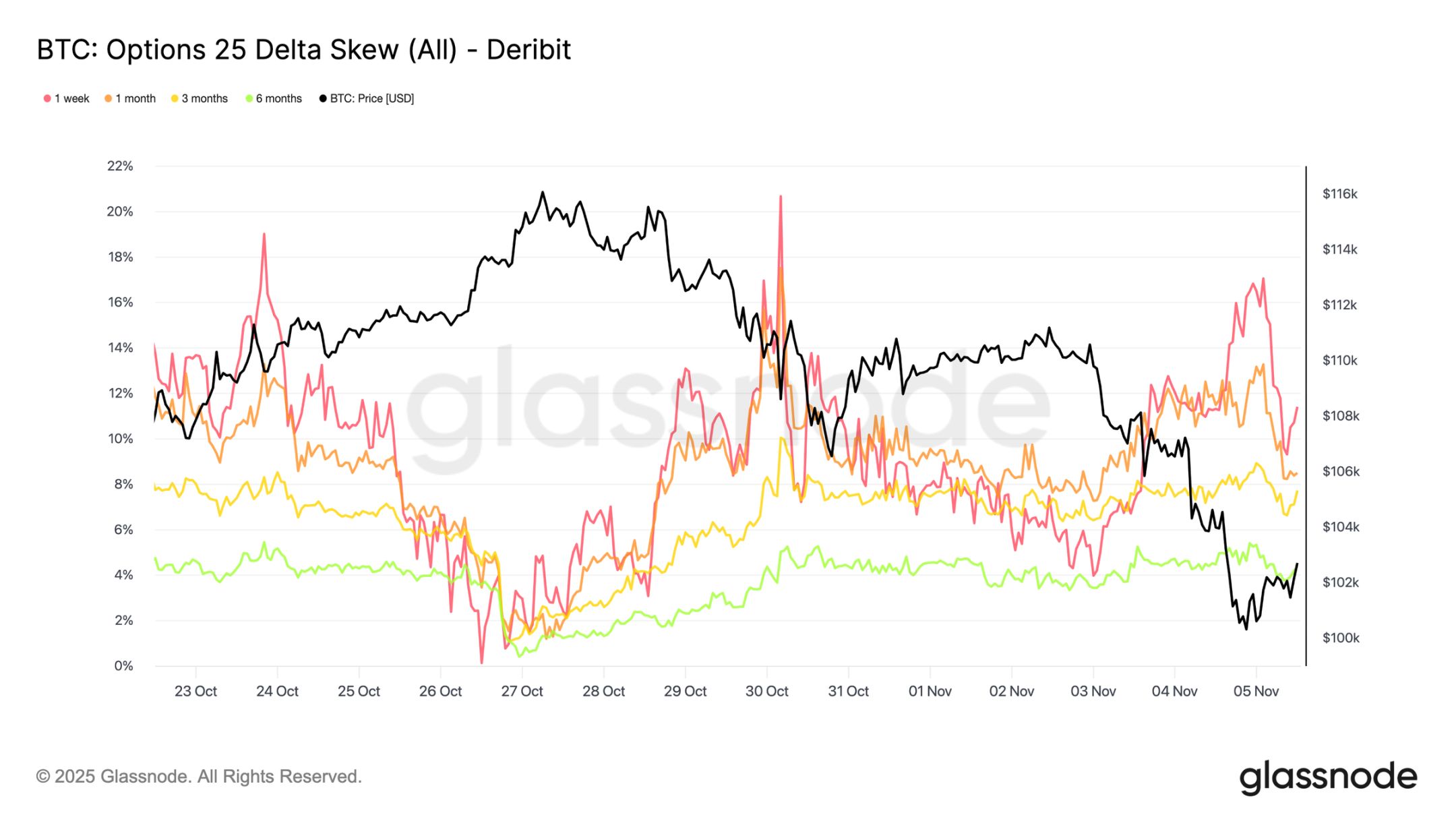

- Malakas ang demand at tumataas ang premium ng put options sa $100,000 strike price, na nagpapakita na patuloy na naghe-hedge ng risk ang mga trader sa halip na "buy the dip." Ang short-term implied volatility ay sensitibo pa rin sa price swings, ngunit naging stable na matapos ang pagtaas noong Oktubre.

- Sa kabuuan, ang merkado ay nasa isang marupok na balanse: mahina ang demand, kontrolado ang losses, at nangingibabaw ang maingat na sentiment. Para magkaroon ng tuloy-tuloy na rebound, kailangang muling makaakit ng capital inflow at mabawi ang $112,000 - $113,000 range.

On-chain Insights

Matapos ang ulat noong nakaraang linggo, nabigo ang Bitcoin sa maraming pagtatangka na mabawi ang short-term holder cost basis at tuluyang bumagsak sa psychological threshold na $100,000. Ang breakdown na ito ay nagkumpirma ng paghina ng demand momentum, patuloy na selling pressure mula sa long-term investors, at nagmarka ng malinaw na pagtatapos ng bull market phase.

Sa artikulong ito, susuriin natin ang structural weakness ng merkado gamit ang on-chain price models at spending metrics, at pagsasamahin ito sa spot, perpetual contract, at options market data upang matukoy ang market sentiment at risk positioning para sa susunod na linggo.

Pagsubok sa Support Level sa Ibaba

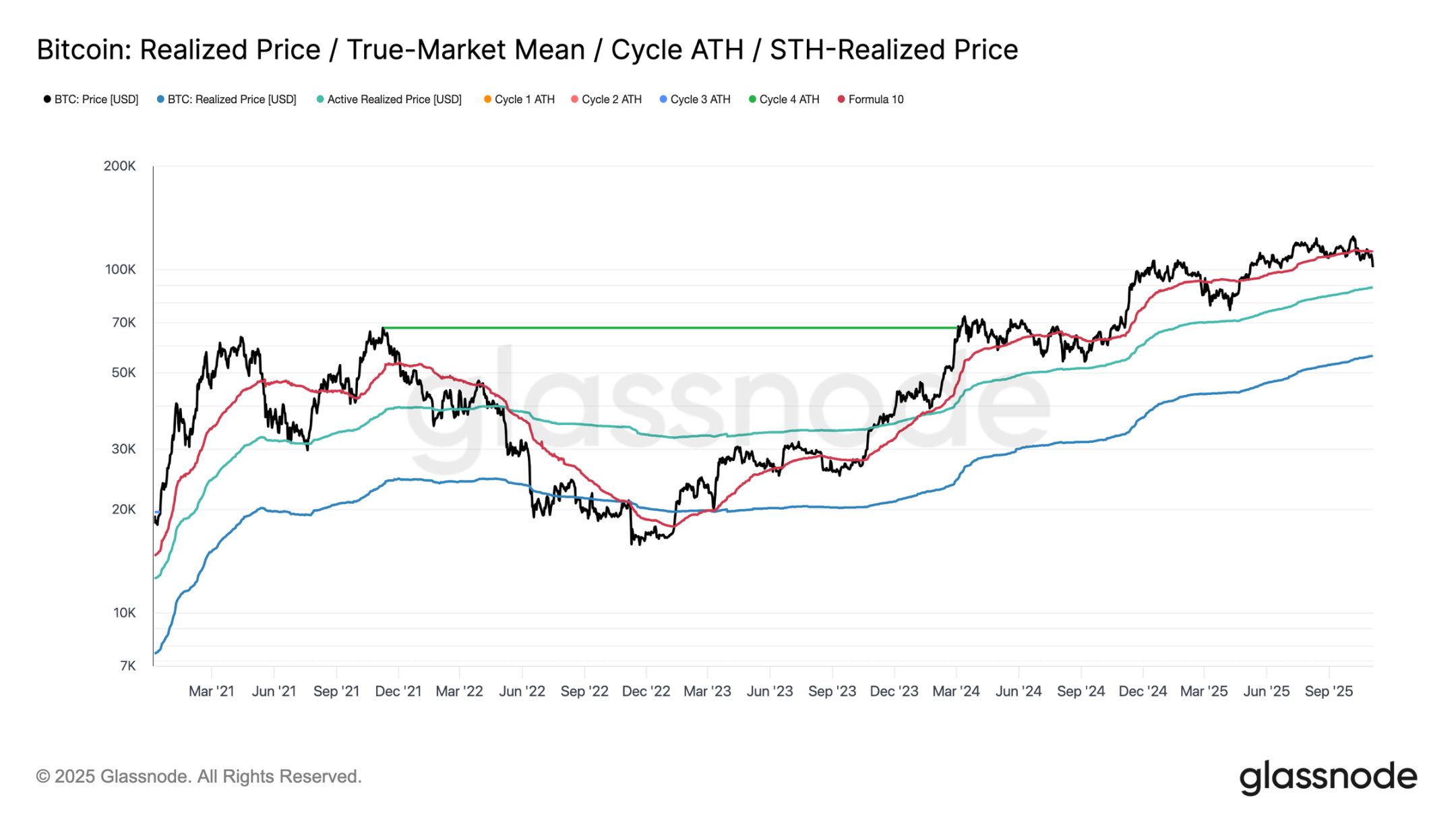

Mula noong malaking pagbagsak ng merkado noong Oktubre 10, hindi na muling nakabalik ang Bitcoin sa itaas ng short-term holder cost basis at tuluyang bumagsak malapit sa $100,000, mga 11% na mas mababa sa critical threshold na $112,500.

Ayon sa historical data, kapag nagkaroon ng ganitong kalaking discount mula sa level na ito, tumataas ang posibilidad na bumagsak pa sa mas mababang structural support—halimbawa, ang kasalukuyang realized price ng active investors na nasa humigit-kumulang $88,500. Ang metric na ito ay dynamic na sumusubaybay sa cost basis ng actively circulating supply (hindi kasama ang dormant tokens) at madalas na nagsisilbing mahalagang reference sa mga long-term correction phase ng nakaraang cycles.

Nasa Sangandaan

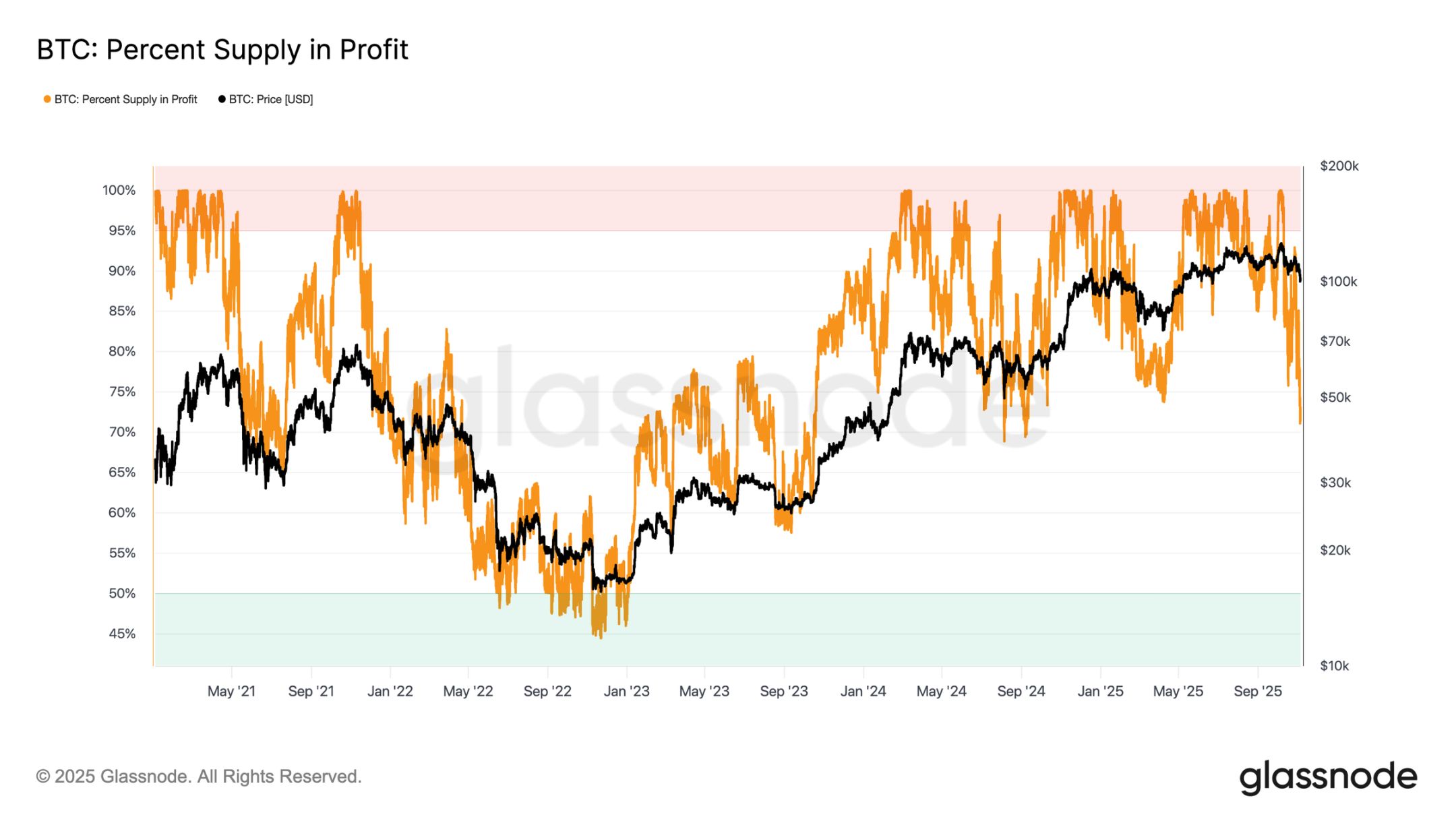

Sa karagdagang pagsusuri, makikita na ang structural pattern ng adjustment na ito ay kahalintulad ng noong Hunyo 2024 at Pebrero 2025—sa parehong panahon, ang Bitcoin ay nasa mahalagang sangandaan ng "rebound" at "deep contraction." Sa kasalukuyang presyo sa ibaba ng $100,000, mga 71% ng supply ay nananatiling kumikita, inilalagay ang merkado sa lower bound ng typical 70%-90% profitable supply equilibrium range ng mid-term slowdown phase.

Karaniwan, sa stage na ito ay mayroong panandaliang rebound pabalik sa short-term holder cost basis, ngunit ang tuloy-tuloy na recovery ay nangangailangan ng matagal na consolidation at bagong demand inflow. Sa kabaligtaran, kung lalala pa at mas maraming holders ang malulugi, maaaring lumipat ang merkado mula sa kasalukuyang banayad na pagbaba patungo sa mas malalim na bear market stage. Sa kasaysayan, ang stage na ito ay nailalarawan ng capitulation selling at matagal na re-accumulation.

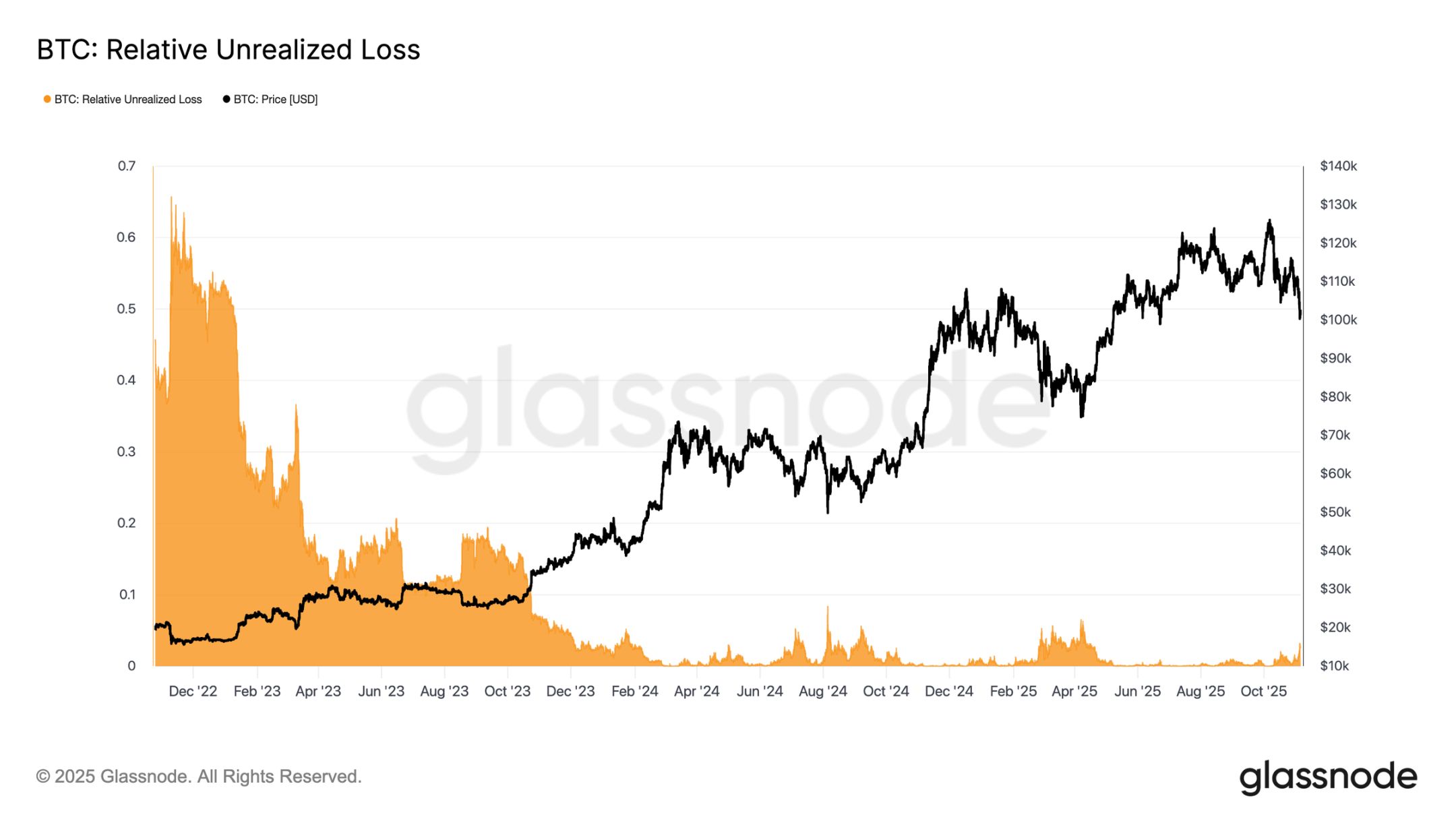

Kontrolado pa rin ang Losses

Para mas malinaw na matukoy ang katangian ng kasalukuyang pullback, maaaring tingnan ang relative unrealized loss rate—isang metric na sumusukat sa proporsyon ng total unrealized losses (USD) sa market cap. Hindi tulad ng matinding losses noong 2022-2023 bear market, ang kasalukuyang 3.1% unrealized loss rate ay nagpapahiwatig ng banayad na market pressure, na katulad ng mid-term corrections noong Q3, Q4 ng 2024 at Q2 ng 2025, at nananatiling mas mababa sa 5% threshold.

Hangga't nananatili sa range na ito ang unrealized loss rate, maaaring ikategorya ang merkado bilang "banayad na bear market," na nailalarawan ng orderly revaluation sa halip na panic selling. Ngunit kung lalala pa at lumampas sa 10% ang ratio, maaaring mag-trigger ito ng malawakang capitulation selling at magmarka ng mas matinding bear market environment.

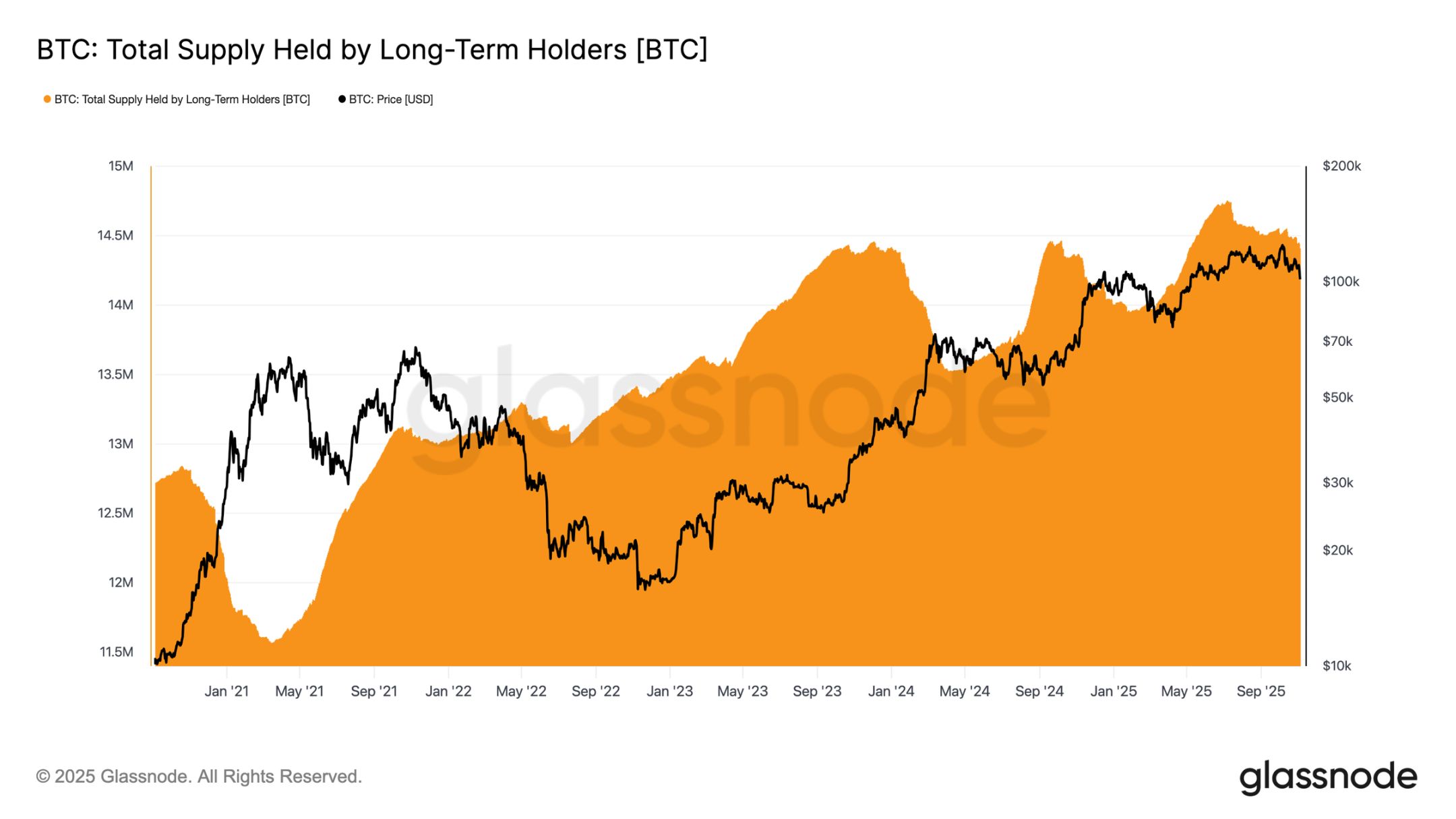

Patuloy na Pagbebenta ng Long-term Holders

Kahit na kontrolado ang losses at bumaba lamang ng 21% mula sa historical high na $126,000, patuloy pa rin ang banayad ngunit tuloy-tuloy na selling pressure mula sa long-term holders (LTH). Ang trend na ito ay unti-unting lumitaw mula Hulyo 2025, at kahit na nag-record ng bagong high ang Bitcoin noong Oktubre, hindi ito nagbago, na ikinagulat ng maraming investors.

Sa panahong ito, bumaba ng humigit-kumulang 300,000 ang hawak ng long-term holders (mula 14.7 milyon hanggang 14.4 milyon na Bitcoin). Iba ito sa selling wave noong maagang bahagi ng cycle: noon, nagbebenta ang long-term holders tuwing malakas ang pag-akyat ng presyo ("sell on strength"), ngunit ngayon ay "sell on weakness"—nagbebenta sila habang nagko-consolidate at bumababa ang presyo. Ang pagbabagong ito ay nagpapakita na ang mga batikang investors ay mas pagod at nabawasan ang kumpiyansa.

Off-chain Insights

Kulang sa "Ammunition": Humina ang Institutional Demand

Pagtingin sa institutional demand: Sa nakalipas na dalawang linggo, bumagal nang malaki ang inflow ng pondo sa US spot Bitcoin ETF, na nagresulta sa tuloy-tuloy na net outflow na $150 milyon - $700 milyon bawat araw. Malayo ito sa malakas na inflow noong Setyembre hanggang unang bahagi ng Oktubre, na noon ay nagsilbing suporta sa presyo.

Ipinapakita ng kasalukuyang trend na nagiging maingat ang institutional capital allocation, at ang profit-taking at pagbaba ng willingness na magdagdag ng exposure ay nagpapahina sa overall ETF buying pressure. Ang paglamig ng aktibidad na ito ay malapit na kaugnay ng price weakness, at nagpapakita na matapos ang ilang buwang akumulasyon, humina ang kumpiyansa ng buyers.

Malinaw ang Bias: Mahina ang Spot Demand

Sa nakalipas na buwan, patuloy na humina ang aktibidad sa spot market, at ang cumulative volume delta (CVD) ng mga pangunahing exchange ay pababa. Ang Binance at overall spot CVD ay naging negative, -822 Bitcoin at -917 Bitcoin ayon sa pagkakasunod, na nagpapakita ng patuloy na selling pressure at limitadong active buying. Ang Coinbase ay medyo neutral, na may CVD na +170 Bitcoin, at walang malinaw na senyales ng buyer absorption.

Ang paghina ng spot demand ay sumasalamin sa pagbagal ng ETF inflow, na nagpapakita ng pagbaba ng kumpiyansa ng self-directed investors. Pinatitibay ng mga signal na ito ang malamig na tono ng merkado: mahina ang buying interest, at mabilis ang profit-taking tuwing may rebound.

Nawawala ang Interes: Deleveraging sa Derivatives Market

Sa derivatives market, ang directional premium ng perpetual contract market (ang bayad ng long traders para mapanatili ang kanilang positions) ay bumaba mula $338 milyon bawat buwan noong Abril sa humigit-kumulang $118 milyon. Ang malaking pagbaba na ito ay nagpapahiwatig ng malawakang closing ng speculative positions at malinaw na pagbaba ng risk appetite.

Matapos ang matagal na panahon ng mataas na positive funding rate, ang tuloy-tuloy na pagbaba ng metric na ito ay nagpapakita na binabawasan ng mga trader ang directional leverage at mas pinipili ang neutral kaysa aggressive long exposure. Ang pagbabagong ito ay tumutugma sa overall spot demand at ETF inflow weakness, at nagpapakita na ang perpetual contract market ay lumipat mula optimism patungo sa mas maingat na risk-averse stance.

Naghahanap ng Proteksyon: Defensive ang Options Market

Habang ang Bitcoin ay naglalaro malapit sa psychological threshold na $100,000, hindi nakapagtataka na nagpapakita ang options skew metrics ng malakas na demand para sa put options. Ipinapakita ng data na hindi tumataya ang options market sa reversal o "buy the dip," kundi nagbabayad ng mataas na premium para protektahan laban sa karagdagang downside risk. Mataas ang presyo ng put options sa key support levels, na nagpapakita na nakatuon pa rin ang mga trader sa risk protection kaysa sa position accumulation. Sa madaling salita, naghe-hedge ang merkado, hindi nagba-bottom fishing.

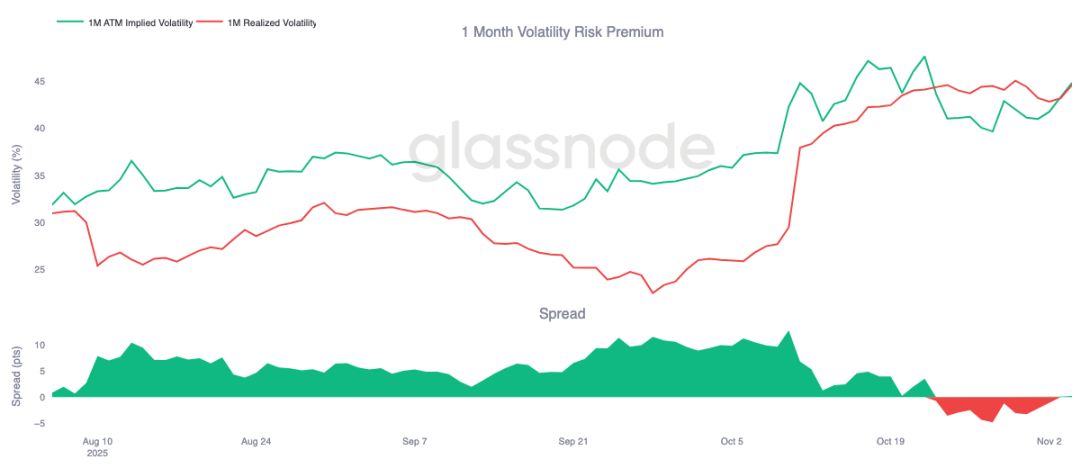

Tumaas ang Risk Premium

Matapos ang sampung sunod na araw ng negative values, bahagyang naging positive ang one-month volatility risk premium. Gaya ng inaasahan, nagkaroon ng mean reversion sa premium na ito—matapos ang mahirap na panahon para sa gamma sellers, muling tumaas ang implied volatility.

Ipinapakita ng pagbabagong ito na nananatiling dominante ang maingat na sentiment sa merkado. Handa ang mga trader na magbayad ng mataas para sa proteksyon, na nagbibigay-daan sa market makers na kumuha ng kabaligtarang positions. Kapansin-pansin, habang bumaba ang Bitcoin sa $100,000, sabay na tumaas ang implied volatility kasabay ng muling pagtatayo ng defensive positions.

Volatility Spike at Pagbaba

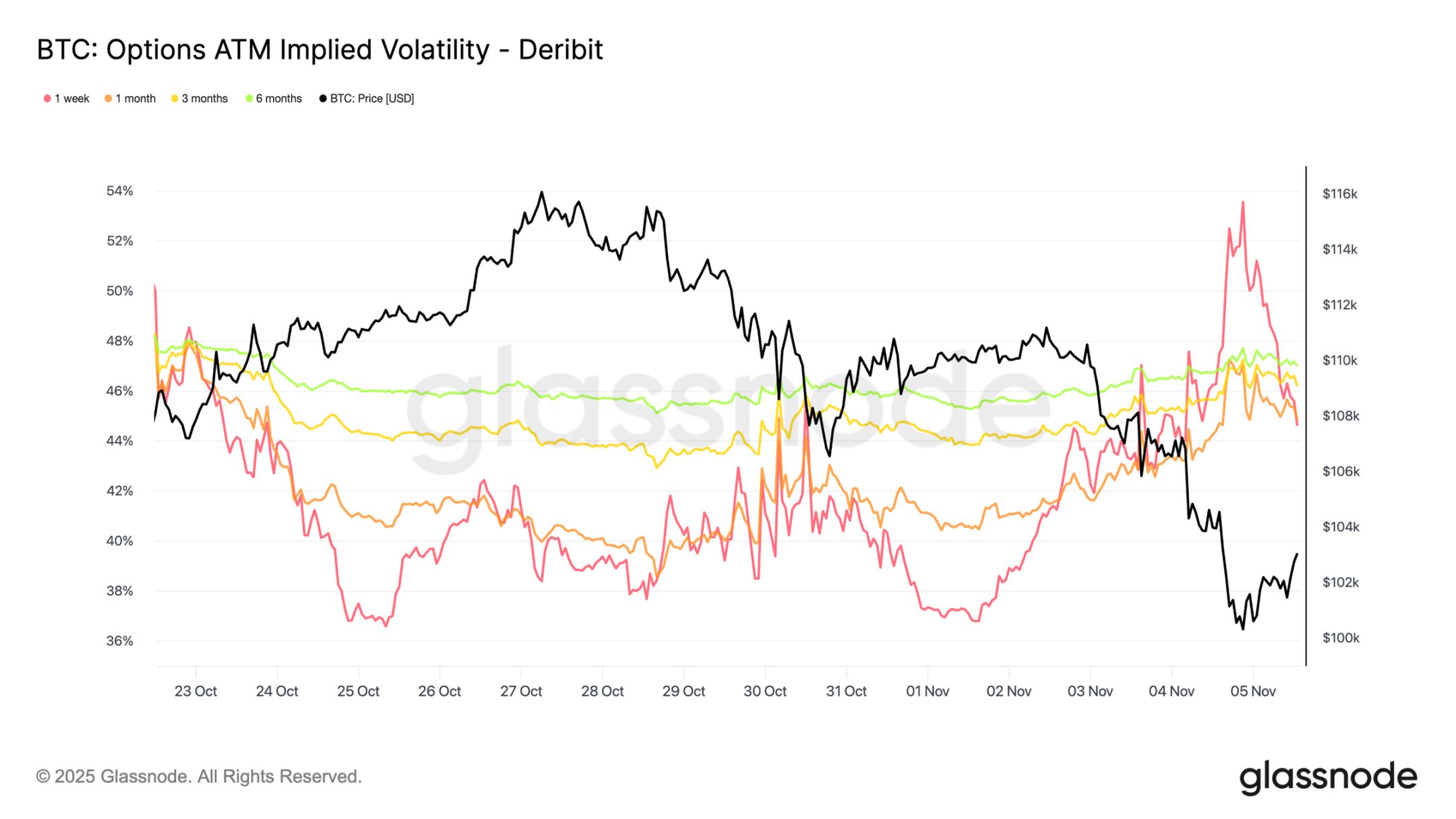

Ang short-term implied volatility ay nananatiling malapit na negatively correlated sa price action. Sa panahon ng Bitcoin sell-off, tumaas nang malaki ang volatility, na umabot sa 54% ang one-week implied volatility, bago bumaba ng mga 10 volatility points matapos makahanap ng suporta malapit sa $100,000.

Tumaas din ang long-dated volatility: ang one-month volatility ay tumaas ng mga 4 volatility points mula sa pre-correction level malapit sa $110,000, at ang six-month volatility ay tumaas ng mga 1.5 volatility points. Ipinapakita ng pattern na ito ang klasikong "panic-volatility" relationship, kung saan ang mabilis na pagbaba ng presyo ay nagtutulak ng short-term volatility spikes.

Defensive Battle sa $100,000 Level

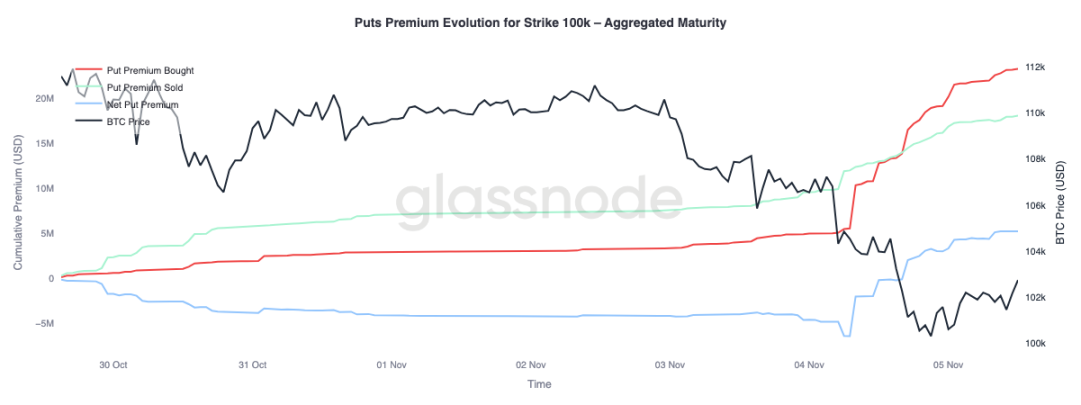

Sa pag-obserba ng put option premium sa $100,000 strike price, mas mauunawaan ang kasalukuyang sentiment. Sa nakalipas na dalawang linggo, unti-unting tumaas ang net premium ng put options, at kahapon, kasabay ng pagtaas ng pangamba sa pagtatapos ng bull market, biglang tumaas ang premium. Sa panahon ng sell-off, tumaas ang put premium, at kahit na nag-stabilize ang Bitcoin malapit sa support, nanatiling mataas ang premium. Kinukumpirma ng trend na ito ang patuloy na hedging activity, at pinipili pa rin ng mga trader ang proteksyon kaysa sa muling pagkuha ng risk.

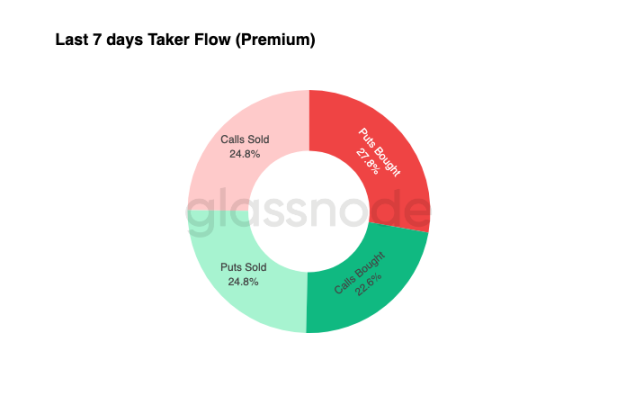

Defensive ang Capital Flows

Ipinapakita ng capital flows sa nakalipas na pitong araw na dominated ng negative delta positions ang takbo—karamihan ay sa pamamagitan ng pagbili ng put options at pagbenta ng call options. Sa nakalipas na 24 oras, wala pa ring malinaw na bottom signal. Patuloy na hawak ng market makers ang long gamma, sumisipsip ng malaking risk mula sa yield-seeking traders, at maaaring makinabang sa two-way price swings.

Ang pattern na ito ay nagpapanatili ng mataas ngunit kontroladong volatility, at nananatiling maingat ang tono ng merkado. Sa kabuuan, mas pabor sa defensive kaysa aggressive risk-taking ang kasalukuyang environment, at kulang sa malinaw na upward catalyst. Gayunpaman, dahil mataas ang gastos ng downside protection, maaaring magsimulang magbenta ng risk premium ang ilang trader sa lalong madaling panahon upang maghanap ng value investing opportunities.

Konklusyon

Bumagsak ang Bitcoin sa ibaba ng short-term holder cost basis (mga $112,500) at nag-stabilize malapit sa $100,000, na nagmarka ng isang tiyak na pagbabago sa market structure. Sa ngayon, ang adjustment na ito ay kahalintulad ng mga nakaraang mid-term slowdowns: 71% (nasa 70%-90% range) ng supply ay nananatiling kumikita, at ang relative unrealized loss rate ay kontrolado sa 3.1% (mas mababa sa 5%), na nagpapakita na ito ay isang banayad na bear market at hindi pa malalim na capitulation. Gayunpaman, ang tuloy-tuloy na pagbebenta ng long-term holders mula Hulyo at ang outflow ng pondo mula sa ETF products ay nagpapakita ng paghina ng kumpiyansa ng retail at institutional investors.

Kung magpapatuloy ang selling pressure, ang realized price ng active investors (mga $88,500) ang magiging mahalagang reference para sa downside; samantalang ang pagbawi ng short-term holder cost basis ay magmamarka ng muling paglakas ng demand. Samantala, ang directional premium ng perpetual contract market at ang CVD bias ay parehong nagpapakita ng pagbaba ng speculative leverage at spot participation, na nagpapalakas sa risk-averse environment.

Sa options market, malakas ang demand para sa put options, mataas ang premium sa $100,000 strike price, at bahagyang tumaas ang implied volatility—lahat ay kumpirmadong defensive ang tono. Patuloy na inuuna ng mga trader ang proteksyon kaysa accumulation, na nagpapakita ng pag-aalinlangan sa "bottom."

Sa kabuuan, ang merkado ay nasa isang marupok na balanse: oversold ngunit hindi panic, maingat ngunit structurally sound. Ang susunod na directional move ay nakasalalay kung makakaya ng bagong demand na saluhin ang tuloy-tuloy na pagbebenta ng long-term holders at mabawi ang $112,000 - $113,000 range bilang matibay na suporta; o kung magpapatuloy ang dominance ng sellers at mapahaba ang kasalukuyang downtrend.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Paano mababago ng $100M Bitcoin-backed loan na ito ang corporate treasury playbook

Tumaas ng 80% ang privacy coins: Bakit muling napapansin ang Zcash at Dash

Maaaring tumaas ng 70% ang presyo ng TRUMP memecoin bago matapos ang 2025