Sa isang merkado na may baluktot na likwididad, mawawalan ba ng bisa ang patakaran sa pananalapi ng Federal Reserve?

Ang mapagpasyang panganib sa macroeconomic ay hindi na ang implasyon, kundi ang "pagkapagod ng sistema."

Ang mapagpasyang panganib sa macroekonomiya ay hindi na inflasyon, kundi ang tinatawag na "institutional fatigue".

May-akda: arndxt

Pagsasalin: AididiaoJP, Foresight News

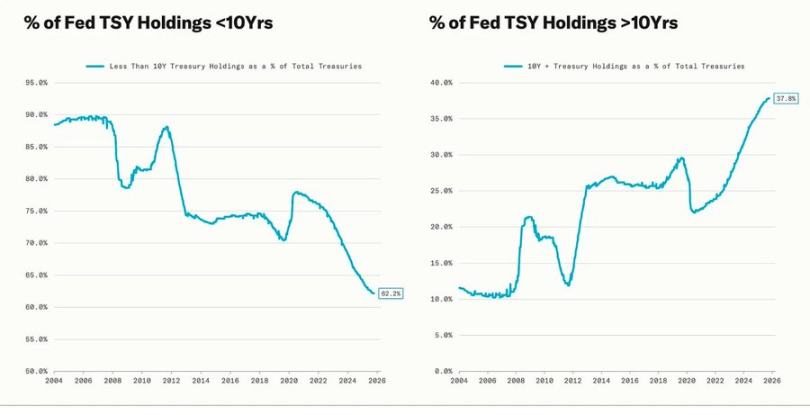

Ang ilang malalaking pagbagsak sa crypto market ay eksaktong sumabay sa yugto ng "quantitative easing" ng Federal Reserve. Sa panahong ito, sinadya ng Federal Reserve na pababain ang pangmatagalang yield sa pamamagitan ng pagpapalawig ng maturity ng kanilang mga hawak na asset (kasama sa serye ng mga patakarang ito ang "Operation Twist" at ang ikalawa at ikatlong yugto ng quantitative easing, o QE2/QE3).

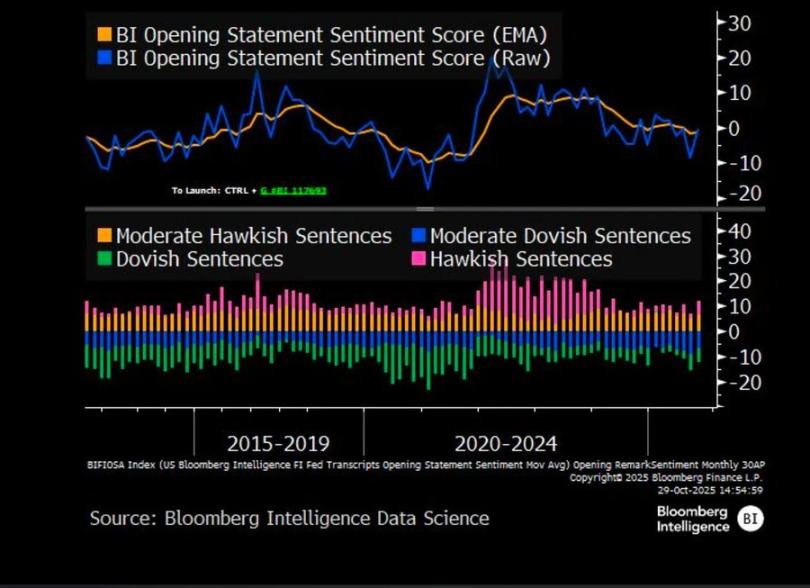

Ipinahayag ni Powell na kasalukuyan tayong nasa isang sitwasyon ng hindi kumpletong impormasyon at malabong pananaw, kung saan ang paggawa ng mabagal at puno ng panganib na mga desisyon ay hindi lamang mahalaga para sa Federal Reserve, kundi ito rin ay tumpak na paglalarawan ng kasalukuyang pandaigdigang ekonomiya. Ang mga gumagawa ng patakaran, mga negosyo, at mga mamumuhunan ay tila naglalakad sa napakababang visibility, umaasa lamang sa reflex ng liquidity at panandaliang insentibo upang maghanap ng direksyon.

Tayo ay nasa isang bagong kapaligiran ng patakaran na may mga katangiang: kawalang-katiyakan, marupok na kumpiyansa, at mga pamilihan na nababago ng liquidity.

Ang "Hawkish Rate Cut" ng Federal Reserve

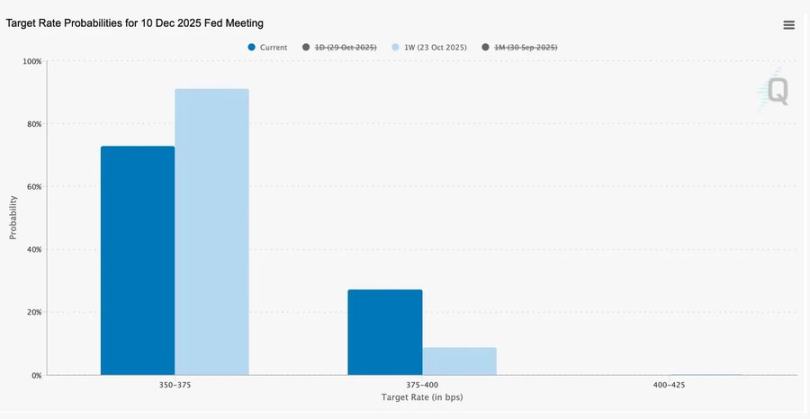

Ang "risk management" na rate cut na ito, na nagbaba ng rate range mula 3.75%–4.00% ng 25 basis points, ay hindi lamang tungkol sa pagpapalabas ng liquidity, kundi upang makakuha ng mas maraming policy flexibility para sa hinaharap.

Sa harap ng dalawang magkasalungat na opinyon, malinaw na nagpadala si Powell ng mensahe sa merkado: maghinay-hinay, dahil nawala na ang visibility.

Ang pagkaantala ng datos pang-ekonomiya dahil sa government shutdown ay naglagay sa Federal Reserve sa isang sitwasyon ng matinding kawalang-katiyakan. Ang pahiwatig ni Powell sa mga trader ay napakalinaw: huwag isipin na tiyak ang rate cut sa Disyembre. Matapos matanggap ng merkado ang paglipat mula sa "data-dependent" patungo sa "data-lacking" na maingat na saloobin, bumaba nang malaki ang inaasahang posibilidad ng rate cut, na nagdulot ng pagkapantay ng short-term yield curve.

2025: Ang "Hunger Games" ng Liquidity

Ang paulit-ulit na rescue operation ng mga sentral na bangko ay nag-institutionalize ng speculative behavior. Sa kasalukuyan, hindi na production efficiency ang nagtatakda ng performance ng asset, kundi liquidity; at kahit mahina ang credit sa real economy, patuloy pa ring tumataas ang asset valuations dahil dito.

Ang diskusyon ay lumalalim tungo sa mas malalim na pagsusuri ng kasalukuyang estruktura ng financial system, na pangunahing kinabibilangan ng tatlong aspeto: konsentrasyon ng passive investment, reflexivity ng mga algorithm, at ang option mania ng retail investors:

Ang passive fund flows at quantitative funds ang nangingibabaw sa liquidity ng merkado; ang volatility ngayon ay tinutukoy ng mga posisyon ng kapital, hindi ng economic fundamentals.

Ang malakihang pagbili ng mga retail investor ng call options at ang dulot nitong "gamma squeeze" ay lumikha ng artipisyal na upward momentum sa presyo ng mga "meme stocks"; kasabay nito, ang institutional capital ay nagkukumpol sa iilang blue-chip stocks, na nagpapakitid sa saklaw ng mga market leaders.

Ang mga podcast host ay tinawag itong "financial hunger games", kung saan ang estruktural na hindi pagkakapantay-pantay at reflexivity ng mga polisiya ay nagtutulak sa maliliit na mamumuhunan tungo sa speculative na "survivalism".

Tandaan: Ang gamma squeeze ay isang self-fulfilling cycle sa financial market kung saan ang malakihang pagbili ng options ay "nagpipilit" sa presyo ng stock na tumaas.

2026: Ang Boom at Panganib ng Capital Expenditure

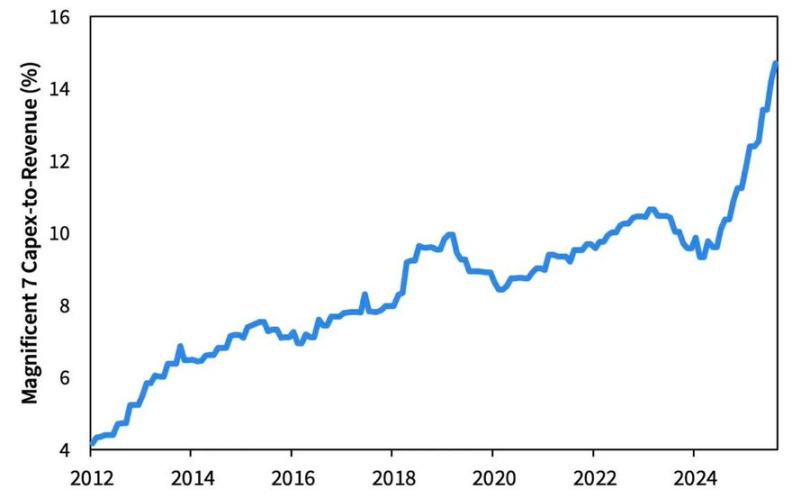

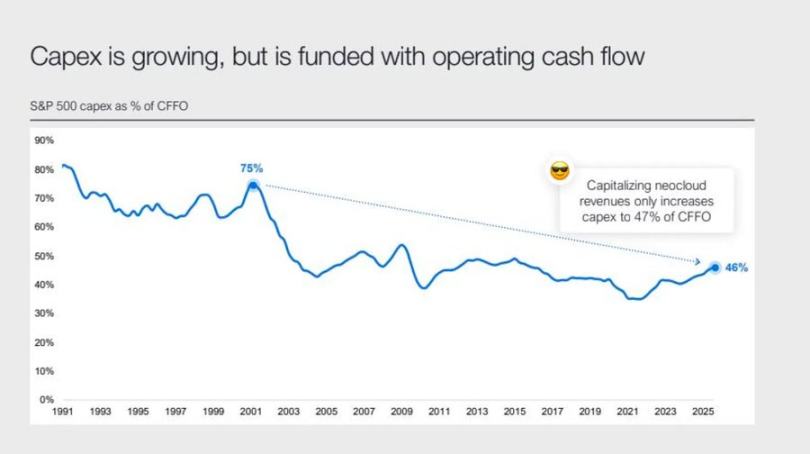

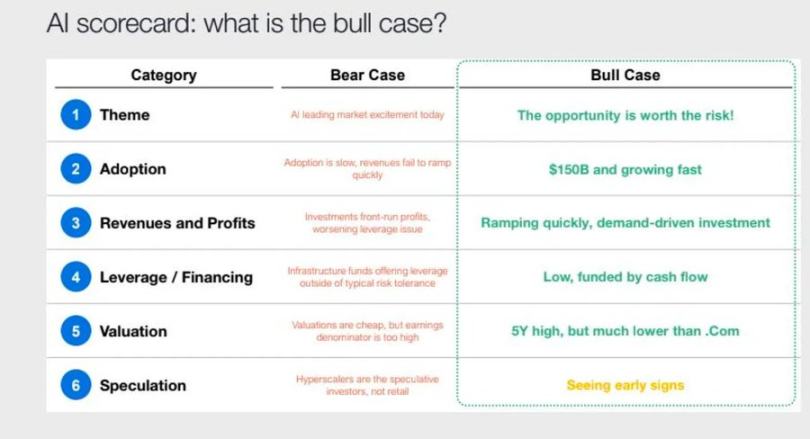

Ang alon ng capital expenditure na dulot ng artificial intelligence ay tila nagdadala sa mga tech giants sa huling yugto ng industrialization. Sa ngayon, ito ay suportado ng liquidity, ngunit sa hinaharap ay magiging sensitibo sa leverage.

Bagaman nananatiling maganda ang corporate profits, may nagaganap na makasaysayang pagbabago sa kanilang pundasyon: ang malalaking tech companies ay nagbabago mula sa pagiging "money printing machines" na light-asset, tungo sa mga operator ng mabibigat na capital expenditure na infrastructure.

Ang construction boom na pinapagana ng AI at data centers ay una munang sinuportahan ng sariling cash flow ng mga kumpanya, ngunit ngayon ay umaasa na sa record-breaking na debt issuance para sa financing (halimbawa, ang oversubscribed na $25 bilyong bond ng Meta).

Ang pagbabagong ito ay nangangahulugan na ang mga kumpanya ay haharap sa margin compression, pagtaas ng depreciation expenses, at sa huli ay maaaring makaranas ng refinancing pressure—na maaaring maging binhi ng susunod na turning point sa credit cycle.

Tiwala, Hindi Pagkakapantay-pantay, at Policy Cycle

Ang patuloy na pagligtas ng mga polisiya sa pinakamalalaking kalahok sa merkado ay nagpapalala ng konsentrasyon ng yaman at sumisira sa integridad ng merkado. Ang koordinasyon ng Federal Reserve at Treasury Department mula sa quantitative tightening patungo sa pagbili ng Treasury bills ay lalo pang nagpapalakas ng trend na ito, na tinitiyak na ang mga nasa itaas ay may sapat na liquidity, habang ang mga ordinaryong pamilya ay nahihirapan sa harap ng stagnant na sahod at tumataas na leverage.

Sa kasalukuyan, ang mapagpasyang panganib sa macroekonomiya ay hindi na inflasyon, kundi "institutional fatigue". Bagaman mukhang masigla pa rin ang merkado sa ibabaw, ang paniniwala ng mga tao sa fairness at transparency ng merkado ay patuloy na lumalala—ito ang tunay na systemic vulnerability ng 2020s.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Mga prediksyon ng presyo 11/7: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, HYPE, LINK, ZEC

Nagkakaroon ng paggalaw ang Bitcoin sa $100K habang nagsisimula ang ‘bottoming phase’ ng presyo ng BTC

Apat na dahilan kung bakit hindi bumaba sa $3K ang Ether, at malamang na hindi ito mangyayari

Bumaba ang presyo ng XRP sa kabila ng mga bullish na anunsyo ng Ripple sa Swell: Susunod na ba ang $2?