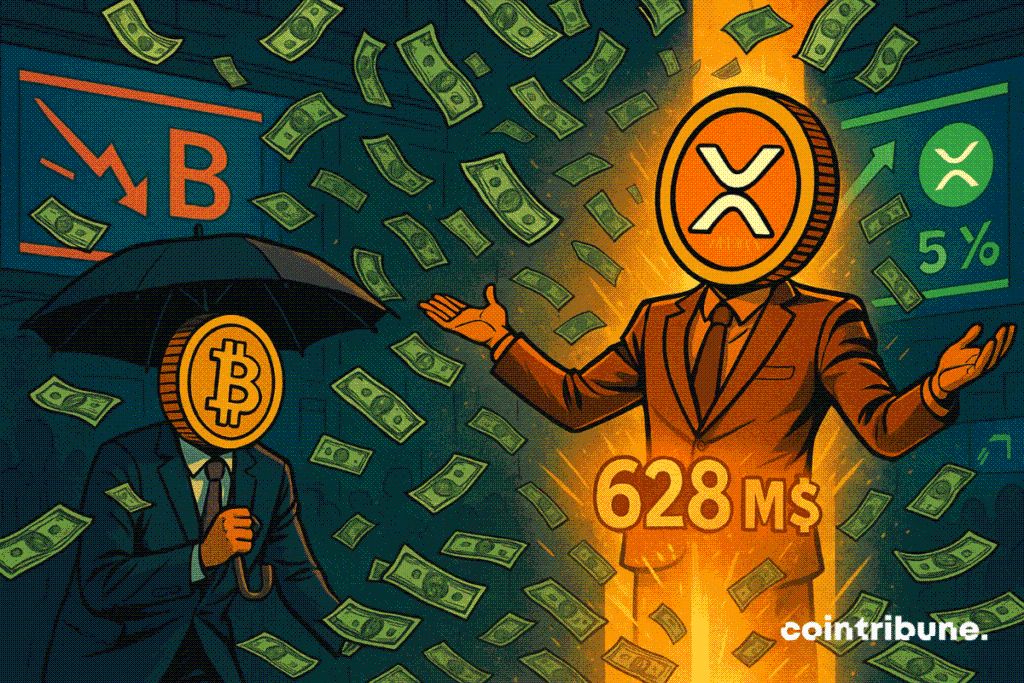

Tumaas ang Bitcoin sa $91,000 Habang Nagbabagsakan ng Rekord ang XRP ETFs

Habang papalapit ang pagtatapos ng taon, isang tanong ang bumabalot: ito na kaya ang oras ng tagumpay para sa mga ETF? Bagaman may mga pagwawasto na nagdulot ng anino noong Nobyembre, tila nagbabago na ang pananaw. Sa pagitan ng bitcoin na muling bumabawi at ng XRP ETFs na umaakit ng mga institusyonal na mamumuhunan, abala ang crypto sphere, ngunit may pag-iingat. Maraming mga senyales, minsan magkasalungat, kadalasan ay nakakaintriga. Naghahanap ang mga merkado; nagmamasid ang mga mamumuhunan. At ang ilang mga produkto, sumasabog. Pagsusuri sa isang matinding linggo ng pagbabalik, galaw ng pondo, at pagnanasa sa regulasyon.

Sa madaling sabi

- Bumalik ang Bitcoin sa $91,000 matapos bumagsak, na nakikinabang sa mas paborableng kalagayang pananalapi.

- Nag-ipon ang XRP ETFs ng $676 milyon, na nagpapahiwatig ng malakas at lumalaking institusyonal na demand.

- Inaayos ng mga crypto whales ang kanilang mga posisyon, nagpapadala ng libu-libong BTC sa mga palitan.

- Ipinapakita ng mga options at ETFs ang unti-unting pagbabalik ng risk appetite sa mga merkado.

XRP, ang bagong cash cow ng crypto ETFs?

Maliwanag na pinataas ng mga ETF ang presyo ng XRP. Sa ngayon, nagsasalita na ang mga numero: $676.49 milyon na assets under management para sa XRP ETFs noong Nobyembre 26, na may $21.81 milyon na net inflows sa araw na iyon lamang. Tila kinikilala ng merkado ang isang trend: gusto ng mga institusyon ang kanilang bahagi sa Ripple. Nangunguna ang Bitwise na may $7.46M na inflows, sinundan ng Canary Capital ($5.21M) at Franklin Templeton ($4.83M).

Kahit sa isang post-liquidation na klima, ang tila katahimikan ng presyo ng XRP (nasa $2.23) ay nagtatago ng isang estruktural na dinamika. Dumarami ang mga pondo, sumusunod ang mga volume: $38.12M ang na-trade sa isang araw. Isang malinaw na senyales ayon sa mga analyst ng SoSoValue: hindi humihina ang demand; ito ay nananatili. Sa wala pang isang linggo, nakahikayat ang XRP ETFs ng $230M. Sa ganitong bilis, tila abot-kamay na ang billion-dollar mark.

Sa isang komento na ipinalaganap ng mga espesyal na media, buod ng isang analyst ang pananaw: ang malalaking inflows ay hindi basta-basta windfall effect. Sumasalamin ito ng malinaw na institusyonal na estratehiya: balewalain ang mga paggalaw ng volatility at tumaya sa mga structured, regulated na produkto na idinisenyo para magtagal. Sa madaling salita, hindi na bilis ang laro kundi lalim.

Bitcoin, isang rebound sa pagitan ng ginhawa at pagsasaayos

Matapos bumagsak sa $82,000, bumawi ang bitcoin at halos umabot sa $91,000. Isang paghinga lang ba ito o tunay na pagbabalik? Ayon kay Vincent Liu, CIO ng Kronos Research, ito ay isang klasiko:

Ang pagtalon ng Bitcoin sa itaas ng $90K ay nagpapakita ng klasikong oversold snapback; matapos ang matinding pagbaba, pumapasok na ang mga mamimili. Ang mas malawak na risk-on mood, na pinapalakas ng 80% na tsansa ng Fed cut sa Disyembre, ay nagbibigay ng tulak na kailangan ng mga merkado upang mag-stabilize at muling makabawi ng momentum.

Sa likod ng mga eksena, magkahalo ang mga senyales. Sa isang banda, ang posibilidad ng Fed rate cut ay papalapit na sa 85%, na sumusuporta sa risk appetite. Sa kabila nito, nananatiling kapansin-pansin ang pag-iingat. Tila mas pinapatakbo ang merkado ng muling pag-asa kaysa ng matibay na organikong dinamika. Binanggit ni Jeffrey Ding ng HashKey ang isang “natural recovery,” na walang katalista. Mababa pa rin ang mga volume, gaya ng madalas tuwing holiday period sa Estados Unidos.

Nananatiling pabagu-bago ang BTC. Ngunit ang pagbabalik nito sa itaas ng psychological threshold na $90,000 ay muling nagpapalakas ng bullish scenarios. Sumusunod ang ibang mga crypto: ETH +3.1%, BNB +4%, SOL +3.3%, habang patuloy na bumabagsak ang ADA na may −7% ngayong linggo.

Whales, options, at XRP: ang likod ng mga daloy

Sa likod ng mga pagtaas, nananatiling kumplikado ang mekanismo. Gumalaw ang mga whales: 700,000 BTC ang inilipat ng mga long-term holders, 9,000 BTC sa mga palitan sa isang araw, at matinding pagtaas sa average deposit size sa Binance – mula 12 BTC hanggang 37 BTC. Hindi basta-basta ang mga numerong ito: nagpapahiwatig ito ng profit-taking, o kaya’y estratehikong pagpapagaan ng mga portfolio.

Sa derivatives, nagbago na ang pananaw. Iniwan na ng options ang protective puts (80K–85K) at tumutok sa calls sa 100K. Isang paraan ng pagsasabi: hindi pa tayo nandoon, pero naniniwala tayo. Muling naging berde ang funding rates, senyales na bumabalik ang demand para sa long positions. Parang isang paghinga.

Samantala, patuloy na umaakit ng kapital ang mga ETF. Noong Nobyembre 26, ang spot Bitcoin funds ay nag-ipon ng $21.12M net inflows, laban sa $60.82M para sa Ethereum at $21.81M para sa XRP. Ang Solana, sa kabilang banda, ay nagpakita ng outflow na −$8.1M, patunay na hindi pangkalahatan ang kasiyahan.

Mga numerong nagmamarka ng trend

- $91,458: presyo ng bitcoin sa oras ng pagsulat;

- $676.49M: kabuuang assets ng XRP ETFs noong Nobyembre 26;

- 700,000 BTC: inilipat ng mga long-term holders sa loob ng dalawang araw;

- $230M: halaga ng ipinasok sa XRP ETFs sa isang linggo;

- 3.8: long/short ratio ng malalaking account sa Binance, isang 3-taong rekord.

Isang bagay ang tiyak: hindi magtatapos ang crypto year nang walang pakialam. Lalo na’t ang Dogecoin ETF ng Bitwise ay kakapasa lang ng NYSE. Ang nananatiling tanong: handa na bang makisali ang merkado, o isa lang ba itong panandaliang kislap?

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Malaking Pagsabog ng Meme Coins: Ang “Creator Economy 2.0” ng Base ay Isang Rebolusyon, o Isa na Namang Laro na Pinagkakakitaan ng Malalaking Manlalaro?

Ang mga content coins at creator coins ay inihain bilang bagong paraan ng monetization para sa mga creator sa Rollup chain, kung saan ang kita ay nagmumula sa token issuance at trading fees. Gayunpaman, may mga isyu tulad ng spekulasyon, manipulasyon ng merkado, at hindi pagkakatugma ng mga insentibo.

Sumisigaw ang JPMorgan ng "overweight" sa China: Bumili agad kapag bumaba ang presyo, inaasahang tataas ang halaga sa susunod na taon!

Malalaking bangko sa Wall Street ang nagbigay ng senyales, sina JPMorgan at Fidelity International ay kapwa nagsabi na ngayon ang pinakamainam na panahon para pumasok, at ang potensyal na kita sa susunod na taon ay malayo sa mas mataas kaysa sa mga panganib!

Maglulunsad ang Infinex ng Sonar token sale, na naglalayong makalikom ng $15 milyon.