DBS, Franklin Templeton, Ripple łączą siły, aby uruchomić tokenizowane pożyczki

DBS, Franklin Templeton oraz Ripple połączyły siły, aby wprowadzić usługi tokenizowanego handlu i pożyczek dla inwestorów instytucjonalnych, oparte na XRP Ledger i zasilane przez tokenizowane fundusze rynku pieniężnego oraz stablecoiny.

Trójka podpisała memorandum of understanding (MOU), aby pomóc inwestorom lepiej zarządzać zmiennością rynku, oferując możliwość przenoszenia środków między stablecoinami a aktywami generującymi zyski, zgodnie z czwartkowym ogłoszeniem.

„Inwestorzy w aktywa cyfrowe potrzebują rozwiązań, które mogą sprostać unikalnym wymaganiom bezgranicznej klasy aktywów działającej 24/7”, powiedział Lim Wee Kian, CEO DBS Digital Exchange. „To partnerstwo pokazuje, jak tokenizowane papiery wartościowe mogą pełnić tę rolę, jednocześnie wprowadzając większą efektywność i płynność na globalnych rynkach finansowych”, dodał Kian.

DBS Digital Exchange (DDEx) wprowadzi na listę sgBENJI, tokenizowaną wersję Franklin Templeton’s US Dollar Short-Term Money Market Fund, obok Ripple USD (RLUSD). To rozwiązanie pozwoli klientom handlować między RLUSD a sgBENJI w dowolnym momencie, pomagając im szybko zrównoważyć portfele i uzyskiwać zyski w niepewnych warunkach rynkowych.

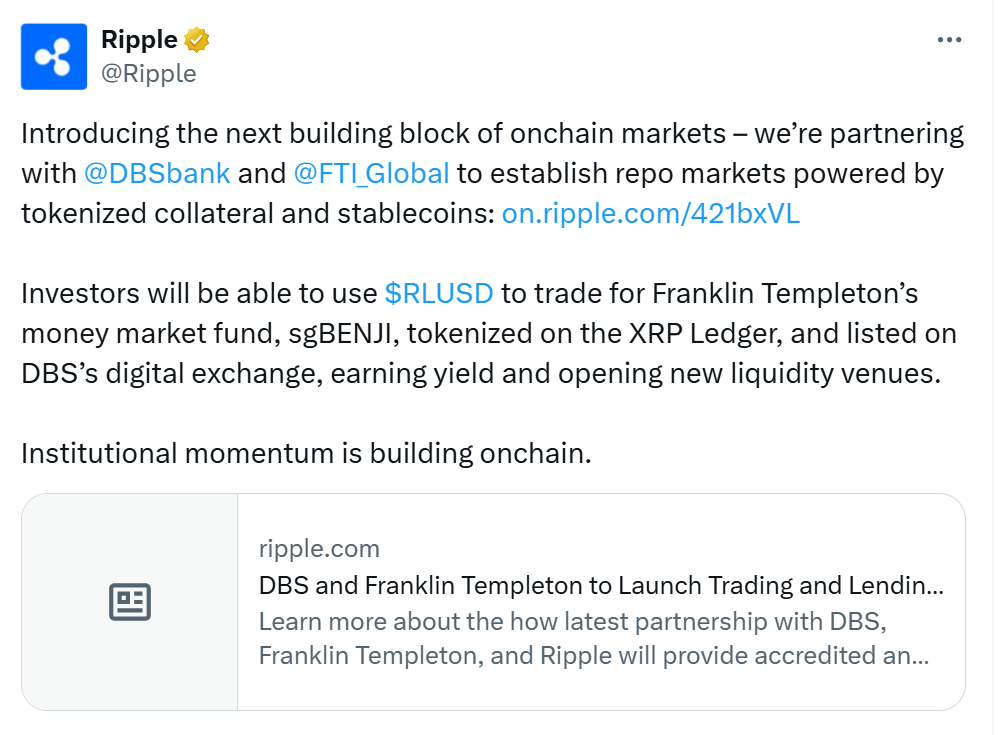

Ripple nawiązuje współpracę z DBS i Franklin w celu wprowadzenia tokenizowanych pożyczek. Źródło: Ripple

Ripple nawiązuje współpracę z DBS i Franklin w celu wprowadzenia tokenizowanych pożyczek. Źródło: Ripple DBS zaakceptuje tokenizowane fundusze jako zabezpieczenie pożyczek

W następnej fazie DBS planuje umożliwić klientom używanie sgBENJI jako zabezpieczenia do uzyskania kredytu, zarówno poprzez umowy odkupu z bankiem, jak i platformy pożyczkowe stron trzecich, przy czym DBS będzie pełnić rolę agenta zabezpieczenia.

Franklin Templeton wyemituje sgBENJI na XRP Ledger, który został wybrany ze względu na niskie opłaty i szybkie rozliczenia.

Nigel Khakoo z Ripple nazwał to przedsięwzięcie „zmieniającym zasady gry”, zauważając, że inwestorzy mogą przechodzić między stablecoinem a tokenizowanym funduszem w ramach „jednego, zaufanego ekosystemu, odblokowując efektywność kapitałową, użyteczność i płynność, których wymagają instytucje”.

Ten ruch odpowiada na rosnące zapotrzebowanie instytucji na regulowane produkty onchain. Według ostatniego badania przeprowadzonego przez Coinbase i EY-Parthenon, 87% inwestorów instytucjonalnych planuje przeznaczyć środki na aktywa cyfrowe do 2025 roku.

Cointelegraph skontaktował się z DBS i Franklin Templeton w celu uzyskania komentarza, ale do czasu publikacji nie otrzymał odpowiedzi.

Tokenizowane rozliczenia transgraniczne

Plany DBS, Franklin Templeton i Ripple dotyczące uruchomienia tokenizowanych pożyczek pojawiają się w momencie, gdy tokenizowane aktywa zyskują na znaczeniu na globalnych rynkach kapitałowych.

Jak poinformował Cointelegraph, SBI Shinsei Bank nawiązał współpracę z singapurskim Partior oraz japońskim DeCurret DCP, aby zbadać możliwość wprowadzenia wielowalutowych tokenizowanych depozytów dla rozliczeń transgranicznych. Trójka podpisała MOU w celu opracowania opartego na blockchainie systemu umożliwiającego rozliczenia w czasie rzeczywistym w różnych walutach.

Celem jest zbudowanie globalnej sieci rozliczeniowej działającej 24/7, która zmniejszy zależność od tradycyjnej bankowości korespondencyjnej.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Fed kończy QT, podczas gdy SEC przyznaje kryptowalutom zwolnienie innowacyjne od stycznia 2026

Przewodniczący SEC, Paul Atkins, planuje wprowadzenie w 2026 roku „Innovation Exemption” dla firm z branży aktywów cyfrowych. Nowe zasady dotyczące IPO wydłużają okres przejściowy do dwóch lat oraz ponownie rozpatrują progi wielkości dla małych emitentów. Zwolnienie kryptowalutowe zostanie uruchomione w momencie, gdy Fed zakończy QT, zmieniając sposób, w jaki płynność i nadzór ze sobą współdziałają.

RootData wprowadza system oceny przejrzystości giełd, promując ustanowienie nowych standardów ujawniania informacji i zgodności w branży

Przejrzystość staje się nową areną zgodności, RootData we współpracy z giełdami buduje ekosystem zaufania, wspierając inwestorów w wydłużeniu cyklu życia.

Znany KOL ze świata kryptowalut uwikłany w aferę „fałszywej zbiórki”, oskarżony o sfałszowanie dowodu wpłaty na rzecz ofiar pożaru w Hongkongu, co wywołało burzę w opinii publicznej.

Wykorzystywanie działalności charytatywnej do fałszywej promocji nie jest odosobnionym przypadkiem w historii osób publicznych.

Przykłady strat w kryptowalutach: mapa pułapek majątkowych od ucieczki giełd po ataki hakerskie