Przewodniczący US SEC: Komitet Doradczy ds. Inwestorów bada sposoby promowania udziału inwestorów indywidualnych na rynkach prywatnych

Paul Atkins, Przewodniczący U.S. SEC, wygłosił przemówienie podczas posiedzenia Komitetu Doradczego ds. Inwestorów. Paul Atkins stwierdził, że zwrócił się do SEC o zatwierdzenie publikacji dokumentu koncepcyjnego w celu zebrania opinii publicznej na temat tego, czy standard powinien zostać zaktualizowany, aby odzwierciedlić ewolucję rynków finansowych i struktur prawnych korporacji.

SEC z zadowoleniem przyjmuje zagraniczne firmy, które chcą uzyskać dostęp do amerykańskich rynków kapitałowych. Naszym celem jest lepsze zrozumienie istotnych zmian w liczbie zagranicznych firm notowanych w USA w ciągu ostatnich dwudziestu lat oraz ich wpływu na amerykańskich inwestorów i rynek USA. Znaczące zmiany obejmują skład zagranicznych firm raportujących do SEC oraz trend rejestracji w jurysdykcjach takich jak Kajmany, które podlegają ramom zarządzania obejmującym interesy akcjonariuszy, różniącym się od siedziby głównej i jurysdykcji operacyjnej firmy. Biorąc pod uwagę te zmiany, uważam, że należy rozważyć, czy podstawy i obecne standardy, które SEC pierwotnie zapewniła zagranicznym firmom, są nadal rozsądne.

Tymczasem druga dzisiejsza dyskusja panelowa będzie dotyczyć ram regulacyjnych zarządzania dostępem inwestorów detalicznych do aktywów rynku prywatnego. W szczególności, od 2002 roku do niedawna, fundusze zamknięte inwestujące 15% lub więcej swoich aktywów w fundusze prywatne były ograniczone do inwestorów spełniających kryteria wykwalifikowanego inwestora. Dlatego przez ponad dwadzieścia lat inwestorzy detaliczni, którzy nie spełniają tych kryteriów, nie mieli dostępu do aktywów rynku prywatnego. Komitet bada, jak promować udział inwestorów indywidualnych na rynku prywatnym, jednocześnie chroniąc ich przed nadużyciami i oszustwami. Istnieje zapotrzebowanie inwestorów na te produkty. Musimy jednak również ustanowić odpowiednie zabezpieczenia, aby kierować fundusze emerytalne i inne fundusze do rozsądnego inwestowania w te prywatne narzędzia inwestycyjne.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Kryptowaluty odbijają, ale słabe dane makro z USA i niepewność związana ze sztuczną inteligencją zagrażają ożywieniu

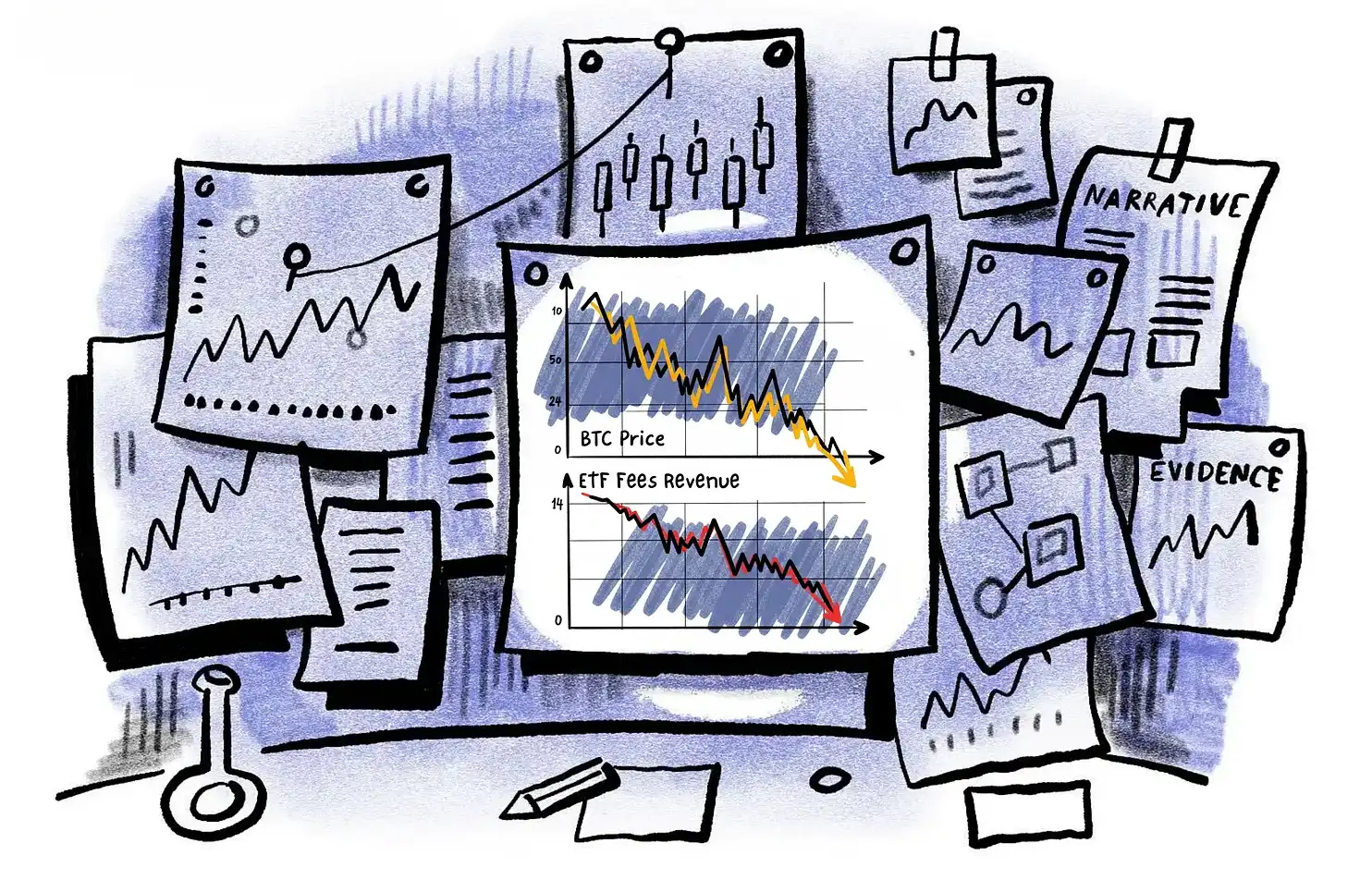

Odpływy z funduszy ETF na kryptowaluty: Czy BlackRock i inni emitenci nadal zarabiają?

Przychody BlackRock z opłat za Crypto ETF spadły o 38%, a działalność ETF nie może uciec od klątwy cyklu rynkowego.

Od paniki do odwrócenia trendu, BTC ponownie osiąga 93 000 dolarów – czy nadszedł strukturalny punkt zwrotny?

BTC gwałtownie powrócił do poziomu 93 000 dolarów; chociaż na pierwszy rzut oka nie widać bezpośrednich pozytywnych czynników, w rzeczywistości jest to efekt jednoczesnego oddziaływania czterech makroekonomicznych sygnałów: oczekiwań na obniżki stóp procentowych, poprawy płynności, zmian politycznych oraz osłabienia pozycji tradycyjnych instytucji, co wywołuje potencjalny strukturalny punkt zwrotny.

Od paniki do odwrócenia, BTC rośnie do 93 000 dolarów: czy nadszedł strukturalny punkt zwrotny?

BTC silnie wraca do poziomu 93 000 dolarów, pozornie bez bezpośrednich pozytywnych wiadomości, jednak w rzeczywistości jest to wynik zbiegu czterech makroekonomicznych czynników: oczekiwań na obniżki stóp procentowych, poprawy płynności, zmian politycznych oraz łagodzenia polityki przez instytucje. Spowodowało to potencjalny punkt zwrotny w strukturze rynku.