Grayscale podsumowuje najlepiej radzące sobie aktywa w Q3, jakie czynniki będą napędzać Q4?

Ostatnio na rynku wyróżniają się cztery główne tematy: cyfrowe skarbce aktywów (DAT), rosnąca adopcja stablecoinów, wzrost wolumenów na giełdach oraz rozwój zdecentralizowanych kontraktów perpetualnych.

Oryginalny tytuł: Grayscale Research Insights: Crypto Sectors in Q4 2025

Źródło: Grayscale

Tłumaczenie: Jinse Finance

Najważniejsze punkty artykułu:

· W Q3 2025 roku zwroty cenowe wszystkich sześciu sektorów kryptowalut były dodatnie, podczas gdy zmiany fundamentalne były mieszane. „Sektory kryptowalut” to nasza własna struktura opracowana we współpracy z dostawcą indeksów FTSE/Russell, służąca do organizowania rynku aktywów cyfrowych i mierzenia zwrotów.

· Bitcoin osiągnął gorsze wyniki niż inne kryptowaluty, a wzorce zwrotów innych kryptowalut można uznać za „sezon altcoinów” — choć różni się to od przeszłości.

· Ranking 20 najlepszych tokenów w Q3 (na podstawie zwrotów cenowych skorygowanych o zmienność) podkreśla znaczenie legislacji i adopcji stablecoinów, wzrostu wolumenów na scentralizowanych giełdach oraz znaczenia Digital Asset Treasury (DAT).

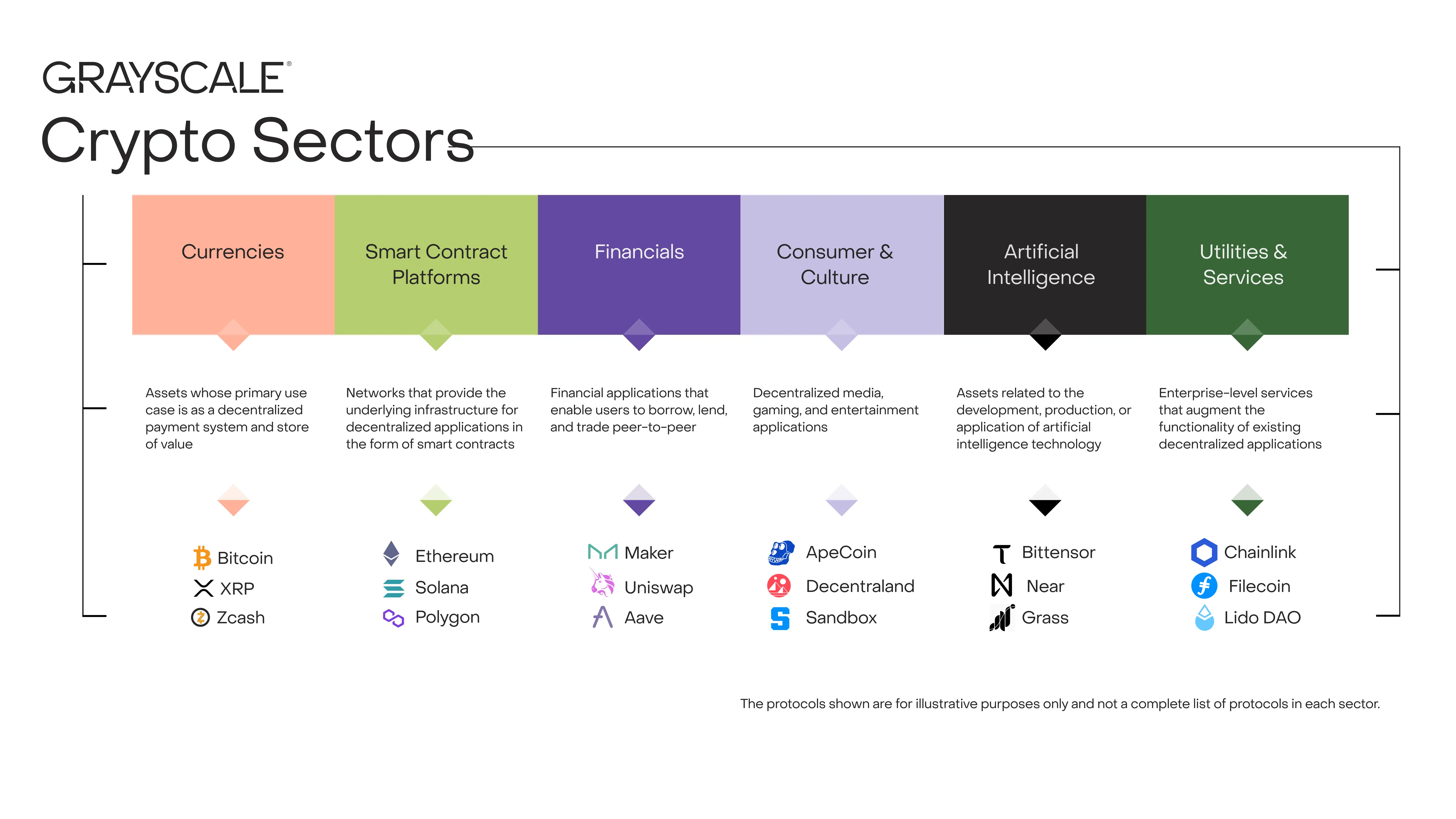

Każdy aktyw w kryptowalutach jest w pewien sposób powiązany z technologią blockchain i dzieli tę samą podstawową strukturę rynkową — ale na tym podobieństwa się kończą. Ta klasa aktywów obejmuje szeroką gamę technologii programistycznych, stosowanych w finansach konsumenckich, sztucznej inteligencji (AI), mediach i rozrywce. Aby uporządkować dane, Grayscale Research korzysta z własnej klasyfikacji i serii indeksów opracowanych we współpracy z FTSE/Russell, czyli „Sektorów kryptowalut” (Crypto Sectors). Ramy „Crypto Sectors” obejmują sześć różnych segmentów rynku (Wykres 1). Łącznie obejmują one 261 tokenów o łącznej kapitalizacji rynkowej 3.5 biliona dolarów.

Wykres 1: Ramy „Crypto Sectors” pomagają organizować rynek aktywów cyfrowych

Pomiar fundamentów blockchain

Blockchainy nie są przedsiębiorstwami, ale można mierzyć ich aktywność gospodarczą i kondycję finansową w podobny sposób. Trzy najważniejsze wskaźniki aktywności on-chain to użytkownicy, transakcje i opłaty transakcyjne. Ponieważ blockchainy są anonimowe, analitycy często używają „aktywnych adresów” (adresów blockchain z co najmniej jedną transakcją) jako niedoskonałego wskaźnika liczby użytkowników.

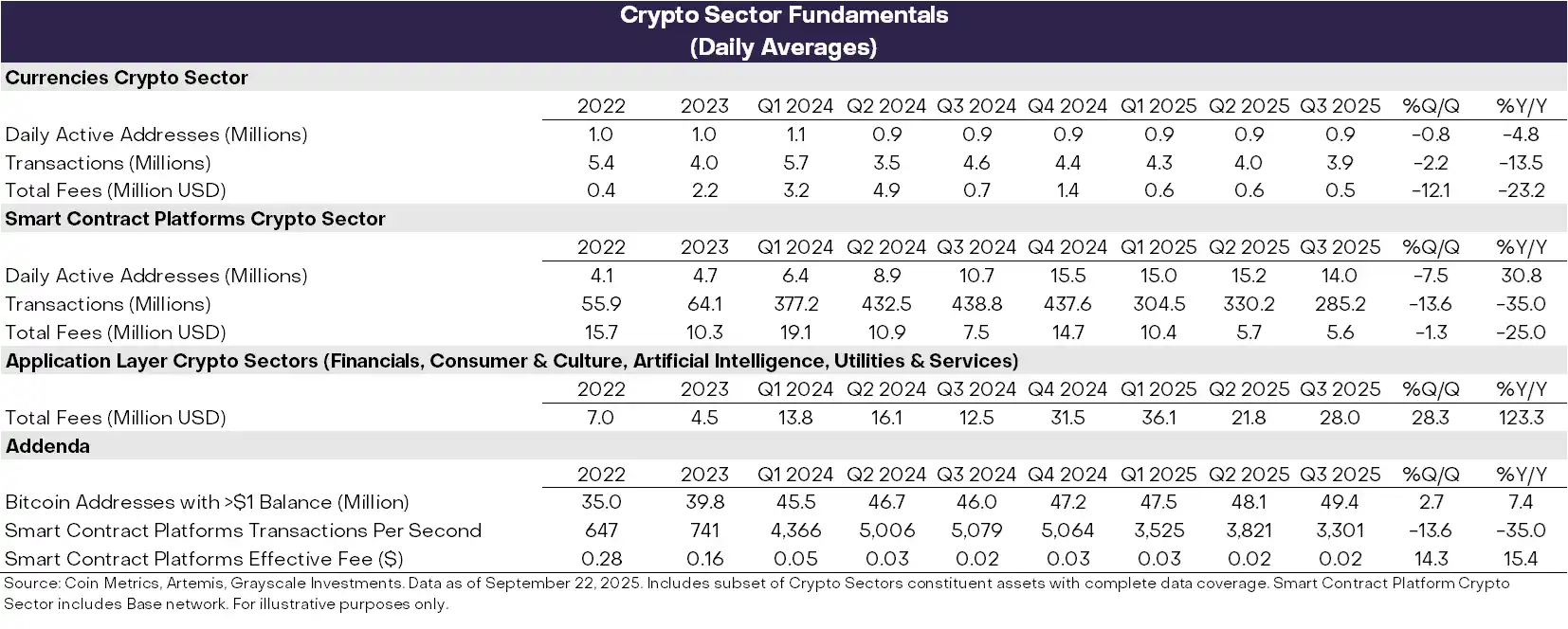

W Q3 wskaźniki fundamentalne kondycji blockchainów były mieszane (Wykres 2). Po stronie negatywnej, liczba użytkowników, wolumen transakcji i opłaty w sektorach kryptowalut związanych z walutami i platformami smart kontraktów spadły w ujęciu kwartalnym. Ogólnie rzecz biorąc, od Q1 2025 roku aktywność spekulacyjna związana z Meme coinami spadła, co doprowadziło do spadku wolumenu i aktywności transakcyjnej.

Bardziej optymistycznie, opłaty za aplikacje oparte na blockchain wzrosły kwartalnie o 28%. Wzrost ten był napędzany przez skoncentrowaną aktywność kilku aplikacji o najwyższych przychodach z opłat: (i) Jupiter, zdecentralizowana giełda oparta na Solana; (ii) Aave, wiodący protokół pożyczkowy w kryptowalutach; oraz (iii) Hyperliquid, czołowa giełda kontraktów perpetual. W ujęciu rocznym przychody z opłat na warstwie aplikacji przekroczyły już 10 miliardów dolarów. Blockchainy są zarówno siecią transakcji cyfrowych, jak i platformą dla aplikacji. Dlatego wyższe opłaty aplikacyjne można uznać za oznakę rosnącej adopcji technologii blockchain.

Wykres 2: W Q3 2025 roku fundamenty poszczególnych sektorów kryptowalut były zróżnicowane

Śledzenie wyników cenowych

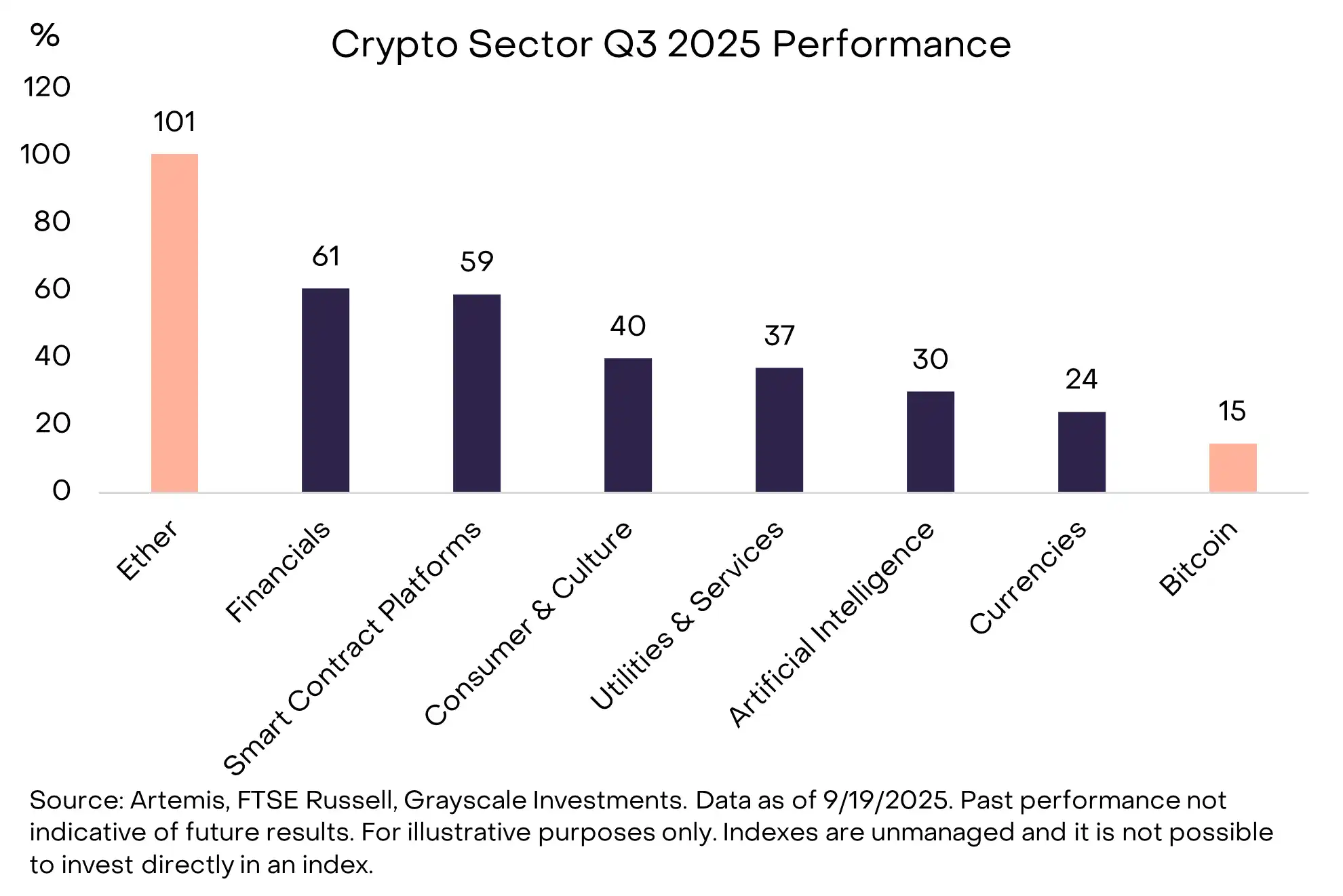

W Q3 2025 roku zwroty z aktywów kryptowalutowych we wszystkich sześciu sektorach były dodatnie (Wykres 3). Bitcoin osiągnął gorsze wyniki niż inne segmenty, a ten wzorzec zwrotów można uznać za „sezon altcoinów” — choć różni się to od wcześniejszych okresów spadku dominacji Bitcoina. Napędzany wzrostem wolumenów na scentralizowanych giełdach (CEX), sektor finansowy kryptowalut przewodził wzrostom, podczas gdy sektor platform smart kontraktów mógł skorzystać na legislacji i adopcji stablecoinów (platformy smart kontraktów to sieci, na których użytkownicy dokonują płatności stablecoinami peer-to-peer). Chociaż wszystkie sektory kryptowalut osiągnęły dodatnie zwroty, sektor AI kryptowalut pozostawał w tyle za innymi segmentami, odzwierciedlając słabe wyniki akcji AI. Sektor walutowy kryptowalut również radził sobie słabo, co odzwierciedla umiarkowany wzrost ceny Bitcoina.

Wykres 3: Bitcoin osiągnął gorsze wyniki niż inne sektory kryptowalut

Różnorodność klasy aktywów kryptowalut oznacza częste rotacje dominujących tematów i liderów rynku. Wykres 3 przedstawia 20 najlepszych tokenów kwalifikujących się do indeksu w Q3 2025 roku na podstawie zwrotów cenowych skorygowanych o zmienność. Lista obejmuje kilka dużych tokenów o kapitalizacji rynkowej powyżej 10 miliardów dolarów, w tym ETH, BNB, SOL, LINK i AVAX, a także kilka tokenów o kapitalizacji poniżej 500 milionów dolarów. Sektor finansowy kryptowalut (siedem aktywów) i sektor platform smart kontraktów (pięć aktywów) miały największy udział w pierwszej dwudziestce w tym kwartale.

Wykres 4: Najlepiej radzące sobie aktywa w poszczególnych sektorach kryptowalut według zwrotów skorygowanych o ryzyko

Uważamy, że cztery główne tematy wyróżniały się ostatnio na rynku:

(1) Digital Asset Treasury (DAT): W ostatnim kwartale liczba DAT gwałtownie wzrosła: spółki publiczne trzymają kryptowaluty w bilansie i wykorzystują je jako narzędzia inwestycyjne dla akcjonariuszy. Wśród 20 najlepszych tokenów znajduje się kilka, które mogą skorzystać na tworzeniu nowych DAT, w tym ETH, SOL, BNB, ENA i CRO.

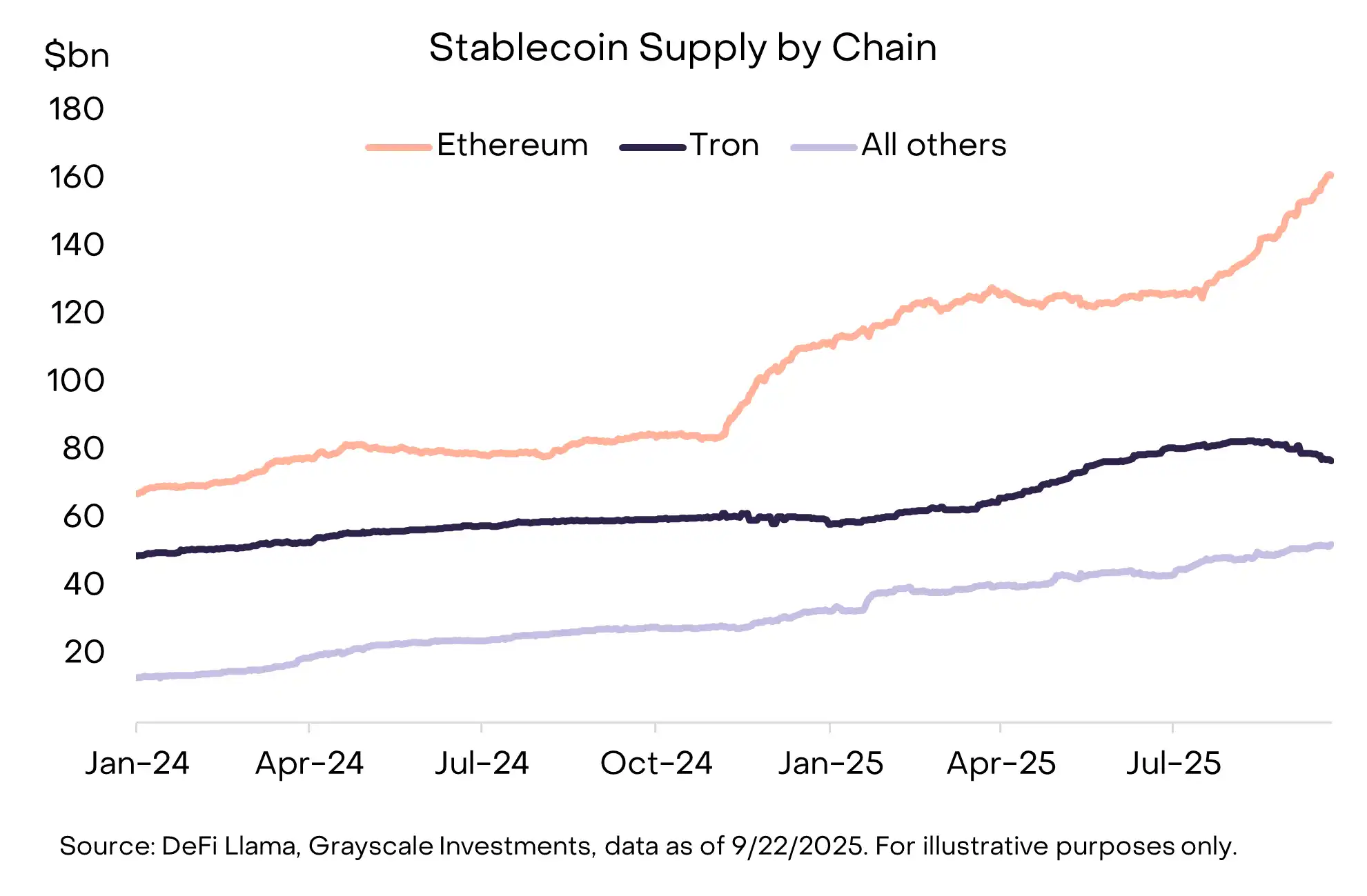

(2) Adopcja stablecoinów: Kolejnym ważnym tematem w ostatnim kwartale była legislacja i adopcja stablecoinów. 18 lipca prezydent Trump podpisał ustawę o stablecoinach (GENIUS Act), która zapewnia kompleksowe ramy regulacyjne dla stablecoinów w USA. Po wejściu ustawy w życie adopcja stablecoinów przyspieszyła, a podaż w obiegu wzrosła o 16%, osiągając ponad 290 miliardów dolarów (Wykres 4). Głównymi beneficjentami są platformy smart kontraktów obsługujące stablecoiny, w tym ETH, TRX i AVAX — z czego AVAX odnotował znaczący wzrost wolumenu transakcji stablecoinami. Emitent stablecoinów Ethena (ENA) również osiągnął silne zwroty cenowe, mimo że jego stablecoin USDe nie spełnia wymogów ustawy (USDe jest szeroko stosowany w DeFi, a Ethena wprowadziła już nowy stablecoin zgodny z ustawą).

Wykres 5: W tym kwartale podaż stablecoinów wzrosła, Ethereum na czele

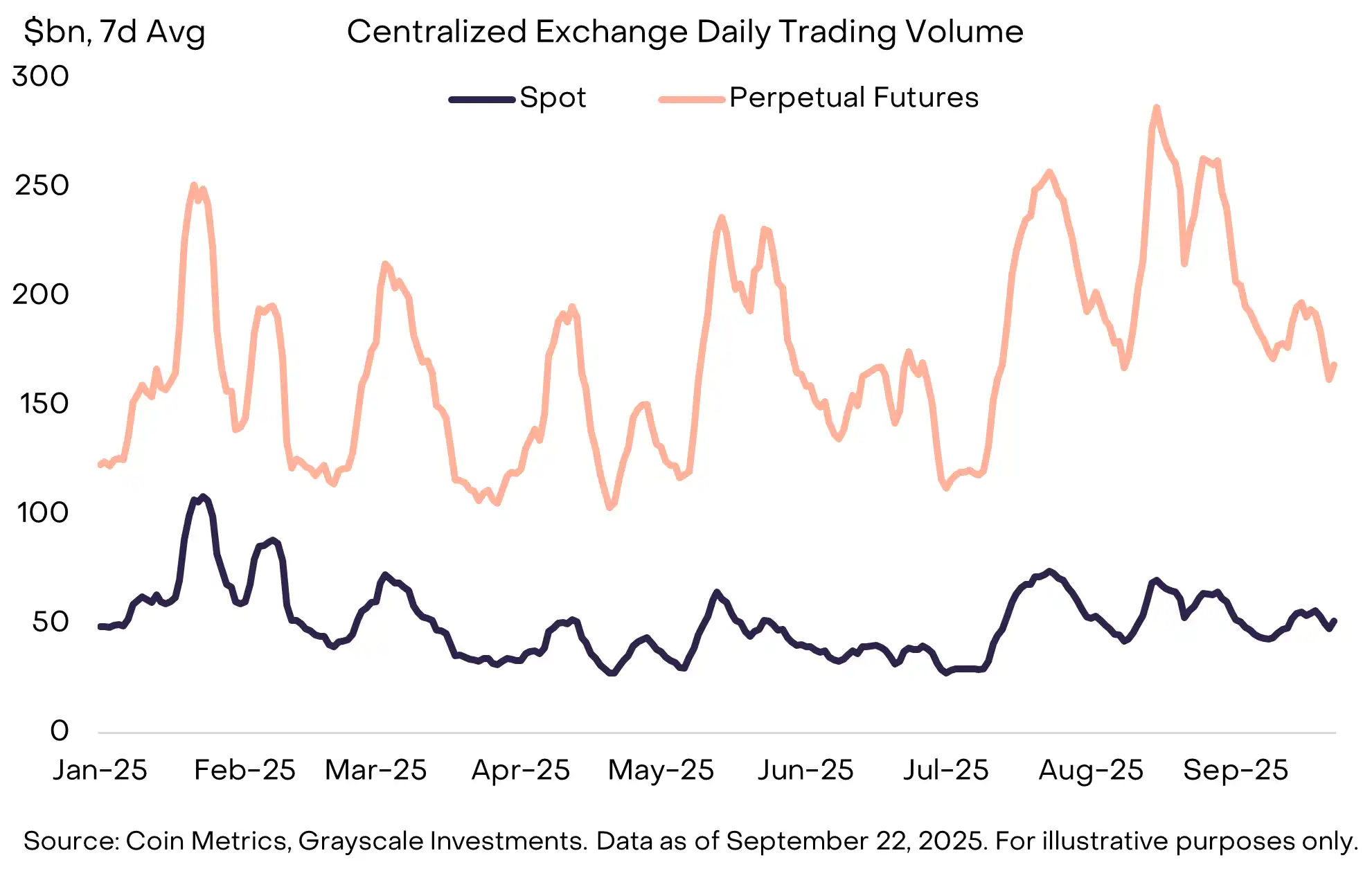

(3) Wzrost wolumenów na giełdach: Giełdy to kolejny główny temat, a w sierpniu wolumeny na scentralizowanych giełdach osiągnęły najwyższy poziom od stycznia (Wykres 5). Wzrost wolumenów wydaje się przynosić korzyści kilku aktywom powiązanym ze scentralizowanymi giełdami, w tym BNB, CRO, OKB i KCS, które wszystkie znalazły się w pierwszej dwudziestce (w niektórych przypadkach aktywa te są również powiązane z platformami smart kontraktów).

(4) Tymczasem zdecentralizowane kontrakty perpetual nadal wykazują silny impet. Wiodąca giełda perpetual Hyperliquid odnotowała gwałtowny wzrost i znalazła się w pierwszej trójce pod względem przychodów z opłat w tym kwartale. Mniejszy konkurent DRIFT, po znacznym wzroście wolumenu, wszedł do pierwszej dwudziestki w branży kryptowalut. Kolejny zdecentralizowany protokół perpetual ASTER został uruchomiony w połowie września i w ciągu zaledwie tygodnia wzrósł z kapitalizacji 145 milionów dolarów do 3.4 miliarda dolarów.

Wykres 6: Wolumeny kontraktów perpetual na CEX osiągnęły w sierpniu najwyższy poziom w tym roku

W Q4 2025 zwroty z sektorów kryptowalut mogą być napędzane przez szereg unikalnych tematów.

Po pierwsze, po dwupartyjnym przyjęciu odpowiedniej ustawy przez Izbę Reprezentantów w lipcu, odpowiednie komisje Senatu USA rozpoczęły prace nad legislacją dotyczącą struktury rynku kryptowalut. Oznacza to kompleksową legislację usług finansowych skierowaną do branży kryptowalut i może stać się katalizatorem głębokiej integracji z tradycyjnym sektorem usług finansowych.

Po drugie, amerykańska SEC zatwierdziła ogólne standardy notowań dla produktów giełdowych opartych na towarach (ETP). Może to doprowadzić do zwiększenia liczby aktywów kryptowalutowych dostępnych dla amerykańskich inwestorów poprzez strukturę ETP.

Wreszcie, otoczenie makroekonomiczne może nadal ewoluować. W zeszłym tygodniu Fed zatwierdził obniżkę stóp procentowych o 25 punktów bazowych i zasugerował możliwość dalszych dwóch obniżek jeszcze w tym roku. Przy innych warunkach niezmienionych, aktywa kryptowalutowe powinny skorzystać na obniżkach stóp przez Fed (ponieważ obniżki zmniejszają koszt alternatywny posiadania walut nieoprocentowanych i mogą wspierać apetyt inwestorów na ryzyko).

Jednocześnie słabość amerykańskiego rynku pracy, wzrost wycen giełdowych oraz niepewność geopolityczna mogą być postrzegane jako źródła ryzyka spadkowego w czwartym kwartale.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Nie tylko Memecoin – szansa, by zostać kolejnym „milionerem”, może kryć się w aplikacjach społecznościowych i DeFi na Solana.

Czy DeFi i aplikacje społecznościowe mogą rozpocząć drugą połowę hossy na Solana?

Ethereum Client Nimbus wydaje aktualizację v25.9.1 przed forkiem Fusaka na testnetach

Szybkie podsumowanie: Nimbus v25.9.1 został wydany 26 września 2025 roku. Niskie priorytety dla mainnetu, wysokie priorytety dla Hoodi, Sepolia, Holesky. Daty forka Fusaka: Holesky (2 października), Sepolia (16 października), Hoodi (30 października). Nimbus zużywa 0,5–1 rdzenia CPU oraz 300–500 MB RAM, jest lżejszy niż konkurenci. Odwołania: X Post Reference.

Wieloryb traci 16 milionów dolarów na zakupie 60 000 ETH po cenie 4 230 dolarów, pokazują dane on-chain

Szybkie podsumowanie: Główna „wieloryb” kryptowalutowa obecnie notuje niezrealizowaną stratę w wysokości 16 milionów dolarów po zakupie 60 333 ETH po średnim koszcie 4 230 dolarów, ponieważ cena spadła poniżej 4 000 dolarów. Ogromna pozycja o wartości 238,7 milionów dolarów została głównie nabyta poprzez transakcje OTC od depozytariuszy takich jak Coinbase i Wintermute. Wieloryb wykorzystuje część ETH do generowania zysków, deponując je w Wrapped Token Gateway od Aave, nie sprzedając ich jeszcze. Nietrafiony, na dużą skalę zakup podkreśla zmienność rynku.

Najważniejsi liderzy kryptowalut i finansów jednoczą się na DAC 2025 w Brazylii