Globalny rynek kryptowalut doświadczył najgwałtowniejszego w tym miesiącu „czarnego łabędzia” – na rynku stablecoinów doszło do nagłych, nietypowych wahań, a niektóre główne stablecoiny na krótko poważnie utraciły powiązanie z dolarem, wywołując panikę i reakcje łańcuchowe. Po tym wydarzeniu, Tether, firma stojąca za USDT, natychmiast uruchomiła masową emisję, aby ustabilizować płynność rynku, podczas gdy CEO Citigroup, Jane Fraser, 14 października publicznie podkreśliła „ogromny potencjał tokenizowanych depozytów”, pośrednio wskazując, że obecne zainteresowanie stablecoinami może być „nadmiernie wyolbrzymione”.

I. Odłączenie stablecoinów, załamanie zaufania rynkowego w jednej chwili

1. Stablecoiny: „fundament zaufania” ekosystemu kryptowalut

Stablecoiny, jako kluczowy most łączący tradycyjne waluty fiducjarne z rynkiem aktywów kryptowalutowych, mają swoją podstawową wartość w „1:1 powiązaniu z dolarem”, zapewniając inwestorom względnie stabilne medium wymiany i narzędzie zabezpieczające. Jednak gdy to powiązanie zostaje naruszone, zaufanie rynku szybko się rozpada, a nawet może wywołać systemową panikę.

2. Nietypowe zachowanie: krótkotrwałe odłączenie stablecoinów

Zgodnie z bieżącym monitoringiem, 11 października 2025 roku w nocy, kilka stablecoinów wykazało znaczące odchylenia od powiązania z dolarem. USDT na niektórych CEX-ach na krótko spadł do 0,965 USD, USDC na niektórych platformach był wyceniany poniżej 0,99 USD, a DAI na moment osiągnął poziom poniżej 0,98 USD. Chociaż te odchylenia nie wystąpiły jednocześnie na wszystkich platformach, a główne platformy takie jak Binance i Coinbase szybko skorygowały notowania, krótkotrwałe odchylenia cen wystarczyły, by wywołać reakcje łańcuchowe wśród algorytmicznych transakcji i strategii lewarowanych.

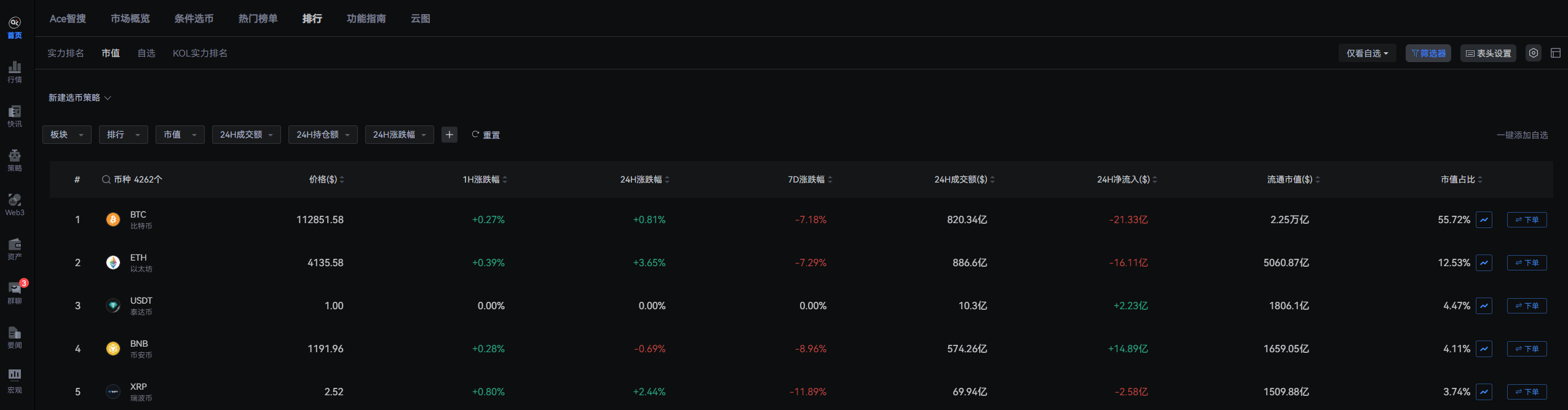

Dane rynkowe pokazują, że tego dnia całkowita kapitalizacja rynku kryptowalut spadła o ponad 280 miliardów dolarów, cena bitcoin (BTC) osiągnęła minimum 101 500 USD, ethereum (ETH) spadł do 3 355 USD, a wiele altcoinów zanotowało spadki przekraczające 80%.

3. Reakcja rynku: kurczenie się płynności i kryzys zaufania

Chociaż to odłączenie nie wywołało globalnego kryzysu systemowego na miarę „krachu LUNA” z 2022 roku, jego wpływ na zaufanie rynku jest nie do przecenienia. Część inwestorów instytucjonalnych zaczęła kwestionować „stabilność” stablecoinów, zwłaszcza ci, którzy polegają na stablecoinach do rezerwowania aktywów, zabezpieczania transakcji i mostów cross-chain.

II. Interwencja Tether, uzupełnienie płynności rynkowej

W obliczu gwałtownych wahań rynku, lider wśród emitentów stablecoinów, Tether (USDT), natychmiast uruchomił mechanizmy awaryjne i od rana 11 października rozpoczął masową emisję USDT, aby złagodzić napięcia płynnościowe. W oficjalnym oświadczeniu Tether podkreślił: „Ta emisja ma na celu odpowiedź na potrzeby rynku, zapewnienie użytkownikom na całym świecie wystarczającej płynności stablecoinów i utrzymanie stabilnego funkcjonowania ekosystemu kryptowalutowego.” Rynek powszechnie uważa, że szybka reakcja Tether skutecznie powstrzymała dalsze rozprzestrzenianie się paniki, zapobiegając większym likwidacjom łańcuchowym i załamaniu zaufania. Warto zauważyć, że w ciągu ostatnich 30 dni Tether wyemitował łącznie 11 miliardów USDT.

Część branżowych ekspertów wyraziła jednak wątpliwości wobec „emisji ratunkowej” Tether, uznając, że w istocie polega ona na zwiększaniu podaży w celu zrekompensowania krótkoterminowych niedoborów płynności, co w dłuższej perspektywie może nasilić „zależność od zaufania” oraz „ryzyko centralizacji” na rynku stablecoinów.

III. Ogromny potencjał tokenizowanych depozytów, zainteresowanie stablecoinami może być „nadmiernie wyolbrzymione”

Gdy nastroje rynkowe nie zdążyły się jeszcze w pełni uspokoić, CEO Citigroup, Jane Fraser, 14 października podczas New York Fintech Summit wygłosiła przemówienie, w którym skupiła się na perspektywach rozwoju „tokenizowanych depozytów” i ostrzegła przed nadmiernym skupieniem rynku na stablecoinach. Fraser podkreśliła: „Tokenizowane depozyty – czyli przekształcenie tradycyjnych depozytów bankowych w cyfrowe tokeny, które mogą być transferowane na blockchainie – mają ogromny potencjał do przekształcenia globalnego systemu płatniczego i infrastruktury finansowej. Mogą nie tylko zwiększyć efektywność przepływu kapitału, ale także zapewnić instytucjom finansowym nowe narzędzia do zarządzania ryzykiem i zgodnością.”

Podkreśliła również: „Obecne zainteresowanie stablecoinami być może już przekroczyło ich faktyczną rolę i zdolność do absorpcji ryzyka. Stablecoiny są ważnym elementem ekosystemu kryptowalut, ale nie zostały zaprojektowane jako zamiennik tradycyjnych walut fiducjarnych lub depozytów bankowych, lecz jako narzędzie przejściowe.”

Wypowiedzi Fraser zostały odebrane przez rynek jako ważna deklaracja tradycyjnych finansów w kierunku „demitologizacji” stablecoinów. Zasugerowała, że choć stablecoiny odgrywają kluczową rolę na rynku kryptowalut, ich długoterminowa wartość i stabilność nadal w dużej mierze zależą od wiarygodności emitenta, ram regulacyjnych oraz solidności infrastruktury rynkowej.

IV. Rola, ryzyko i przyszła pozycja stablecoinów

1. Istota stablecoinów: napędzane zaufaniem, a nie technologią

Stablecoiny mogą pełnić funkcję „powiązania z walutą fiducjarną” głównie dzięki gwarancjom kredytowym emitenta i zdolności do zarządzania rezerwami, a nie samej technologii blockchain. Na przykładzie USDT, od dawna toczy się debata, czy rzeczywiście posiada on pełne pokrycie w dolarach amerykańskich. Mimo że Tether wielokrotnie publikował raporty z audytów, ich przejrzystość i niezależność są nadal szeroko kwestionowane.

2. Rosnąca presja regulacyjna

Od 2023 roku główne gospodarki świata stale wzmacniają regulacje dotyczące stablecoinów. Amerykański Departament Skarbu, SEC, CFTC i inne instytucje wielokrotnie ostrzegały w kwestiach zgodności stablecoinów, przeciwdziałania praniu pieniędzy (AML) i ochrony konsumentów. Unijna ustawa „Markets in Crypto-Assets Regulation” (MiCA) wyraźnie objęła stablecoiny ścisłymi regulacjami, wymagając od emitentów pełnych rezerw w walutach fiducjarnych oraz regularnych audytów.

Incydent z odłączeniem 11 października ponownie uwypuklił podatność stablecoinów na skrajne warunki rynkowe i stanowił sygnał ostrzegawczy dla globalnych regulatorów. W przyszłości emitenci stablecoinów mogą stanąć w obliczu jeszcze surowszych wymogów dotyczących adekwatności kapitałowej, przejrzystości rezerw i zarządzania płynnością awaryjną.

3. Tokenizowane depozyty: „kryptowalutowa” próba tradycyjnych finansów

W przeciwieństwie do stablecoinów, tokenizowane depozyty są cyfrowymi aktywami opartymi na technologii blockchain, emitowanymi przez tradycyjne banki lub instytucje finansowe, bezpośrednio powiązanymi z rzeczywistymi depozytami bankowymi. Takie aktywa nie tylko posiadają natychmiastowe rozliczenia i programowalność blockchaina, ale także korzystają z wyraźnej ochrony regulacyjnej i wsparcia kredytowego w ramach tradycyjnego systemu finansowego.

Citigroup, JPMorgan, HSBC i inne międzynarodowe banki w ostatnich latach aktywnie eksplorują zastosowania tokenizowanych depozytów, w tym w płatnościach transgranicznych, finansowaniu łańcucha dostaw czy rozliczeniach papierów wartościowych. Wypowiedź Fraser jest w istocie publicznym uznaniem i wsparciem tego trendu.

V. „Kotwica” stablecoinów – do czego powinna być przywiązana?

Podążając za popularnością stablecoinów i innowacjami kryptowalutowymi, nie należy zapominać o głębokim doświadczeniu tradycyjnego systemu finansowego w zakresie bezpieczeństwa aktywów, zarządzania zgodnością i kontroli ryzyka.

Przyszłość stablecoinów być może nie polega na całkowitym zastąpieniu walut fiducjarnych czy staniu się niezależnym środkiem przechowywania wartości, lecz na tym, czy będą w stanie stać się „wiarygodnym mostem” łączącym tradycyjne finanse z ekosystemem kryptowalut na bazie zgodności, przejrzystości i zaufania.

Dla inwestorów kluczowe w obliczu krótkoterminowych wahań i długoterminowej niepewności stablecoinów będzie zachowanie racjonalności, dywersyfikacja ryzyka, zwracanie uwagi na aktywa bazowe i trendy regulacyjne.