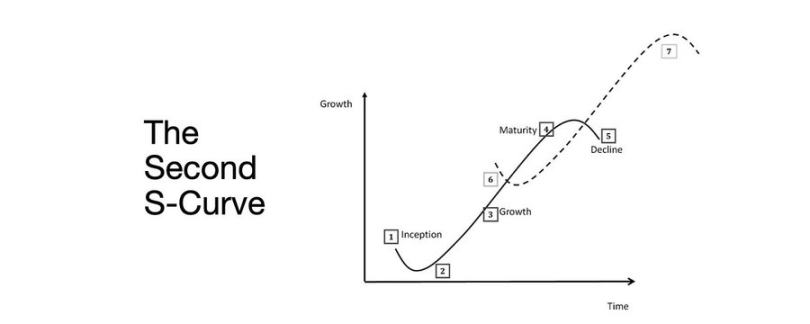

Klucz do przejścia z rynku niedźwiedzia na byka: druga krzywa wzrostu typu S

Druga krzywa wzrostu S jest wynikiem strukturalnej normalizacji finansów poprzez rentowność, siłę roboczą i wiarygodność w realnych warunkach.

Druga krzywa wzrostu S jest wynikiem normalizacji strukturalnej finansów poprzez rentowność, siłę roboczą i wiarygodność w warunkach rzeczywistych ograniczeń.

Autor: arndxt

Tłumaczenie: AididiaoJP, Foresight News

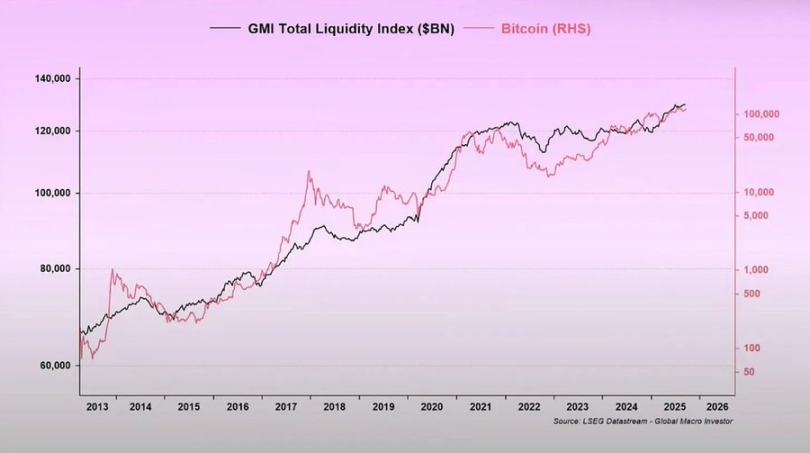

Ekspansja płynności nadal pozostaje dominującą narracją makroekonomiczną.

Sygnały recesji są opóźnione, a strukturalna inflacja wykazuje lepkość.

Stopy procentowe polityki są powyżej poziomu neutralnego, ale poniżej progu restrykcyjnego.

Rynek wycenia miękkie lądowanie, ale prawdziwa korekta zachodzi na poziomie instytucjonalnym: od taniej płynności do umiarkowanej produktywności.

Druga krzywa nie jest cykliczna.

Jest to normalizacja strukturalna finansów poprzez rentowność, siłę roboczą i wiarygodność w warunkach rzeczywistych ograniczeń.

Zmiana cyklu

Konferencja Token2049 w Singapurze oznacza punkt zwrotny od spekulacyjnej ekspansji do strukturalnej integracji.

Rynek dokonuje ponownej wyceny ryzyka, przechodząc od narracyjnie napędzanej płynności do danych o rentowności wspieranych przychodami.

Kluczowe zmiany:

- Perpetualne zdecentralizowane giełdy utrzymują dominację, a Hyperliquid zapewnia płynność na skalę sieciową.

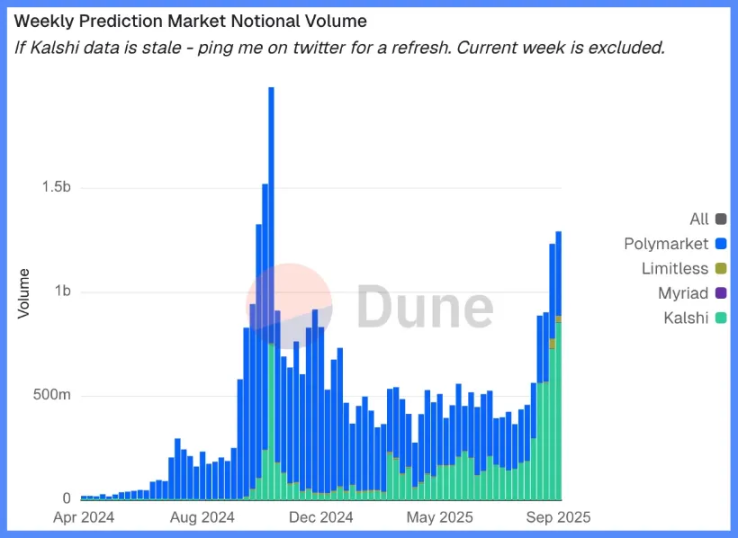

- Rynki predykcyjne wyłaniają się jako funkcjonalne instrumenty pochodne przepływu informacji.

- Protokoły AI związane z rzeczywistymi aplikacjami Web2 po cichu zwiększają przychody.

- Restaking i DAT osiągnęły szczyt; dywersyfikacja płynności jest oczywista.

Makroinstytucje: dewaluacja waluty, demografia, płynność

Inflacja aktywów odzwierciedla dewaluację waluty, a nie organiczny wzrost.

Kiedy płynność się rozszerza, aktywa o długim terminie przewyższają rynek.

Kiedy płynność się kurczy, dźwignia i wyceny są kompresowane.

Trzy strukturalne czynniki napędzające:

- Dewaluacja waluty: spłata długu suwerennego wymaga ciągłej ekspansji bilansu.

- Demografia: starzenie się społeczeństwa obniża produktywność, wzmacniając zależność od płynności.

- Kanały płynności: globalna płynność, czyli suma rezerw banków centralnych i systemu bankowego, od 2009 roku śledziła 90% wyników aktywów ryzykownych.

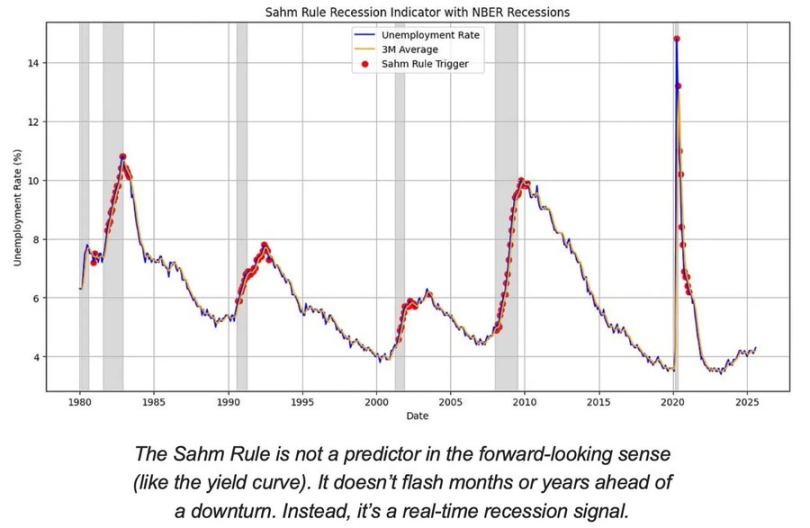

Ryzyko recesji: opóźnione dane, wskaźniki wyprzedzające

Główne wskaźniki recesji są opóźnione.

CPI, stopa bezrobocia i reguła Sahma są potwierdzane dopiero po rozpoczęciu spadku gospodarczego.

Stany Zjednoczone znajdują się w późnej fazie cyklu gospodarczego, a nie w recesji.

Prawdopodobieństwo miękkiego lądowania nadal przewyższa ryzyko twardego lądowania, ale timing polityki jest czynnikiem ograniczającym.

Wskaźniki wyprzedzające:

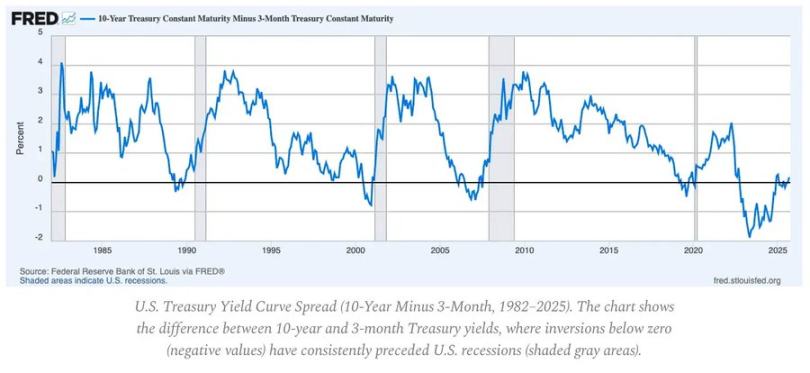

- Odwrócenie krzywej dochodowości pozostaje najczystszym sygnałem wyprzedzającym.

- Spready kredytowe są pod kontrolą, co wskazuje na brak bezpośredniego systemowego napięcia.

- Rynek pracy stopniowo się ochładza; zatrudnienie pozostaje napięte w cyklu.

Dynamika inflacji: problem ostatniej mili

Dezinflacja towarów została zakończona; inflacja usług i lepkość płac obecnie kotwiczą ogólny CPI w okolicach 3%.

Ta „ostatnia mila” to najbardziej złożony etap dezinflacji od lat 80.

- Deflacja towarów obecnie kompensuje część wpływu na CPI.

- Wzrost płac blisko 4% utrzymuje wysoką inflację usług.

- Inflacja mieszkaniowa jest opóźniona w pomiarach; rzeczywiste czynsze rynkowe już się ochłodziły.

Implikacje polityczne:

- Fed stoi przed dylematem między wiarygodnością a wzrostem.

- Zbyt wczesne obniżki stóp niosą ryzyko ponownego przyspieszenia; zbyt długie utrzymywanie stóp grozi nadmiernym zacieśnieniem.

- Wynik równowagi to nowa dolna granica inflacji blisko 3%, a nie 2%.

Struktura makroekonomiczna

Trzy długoterminowe kotwice inflacyjne nadal istnieją:

- Deglobalizacja: dywersyfikacja łańcuchów dostaw zwiększa koszty transformacji.

- Transformacja energetyczna: kapitałochłonne działania niskoemisyjne zwiększają krótkoterminowe koszty wejścia.

- Demografia: strukturalny niedobór siły roboczej powoduje trwałą sztywność płac.

Ogranicza to zdolność Fed do normalizacji bez wyższego nominalnego wzrostu lub wyższej równowagi inflacyjnej.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Bitcoin dodaje 732 miliardy dolarów nowego kapitału w tym cyklu, podczas gdy struktura rynku ulega transformacji

Wskaźniki Bollingera dla Bitcoin powtarzają „paraboliczny” sygnał hossy z końca 2023 roku

Wielka Brytania uchwala ustawę oficjalnie uznającą kryptowaluty za trzeci rodzaj własności

We wtorek Wielka Brytania uchwaliła ustawę, która uznaje aktywa cyfrowe za trzecią kategorię własności. Lokalna organizacja branżowa CryptoUK stwierdziła, że daje to kryptowalutom „jaśniejszą podstawę prawną” w przypadku powiązanych przestępstw lub sporów sądowych.

Ethereum utrzymuje się na byczej linii trendu, a wykres dzienny celuje w wybicie powyżej 3 212