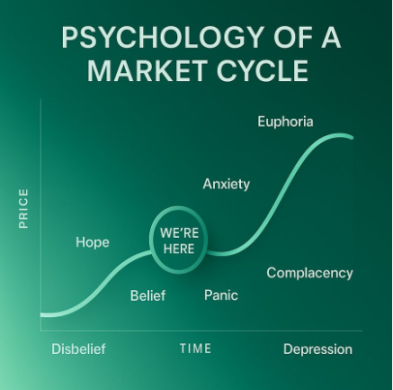

To nie jest sygnał hossy, lecz jeden z najniebezpieczniejszych punktów zwrotnych w historii.

W ostatnich zawirowaniach rynkowych, mimo że bitcoin doświadczył największej korekty w tym cyklu,

dane on-chain pokazują — około 90% posiadaczy nadal znajduje się w stanie zysku.

Brzmi to bardzo „byczo”, ale patrząc z historycznej perspektywy,

kiedy prawie wszyscy zarabiają, zwykle jest to moment największego ryzyka na rynku.

❶ Wysoki wskaźnik zysków = potencjalny punkt zwrotny

Dane on-chain pokazują, że obecnie około 95% portfeli BTC nadal jest na plusie.

To jeden z najbardziej ekstremalnych poziomów w historii.

W każdym poprzednim cyklu, gdy wskaźnik zyskownych portfeli przekraczał 90%,

rynek zazwyczaj doświadczał gwałtownej korekty w ciągu kilku tygodni.

Powód jest prosty:

Kiedy „wszyscy wygrywają”, część starych graczy już po cichu realizuje zyski.

❷ Powtórka struktury z kwietnia 2021

Podobna struktura pojawiła się w kwietniu 2021 roku.

Wtedy udział zyskownych portfeli również przekroczył 94%,

po czym bitcoin spadł o 50% w ciągu kilku tygodni.

Inteligentny kapitał nie opuszczał rynku, lecz zaczął przemieszczać się z BTC do ETH i altcoinów.

Dzisiejsze dane on-chain — są niemal identyczne jak wtedy.

❸ Aktywacja starych adresów: preludium realizacji zysków

W ostatnich tygodniach portfele nieaktywne od trzech do pięciu lat zaczęły wykazywać oznaki aktywności.

Ci długoterminowi posiadacze w każdej hossie częściowo realizują zyski na szczycie,

i tym razem nie jest inaczej.

Jednocześnie dominacja bitcoina (BTC.D) utrzymuje się na wysokim poziomie,

a doświadczenie historyczne pokazuje — to zwykle zapowiada rozpoczęcie rotacji kapitału.

❹ Optymizm detalistów, wycofanie instytucji

Liczba nowych adresów wzrosła w ciągu miesiąca o 18%,

co oznacza, że inwestorzy detaliczni wchodzą na rynek z pełnym zaangażowaniem.

Jednak napływ środków do ETF zaczął zwalniać,

a popyt instytucjonalny słabnie.

To niebezpieczna kombinacja:

„Inteligentny kapitał” się wycofuje,

a „emocjonalny kapitał” zwiększa zaangażowanie.

❺ Ekstremalna chciwość i sygnały rotacji

Indeks Strachu i Chciwości (Fear & Greed Index)

obecnie znajduje się w strefie ekstremalnej chciwości.

W historii, za każdym razem gdy nastroje rynkowe osiągały taki poziom euforii,

następowało gwałtowne ochłodzenie.

Aktywność w sektorze ETH i DeFi rośnie,

co oznacza, że kapitał już zaczyna szukać nowej przestrzeni do wzrostów.

❻ Analiza historyczna: po każdym 95% zyskownych portfeli, historia się powtarza

W obu hossach — 2017 i 2021,

gdy udział zyskownych portfeli przekraczał 95%:

duży kapitał zaczynał redukować pozycje w BTC;

kapitał przepływał do kryptowalut o małej i średniej kapitalizacji;

rynek krótkoterminowo korygował, po czym rozpoczynała się główna fala wzrostowa altcoinów.

Inwestorzy, którzy pozostali w bitcoinie, przegapili główne zyski w kolejnej fazie.

❼ Obecny etap: to nie koniec, lecz „noc przed rozłamem”

Dzisiejszy rynek niemal idealnie powtarza strukturę z wiosny 2021 roku.

Wszyscy czują się zwycięzcami,

ale taka „powszechna zyskowność” nigdy nie trwa długo.

W nadchodzących tygodniach,

słabe ręce zostaną wyrzucone z rynku,

silni gracze odbudują pozycje,

a hossa wejdzie w bardziej „inteligentną” fazę.

Wniosek:

To nie jest koniec hossy,

lecz okres rozbieżności nastrojów i struktury.

Kiedy 90% ludzi nadal jest na plusie,

inteligentny kapitał nie będzie czekał na ostatnie 10% „wyimaginowanych zysków”,

lecz zacznie rotować, zmieniać pozycje i przygotowywać się do kolejnego sektora.

Dla zwykłych inwestorów,

prawdziwe zwycięstwo to nie „wycisnąć ostatni procent wzrostu”,

lecz zachować spokój w najgorętszym momencie i akumulować pozycje, gdy jest najciszej.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Bank of America popiera limit alokacji w kryptowaluty na poziomie 4%, znosi ograniczenia dla doradców i dodaje pokrycie ETF na bitcoin: raport

Bank of America ma podobno umożliwić klientom Merrill, Private Bank oraz Merrill Edge alokację od 1% do 4% swoich portfeli w kryptowaluty. Bank rozpocznie również analizę CIO dotyczących spot Bitcoin ETF od BlackRock, Bitwise, Fidelity oraz Grayscale począwszy od 5 stycznia. Zmiana polityki BoA kończy długoletni zakaz, który uniemożliwiał ponad 15 000 doradcom aktywne rekomendowanie produktów związanych z kryptowalutami.

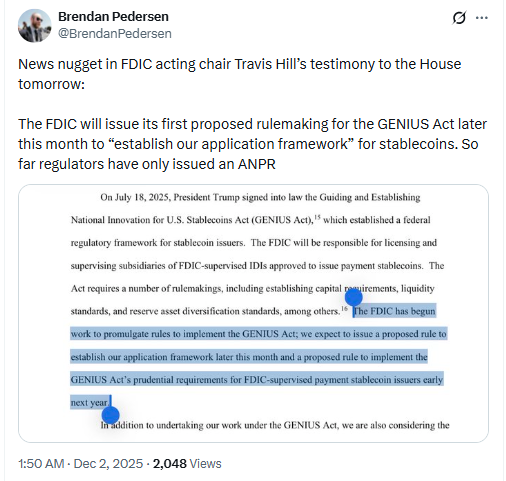

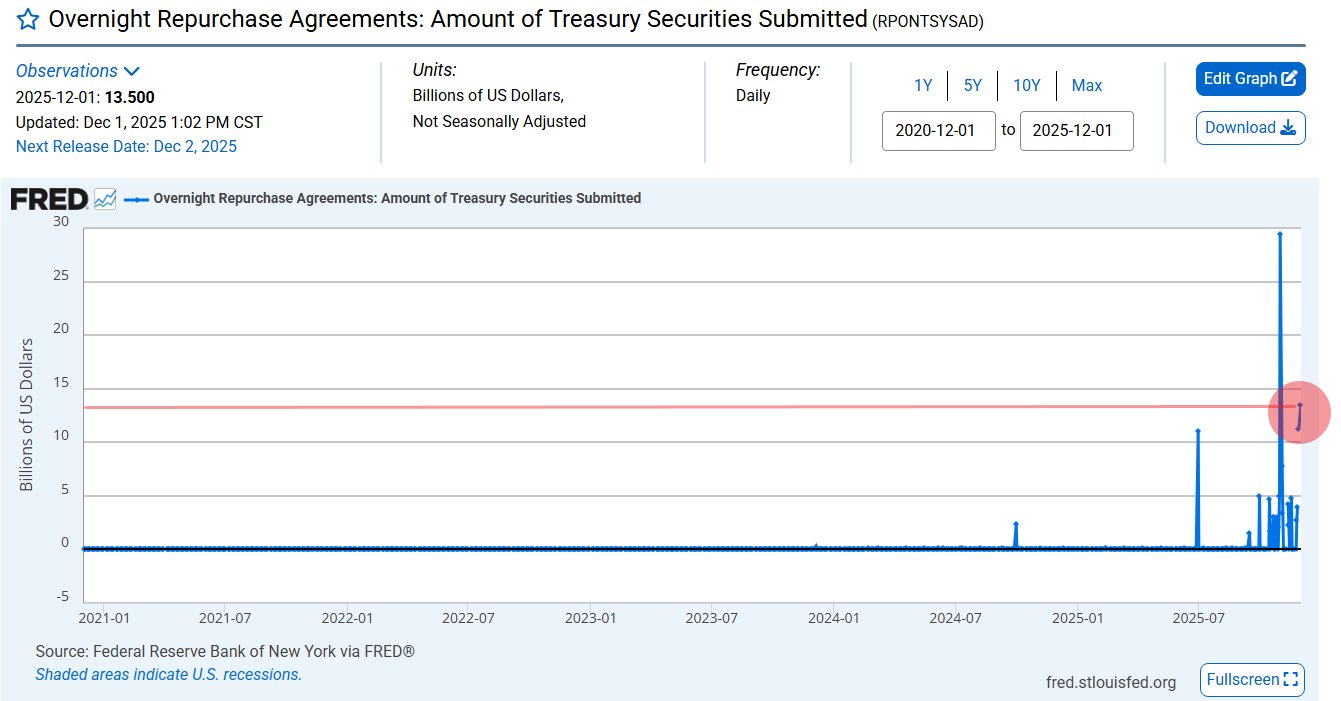

Fed USA kończy QT, wpompowując 13,5 miliarda dolarów płynności – czy rynek kryptowalut czeka rajd?

Amerykańska Rezerwa Federalna zakończyła zacieśnianie ilościowe 1 grudnia i wprowadziła do systemu bankowego 13,5 miliarda dolarów poprzez jednodniowe repo, co wzbudziło nadzieje na wzrosty na rynku kryptowalut.

Strategia Bitcoina i Saylora zagrożona: kapitalizacja rynkowa MSTR spada poniżej wartości jego zasobów BTC

Spadek ceny Bitcoin poniżej 90 000 dolarów spowodował, że akcje Strategy są obecnie wyceniane niżej niż wartość posiadanych przez firmę BTC.