Autor: Zuoye

Binance Life to przykrywka dla Aster, aby odwrócić sytuację, ekstremalny efekt bogacenia się, nawet emocje, w deszczowej, późnojesiennej aurze, wystarczą, by zapomnieć o zmartwieniach związanych z pozycją, niezależnie od tego, czy jest się na longu czy shortcie.

Poza technicznymi parametrami i tabelami opłat, które przypominają czytanie menu, naprawdę ciekawi mnie, dlaczego architektura CLOB (Central Limit Order Book, centralna księga zleceń z limitem) jest odpowiednia dla kontraktów perpetualnych oraz gdzie leżą jej granice?

Aktywa decydują o cenie

Urodziłem się za późno, by załapać się na erę DeFi Summer; urodziłem się też za wcześnie, by zobaczyć, jak CLOB błyszczy na rynku walutowym.

Historia tradycyjnych finansów jest tak długa, że ludzie zapomnieli, jak właściwie powstał rynek.

W skrócie, finanse opierają się na handlu aktywami i cenami: ceny (kupno/sprzedaż, long/short), aktywa (spot/kontrakt/opcja/rynek predykcyjny). Kryptowaluty w ciągu kilkunastu lat powtórzyły kilkusetletnią historię finansów, dodając swoje własne potrzeby i ulepszenia.

CLOB nie jest prostą imitacją Nasdaq czy CME. Rozkładając nazwę: centralna, limit, księga zleceń – każda część realizowana jest on-chain, co doprowadziło do dzisiejszego rozkwitu.

1. Księga zleceń: mechanizm rejestracji ofert kupna/sprzedaży.

2. On-chain limit order book: mechanizm ofertowania oparty na podwójnej kolejności czas-cena, limit oznacza ograniczenie ceny.

3. On-chain central limit order book: rejestracja zleceń limitowanych w jednym systemie, np. blockchainie, co oznacza "centralność".

Kontrakty BTC na CME, Binance, Hyperliquid mogą być oparte o CLOB, ale w tym artykule chodzi głównie o CLOB Perp DEX na publicznych blockchainach/L2.

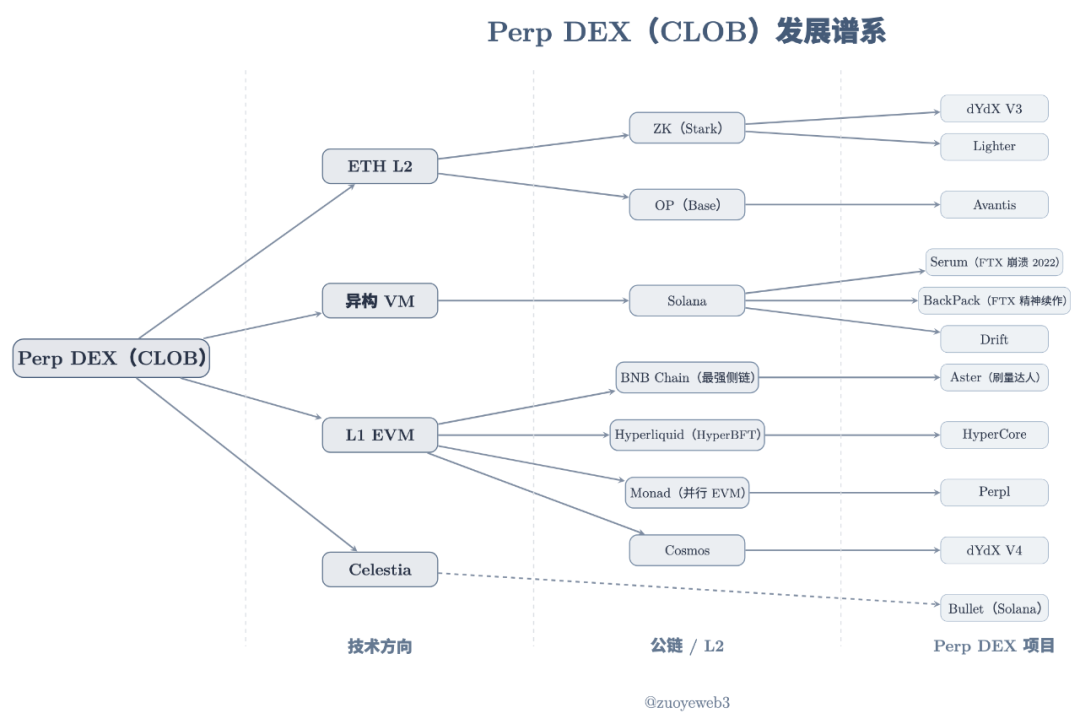

Kontynuując trzeci punkt, oto historyczne wyjaśnienie: spór o kierunek technologiczny to kontynuacja problemów ETH mainnetu z lat 2021 – wysokie koszty i wolne działanie. Upadek FTX w 2022 roku opóźnił rozpoczętą pod koniec DeFi Summer "Perp War" do 2025 roku.

Opis obrazka: Linia rozwojowa Perp DEX (CLOB)

Źródło: @zuoyeweb3

Projekty Perp DEX startowały w różnym czasie, ale zasadniczo można je podzielić na trzy ścieżki: ETH L2, heterogeniczne VM (Solana) i L1 EVM. Celestia to osobne rozwiązanie DA, niezależne od konkretnej architektury VM.

Historyczne dokumenty nie mają dziś znaczenia – obecnie ludzi nie interesuje decentralizacja, tylko efektywność handlu. Dlatego nie porównuję tu 4–>16–>24 węzłów Hyperliquid z typowymi pojedynczymi sequencerami L2 – trudno powiedzieć, kto jest szybszy, bardziej zdecentralizowany i czy to w ogóle ma znaczenie.

Ludzkie smutki i radości się nie pokrywają, dla mnie to tylko hałas.

Inwestycje technologiczne mają opóźnienie – DeFi Summer 2020 miało swoje zalążki już w 2017/18. Pod koniec 2020 roku Serum wystartował na Solana, z następującymi cechami:

1. Frontend płynności i podział zysków

2. Planowane wsparcie dla handlu spot

3. Wysoka wydajność matching engine Solana

4. Staking node’ów, zarabianie MegaSerum (MSRM)

5. Współpraca z FTX

6. Współpraca z Wormhole, wsparcie cross-chain

7. Cross-chain assets z mechanizmem Yield

8. Zniżki na opłaty dla posiadaczy SRM

9. Mechanizm buyback i spalania SRM

10. Planowana linia stablecoinów SerumUSD

Oczywiście, większość tokenów SRM była skoncentrowana w rękach FTX, a nawet SBF osobiście. Upadek w 2022 roku dał Hyperliquid więcej czasu na rozwój.

To nie znaczy, że Hyperliquid to kopia Serum – każde wielkie dzieło to albo inżynierska kombinacja, albo oryginalny duch. Hyperliquid przewyższa Serum pod względem wyboru technologii, współpracy z market makerami, airdropów i kontroli ryzyka.

Od dYdX/Serum do Hyperliquid – wszyscy uznali, że przeniesienie Perp na blockchain jest możliwe, choć różnią się architekturą, stopniem decentralizacji i organizacją płynności. Nadal jednak nie odpowiedziano, co w CLOB sprawia, że jest to konsensus.

Dlaczego więc Perp wybiera CLOB?

Najbardziej logiczna odpowiedź: CLOB lepiej odkrywa cenę.

To wciąż historyczna odpowiedź, powiązana z AMM DEX. Od Bancor przez Uniswap po Curve – wokół Ethereum eksplorowano inicjalizację i użyteczność płynności on-chain.

Protokół DEX, dzięki LP (liquidity providerom), unika dwóch problemów: przechowywania środków użytkowników i utrzymywania płynności. Skupia się tylko na bezpieczeństwie protokołu, a LP, zachęceni podziałem opłat, sami zapewniają płynność.

Później LP przenoszą koszt płynności na użytkowników, co widać w slippage i opłatach – czyli produkcja płynności: DEX przenosi na LP, LP na użytkowników.

Pozostają dwa problemy: bezwarunkowa strata LP i ograniczona zdolność AMM do odkrywania ceny.

-

Źródłem bezwarunkowej straty jest wymiana dwóch aktywów – LP musi dodać oba aktywa w równych proporcjach, ale ich zmienność nie jest zgodna. Najczęściej są to stablecoiny z innymi aktywami dla stabilności.

-

Cena AMM to "cena rynkowa" – LP, projekt czy protokół DEX nie mogą bezpośrednio ustalić ceny aktywa, mogą tylko interweniować przez płynność.

Na pierwszy problem odpowiedzią jest Curve (np. USDC/USDT), minimalizujący zmienność obu aktywów i zwiększający opłaty przez częstsze transakcje. Curve jest "stworzone" do stablecoinów, ale to raczej wada niż cecha. Najnowszy Yield Basis wykorzystuje ekonomiczne mechanizmy i dźwignię, by "wymazać" bezwarunkową stratę.

Na drugi problem odpowiedzią jest TWAP (Time-Weighted Average Price) CoW Swap – dzieli duże zlecenia na wiele małych, by ograniczyć wpływ na płynność i uzyskać najlepszą cenę. To ulubiona metoda Vitalika.

Jednak na tym koniec – Perp on-chain, szczegóły transakcji są jawne. Gdyby użyć AMM, manipulacja ceną przez dostosowanie płynności byłaby bardzo łatwa. 1% zmiany ceny jest jeszcze do przyjęcia na rynku spot, ale dla Perp to już "kolejka do nieba".

Wady AMM uniemożliwiają jego użycie (przynajmniej na dużą skalę) dla Perp – potrzebna jest technologia, która nie zależy od zmienności płynności, tylko pozwala ustalić cenę z góry.

Transakcje muszą być realizowane po zadeklarowanej cenie lub wcale, nie można ich realizować po rabacie, by utrzymać prawidłowe działanie rynku Perp.

Eliminacja bezwarunkowej straty to tylko efekt uboczny – różne architektury techniczne prowadzą do różnych mechanizmów market makingu.

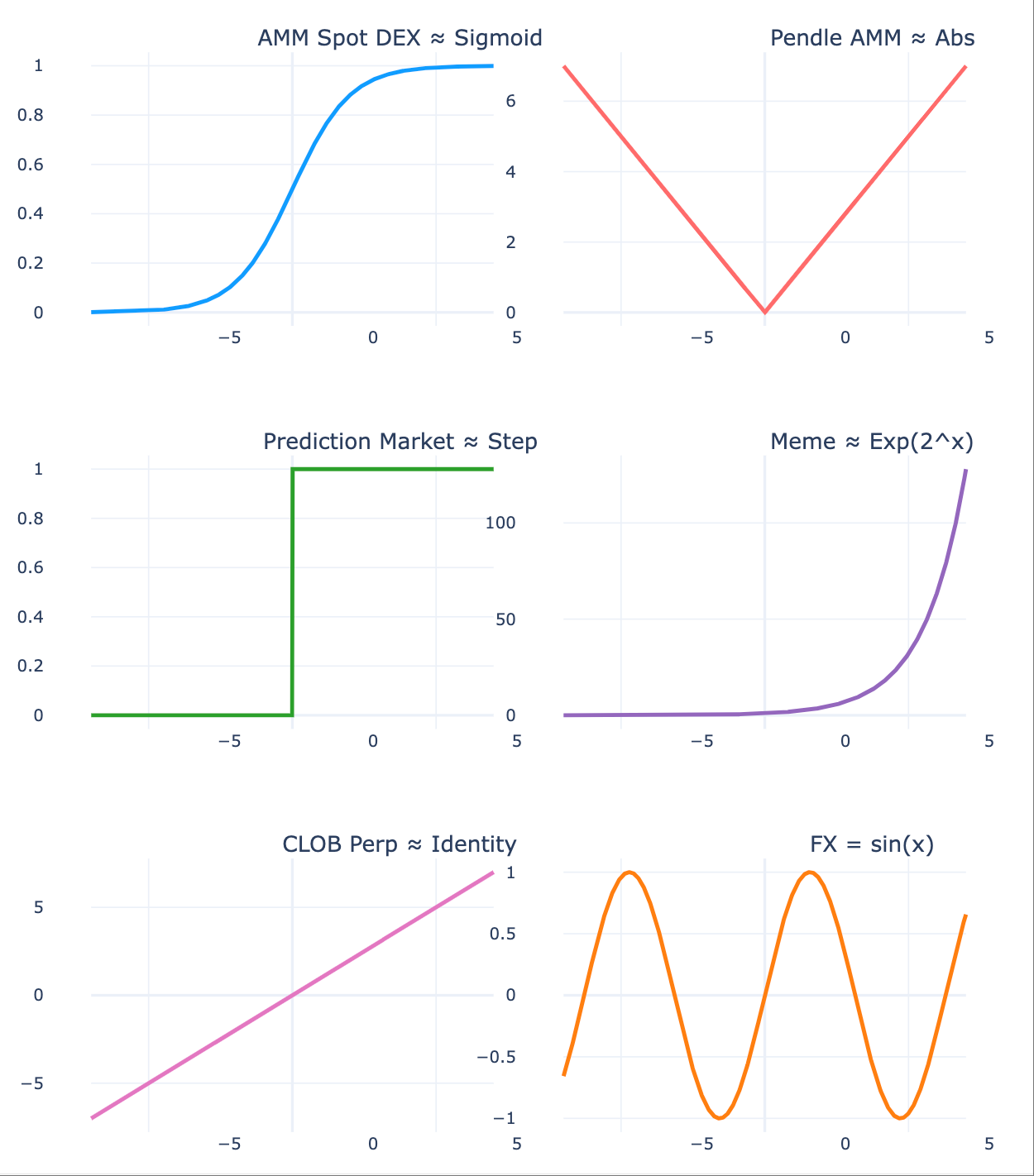

Czułość cenowa Perp i precyzyjna kontrola CLOB idealnie się uzupełniają – rodzaj aktywa decyduje o zmianie ceny, a zmiana ceny wymaga odpowiedniej architektury technicznej.

Opis obrazka: Aktywa decydują o ruchu cen

Źródło: @zuoyeweb3

-

Ceny spot zmieniają się łagodnie – użytkownicy mogą "tolerować" slippage, a LP "tolerować" bezwarunkową stratę, bo nie tracą zbyt wiele;

-

Pendle dzieli aktywa według daty wygaśnięcia, tworząc dwa różne trendy cenowe i różne zakłady na płynność;

-

Rynek predykcyjny jest jeszcze bardziej skrajny – tylko dwa stany (0,1), najbardziej dyskretna forma, można to uznać za kolaps ciągłego prawdopodobieństwa do 0/1;

-

Rynek Meme jest jeszcze bardziej ekstremalny – nieliczne aktywa rosną wykładniczo, większość zbliża się do zera i nie jest przedmiotem handlu, co pasuje do teorii rynku wewnętrznego/zewnętrznego;

-

Perpetuals są najbardziej ekstremalne – mogą generować ujemne saldo, bo zmiany cen są gwałtowne i nie zatrzymują się na zerze, lecz schodzą niżej;

-

Rynek walutowy ma najmniejsze zmiany cen – wahania w ciągu dnia są ograniczone, czasem regularne, co odzwierciedla stabilność głównych gospodarek świata.

AMM stworzył początkową płynność on-chain, wykształcił nawyki handlowe i pozwolił zamrozić kapitał, ale CLOB lepiej kontroluje cenę i pozwala na bardziej złożone ustawienia transakcji. W przeciwieństwie do ceny rynkowej AMM, CLOB ustala ceny kupna/sprzedaży według kolejności czas-cena, a dzięki wydajnym algorytmom precyzyjnie odkrywa cenę.

Cena decyduje o płynności

Mówi się "całe życie", ale jeśli brakuje roku, miesiąca, dnia, godziny – to nie jest całe życie.

CLOB zastępuje AMM, odkrywa cenę Perp, ale nadal trzeba zorganizować płynność rynku. AMM DEX przez dwustopniowe przeniesienie (protokół na LP, LP na użytkowników) umożliwił istnienie indywidualnych LP.

Między ceną a płynnością jest jeszcze zjawisko skali charakterystyczne dla Perp.

Problemy Perp DEX są bardziej złożone – w AMM zysk/strata liczy się tylko po realizacji transakcji, w przeciwnym razie zarówno użytkownik, jak i LP mają tylko niezrealizowane zyski/straty. W perpetualach kluczowy jest nie kontrakt, lecz "perpetualność".

Między longami i shortami działa mechanizm opłat – gdy opłata jest dodatnia, long płaci shortowi, gdy ujemna – short płaci longowi.

Z punktu widzenia mechanizmu cenowego pozwala to utrzymać zgodność ceny kontraktu z ceną spot. Gdy cena kontraktu jest niższa niż spot, rynek jest nastawiony na spadki – by utrzymać rynek, long musi płacić shortowi, w przeciwnym razie nie będzie shortów, a więc i rynku perpetuali. Odwrotnie w przypadku przewagi longów.

Jak wspomniano wcześniej, AMM to wymiana dwóch aktywów, ale kontrakt BTC denominowany w USDC nie wymaga faktycznej wymiany BTC, tylko wymiany oczekiwań co do ceny BTC, przyjęto USDC dla zmniejszenia zmienności.

Te oczekiwania wymagają dwóch rzeczy:

1. Aktywa spot muszą umożliwiać odkrycie ceny, np. dobrze handlowany rynek BTC – im bardziej mainstreamowy coin, tym lepsze odkrycie ceny, mniejsze ryzyko czarnego łabędzia;

2. Obie strony (long/short) muszą mieć silne rezerwy kapitałowe, by zrównoważyć ryzyko dźwigni i skutecznie reagować na ekstremalne sytuacje.

Mechanizm cenowy Perp sprzyja więc zwiększaniu skali rynku, a ta skala generuje płynność.

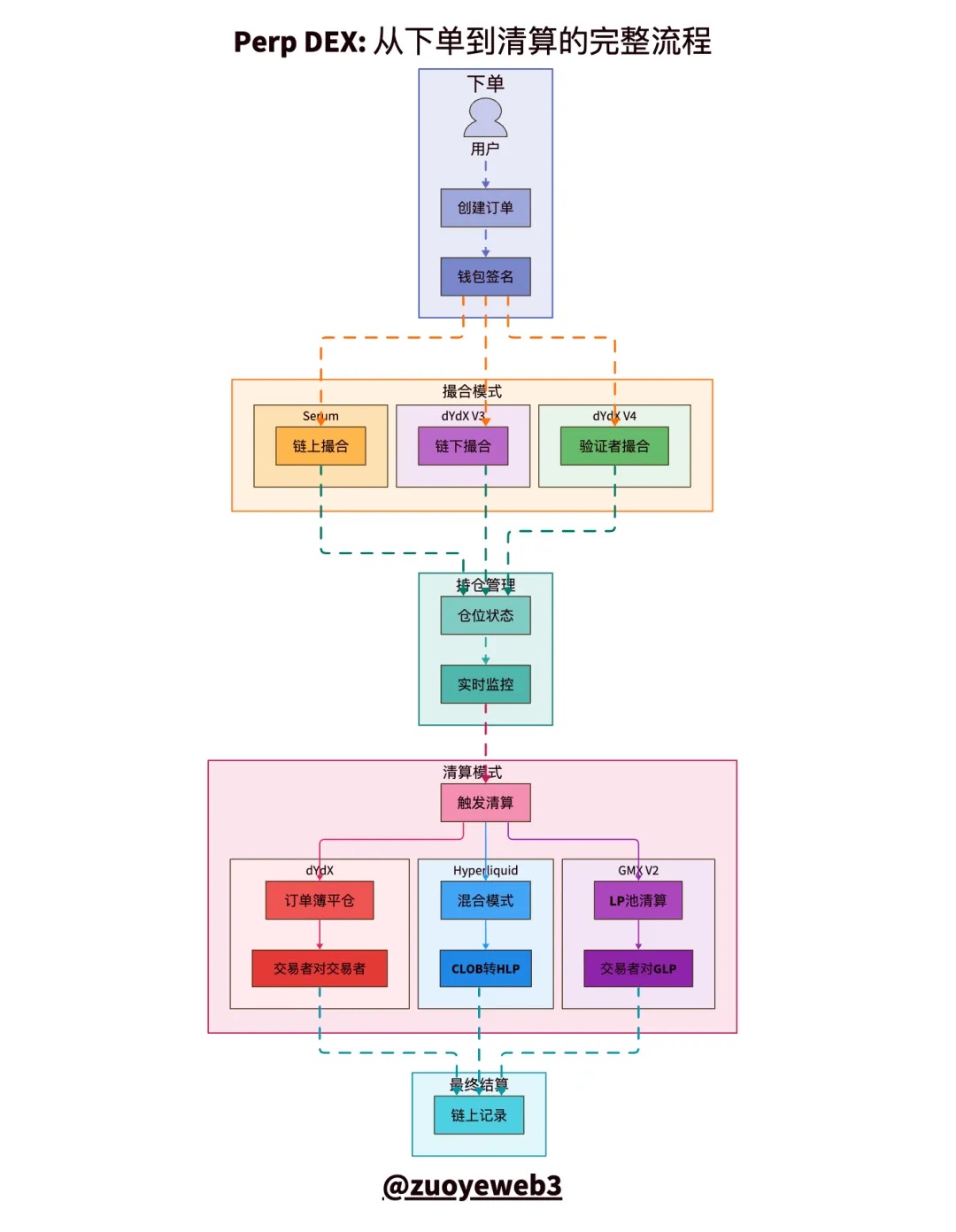

Opis obrazka: Porównanie modeli rozliczeń CLOB

Źródło: @zuoyeweb3

Cały proces handlu Perp można podzielić na pięć etapów: składanie zleceń, matching, utrzymywanie pozycji, likwidacja i rozliczenie. Najtrudniejsze są matching i mechanizm likwidacji.

-

Matching to problem techniczny – jak najefektywniej i najszybciej dopasować zlecenia kupna/sprzedaży. Rynek wybrał "centralizację".

-

Likwidacja to problem ekonomiczny – kontrakt można traktować jak niepełne pożyczanie. Giełda pozwala użyć niewielkiego depozytu do otwarcia dużej pozycji – to istota dźwigni.

Pozornie giełda pozwala powiększyć dźwignię przez zastaw, ale w rzeczywistości trzeba wpłacić margin, by utrzymać dźwignię. Gdy spadnie poniżej poziomu likwidacji, giełda zabiera zastaw.

W praktyce likwidacja to naturalne działanie obu stron, ale jak wspomniano, cena Perp może zejść poniżej zera, a dźwignia potęguje efekt, prowadząc do długu przekraczającego wartość zastawu.

Gdy rynek nie może zlikwidować złych długów, trzeba ręcznie uzupełnić margin, anulować transakcje lub użyć funduszu ubezpieczeniowego, by pokryć straty – w istocie to uspołecznienie długu.

Płynność Perp jest niezbędna dla skali, ale indywidualny LP AMM nie podoła temu zadaniu – poza ograniczeniami kapitałowymi potrzeba profesjonalnych market makerów i intensywnego tradingu.

To proste – indywidualny LP na AMM DEX nie musi często reagować, ale Perp DEX wymaga ciągłej uwagi na ekstremalność dźwigni.

W normalnym handlu, jeśli nie wystąpią ekstremalne sytuacje, można stosować mechanizmy podobne do AMM, np. GMX wzoruje się na AMM DEX i zachęca LP własnym tokenem, tworząc pulę GLP, do której użytkownicy mogą dodawać płynność i otrzymywać opłaty.

To bardzo "innowacyjny" mechanizm – po raz pierwszy indywidualny LP może uczestniczyć w market makingu Perp.

Ten mechanizm generowania wolumenu powoduje, że wolumen Perp (Volume) jest sztucznie wysoki, ale OI (Open Interest) spada po emisji tokena, gdy LP się wycofują, prowadząc do spirali śmierci – spadają zarówno tokeny, jak i płynność.

Wniosek: LP musi biernie ponosić ostateczną likwidację – to różni Perp od AMM. W AMM użytkownik kupuje i nie wraca, LP ponosi zysk/stratę, ale w Perp LP musi przejąć funkcję likwidacji od projektu i nie może przenieść jej na użytkownika.

Mechanizm ubezpieczeniowy chroni projekt, ale nie LP.

GMX i Aster szybko kończą generowanie wolumenu, HLP Hyperliquid działa stabilnie, ale przy $JELLYJELLY to HLP ponosi straty – to dowód na zawodność tego mechanizmu płynności i ubezpieczenia.

Jak wspomniano, ponad 92% opłat HyperCore idzie na buyback $HYPE, 8% na podział dla HLP – Hyperliquid nie stawia na przyszłość HLP, płynność HyperCore zapewniają głównie profesjonalni market makerzy, którzy cenią podział zysków z node’ów i wzrost wartości $HYPE.

Mechanizm funduszu ubezpieczeniowego to "wyrostek robaczkowy" przejęty z AMM – lepiej odciąć sieć lub zwiększyć głębokość rynku.

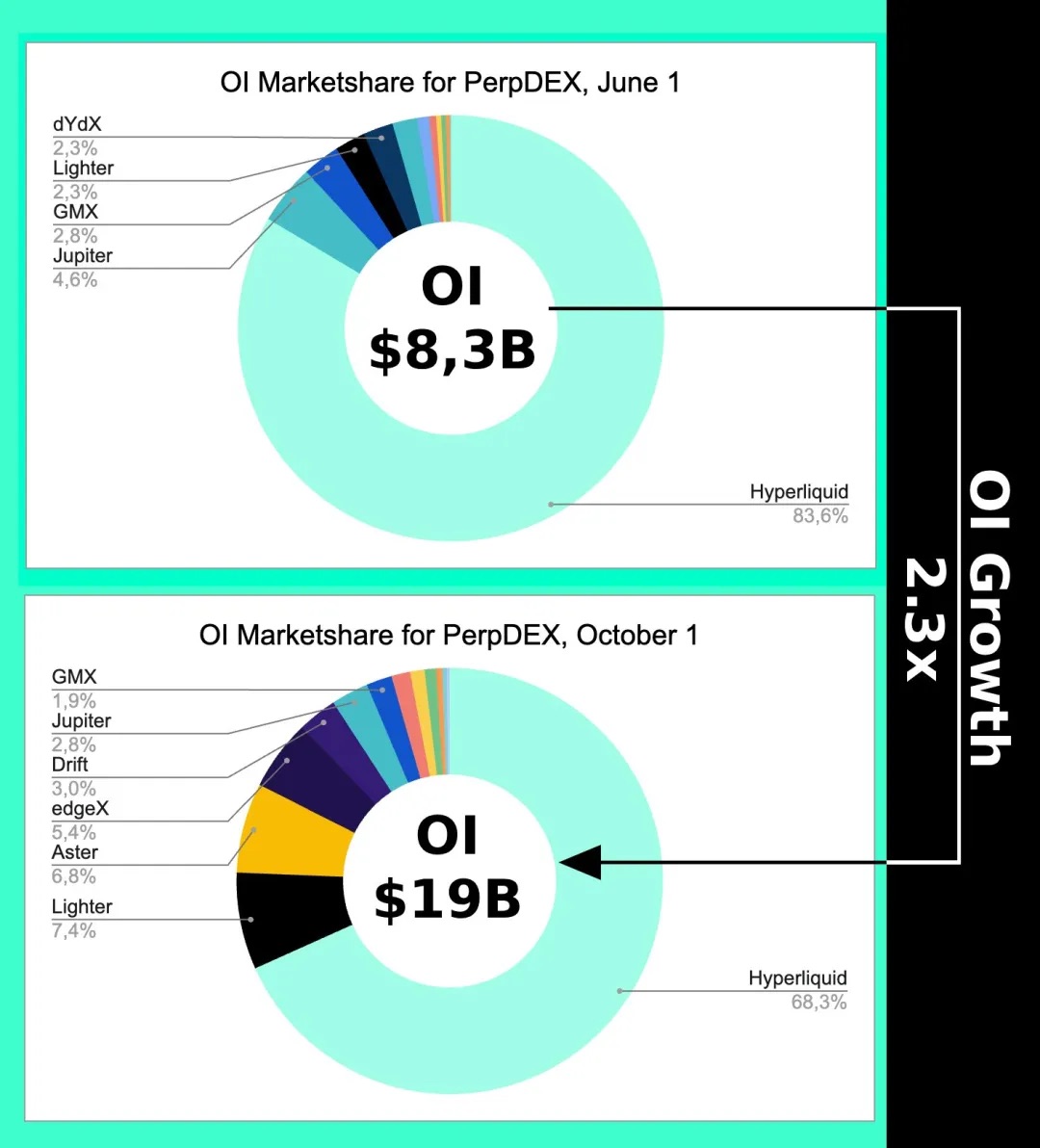

Opis obrazka: Trend zmian OI

Źródło: @Eugene_Bulltime

Nawet podczas najgorętszej wojny Perp DEX na początku października, udział rynkowy Hyperliquid spadł tylko o ok. 15%, a Volume został kilkukrotnie przebity przez Aster – to dowód, że mechanizm cenowy CLOB generuje efekt skali, a płynność to głównie OI, nie wolumen.

Pośrednio pokazuje to też, dlaczego Hyperliquid rozwija Unit cross-chain bridge i rynek spot BTC – nie dla opłat, lecz dla precyzji cen, by uniezależnić się od wyceny Binance.

CLOB można stosować do handlu spot, AMM po modyfikacji przez AC też może obsługiwać perpetuals.

Skup się na dopasowaniu ceny i aktywa, nie daj się zwieść parametrom technicznym.

Podsumowanie

Life will find its way out.

Roczny wolumen Binance na poziomie 15 bilionów dolarów to praktycznie sufit dla Perp, podczas gdy dzienny wolumen rynku walutowego to ok. 10 bilionów dolarów, a roczny jest 300 razy większy niż Perp. Architektura Hyperliquid przenosi się na HyperEVM, zwłaszcza w kontekście rozwoju nowych aktywów jak forex, opcje czy prediction market (HIP-3/4).

Można uznać, że Perp prędzej czy później osiągnie szczyt, a w rywalizacji aktywów i cen pojawią się nowe architektury lepiej odkrywające ceny, np. RFQ.

Bez wątpienia nie będzie to już spór o stopień centralizacji blockchaina – wojna technologiczna z 2021 roku to tylko nudny Call Back. Skupianie się na architekturze blockchaina to życie przeszłością.

Niezależnie od tego, czy OI lub wolumen będą dalej rosnąć, spór o CLOB już się zakończył. 2018 to prawdziwy DeFi Summer, w 2022 Hyperliquid już wygrał. Teraz czas na HyperEVM – czy załapie się na ostatnią kolację publicznych chainów? Czy po emisji Monada będzie jeszcze nudno? Czy HyperEVM zamknie ekosystem? To dopiero będzie ciekawe.