Rynek zabezpieczony przed strachem

Bitcoin notuje się poniżej kluczowych poziomów kosztów bazowych, co sygnalizuje wyczerpanie popytu i słabnącą dynamikę. Długoterminowi posiadacze sprzedają przy wzrostach, podczas gdy rynek opcji przyjmuje defensywną postawę, obserwuje się wzrost zapotrzebowania na opcje put oraz podwyższoną zmienność, co wskazuje na ostrożną fazę przed jakimkolwiek trwałym odbiciem.

Wycinek

Bitcoin handluje poniżej kluczowych poziomów kosztów bazowych, sygnalizując wyczerpanie popytu i słabnącą dynamikę. Długoterminowi posiadacze sprzedają podczas wzrostów, podczas gdy rynek opcji przyjmuje defensywną postawę, z rosnącym popytem na opcje put i podwyższoną zmiennością, co oznacza ostrożną fazę przed jakimkolwiek trwałym odbiciem.

Podsumowanie wykonawcze

- Bitcoin handluje poniżej kosztu bazowego krótkoterminowych posiadaczy oraz kwantyla 0,85, sygnalizując słabnącą dynamikę i rosnące zmęczenie rynku. Powtarzające się niepowodzenia w odzyskaniu tych poziomów zwiększają ryzyko dłuższej fazy konsolidacji.

- Długoterminowi posiadacze zwiększyli wydatki od lipca, obecnie przekraczając 22K BTC/dzień, co oznacza trwałe realizowanie zysków, które nadal wywiera presję na stabilność rynku.

- Otwarte pozycje osiągnęły nowy ATH, ale nastroje są niedźwiedzie, ponieważ traderzy preferują opcje put nad call. Krótkoterminowe wzrosty spotykają się z zabezpieczaniem, a nie odnowionym optymizmem.

- Implikowana zmienność pozostaje podwyższona, podczas gdy zrealizowana zmienność dogoniła ją, kończąc spokojny okres niskiej zmienności. Pozycjonowanie dealerów na short gamma wzmacnia wyprzedaże i tłumi wzrosty.

- Zarówno dane on-chain, jak i z rynku opcji sugerują ostrożną, przejściową fazę. Odbudowa rynku prawdopodobnie będzie zależeć od odnowionego popytu spot i łagodzenia zmienności.

Bitcoin stopniowo oddala się od swojego ostatniego historycznego szczytu, stabilizując się poniżej kosztu bazowego krótkoterminowych posiadaczy na poziomie około $113,1k. Historycznie taka struktura często poprzedza rozpoczęcie średnioterminowej fazy niedźwiedziej, gdy słabsi inwestorzy zaczynają kapitulować.

W tej edycji oceniamy aktualną rentowność rynku, analizujemy skalę i trwałość wydatków długoterminowych posiadaczy oraz kończymy oceną nastrojów na rynku opcji, aby ocenić, czy korekta odzwierciedla zdrową konsolidację, czy sygnalizuje głębsze wyczerpanie przed nami.

Wgląd on-chain

Testowanie przekonania

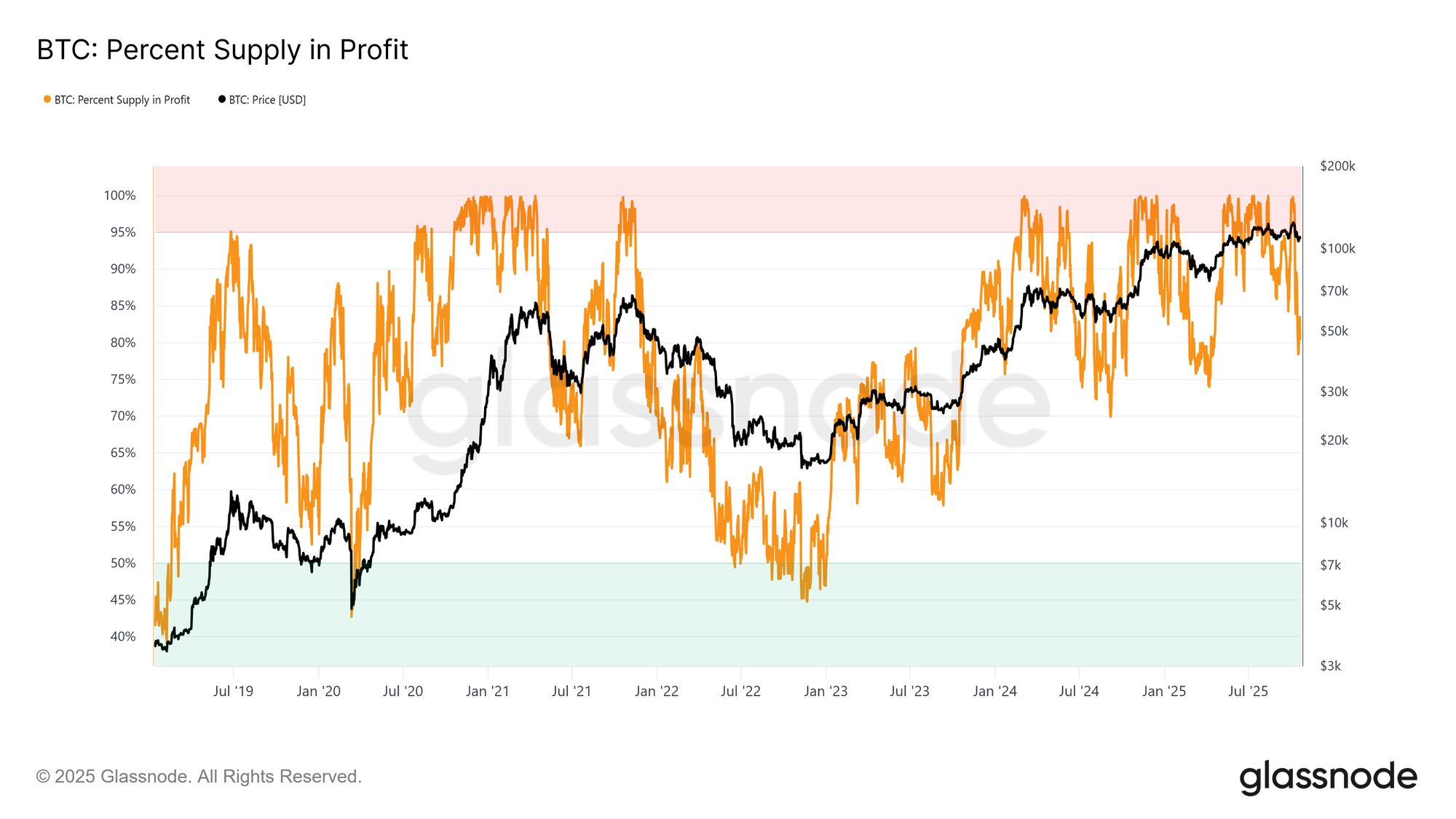

Handel wokół kosztu bazowego krótkoterminowych posiadaczy oznacza kluczową fazę, w której rynek testuje przekonanie inwestorów, którzy kupowali blisko ostatnich szczytów. Historycznie, spadek poniżej tego poziomu po nowym ATH prowadził do obniżenia procentu podaży w zysku do około 85%, co oznacza, że ponad 15% podaży znajduje się na stracie.

Obecnie obserwujemy ten schemat po raz trzeci w obecnym cyklu. Jeśli Bitcoin nie zdoła odzyskać poziomu ~113,1k, głębsza korekta może przesunąć większą część podaży na stratę, zwiększając stres wśród niedawnych nabywców i potencjalnie przygotowując grunt pod szerszą kapitulację na rynku.

Live Chart

Live Chart Krytyczne progi

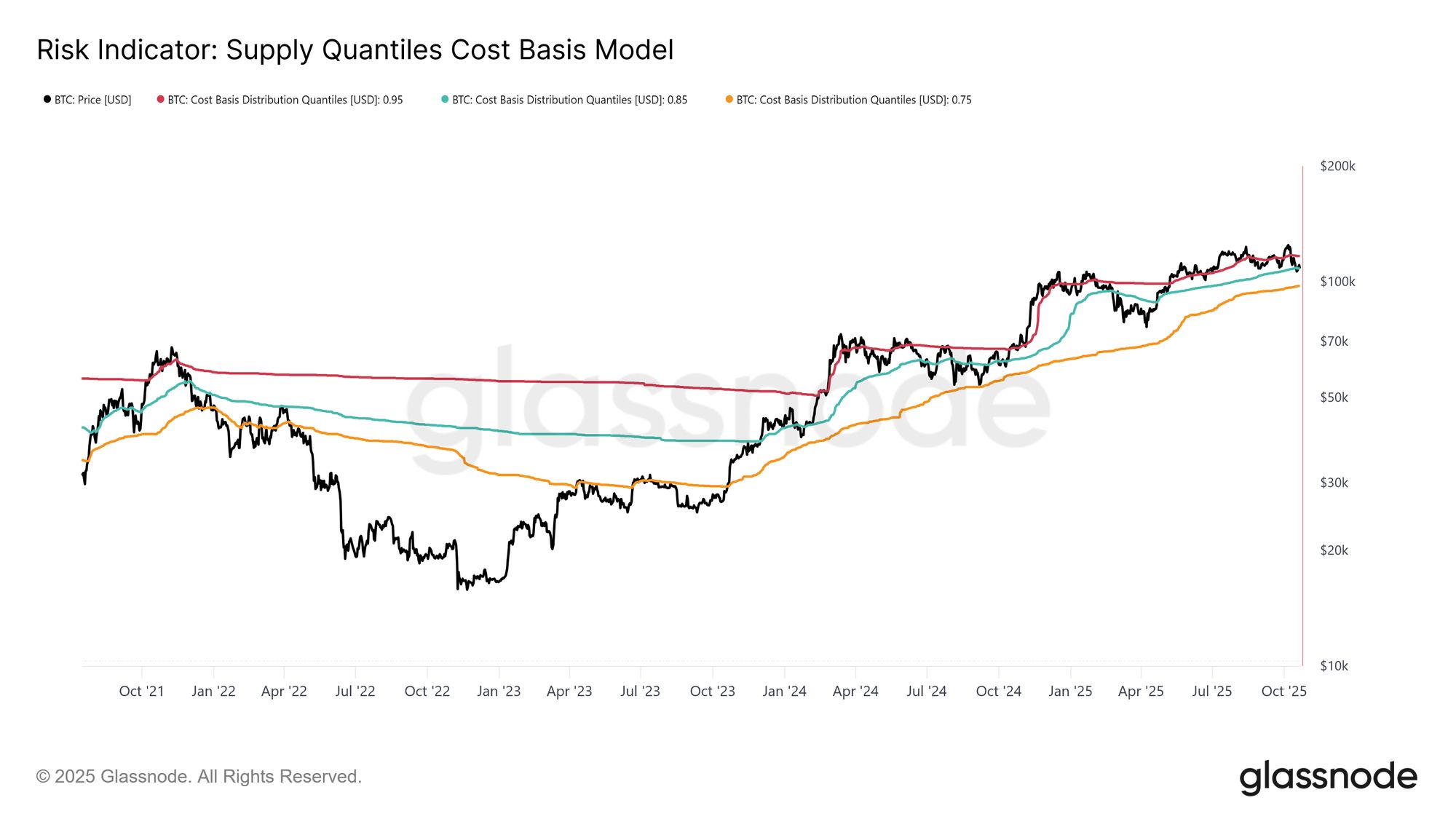

Aby lepiej zrozumieć tę strukturę, kluczowe jest zrozumienie, dlaczego odzyskanie kosztu bazowego krótkoterminowych posiadaczy jest kluczowe dla utrzymania fazy wzrostowej. Model Supply Quantile Cost Basis zapewnia jasne ramy, mapując kwantyle 0,95, 0,85 i 0,75, wskazując poziomy, na których odpowiednio 5%, 15% i 25% podaży znajduje się na stracie.

Obecnie Bitcoin handluje nie tylko poniżej kosztu bazowego krótkoterminowych posiadaczy ($113,1k), ale także ma trudności z utrzymaniem się powyżej kwantyla 0,85 na poziomie $108,6k. Historycznie, nieutrzymanie tego progu sygnalizowało strukturalną słabość rynku i często poprzedzało głębsze korekty w kierunku kwantyla 0,75, który obecnie znajduje się w pobliżu $97,5k.

Live Chart

Live Chart Wyczerpany popyt

Spadek poniżej zarówno kosztu bazowego krótkoterminowych posiadaczy, jak i kwantyla 0,85 po raz trzeci w tym cyklu budzi obawy strukturalne. Z makro perspektywy, powtarzające się wyczerpanie popytu sugeruje, że rynek może wymagać dłuższej fazy konsolidacji, aby odbudować siłę.

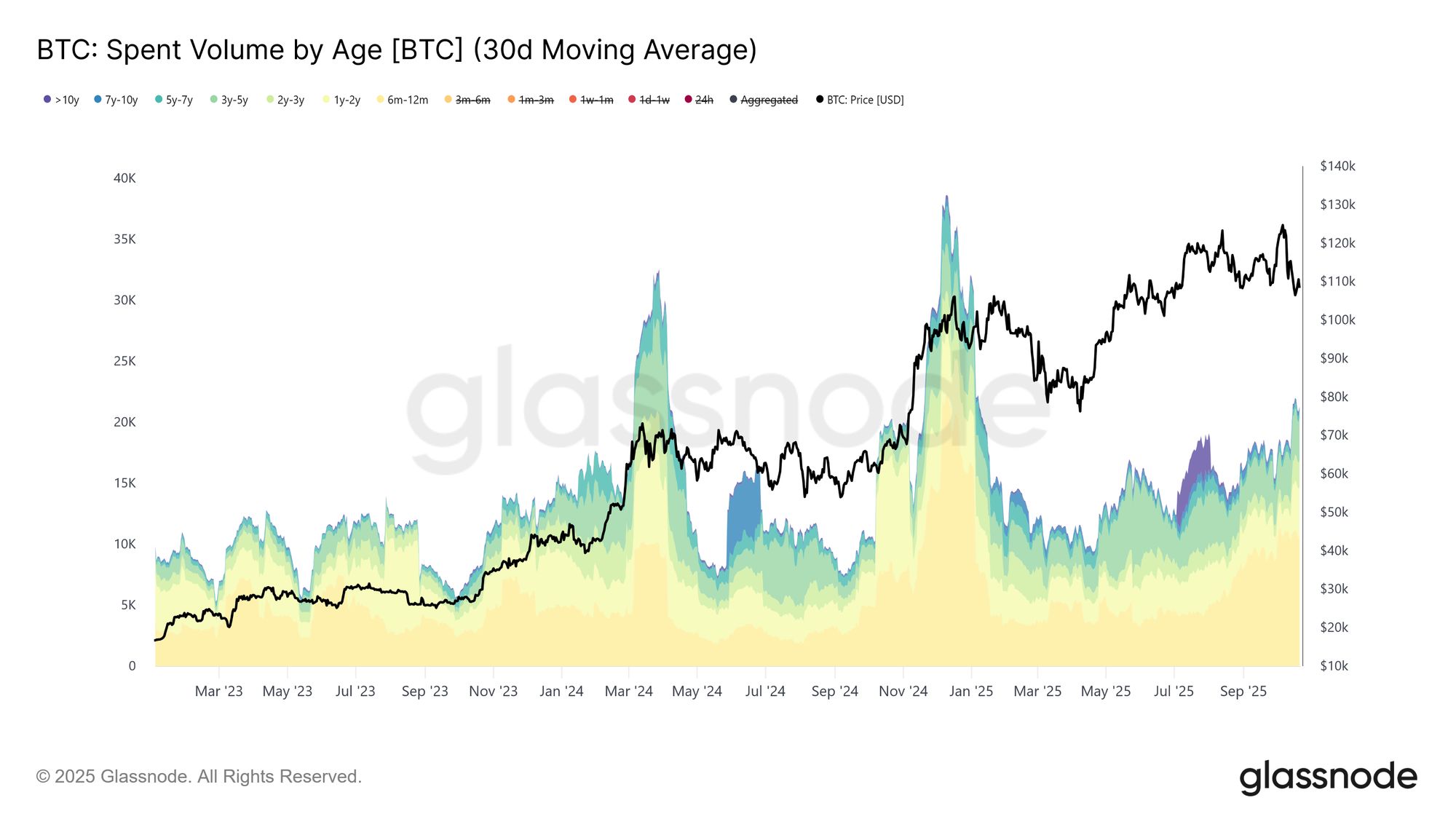

To wyczerpanie staje się bardziej widoczne przy analizie Long-Term Holder Spend Volume. Od szczytu rynku w lipcu 2025 roku długoterminowi posiadacze systematycznie zwiększali swoje wydatki, a 30D-SMA wzrosła z 10K BTC (wartość bazowa) do ponad 22K BTC dziennie. Taka trwała dystrybucja wskazuje na presję realizacji zysków przez doświadczonych inwestorów, co było kluczowym czynnikiem obecnej kruchości rynku.

Live Chart

Live Chart Po ocenie ryzyka przedłużonej fazy niedźwiedziej spowodowanej wyczerpaniem popytu, przechodzimy teraz do rynku opcji, aby ocenić krótkoterminowe nastroje i zobaczyć, jak spekulanci pozycjonują się w obliczu rosnącej niepewności.

Wgląd off-chain

Wzrost otwartych pozycji

Otwarte pozycje na opcjach Bitcoin osiągnęły nowy historyczny szczyt i nadal rosną, co oznacza strukturalną ewolucję zachowań rynkowych. Zamiast sprzedawać spot, inwestorzy coraz częściej wykorzystują opcje do zabezpieczania ekspozycji lub spekulowania na zmienności. Ta zmiana zmniejsza bezpośrednią presję sprzedażową na rynku spot, ale wzmacnia krótkoterminową zmienność napędzaną działaniami zabezpieczającymi dealerów.

Wraz ze wzrostem otwartych pozycji, wahania cen coraz częściej wynikają z przepływów napędzanych deltą i gammą na rynkach futures i perpetual. Zrozumienie tych dynamik staje się kluczowe, ponieważ pozycjonowanie na rynku opcji odgrywa obecnie dominującą rolę w kształtowaniu krótkoterminowych ruchów rynkowych i wzmacnianiu reakcji na katalizatory makro i on-chain.

Live Chart

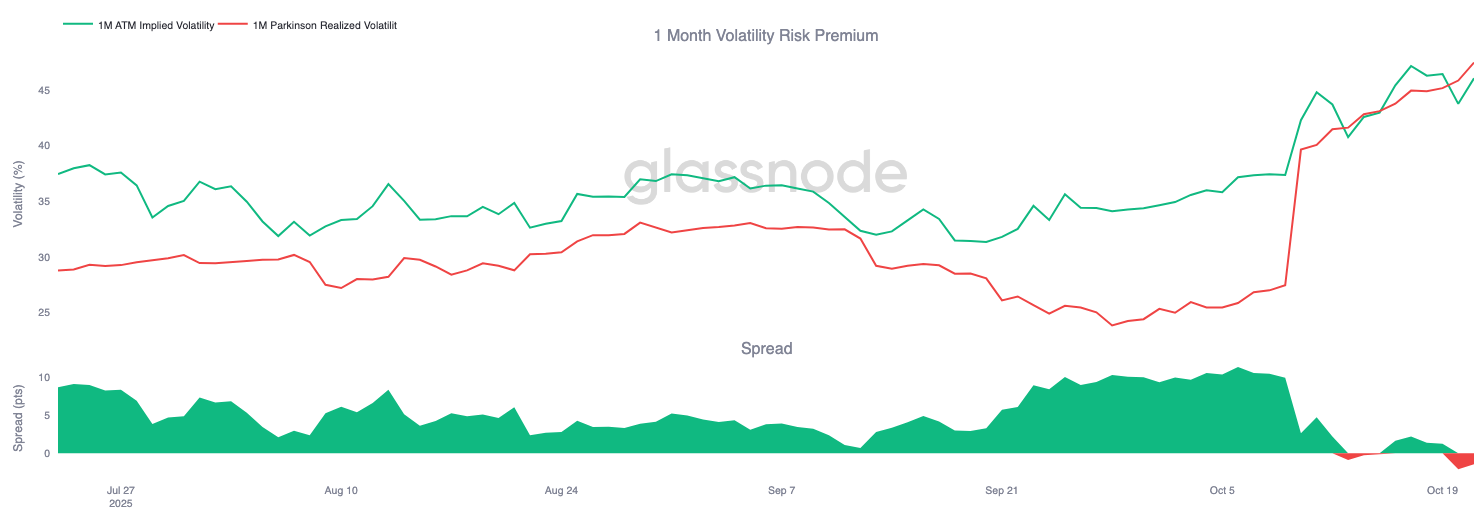

Live Chart Zmiana reżimu zmienności

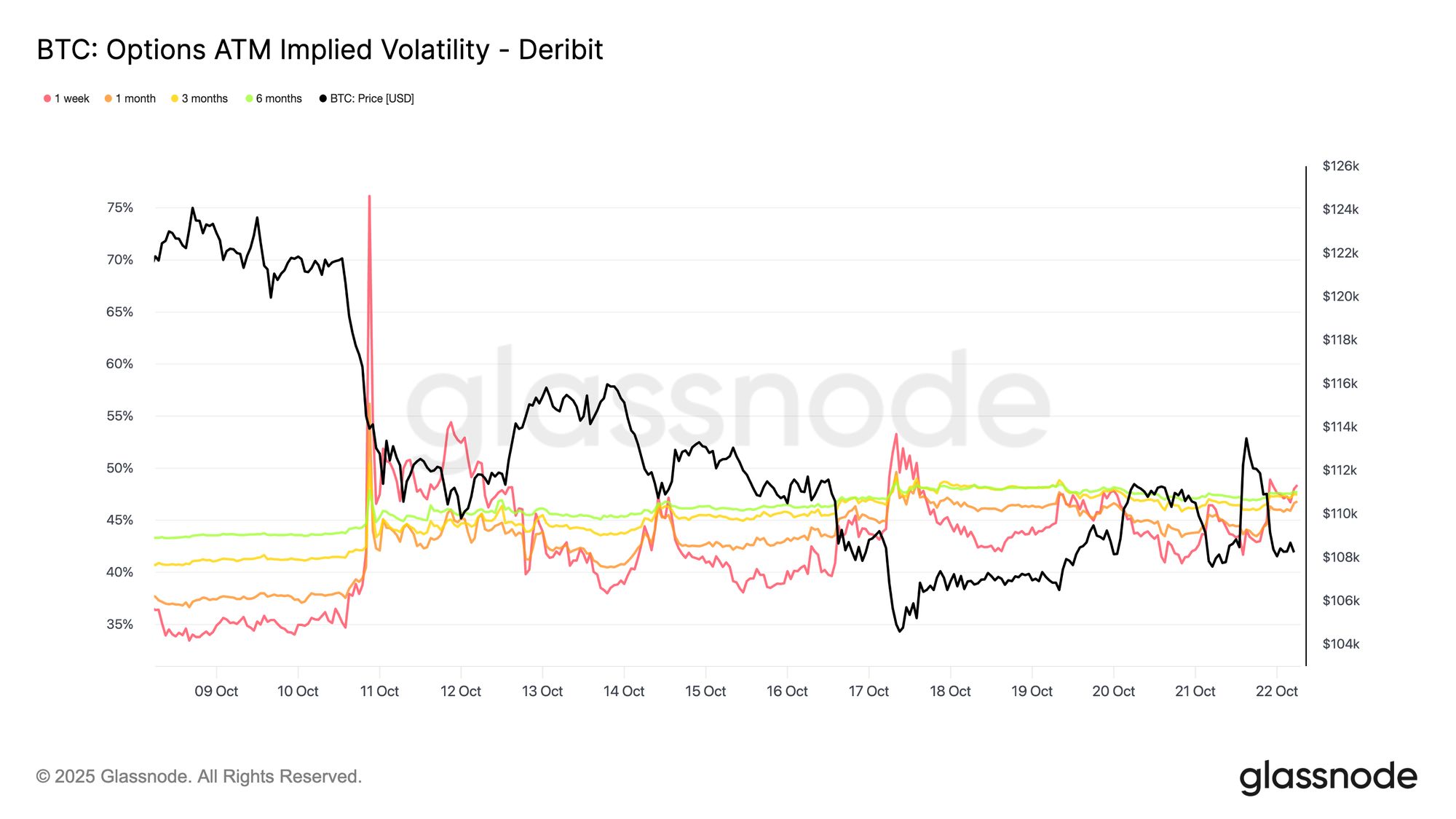

Od wydarzenia likwidacyjnego 10-go dnia miesiąca krajobraz zmienności wyraźnie się zmienił. Implikowana zmienność (IV) wynosi obecnie około 48 dla różnych terminów zapadalności, w porównaniu do 36–43 zaledwie dwa tygodnie temu. Rynek nie w pełni przetrawił szok, animatorzy rynku pozostają ostrożni i nie sprzedają zmienności tanio.

30-dniowa zrealizowana zmienność wynosi 44,1%, podczas gdy 10-dniowa zrealizowana to 27,9%. W miarę jak zrealizowana zmienność stopniowo się ochładza, można oczekiwać, że IV podąży za nią i znormalizuje się w ciągu najbliższych kilku tygodni. Na razie zmienność pozostaje podwyższona, ale wygląda to bardziej na krótkoterminową zmianę wyceny niż początek trwałego reżimu wysokiej zmienności.

Live Chart

Live Chart Budowanie przewagi opcji put

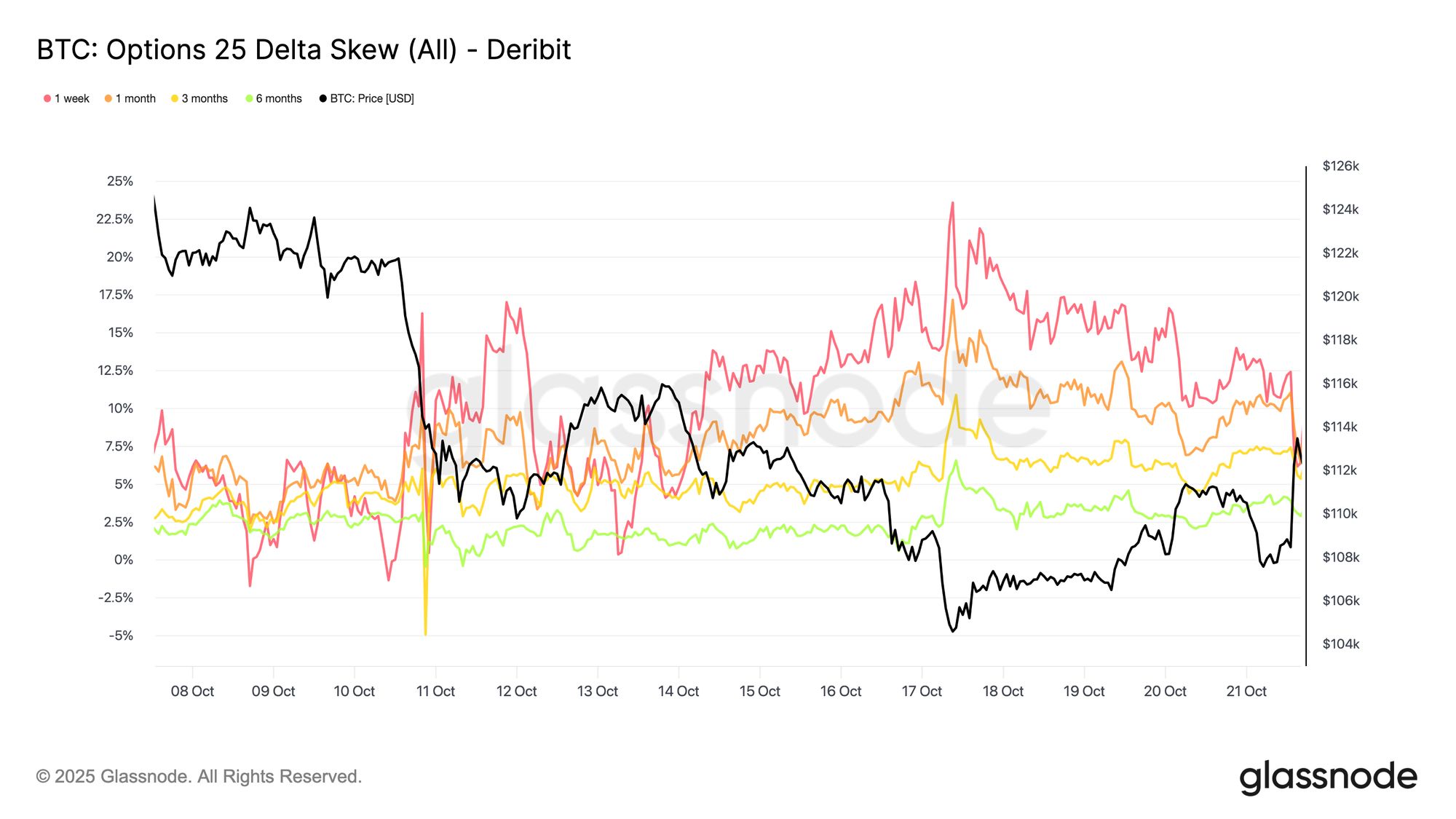

W tym samym tonie przewaga opcji put systematycznie wzrastała w ciągu ostatnich dwóch tygodni. Duży skok likwidacyjny gwałtownie podniósł przewagę put, a choć krótko się zresetowała, krzywa od tego czasu ustabilizowała się na strukturalnie wyższych poziomach, co oznacza, że opcje put pozostają droższe niż call.

W ciągu ostatniego tygodnia termin 1-tygodniowy był niestabilny, ale pozostał w strefie wysokiej niepewności, podczas gdy wszystkie pozostałe terminy przesunęły się o 2–3 punkty zmienności bardziej w stronę opcji put. To rozszerzenie na różne terminy (nazywane również tenorami) wskazuje, że ostrożność rozprzestrzenia się wzdłuż krzywej.

Ta struktura odzwierciedla rynek gotowy zapłacić za ochronę przed spadkami, jednocześnie utrzymując ograniczoną ekspozycję na wzrosty, równoważąc krótkoterminowy strach z wciąż pewnym długoterminowym spojrzeniem. Mały rajd we wtorek (21 października) to zilustrował, ponieważ premie za opcje put zostały obcięte o połowę w ciągu kilku godzin, pokazując, jak nerwowe pozostają nastroje.

Live Chart

Live Chart Zmiana premii za ryzyko

1-miesięczna premia za ryzyko zmienności — różnica między implikowaną a zrealizowaną zmiennością — stała się ujemna. Przez miesiące implikowana zmienność pozostawała podwyższona, podczas gdy rzeczywiste ruchy były stonowane, nagradzając traderów short-vol stabilnym carry.

Obecnie zrealizowana zmienność wzrosła, by dorównać implikowanej, niwelując tę przewagę. To oznacza koniec spokojnego reżimu: sprzedający zmienność nie mogą już polegać na pasywnych dochodach i są zmuszeni do aktywnego zabezpieczania się w bardziej zmiennych warunkach. Rynek przeszedł ze spokojnej bierności do bardziej dynamicznego, reaktywnego środowiska, w którym pozycje short-gamma napotykają rosnącą presję wraz z powrotem rzeczywistych wahań cen.

Live Chart

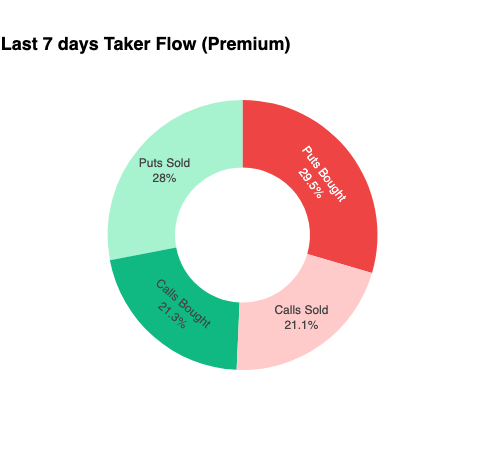

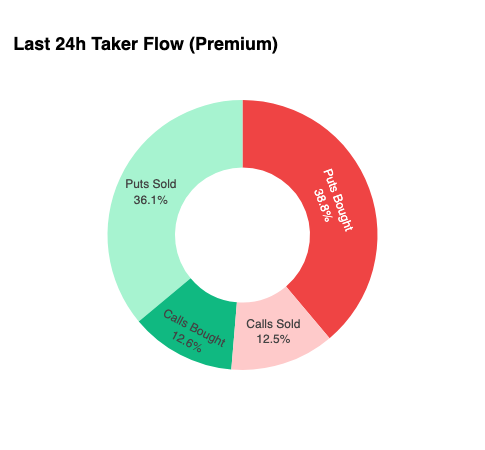

Live Chart Przepływy pozostają defensywne

Aby przejść do bardzo krótkiego terminu, przybliżamy ostatnie 24 godziny, aby zaobserwować, jak pozycjonowanie na opcjach zareagowało na ostatnie odbicie. Pomimo 6% wzrostu z $107,5K do $113,9K, nie było potwierdzenia ze strony zakupów opcji call. Zamiast tego traderzy zwiększyli ekspozycję na opcje put, skutecznie blokując wyższe poziomy cenowe.

To pozycjonowanie pozostawia dealerów short gamma po stronie spadkowej i long gamma po stronie wzrostowej, co zwykle powoduje, że tłumią wzrosty i przyspieszają wyprzedaż — dynamika, która będzie nadal działać jako przeszkoda, dopóki pozycjonowanie się nie zresetuje.

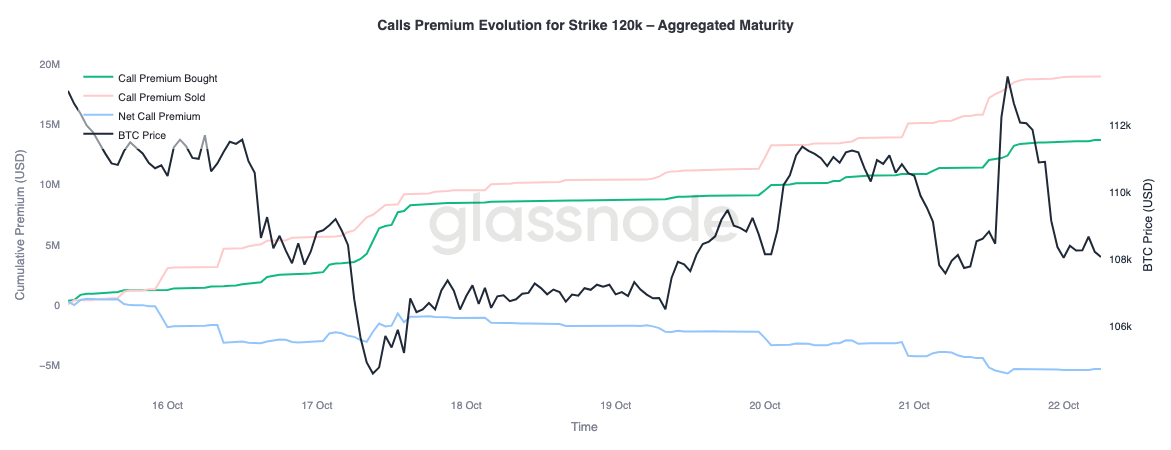

Premie opowiadają historię

Zbiorcze dane premium Glassnode potwierdzają ten sam schemat po rozbiciu na strike. Na poziomie $120K call, sprzedane premie rosły wraz z ceną; traderzy tłumią ruch w górę i sprzedają zmienność podczas wzrostów, które postrzegają jako krótkotrwałe. Krótkoterminowi poszukiwacze zysków wykorzystują skoki implikowanej zmienności do sprzedaży opcji call podczas rajdów, zamiast gonić za wzrostami.

Live Chart

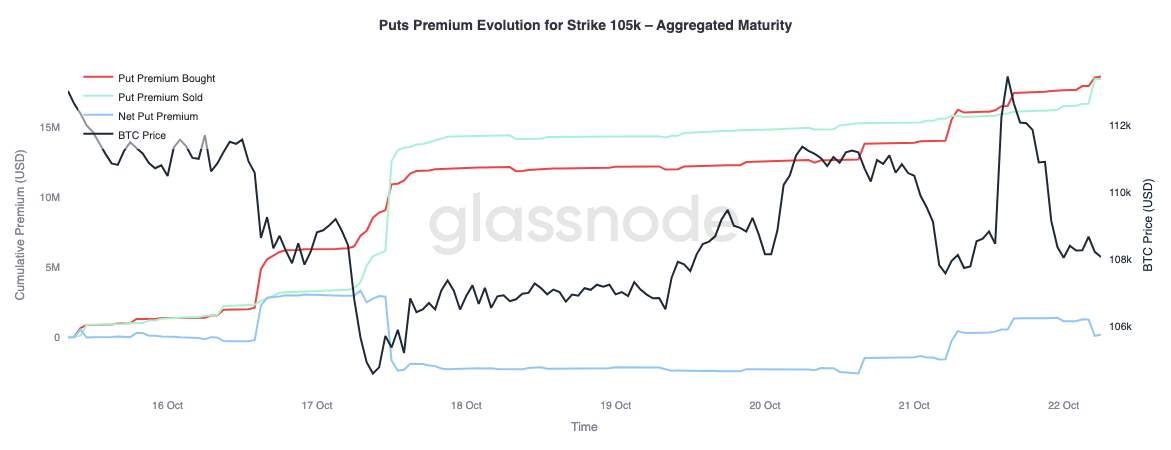

Live Chart Patrząc na premię za opcję put 105K, wzór jest odwrotny, co potwierdza naszą tezę. Wraz ze wzrostem ceny, netto premie za opcję put 105K wzrosły. Traderzy byli bardziej skłonni płacić za ochronę przed spadkami niż kupować wypukłość wzrostową. Oznacza to, że ostatni rajd spotkał się z zabezpieczaniem, a nie przekonaniem.

Live Chart

Live Chart Wnioski

Niedawna korekta Bitcoina poniżej kosztu bazowego krótkoterminowych posiadaczy ($113,1k) oraz kwantyla 0,85 ($108,6k) podkreśla rosnące wyczerpanie popytu, ponieważ rynek ma trudności z przyciągnięciem nowych napływów, podczas gdy długoterminowi posiadacze nadal dystrybuują. To strukturalne zmęczenie sugeruje, że sieć może potrzebować dłuższej fazy konsolidacji, aby odbudować zaufanie i wchłonąć wydaną podaż.

Tymczasem rynek opcji odzwierciedla ten sam ostrożny ton. Pomimo rekordowo wysokich otwartych pozycji, pozycjonowanie jest defensywne; przewaga opcji put pozostaje podwyższona, sprzedający zmienność są pod presją, a krótkoterminowe wzrosty spotykają się z zabezpieczaniem, a nie optymizmem. Razem te sygnały wskazują na rynek w fazie przejściowej: taki, na którym entuzjazm osłabł, strukturalne podejmowanie ryzyka jest ograniczone, a odbudowa prawdopodobnie będzie zależeć od przywrócenia popytu spot i łagodzenia przepływów napędzanych zmiennością.

Prosimy o zapoznanie się z naszym Transparency Notice podczas korzystania z danych giełdowych.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Giganci kryptowalut uzyskują licencje MiCA na ekspansję w UE

Badanie narracji x402 i ERC 8004 oraz analiza celów

Znajdź najbardziej godne uwagi i warte uwagi kierunki na x402/ERC-8004.