W czasie od 5 do 6 listopada czasu wschodnioazjatyckiego, nastroje globalnych inwestorów przypominały jazdę szybką windą. Amerykańskie akcje jednego dnia spadały w obawie, by następnego dnia gwałtownie odbić; złoto wahało się między popytem na bezpieczną przystań a presją dolara; kryptowaluty z kolei zafundowały „V-kształtny” zwrot, gdy bitcoin po przebiciu kluczowego wsparcia na poziomie 100 000 dolarów szybko odbił o ponad 5%.

Wszystko to wydarzyło się w mniej niż 48 godzin. Kapitał błyskawicznie przemieszczał się między czterema głównymi klasami aktywów, rozgrywając prawdziwą grę „flash move”.

I. Panorama rynku: Gra o kluczowe poziomy

Wyniki czterech głównych klas aktywów skupiają całą uwagę obecnego rynku.

● Amerykańskie akcje odwracają „Czarny wtorek”

Po „Czarnym wtorku” 5 listopada, amerykańskie akcje gwałtownie odbiły następnego dnia. Dow Jones wzrósł o 0,48%, S&P 500 o 0,37%, a Nasdaq o 0,65%.

Wyniki dużych spółek technologicznych były zróżnicowane: Google wzrósł o ponad 2% i osiągnął historyczne maksimum na zamknięciu, Tesla wzrosła o ponad 4%, podczas gdy Nvidia spadła prawie o 2%.

● Złoto zbliża się do psychologicznej granicy 4000 dolarów

Kontrakty terminowe na złoto COMEX 5 listopada wzrosły o 0,81%, osiągając 3992,6 dolarów za uncję, zbliżając się do kluczowego psychologicznego poziomu 4000 dolarów.

Na dzień 4 listopada, ceny biżuterii marek takich jak Chow Tai Fook czy Lao Feng Xiang osiągnęły lub przekroczyły 1260 juanów za gram, ustanawiając historyczny rekord cenowy.

● Indeks dolara przekracza poziom 100

Indeks dolara 5 listopada osiągnął pięciomiesięczne maksimum, sięgając 100,360, po czym spadł i ostatecznie utrzymał się na wysokim poziomie 100,2.

Pozycja ta jest nieco poniżej 200-dniowej średniej kroczącej na poziomie 100,383 – ten techniczny opór stał się kluczowym polem bitwy dla dalszego kierunku dolara.

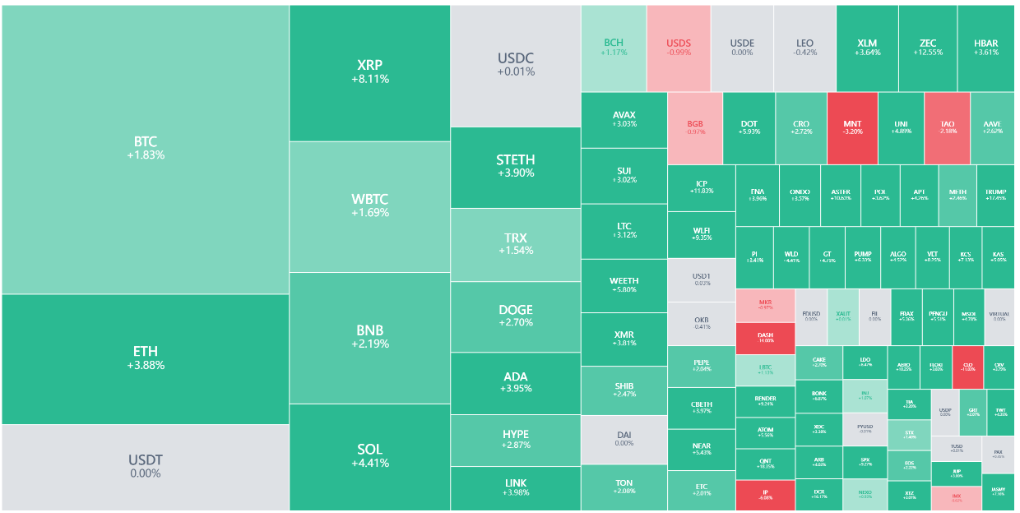

● Kryptowaluty z „V-kształtnym” odbiciem

Rynek kryptowalut ponownie doświadczył gwałtownego spadku. Bitcoin 5 listopada przebił kluczowe wsparcie na poziomie 100 000 dolarów, schodząc nawet do 98 944 dolarów. Następnie szybko odbił, wracając powyżej 103 000 dolarów, notując dzienny wzrost ponad 5%.

II. Kod powiązań

Powiązania między czterema głównymi klasami aktywów ujawniają głęboką logikę globalnych przepływów kapitału. Gdy amerykańskie akcje i kryptowaluty spadają jednocześnie, tradycyjne „bezpieczne przystanie” jak złoto nie przyciągają całego odpływającego kapitału, co oznacza, że rynek redefiniuje logikę bezpieczeństwa.

„Negatywna korelacja między złotem a bitcoinem słabnie,” zauważa analityk JPMorgan Lewis, „co wskazuje, że inwestorzy zaczynają jednocześnie alokować środki w tradycyjne aktywa bezpieczne i cyfrowe złoto, zamiast wybierać jedno z nich.” Z przepływów kapitału wyłaniają się trzy godne uwagi reguły:

Reguła 1: Osłabienie negatywnej korelacji dolara i złota

● Historyczne dane pokazują, że negatywna korelacja dolara i złota sięga 80%. Jednak ostatnio ta relacja się rozluźniła – dolar się umacnia, a złoto pozostaje silne.

● „To pokazuje, że nastroje związane z bezpieczeństwem jednocześnie podnoszą dolara i złoto,” komentuje analityk First Gold Wen Yi, „w okresach wzmożonej niepewności geopolitycznej takie anomalie nie są rzadkością.”

Reguła 2: Wzrost pozytywnej korelacji między amerykańskimi akcjami a kryptowalutami

● 30-dniowy współczynnik korelacji między Nasdaq a bitcoinem wzrósł do 0,72, osiągając sześciomiesięczne maksimum. Oznacza to, że inwestorzy nadal postrzegają kryptowaluty jako część wysokiego ryzyka aktywów technologicznych.

● „Gdy akcje technologiczne są wyprzedawane, inwestorzy jednocześnie redukują pozycje w kryptowalutach, by zrekompensować straty,” wyjaśnia analityk Pantera Capital Morris, „to typowa reakcja łańcuchowa likwidacji lewarowanych pozycji.”

Reguła 3: Przyspieszenie rotacji kapitału

● Globalne fundusze akcyjne odnotowały w ciągu tygodnia rekordowe w tym roku przepływy, co pokazuje, że cykl utrzymywania pozycji przez inwestorów wyraźnie się skrócił. „Kapitał przemieszcza się między aktywami jak koliber,” opisuje Steven Stevenson, szef zarządzania majątkiem w Standard Chartered Bank, „czas przebywania skrócił się z kilku tygodni do kilku dni, a nawet godzin.”

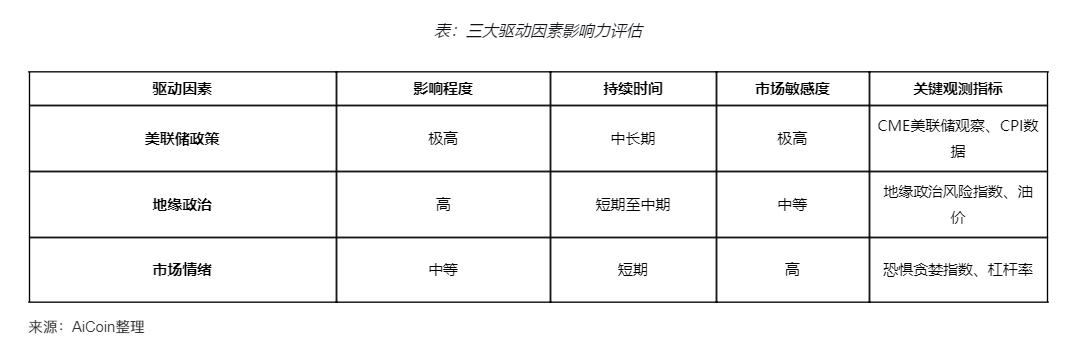

III. Siły napędowe zza kulis

Trzy kluczowe czynniki wspólnie napędzają tę migrację kapitału.

„Taniec wahadłowy” Fed

● Wypowiedź członka zarządu Fed Milana stała się punktem zwrotnym na rynku. Jego stwierdzenie, że „dalsze obniżki stóp są rozsądne”, natychmiast zmieniło nastroje rynkowe.

● „Wrażliwość rynku na sygnały Fed osiągnęła bardzo wysoki poziom,” zauważa była ekonomistka Fed Julia Coronado, „każda drobna zmiana w sformułowaniach może wywołać masową zmianę wyceny aktywów.”

● Narzędzie CME FedWatch pokazuje, że prawdopodobieństwo oczekiwania na obniżkę stóp w grudniu wzrosło w ciągu 24 godzin z 58% do 62,5%, co bezpośrednio wywołało odbicie na amerykańskich giełdach.

„Wielokrotne kryzysy” geopolityczne

● Amerykański rząd jest zamknięty już 36 dni, co jest najdłuższym okresem w historii. Jednocześnie na arenie międzynarodowej pojawiły się nowe napięcia.

● „Stoimy w obliczu potrójnej niepewności: geopolitycznej, krajowej politycznej i polityki gospodarczej,” napisał w raporcie dla klientów Alec Phillips, główny ekonomista polityczny Goldman Sachs, „ta kombinacja jest bezprecedensowa w powojennej historii USA.”

● Indeks ryzyka geopolitycznego wzrósł do 156, co oznacza wzrost o 12% w porównaniu z poprzednim miesiącem i zbliża się do poziomu z początku konfliktu rosyjsko-ukraińskiego w 2022 roku.

„Ekstremalne wahania” cyklu emocji

● Wskaźniki nastrojów rynkowych wykazują rzadką dywergencję: indeks strachu i chciwości dla amerykańskich akcji znajduje się w strefie „neutralnej”, podczas gdy indeks strachu i chciwości dla kryptowalut spadł do ekstremalnego poziomu 20. „Ta dywergencja tworzy okazje arbitrażowe,” mówi Greg Gay, były główny strateg Quantum Fund, „odważni kupują bitcoina i shortują akcje technologiczne, licząc na powrót korelacji.”

IV. Ślady kapitału

Śledząc przepływy kapitału, można zauważyć zjawiska sprzeczne z tradycyjnymi przekonaniami.

Kryptowaluty: szansa w panice

Przebicie przez bitcoin poziomu 100 000 dolarów wywołało masową likwidację, ale dane on-chain pokazują inny obraz.

● „Podczas gdy inwestorzy detaliczni panikują i sprzedają, adresy posiadające ponad 1000 bitcoinów zwiększają swoje zasoby,” mówi CEO CryptoQuant Ki Young Ju, „te adresy ‘wielorybów’ w ciągu ostatnich 24 godzin zwiększyły saldo netto o około 8000 bitcoinów.”

● Jednocześnie spotowe ETF-y na bitcoina doświadczyły dużych odpływów kapitału. 5 listopada odnotowano jednodniowy odpływ netto w wysokości 488 milionów dolarów, co jest najwyższym wynikiem od trzech miesięcy. „Odpływy z ETF-ów to głównie krótkoterminowi traderzy, podczas gdy akumulujący on-chain to inwestorzy długoterminowi,” dodaje Ki Young Ju, „to pokazuje wyraźną dywergencję między uczestnikami rynku.”

Złoto: skrzyżowanie starych i nowych środków bezpieczeństwa

Rynek złota korzysta jednocześnie z tradycyjnego popytu na bezpieczną przystań i popytu na zabezpieczenie przed inflacją.

● Globalne ETF-y na złoto zakończyły pięciomiesięczną serię odpływów, notując w październiku napływ netto w wysokości 820 milionów dolarów. Jednocześnie banki centralne nadal zwiększają rezerwy złota – według World Gold Council, w trzecim kwartale globalny zakup netto złota przez banki centralne wyniósł 120 ton.

● „Złoto korzysta jednocześnie z popytu na bezpieczeństwo i trendu de-dolaryzacji,” mówi John Red, główny strateg rynkowy World Gold Council, „te dwa czynniki rzadko występują jednocześnie w historii.”

Amerykańskie akcje: Technologiczne spółki nadal „balastem”

Mimo zmienności, akcje technologiczne pozostają ostatecznym miejscem docelowym kapitału.

● „Przy każdym spadku rynku widzimy napływ kapitału do największych spółek technologicznych,” mówi Li Wei, globalny główny strateg inwestycyjny BlackRock, „inwestorzy wierzą, że rewolucja AI jest nadal na wczesnym etapie.” Wyniki finansowe gigantów technologicznych, takich jak Microsoft czy Google, przekroczyły oczekiwania, wspierając tę wiarę. Cena akcji Google osiągnęła historyczne maksimum, a kapitalizacja przekroczyła 2 biliony dolarów.

V. Perspektywy na przyszłość

Przyszłe trendy poszczególnych klas aktywów mogą się znacząco różnić.

Złoto: droga do 4500 dolarów?

● Czynniki fundamentalne wspierają ceny złota. Wartość globalnych obligacji o ujemnej rentowności ponownie wzrosła, obecnie osiągając 5,2 biliona dolarów, co oznacza wzrost o 15% w porównaniu z poprzednim miesiącem. Konkurencyjność złota jako aktywa o zerowej rentowności odpowiednio wzrosła.

Kryptowaluty: test hossy

Czy bitcoin utrzyma poziom 100 000 dolarów, stanie się kluczowym wskaźnikiem zdrowia rynku.

● „Jeśli bitcoin skutecznie przebije 107 000 dolarów, może spaść do 100 000 dolarów,” ostrzega Markus Thielen, CEO 10x Research, „ale jeśli utrzyma obecny poziom, do końca roku nadal możliwy jest atak na 120 000 dolarów.”

● Dane z rynku instrumentów pochodnych dają pewną nadzieję: otwarte pozycje na kontraktach futures na bitcoina spadły o 12% wraz ze spadkiem ceny, co wskazuje na zdrowy spadek lewarowania, a nie panikę sprzedażową.

Dolar: skutki uboczne silnego dolara

Indeks dolara może w krótkim terminie pozostać silny, ale już budzi obawy.

● „Dalsze umocnienie dolara może wywołać nową falę interwencji,” mówi Kit Juckes, strateg walutowy Société Générale, „Ministerstwo Finansów Japonii wysłało już silny sygnał, sugerując możliwość interwencji w celu powstrzymania nadmiernej deprecjacji jena.”

● Historyczne dane pokazują, że gdy indeks dolara przekracza 100, presja odpływu kapitału z rynków wschodzących znacznie wzrasta. Obecnie ten sygnał już się pojawia.

Ta wielka migracja kapitału daleka jest od zakończenia. Polityka Fed, ryzyko geopolityczne i perspektywy zysków przedsiębiorstw będą nadal napędzać przepływy kapitału między czterema głównymi klasami aktywów.

„Przebicie kluczowych poziomów to dopiero początek, a nie koniec – prawdziwa okazja polega na rozpoznaniu następnej stacji przepływu kapitału, a nie podążaniu za poprzednią.”