Trading Strategy: Dogłębna analiza przyczyn załamania xUSD

Zasada „wysokie ryzyko, wysokie zyski” zawsze obowiązuje, ale aby ją zastosować, musisz naprawdę rozumieć ryzyko.

Oryginalny autor: Trading Strategy

Tłumaczenie: BlockBeats

Nota redakcyjna: Upadek xUSD był głośnym sygnałem ostrzegawczym dla całego świata DeFi. Ten artykuł dogłębnie analizuje, jak Stream Finance poprzez nieprzejrzyste działania, ekstremalne operacje lewarowania i projektowanie priorytetów likwidacji, zaprzeczył podstawowym wartościom DeFi. Omawia także, jak branża może zapewnić, że kapitał będzie płynął do naprawdę odpowiedzialnych, przejrzystych i solidnych projektów, m.in. poprzez wprowadzenie bardziej rygorystycznych ocen technicznego ryzyka skarbców.

Fałszywa strategia neutralna

Stream xUSD to „tokenizowany fundusz hedgingowy” udający stablecoina DeFi, deklarujący strategię „delta neutralną”. Jednak niedawno, po serii podejrzanych operacji, Stream znalazł się w stanie niewypłacalności.

W ciągu ostatnich pięciu lat wiele projektów próbowało podobnego modelu – generowania przychodów poprzez tzw. „neutralne strategie zysku”, aby stworzyć początkową płynność dla własnych tokenów. Do udanych przykładów należą MakerDAO, Frax, Ohm, Aave, Ethena i inne.

W przeciwieństwie do tych względnie „bardziej autentycznych” projektów DeFi, Stream poważnie brakowało przejrzystości w ujawnianiu strategii i pozycji. Z deklarowanego TVL na poziomie 500 milionów dolarów, tylko około 150 milionów dolarów można było zobaczyć na platformach śledzących on-chain (takich jak DeBank). Później okazało się, że Stream faktycznie zainwestował część środków w pozałańcuchowe strategie tradingowe, z których niektóre doprowadziły do likwidacji pozycji i straty około 100 milionów dolarów.

Według @CCNDotComNews, atak hakerski na Balancer DEX w tym tygodniu na kwotę 120 milionów dolarów nie był powiązany z upadkiem Stream.

Zgodnie z pogłoskami (których nie można potwierdzić, ponieważ Stream nie ujawnił szczegółowych informacji), część strat była związana ze strategią pozałańcuchowego „sprzedawania zmienności” (selling volatility).

W finansach ilościowych „sprzedawanie zmienności” (znane też jako short volatility lub short vol) to strategia, która przynosi zyski, gdy zmienność rynku spada lub pozostaje stabilna. Logika polega na tym, że gdy cena aktywa bazowego nie zmienia się znacząco, wartość opcji maleje lub spada do zera, a sprzedający może zatrzymać premię jako zysk.

Jednak tego typu strategie są bardzo ryzykowne – gdy na rynku pojawia się gwałtowna zmienność (czyli wzrost zmienności), sprzedający mogą ponieść ogromne straty. Ryzyko to często określa się obrazowo jako „zbieranie monet przed walcem parowym”.

Systemowy krach

10 października (UTC+8, czyli 11 października), w tzw. „Czerwony Piątek”, doświadczyłem gwałtownego wzrostu zmienności.

To systemowe ryzyko lewarowania narastało na rynku krypto od dłuższego czasu, a iskrą zapalną była gorączka rynkowa wokół Trumpa w 2025 roku. Gdy Trump ogłosił nowe taryfy w piątek 10 października po południu, wszystkie rynki ogarnęła panika, która szybko rozprzestrzeniła się na rynek kryptowalut.

W panice zyskują ci, którzy pierwsi się przestraszą – więc wszyscy zaczęli wyprzedawać płynne aktywa, wywołując lawinę likwidacji.

Ponieważ długotrwałe ryzyko lewarowania już wcześniej podniosło systemowy poziom dźwigni, rynek perpetual contracts nie miał wystarczającej głębokości, by umożliwić płynne zamknięcie wszystkich pozycji lewarowanych. W takiej sytuacji uruchomiony został mechanizm automatycznego delewarowania (ADL), który zaczął „uspołeczniać” część strat, rozkładając je na wciąż zyskownych traderów.

To jeszcze bardziej wypaczyło już i tak szaloną strukturę rynku.

Wahania wywołane tym wydarzeniem można nazwać największymi na rynku krypto od dekady. Podobny krach miał miejsce na początku 2016 roku, ale wtedy brakowało danych rynkowych. Dlatego dzisiejsi algorytmiczni traderzy projektują strategie głównie na podstawie danych z ostatnich kilku lat „stabilnej zmienności”.

Z powodu braku historycznych próbek tak gwałtownych wahań, nawet lekkie pozycje lewarowane (około 2x) zostały całkowicie zlikwidowane podczas tej zmienności.

Po „Czerwonym Piątku” pierwszym „trupem” wypływającym na powierzchnię był Stream.

Definicja „funduszu delta neutralnego” brzmi: teoretycznie nie można na nim stracić.

Jeśli pojawiają się straty, z definicji nie jest to delta neutralne.

Stream zawsze twierdził, że jest funduszem delta neutralnym, ale w rzeczywistości potajemnie inwestował środki w nieprzejrzyste, pozałańcuchowe strategie własne.

Oczywiście, „delta neutralność” nie jest absolutnie czarno-biała, ale z perspektywy czasu wielu ekspertów uważa, że strategia Stream była zbyt ryzykowna, by uznać ją za naprawdę neutralną – bo jeśli taka strategia się zemści, skutki są bardzo poważne. I tak się właśnie stało.

Kiedy Stream stracił kapitał w tych ryzykownych transakcjach, natychmiast popadł w niewypłacalność.

W DeFi ryzyko jest normą – strata części środków nie jest przerażająca.

Jeśli możesz odzyskać 100% kapitału, nawet 10% obsunięcie nie jest śmiertelne, zwłaszcza jeśli roczna stopa zwrotu wynosi 15%.

Ale w przypadku Stream problem polegał na tym, że nie tylko stosował ryzykowne strategie, ale także użył innego protokołu stablecoinowego Elixir do „cyklicznego pożyczania” z dźwignią, maksymalizując ryzyko.

Chaotyczna ekspozycja na ryzyko

Cykliczne pożyczanie to strategia lewarowanego yield farmingu w DeFi. Polega na wielokrotnym pożyczaniu pod zastaw już zdeponowanych aktywów – zazwyczaj pożyczone aktywa są używane jako dodatkowe zabezpieczenie – aby zwiększyć ekspozycję na stopy procentowe, nagrody za płynność lub inne zyski oferowane przez protokoły pożyczkowe (np. Aave, Compound lub Euler). Tworzy to „cykl”, który pozwala użytkownikom wielokrotnie pożyczać od siebie i ponownie deponować środki w protokole bez dodatkowego kapitału z zewnątrz.

Portfel Stream xUSD posiada 60% obiegowych xUSD, wszystkie z użyciem dźwigni.

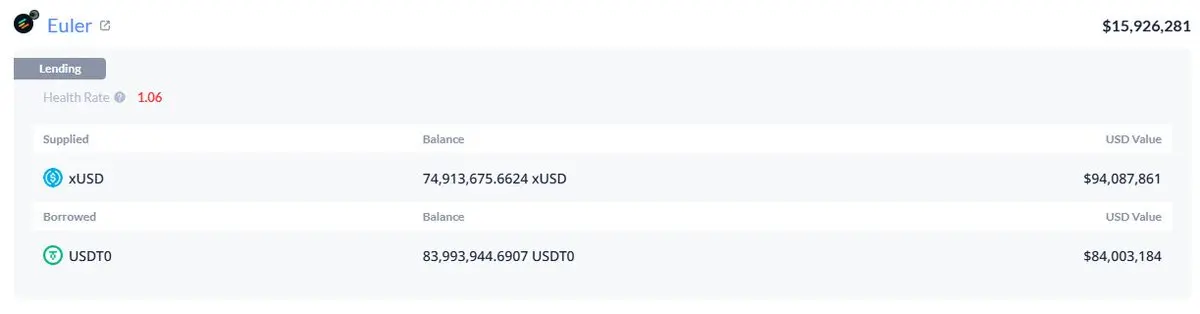

Ponieważ środki z różnych produktów były mieszane, nie wiemy, ile z tego zostało osiągnięte poprzez cykliczne pożyczanie na własną korzyść. Wiadomo jednak, że wśród nich była pozycja na Plasma Euler o wartości 95 milionów dolarów.

Największe ekspozycje xUSD obejmują:

mHYPE (jego bufor płynności wydaje się być pusty).

RLP (liczby na stronie przejrzystości nie zgadzają się z danymi portfela, a na Binance widnieje saldo -25 milionów dolarów).

Wyjaśnienie ekspozycji na ryzyko xUSD

Inne godne uwagi ekspozycje to inwestycje w inne tokeny zysków, takie jak rUSD. Około 30% zabezpieczenia rUSD stanowi jego własny rUSD.

Jest też deUSD, z czego 30% zabezpieczenia to mF-ONE.

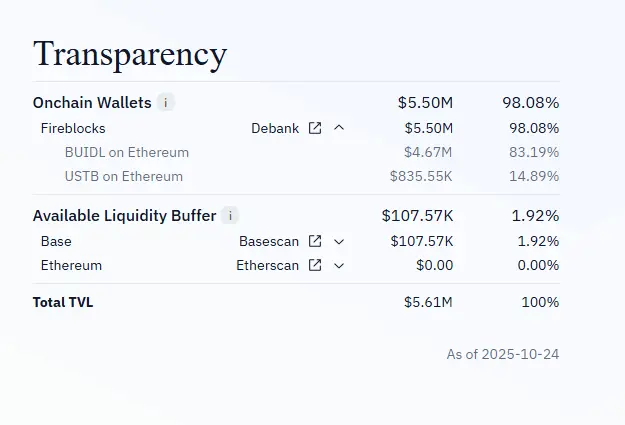

Większość aktywów mF-ONE znajduje się poza łańcuchem, deklarując „bufor płynności” o wartości 16 milionów dolarów, ale całość tych środków jest faktycznie zdeponowana w mTBILL.

W mTBILL brakuje około 15 milionów dolarów, ale ma on tylko 100 tysięcy dolarów „buforu płynności”, a kolejne 5 milionów dolarów znajduje się w BUIDL.

Dowód przejrzystości xUSD

Co gorsza, Elixir twierdzi, że posiada „priorytet likwidacji” w jednym z pozałańcuchowych protokołów – czyli jeśli Stream ostatecznie zbankrutuje, Elixir może jako pierwszy odzyskać kapitał, podczas gdy inni użytkownicy DeFi inwestujący w Stream odzyskają mniej lub nawet nic.

Oficjalne oświadczenie Elixir

Z powodu skrajnej nieprzejrzystości działań Stream, obecności cyklicznej dźwigni i prywatnych strategii tradingowych, w rzeczywistości nie wiemy, ile dokładnie stracili zwykli użytkownicy. Obecnie cena stablecoina Stream xUSD spadła do 0,6 dolara za 1 dolara.

Jeszcze bardziej oburzające jest to, że wszystko to nie zostało wcześniej zakomunikowane inwestorom. Wielu użytkowników jest teraz wściekłych na Stream i Elixir – nie tylko stracili pieniądze, ale dowiedzieli się, że straty zostały „uspołecznione”, pozwalając bogatym z Wall Street, którzy wcześnie się wycofali, zachować zyski.

To wydarzenie dotknęło także inne protokoły pożyczkowe i ich zarządzających aktywami:

„Wszyscy, którzy myśleli, że pożyczają pod zastaw na Euler, w rzeczywistości udzielali pożyczek bez zabezpieczenia przez pośrednika.” – Rob z InfiniFi

Ponadto, ponieważ Stream nie miał publicznych, przejrzystych danych on-chain ani nie ujawniał swoich pozycji i wyników, po tym wydarzeniu użytkownicy zaczęli podejrzewać, że mógł wykorzystać zyski użytkowników na zarządzanie zespołem lub cele wewnętrzne.

Stakerzy Stream xUSD polegali na danych „oracle” podawanych przez projekt do obliczania zysków, a te dane nie mogły być weryfikowane przez strony trzecie ani w żaden sposób potwierdzane pod względem dokładności i uczciwości.

Droga wyjścia: ocena technicznego ryzyka skarbców

Jak rozwiązać ten problem?

Zdarzenia takie jak Stream są całkowicie możliwe do uniknięcia – zwłaszcza w branży DeFi, która wciąż jest na wczesnym etapie rozwoju.

Zasada „wysokie ryzyko, wysokie zyski” zawsze obowiązuje, ale aby ją stosować, trzeba naprawdę rozumieć ryzyko.

Nie każde ryzyko jest sobie równe – niektóre są całkowicie niepotrzebne.

W rzeczywistości na rynku istnieją renomowane protokoły agregujące zyski, pożyczkowe lub „fundusze hedgingowe w formie stablecoina”, które są stosunkowo przejrzyste w zakresie ryzyka, strategii i ujawniania pozycji.

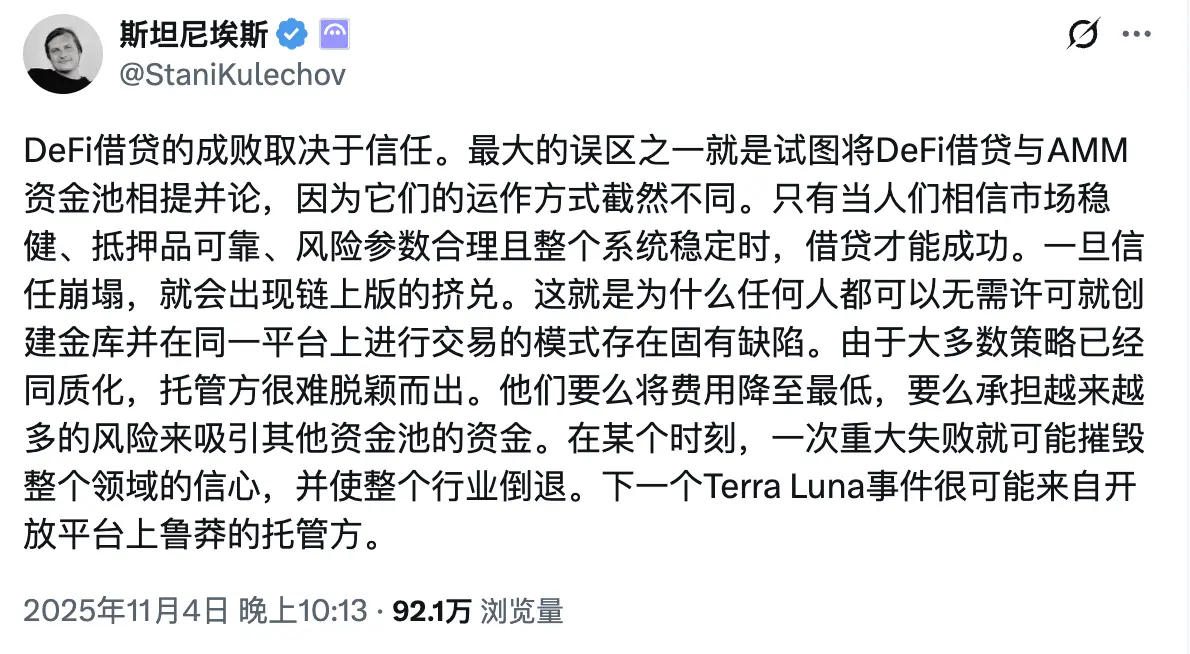

Założyciel Aave, @StaniKulechov, omawiał mechanizm „kuratorki” w protokołach DeFi oraz momenty, w których pojawia się nadmierne ryzyko:

Aby rynek mógł lepiej odróżnić „dobre skarbce” od „złych skarbców”, zespół Trading Strategy w najnowszym raporcie DeFi Vault wprowadził nowy wskaźnik: Vault Technical Risk Score (ocena technicznego ryzyka skarbca).

„Ryzyko techniczne” oznacza prawdopodobieństwo utraty środków w skarbcu DeFi z powodu błędów technicznych.

Ramy oceny technicznego ryzyka skarbców zapewniają intuicyjne narzędzie do podziału skarbców DeFi na kategorie wysokiego i niskiego ryzyka.

Przykład wymiarów oceny Vault Technical Risk Score

Ten system ocen nie eliminuje ryzyka rynkowego (np. błędów tradingowych, ryzyka przenoszenia),

ale pozwala stronom trzecim niezależnie oceniać i kwantyfikować te ryzyka, dając użytkownikom jaśniejsze zrozumienie ekspozycji na ryzyko.

Kiedy użytkownicy DeFi mają dostęp do pełniejszych i bardziej przejrzystych informacji, kapitał naturalnie popłynie do odpowiedzialnych, zgodnych i solidnie zarządzanych projektów.

Dzięki temu wydarzenia takie jak Stream będą w przyszłości coraz rzadsze.

„Oryginalny link”

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Prognoza ceny Solana: SOL napotyka kluczowe wsparcie po spadku poniżej 165 USD

Musk stawia biliony dolarów na szali, świat wchodzi w erę silnych przywódców

Istotą epoki silnych przywódców jest zbiorowe, dobrowolne przekazanie władzy.

Opinia: XRP jest niedowartościowany na rynku

Prawdziwa funkcja XRP jest mało zrozumiana przez większość ludzi.

Abakus Wall Street: 500 milionów dolarów na zakup Ripple, co się za tym kryje?

Historia Ripple stała się jedną z najbardziej klasycznych opowieści finansowych: to opowieść o aktywach, wycenie i zarządzaniu płynnością.