- Grayscale Investments złożyło wniosek S-1 o wejście na giełdę, notując swoje akcje klasy A na NYSE pod symbolem „GRAY”.

- IPO to strategiczny ruch „publiczny dostęp, prywatna kontrola”, wykorzystujący strukturę akcji dwóch klas, która daje spółce-matce DCG akcje klasy B z 10 głosami, zapewniając jej zachowanie większościowej kontroli.

- Morgan Stanley i BofA będą prowadzić ofertę, która obejmuje „program przydziału akcji” dla obecnych inwestorów GBTC i ETHE.

Grayscale Investments, Inc., jeden z największych na świecie zarządców aktywów cyfrowych, oficjalnie złożył oświadczenie rejestracyjne (Formularz S-1) do Amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC), aby wejść na giełdę New York Stock Exchange (NYSE). Akcje klasy A spółki będą notowane pod symbolem GRAY, co stanowi jedno z najbardziej oczekiwanych wejść na giełdę w historii branży aktywów cyfrowych.

Zgodnie z oficjalnym zgłoszeniem do SEC, IPO przyjmie strukturę akcji dwóch klas. Każda akcja klasy A będzie miała jeden głos i pełne prawa ekonomiczne, podczas gdy akcje klasy B, posiadane przez spółkę-matkę Digital Currency Group (DCG), będą miały dziesięć głosów, ale bez praw ekonomicznych. Taka struktura zapewnia DCG decydującą kontrolę po debiucie giełdowym, z szacowaną większością głosów zgodnie z wyjątkiem „spółki kontrolowanej” NYSE.

Grayscale Files for NYSE Listing, Nov 13, 2025 | Source: SEC.gov

Grayscale Files for NYSE Listing, Nov 13, 2025 | Source: SEC.gov Grayscale wykorzysta wpływy z oferty do zakupu udziałów członkowskich w swojej jednostce operacyjnej, Grayscale Operating, LLC, od obecnych członków sprzed IPO. Po ofercie firma będzie działać jako spółka holdingowa w strukturze Up-C, co umożliwia obecnym członkom wymianę swoich udziałów na akcje notowane publicznie.

Spółka złożyła wniosek o notowanie swoich akcji na NYSE, a Morgan Stanley, BofA Securities, Jefferies i Cantor pełnią rolę głównych subemitentów. W zgłoszeniu opisano również program przydziału akcji, rezerwujący część oferty dla inwestorów Grayscale’s Bitcoin Trust (GBTC) oraz Ethereum Trust (ETHE) – to strategiczny ruch mający na celu włączenie długoterminowych inwestorów detalicznych i instytucjonalnych w proces przejścia na rynek publiczny.

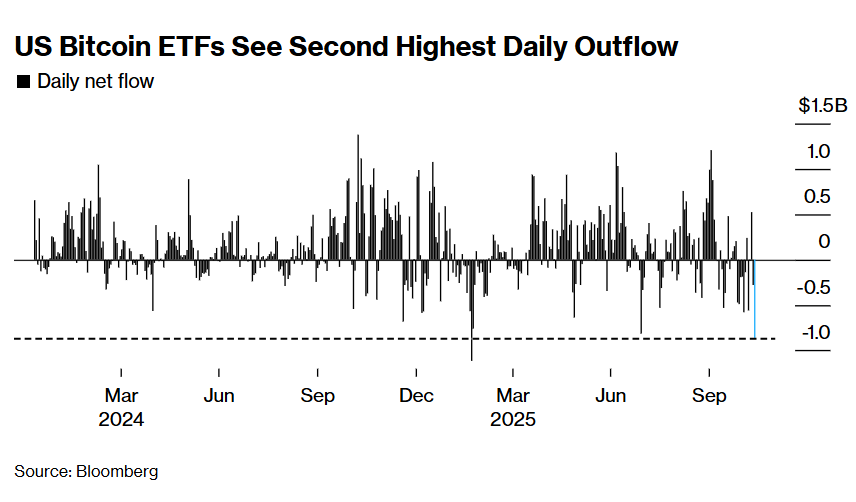

Zgłoszenie Grayscale ujawnia, że zysk netto spadł do 203,3 milionów USD w pierwszych dziewięciu miesiącach 2025 roku, w porównaniu do 223,7 milionów USD w tym samym okresie 2024 roku. Całkowite przychody spadły do 318,7 milionów USD, czyli o prawie 20%, głównie z powodu niższych opłat za zarządzanie w warunkach osłabionej aktywności na rynku kryptowalut.

Pomimo tych spadków, Grayscale pozostaje dominującą siłą w zarządzaniu aktywami cyfrowymi, nadzorując około 35 miliardów USD aktywów pod zarządzaniem (AUM) w ponad 40 produktach inwestycyjnych.

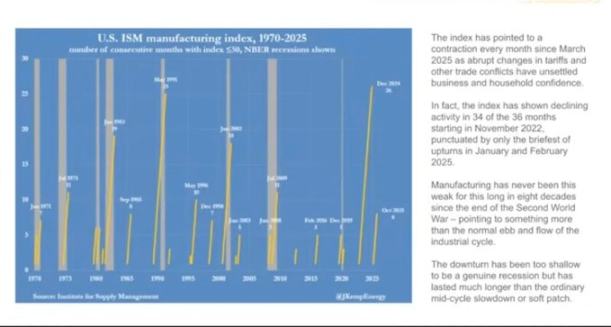

Decyzja firmy o przeprowadzeniu IPO jest zgodna z ustabilizowaniem się warunków rynkowych po niedawnym ponownym otwarciu rządu USA i wznowieniu cykli przeglądów SEC. Termin ten sygnalizuje również zaufanie do stanowiska regulacyjnego USA oraz odnowiony apetyt inwestorów na ekspozycję na kryptowaluty.

Dążąc do wejścia na giełdę, Grayscale pozycjonuje się jako pierwszy duży amerykański zarządca aktywów cyfrowych notowany na NYSE. Struktura dwóch klas akcji odzwierciedla ramy zarządzania widoczne przy największych IPO technologicznych, równoważąc dostęp do kapitału publicznego z kontrolą założycieli i spółki-matki.

Spółka-matka DCG, kierowana przez Barry’ego Silberta, utrzyma większościową kontrolę po IPO, kierując ładem korporacyjnym i długoterminową strategią, jednocześnie umożliwiając inwestorom publicznym ekspozycję na szerokie portfolio aktywów cyfrowych firmy.