Tom Lee exclama "O valor justo do ETH é $60.000", Andre Kang rebate chamando-o de "retardado"

Andrew Kang acredita que Tom Lee está apenas traçando linhas sob o pretexto de análise técnica para apoiar seu próprio viés.

Título Original: A tese de ETH de Tom Lee é retardada

Autor Original: Andrew Kang, Sócio da Mechanism Capital

Tradução Original: Azuma, Odaily

Nota do Editor: Desde que Tom Lee se tornou presidente da BitMine e defendeu a acumulação contínua de ETH por meio do DAT, Tom Lee se tornou o maior entusiasta de ETH da indústria. Em várias aparições públicas recentes, Tom Lee enfatizou consistentemente as expectativas de crescimento do ETH com diversas lógicas, chegando até a afirmar ousadamente que o valor justo do ETH deveria ser de US$ 60.000.

No entanto, nem todos concordam com a lógica de Tom Lee. Andrew Kang, sócio da Mechanism Capital, publicou ontem à noite um longo artigo refutando as opiniões de Tom Lee, zombando abertamente dele como "retardado".

Além disso, Andrew Kang previu em abril deste ano, durante uma correção geral do mercado, que o ETH cairia abaixo de US$ 1.000. Ele também expressou opiniões pessimistas durante a subsequente alta do ETH... As posições moldam as opiniões, então sua postura pode estar no extremo oposto da de Tom Lee. Recomenda-se que todos adotem uma visão dialética.

Abaixo está o conteúdo original de Andrew Kang, traduzido por Odaily.

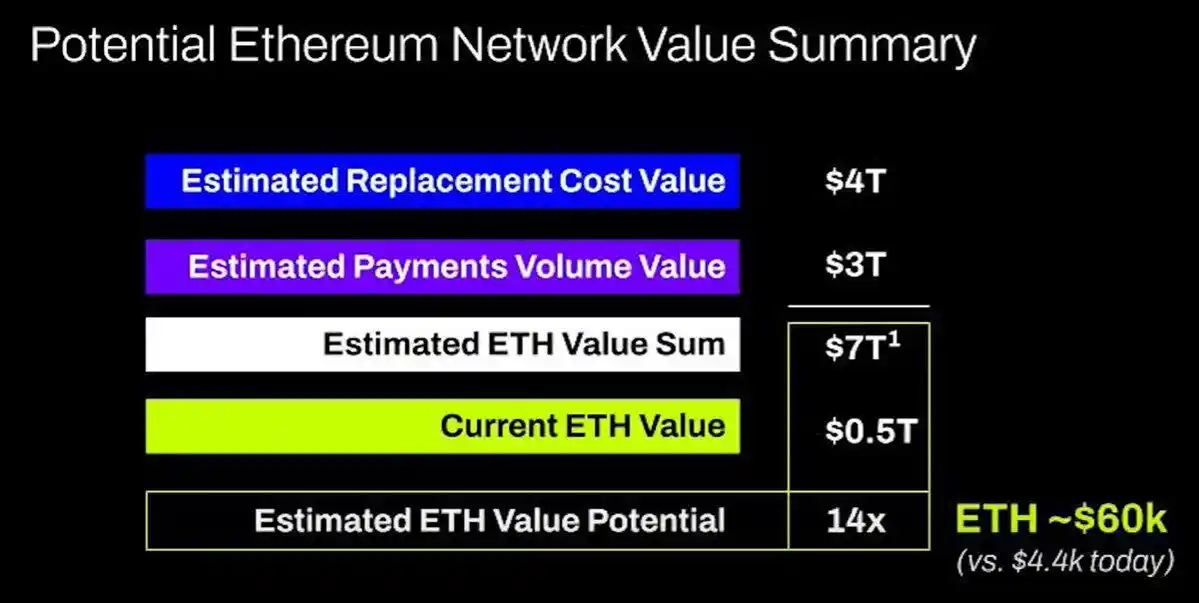

Em um artigo recente de um analista financeiro que li, a teoria de ETH de Tom Lee pode ser descrita como "uma das mais estúpidas". Vamos analisar seus pontos um a um. A teoria de Tom Lee baseia-se principalmente nos seguintes pontos-chave.

· Adoção de stablecoins e RWA (Real World Asset);

· Analogia do "petróleo digital";

· Instituições comprarão e farão staking de ETH, fornecendo segurança para a rede de tokenização de ativos e usando-o como capital operacional;

· ETH será equivalente ao valor total de todas as empresas de infraestrutura financeira;

· Análise técnica;

I. Adoção de Stablecoins e RWA

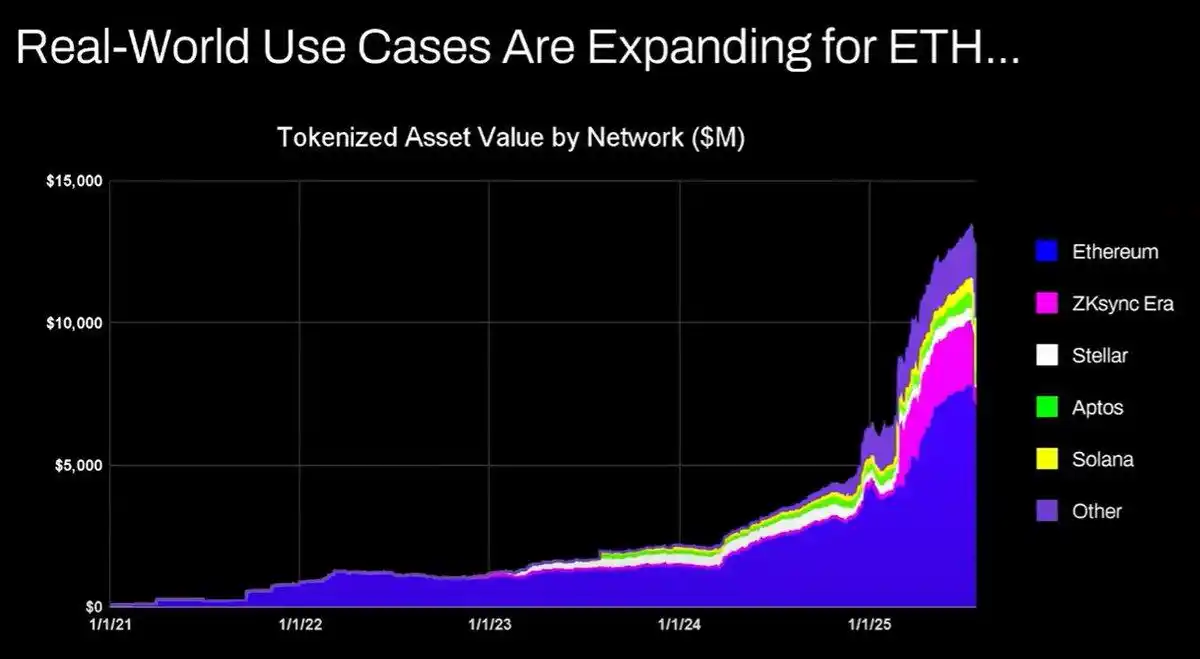

O argumento de Tom Lee afirma que as atividades de stablecoins e tokenização de ativos aumentarão, impulsionando o volume de transações e, assim, aumentando a receita de taxas do ETH. À primeira vista, isso pode parecer razoável, mas uma rápida verificação dos dados revela que a realidade é diferente.

Desde 2020, o valor dos ativos tokenizados e o volume de negociação de stablecoins aumentaram de 100 a 1000 vezes. No entanto, o argumento de Tom Lee compreende fundamentalmente de forma errada o mecanismo de acumulação de valor do Ethereum — ele leva as pessoas a acreditar que as taxas de transação da rede aumentarão proporcionalmente, mas, na realidade, a receita de taxas do Ethereum permanece nos níveis de 2020.

As razões para esse resultado são as seguintes:

· A rede Ethereum aumentará a eficiência das transações por meio de upgrades;

· As atividades de stablecoins e tokenização de ativos migrarão para outras blockchains;

· As taxas geradas pela tokenização de ativos de baixa liquidez são mínimas — a relação entre o valor tokenizado e a receita do ETH não é diretamente proporcional. As pessoas podem tokenizar um título de 100 milhões de dólares, mas se ele for negociado apenas a cada dois anos, quanto isso gera de taxa para o ETH? Talvez apenas US$ 0,1, enquanto a taxa gerada por uma única transação de USDT supera isso em muito.

Você pode tokenizar trilhões de dólares em ativos, mas se esses ativos não forem negociados com frequência, isso pode adicionar apenas US$ 100.000 em valor ao ETH.

O volume de transações e as taxas em blockchain vão crescer? Sim.

No entanto, a maioria das taxas será capturada por outras blockchains com equipes de desenvolvimento de negócios mais fortes. No processo de migração das transações financeiras tradicionais para o blockchain, outros projetos perceberam essa oportunidade e estão ativamente capturando o mercado. Solana, Arbitrum e Tempo já alcançaram alguns sucessos iniciais, e até mesmo a Tether está apoiando duas novas blockchains de stablecoin (Plasma e Stable), esperando transferir o volume de negociação do USDT para suas próprias redes.

II. Analogia do "Petróleo Digital"

O petróleo é essencialmente uma commodity. O preço real do petróleo ajustado pela inflação permaneceu na mesma faixa por um século, ocasionalmente flutuando e retornando à sua posição original.

Eu concordo parcialmente com o ponto de Tom Lee de que o ETH pode ser visto como uma commodity, mas isso não significa necessariamente uma visão otimista. Não tenho certeza do que Tom Lee está tentando transmitir aqui.

III. Instituições comprarão e farão staking de ETH, fornecendo segurança de rede e capital operacional

Grandes bancos e outras instituições financeiras já compraram ETH para seus balanços? Não.

Eles anunciaram algum plano para comprar ETH? Não anunciaram.

Os bancos vão estocar barris de gás porque pagam taxas de energia constantemente? Não, as taxas não são significativas; eles só pagarão quando necessário.

Os bancos vão comprar ações dos provedores de custódia de ativos que usam? Não vão.

Quatro, ETH será equivalente ao valor total de todas as empresas de infraestrutura financeira

Estou verdadeiramente sem palavras. Isso é mais uma vez um entendimento fundamentalmente errado sobre acumulação de valor, pura fantasia, nem vale a pena discutir.

Cinco, Análise Técnica

Pessoalmente, gosto muito de análise técnica e acredito que, quando abordada objetivamente, pode realmente fornecer muitas informações valiosas. Infelizmente, Tom Lee parece estar usando a análise técnica como pretexto para traçar linhas cegamente e apoiar seu viés.

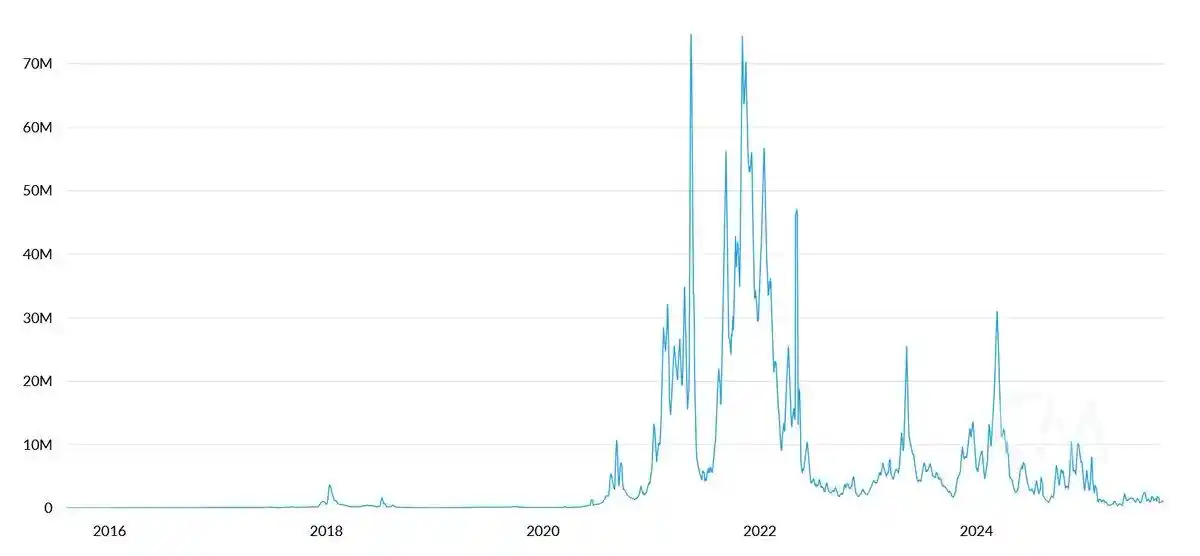

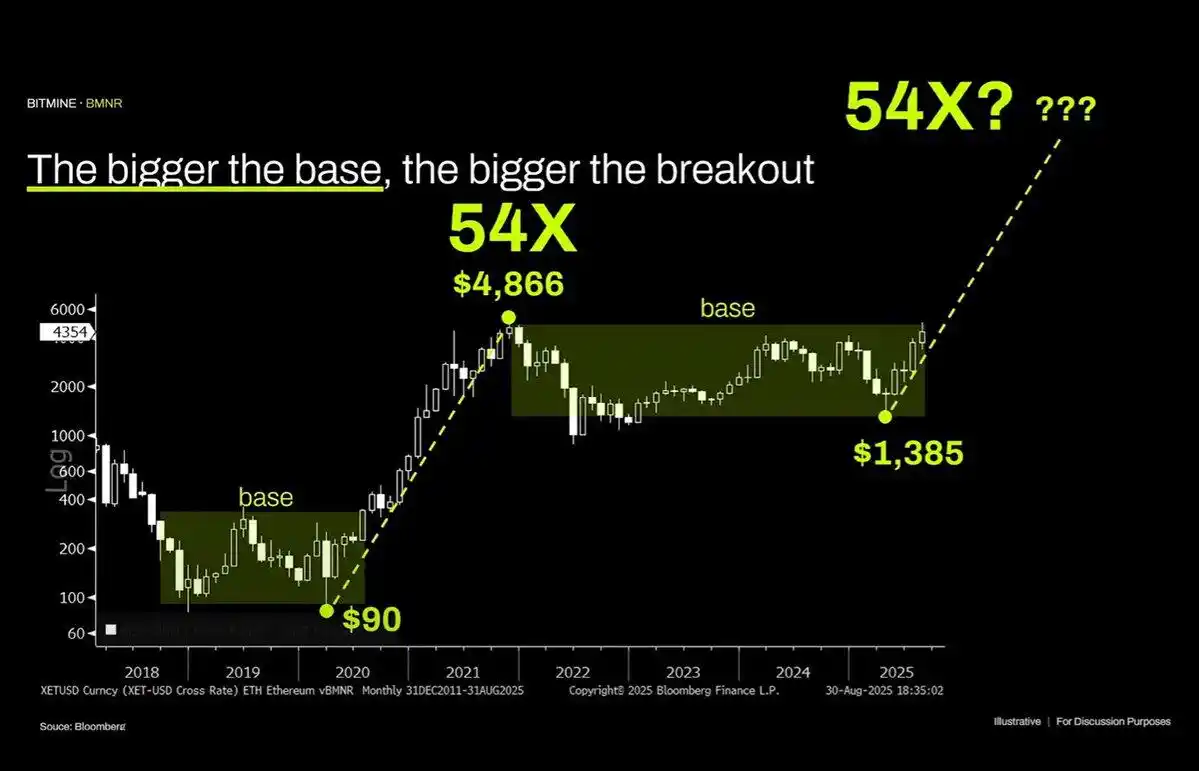

Com uma visão objetiva deste gráfico, a característica mais óbvia é que o ETH está em uma faixa de consolidação sustentada de vários anos — lembrando o padrão de ampla variação dos preços do petróleo nas últimas três décadas — apenas em um estado de lateralização e recentemente falhou em romper a resistência após testar o limite superior da faixa. Do ponto de vista técnico, o ETH está mostrando um sinal de baixa, e não se pode descartar a possibilidade de uma oscilação de longo prazo na faixa de US$ 1.000 - US$ 4.800.

Só porque um ativo experimentou uma alta parabólica no passado não significa que essa tendência continuará indefinidamente.

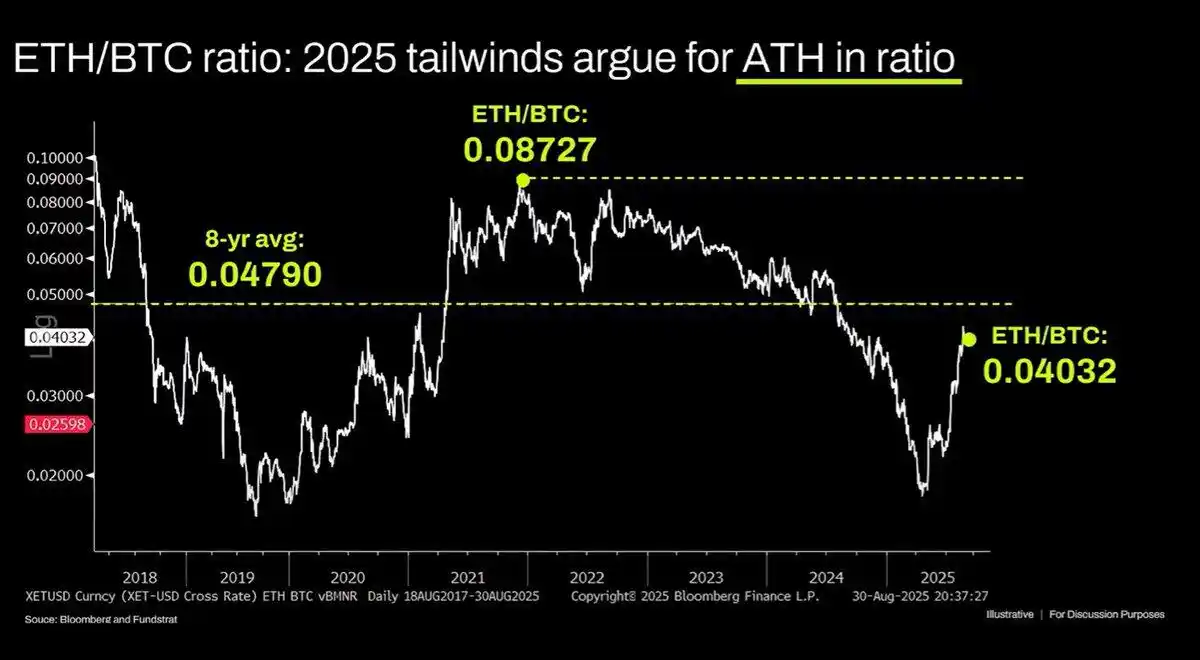

O gráfico de longo prazo ETH/BTC também está sendo mal interpretado. Embora esteja realmente em uma faixa de consolidação de vários anos, tem sido globalmente restringido por uma tendência de baixa nos últimos três anos, com o recente repique apenas tocando um nível de suporte de longo prazo. Essa tendência de queda está enraizada na saturação da narrativa do Ethereum, com os fundamentos incapazes de sustentar o crescimento da avaliação, e esses fatores fundamentais não mudaram substancialmente até hoje.

A avaliação do Ethereum é essencialmente um produto da dissonância cognitiva financeira. Falando francamente, esse viés cognitivo pode realmente sustentar uma capitalização de mercado considerável (veja XRP), mas seu suporte não é ilimitado. A liquidez macroeconômica manteve temporariamente o nível de valor de mercado do ETH, mas, a menos que ocorra uma mudança estrutural significativa, é provável que permaneça em um período prolongado de desempenho inferior.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Sui faz parceria com t’order para pagamentos comerciais com stablecoin na Coreia do Sul

Hack do UXLINK: Planos de troca de tokens avançam enquanto o protocolo prepara compensação

Austrália revela proposta de licenciamento de criptomoedas com penalidades severas

Andrew Kang critica Tom Lee: 5 razões para estar otimista com ETH são risíveis