Registro de entrada dos 8 ETFs de Shitcoin: Apenas 700 milhões de dólares arrecadados, incapazes de impedir a queda de preços

Embora ETFs de Shitcoin como Solana estejam rapidamente chegando a Wall Street, sua capacidade de atrair fundos em um mercado em baixa é limitada e seus preços estão geralmente em queda. Portanto, é improvável que eles impulsionem significativamente o desempenho do mercado através dos ETFs no curto prazo.

Original Article Title: "Observation of Four Major Altcoin ETFs Listing: Total Inflow of $700 Million, Issuance Easy but Difficulty in Attracting Funds"

Original Author: Nancy, PANews

À medida que a SEC dos EUA abre um caminho rápido para ETFs de criptoativos e o ambiente regulatório se torna cada vez mais claro, cada vez mais altcoins estão tentando entrar no palco de Wall Street. Desde o mês passado, 8 ETFs de altcoins foram aprovados um após o outro, mas, no contexto geral de um mercado de criptoativos em baixa, estes produtos enfrentam geralmente o problema de entradas limitadas de fundos após o lançamento, tornando difícil impulsionar significativamente os preços das moedas no curto prazo.

Quatro Grandes Altcoins Chegam a Wall Street, Capacidade Limitada de Captação de Recursos no Curto Prazo

Atualmente, quatro projetos de criptoativos — Solana, Ripple, Litecoin e Hedera — obtiveram o “bilhete” para Wall Street. No entanto, do ponto de vista dos fluxos de fundos, a atratividade geral ainda é limitada, e alguns ETFs registraram entradas nulas durante vários dias. Estes quatro tipos de ETFs receberam apenas um influxo líquido acumulado de aproximadamente 700 milhões de dólares. Além disso, após o lançamento dos ETFs, os preços das respectivas moedas geralmente caíram, o que também é parcialmente influenciado pela retração geral do mercado de criptoativos.

• Solana

Atualmente, existem cinco ETFs spot de Solana nos EUA no mercado, emitidos por Bitwise, VanEck, Fidelity, Grayscale e Canary, com produtos relacionados da 21Shares e CoinShares também em preparação.

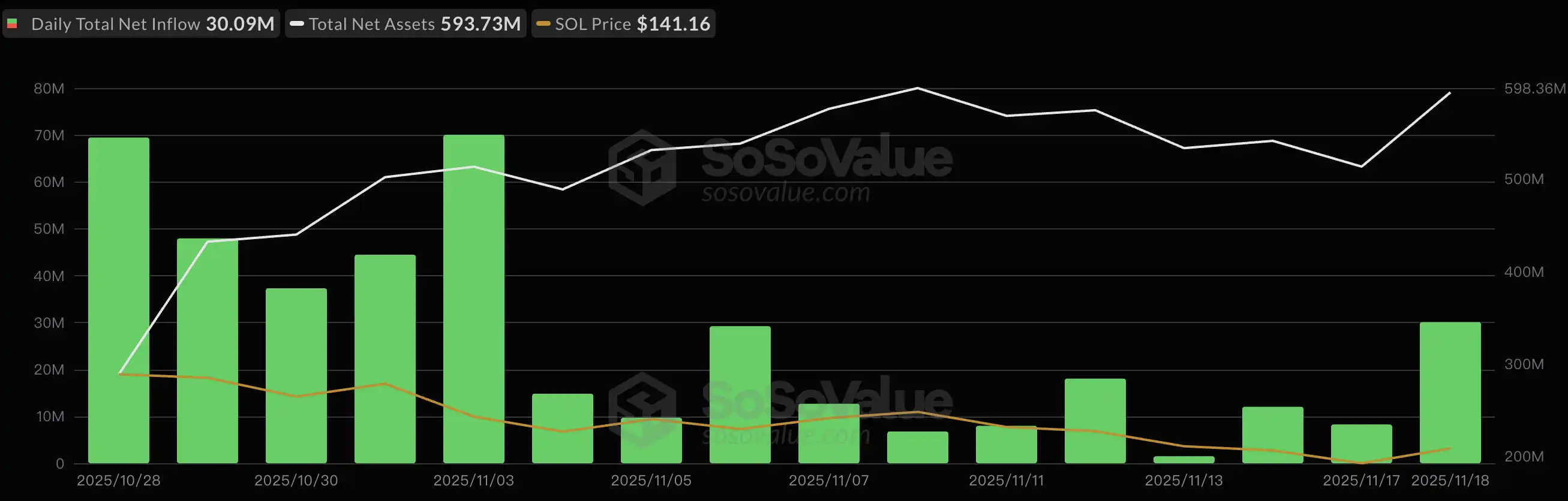

De acordo com dados da SoSoValue, o influxo líquido total acumulado dos ETFs spot de Solana nos EUA é de aproximadamente 420 milhões de dólares, com um valor líquido total de ativos de 594 milhões de dólares. Entre eles, o BSOL da Bitwise contribuiu com o principal volume de negociação, com um total de 388 milhões de dólares em influxo líquido ao longo de três semanas, mas a maior parte veio de um investimento inicial de quase 230 milhões de dólares no primeiro dia, após o qual o influxo desacelerou significativamente. O FSOL da Fidelity teve um influxo líquido de apenas 2,07 milhões de dólares no primeiro dia de listagem em 18 de novembro, com um valor líquido total de ativos de 5,38 milhões de dólares; o GSOL da Grayscale teve um influxo líquido acumulado de aproximadamente 28,45 milhões de dólares, com um valor líquido total de ativos de 99,97 milhões de dólares; o SOLC da Canary não teve influxo líquido no primeiro dia de listagem, com um valor líquido total de ativos de 0,82 milhão de dólares. Vale notar que todos os emissores de ETF apoiam staking, o que pode fornecer algum suporte à demanda do mercado.

Dados do CoinGecko mostram que, desde que o primeiro ETF spot de Solana foi lançado em 28 de outubro, o preço do SOL caiu 31,34% até o momento.

• XRP

Em relação ao ETF spot de XRP nos EUA, o único produto atualmente listado é o XRPC lançado pela Canary. Produtos relacionados da CoinShares, WisdomTree, Bitwise e 21Shares ainda estão em fase de preparação.

Segundo dados da SoSoValue, desde o seu lançamento, o XRPC teve um influxo líquido acumulado de mais de 270 milhões de dólares. O volume de negociação do primeiro dia atingiu 59,22 milhões de dólares, mas não gerou influxos líquidos. No dia seguinte, foram alcançados influxos líquidos de 243 milhões de dólares por meio de compras em dinheiro ou em espécie, com um volume de negociação de 26,72 milhões de dólares.

Dados do CoinGecko mostram que, desde que o primeiro ETF spot de Ripple foi listado em 13 de novembro, o preço do XRP caiu aproximadamente 12,71%.

• LTC

No final de outubro deste ano, a Canary Capital lançou oficialmente o primeiro ETF dos EUA que acompanha o Litecoin, o LTCC. Produtos relacionados da CoinShares e Grayscale ainda estão em preparação e devem ser lançados em breve.

De acordo com dados da SoSoValue, até 18 de novembro, o LTCC teve um influxo líquido acumulado de aproximadamente 7,26 milhões de dólares. Os influxos líquidos diários geralmente ficam na casa das centenas de milhares de dólares, com vários dias registrando influxos nulos.

Dados do CoinGecko mostram que, desde que o primeiro ETF spot de Litecoin foi listado em 28 de outubro, o preço do LTC caiu cerca de 7,4%.

• HBAR

O primeiro ETF dos EUA que acompanha o HBAR, o HBR, também foi lançado pela Canary Capital no final do mês passado. Segundo dados da SoSoValue, até 18 de novembro, o HBR teve um influxo líquido acumulado de aproximadamente 74,71 milhões de dólares. Quase 60% dos fundos foram concentrados na primeira semana de influxos, após o que os influxos líquidos diminuíram significativamente, com alguns dias registrando até mesmo vários dias consecutivos de influxos nulos.

Dados do CoinGecko mostram que, desde que o primeiro ETF spot de Hedera foi listado em 28 de outubro, o preço do HBAR caiu aproximadamente 25,84%.

Além dos projetos acima, ETFs spot para ativos como DOGE, ADA, INJ, AVAX, BONK e LINK ainda estão em andamento. O analista da Bloomberg, Eric Balchunas, espera que o ETF de Dogecoin da Grayscale seja lançado em 24 de novembro.

Ciclo de Expansão dos ETFs de Criptoativos Iniciado, Desempenho de Listagem Ainda Enfrenta Diversos Desafios

De acordo com estatísticas incompletas da Bloomberg, o mercado de criptoativos atualmente possui 155 pedidos de ETP (Exchange-Traded Product), abrangendo 35 ativos digitais, incluindo Bitcoin, Ethereum, Solana, XRP e LTC, apresentando uma tendência de crescimento em estilo “beachhead”. Com o fim do shutdown do governo dos EUA, espera-se que o processo de aprovação desses ETFs acelere.

À medida que o ambiente regulatório dos EUA se esclarece gradualmente, isso pode impulsionar uma nova rodada de expansão para os pedidos de ETFs de criptoativos. A SEC dos EUA aprovou padrões gerais de listagem para ETFs de criptoativos e recentemente divulgou novas orientações permitindo que os emissores de ETFs acelerem a efetivação de suas declarações de registro. Enquanto isso, em seu mais recente documento de prioridades de exame anual, a SEC dos EUA removeu significativamente a seção específica de criptomoedas que era rotineira anteriormente. Isso contrasta com a era do ex-presidente Gary Gensler, quando as criptomoedas eram explicitamente incluídas como prioridade de exame, mencionando especificamente ETFs spot de Bitcoin e Ethereum.

Além disso, a introdução do staking é considerada um estímulo à demanda de investidores institucionais, atraindo assim mais emissores para a fila de pedidos de ETF. Pesquisas do banco suíço de criptoativos Sygnum mostram que, apesar da recente queda do mercado, a confiança dos investidores institucionais em criptoativos permanece forte. Mais de 80% das instituições expressam interesse em ETFs de criptoativos além de Bitcoin e Ethereum, com 70% afirmando que, se um ETF puder oferecer recompensas de staking, começariam ou aumentariam seus investimentos. No âmbito político, também houve um sinal positivo para o staking em ETFs. Recentemente, o Secretário do Tesouro dos EUA, Scott Bessent, emitiu uma nova declaração dizendo que irão colaborar com o IRS para atualizar as orientações e fornecer suporte regulatório para ETPs de criptoativos que incluam capacidades de staking. Esta medida é considerada capaz de acelerar o tempo de aprovação para ETPs de staking de Ethereum e abrir caminho para produtos de staking multichain em redes como Solana, Avalanche e Cosmos.

No entanto, os ETFs de altcoins atualmente carecem de atratividade suficiente de financiamento, principalmente devido a fatores como tamanho de mercado, liquidez, volatilidade e sentimento de mercado.

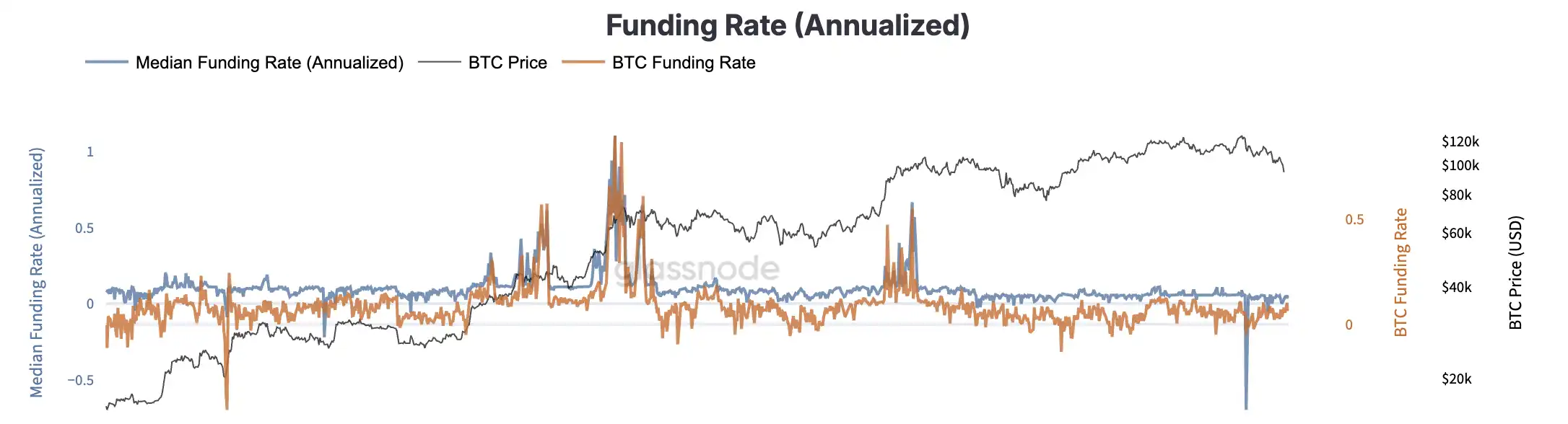

Por um lado, as altcoins têm tamanho de mercado e liquidez limitados. Segundo dados do CoinGecko até 18 de novembro, o domínio de mercado do Bitcoin está próximo de sessenta por cento e, excluindo ETH e stablecoins, a participação de mercado de outras altcoins é de apenas 19,88%. Isso faz com que a liquidez do ativo subjacente dos ETFs de altcoins seja relativamente baixa. Além disso, em comparação com Bitcoin e Ethereum, as altcoins são suscetíveis a narrativas de curto prazo, têm maior volatilidade e são vistas como ativos beta de alto risco. Com base em dados da Glassnode, desde o início deste ano, os lucros relativos das altcoins caíram na maioria das vezes para níveis de queda profunda, levando a uma divergência significativa entre Bitcoin e altcoins, algo pouco comum em ciclos anteriores. Assim, os ETFs de altcoins têm dificuldade em atrair investidores em grande escala, especialmente ETFs de ativo único. No futuro, os investidores podem estar mais inclinados a adotar estratégias diversificadas de ETFs de altcoins em cestas descentralizadas para reduzir o risco e aumentar os retornos potenciais.

Por outro lado, as meme coins enfrentam riscos de manipulação de mercado e transparência. Muitas meme coins têm baixa liquidez, tornando-as suscetíveis à manipulação de preços. O valor líquido do ativo (NAV) de um ETF depende do preço do ativo subjacente, portanto, se o preço de uma meme coin for manipulado, isso afeta diretamente o valor do ETF, podendo desencadear riscos legais ou escrutínio regulatório. Além disso, algumas meme coins podem ser consideradas valores mobiliários não registrados. Atualmente, a SEC está avançando com um plano de taxonomia de tokens para diferenciar se uma criptomoeda se qualifica como valor mobiliário.

Além disso, a incerteza no ambiente macroeconômico agravou o sentimento de aversão ao risco dos investidores. Em uma situação de confiança geral baixa, os investidores tendem a preferir alocar recursos em ativos tradicionais como ações dos EUA e ouro. Enquanto isso, os ETFs de meme coins carecem do reconhecimento e aceitação de mercado desfrutados pelos ETFs spot de Bitcoin ou Ethereum, especialmente pela ausência de endosso de grandes instituições como a BlackRock. A rede de distribuição, o efeito de marca e a confiança de mercado trazidos pelos principais emissores são difíceis de replicar, enfraquecendo ainda mais a atratividade dos ETFs de meme coins no ambiente atual.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

3 dados do SOL sugerem que $130 foi o fundo: já é hora de voltar aos máximos do intervalo?

Modelo de 10 anos do Bitcoin aprova compra de BTC a $100K já que o tempo faz “o trabalho pesado”

O preço do Bitcoin a $90K é uma oportunidade de "fechar os olhos e comprar", diz analista