Saída de capital dos ETFs de criptomoedas: ainda é lucrativo para emissores como a BlackRock?

A receita de taxas dos ETFs de cripto da BlackRock caiu 38%, mostrando que o negócio de ETF não consegue escapar dos ciclos do mercado.

Título original: When Wrappers Run Red

Autor original: Prathik Desai, Token Dispatch

Tradução original: Luffy, Foresight News

Nas duas primeiras semanas de outubro de 2025, os ETFs spot de bitcoin atraíram 3.2 bilhões de dólares e 2.7 bilhões de dólares em entradas de capital, estabelecendo o recorde de maior e quinta maior entrada líquida semanal de 2025, respectivamente.

Antes disso, os ETFs de bitcoin estavam prestes a alcançar um desempenho de “nenhuma semana consecutiva de saída de capital” no segundo semestre de 2025.

No entanto, o evento de liquidação mais grave da história das criptomoedas chegou de forma inesperada. Este evento, que evaporou ativos no valor de 19 bilhões de dólares, ainda assombra o mercado cripto.

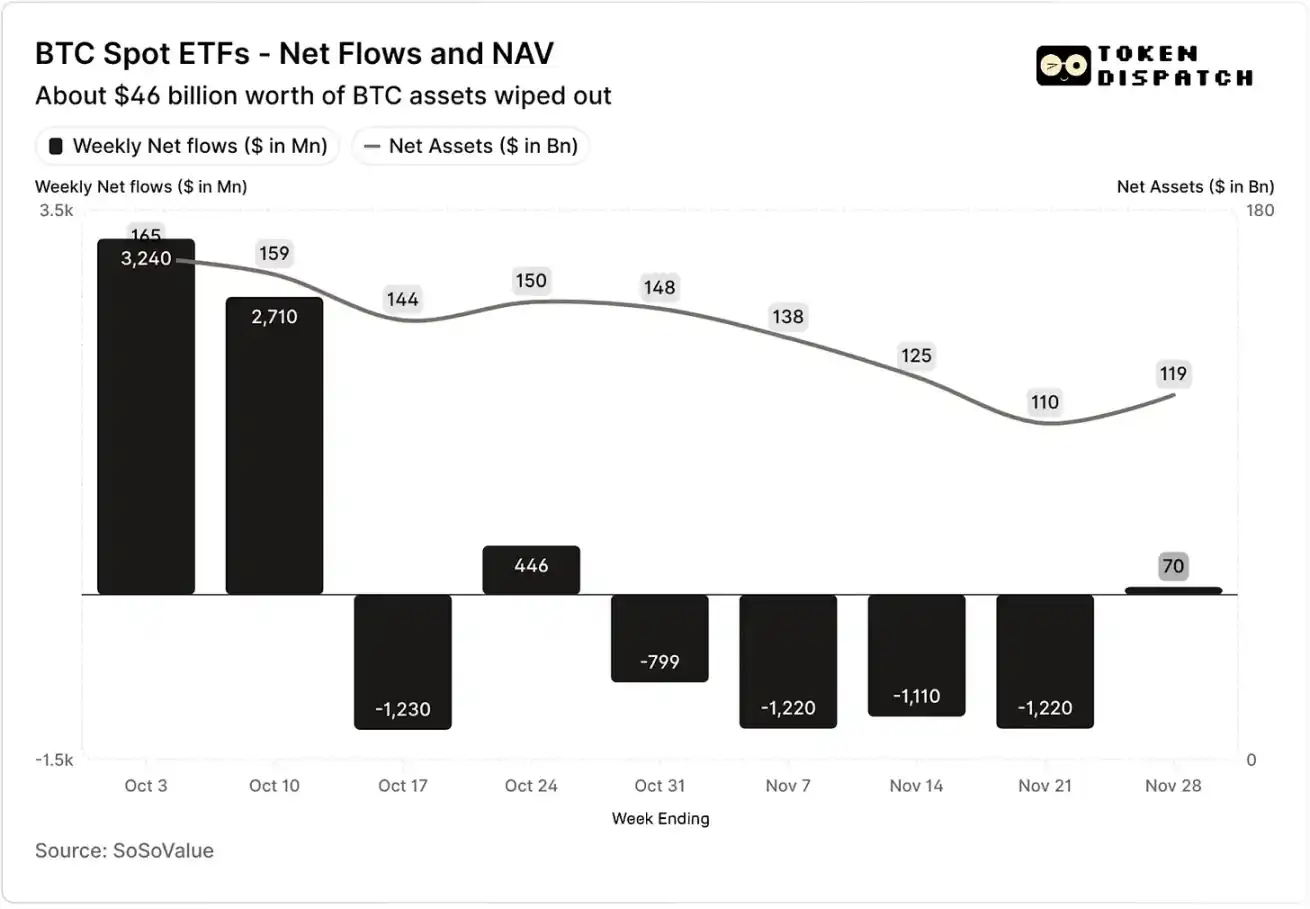

Entradas líquidas e valor líquido dos ativos dos ETFs spot de bitcoin em outubro e novembro

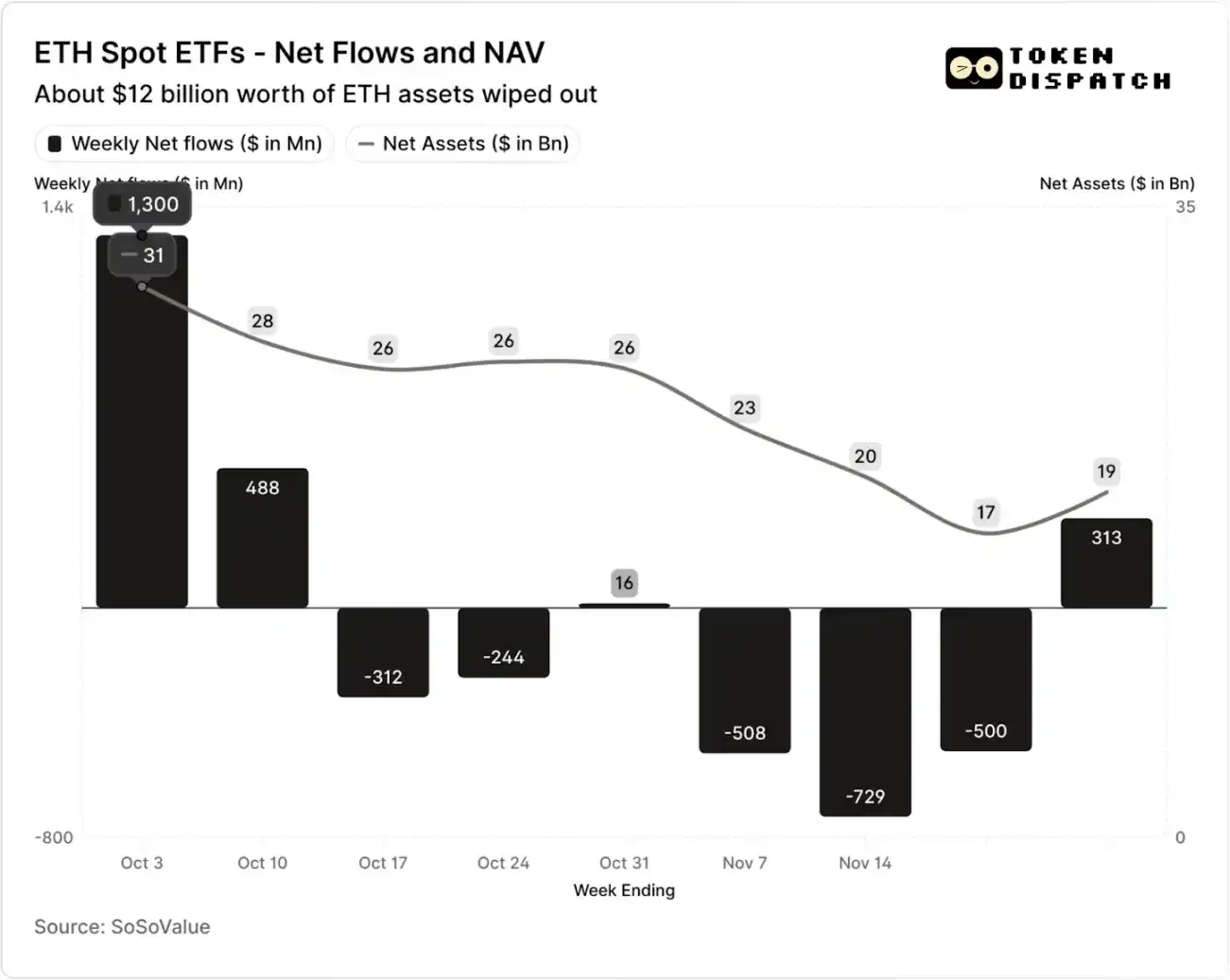

Entradas líquidas e valor líquido dos ativos dos ETFs spot de ethereum em outubro e novembro

No entanto, nas sete semanas após o evento de liquidação, os ETFs de bitcoin e ethereum registaram saídas de capital em cinco semanas, com volumes superiores a 5 bilhões de dólares e 2 bilhões de dólares, respetivamente.

Na semana até 21 de novembro, o valor líquido dos ativos (NAV) sob gestão dos emissores de ETFs de bitcoin caiu de cerca de 164.5 bilhões de dólares para 110.1 bilhões de dólares; o NAV dos ETFs de ethereum foi quase reduzido pela metade, de 30.6 bilhões de dólares para 16.9 bilhões de dólares. Esta queda deve-se em parte à desvalorização dos próprios bitcoin e ethereum, bem como ao resgate de alguns tokens. Em menos de dois meses, o valor líquido combinado dos ativos dos ETFs de bitcoin e ethereum evaporou cerca de um terço.

A retração dos fluxos de capital reflete não apenas o sentimento dos investidores, mas também afeta diretamente a receita de taxas dos emissores de ETFs.

Os ETFs spot de bitcoin e ethereum são verdadeiras “máquinas de imprimir dinheiro” para emissores como BlackRock, Fidelity, Grayscale, Bitwise, entre outros. Cada fundo cobra taxas com base no volume de ativos sob gestão, geralmente divulgadas como uma taxa anual, mas efetivamente calculadas diariamente sobre o NAV.

Diariamente, os fundos fiduciários que detêm quotas de bitcoin ou ethereum vendem parte das suas posições para pagar taxas e outras despesas operacionais. Para os emissores, isso significa que a receita anual é aproximadamente igual ao volume de ativos sob gestão (AUM) multiplicado pela taxa; para os detentores, isso resulta numa diluição gradual do número de tokens ao longo do tempo.

As taxas dos emissores de ETFs variam entre 0,15% e 2,50%.

O resgate ou saída de capital em si não gera lucro ou prejuízo direto para o emissor, mas a saída reduz o volume de ativos sob gestão, diminuindo assim a base sobre a qual as taxas são cobradas.

Em 3 de outubro, o volume total de ativos sob gestão dos emissores de ETFs de bitcoin e ethereum atingiu 195 bilhões de dólares; com as taxas mencionadas acima, o pool de taxas era bastante considerável. Mas até 21 de novembro, o volume remanescente desses produtos era de apenas cerca de 127 bilhões de dólares.

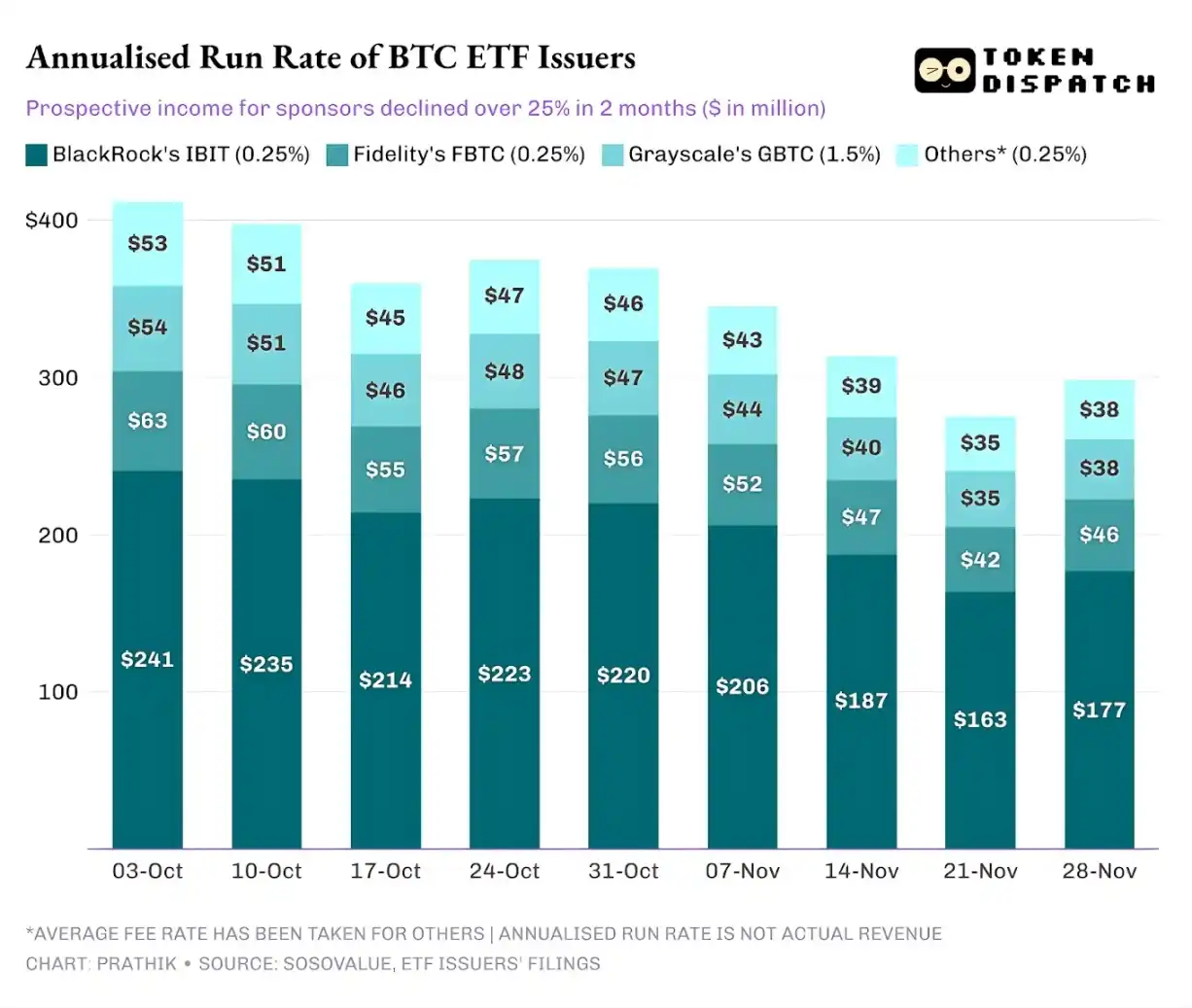

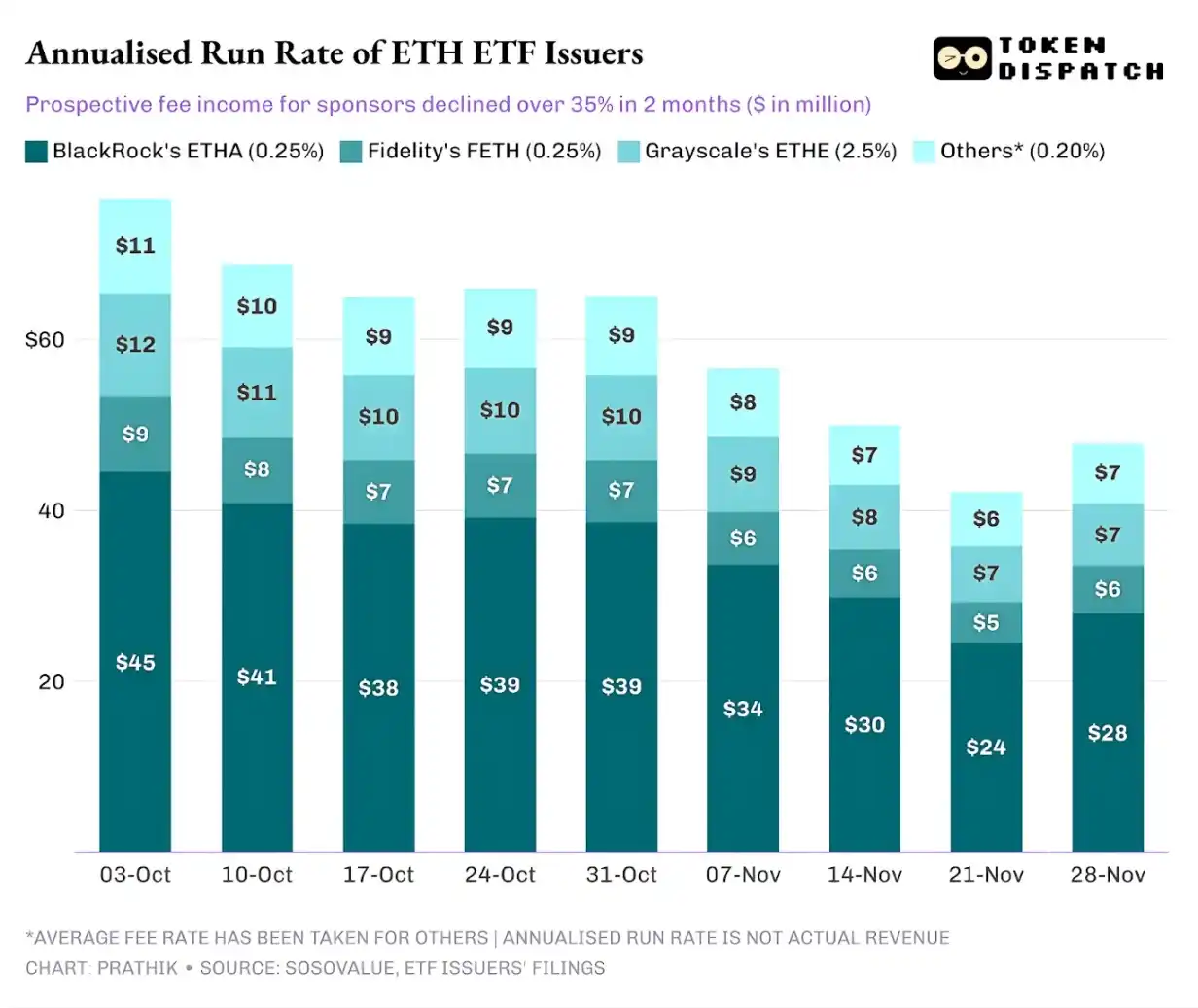

Se calcularmos a receita anualizada de taxas com base no volume de ativos sob gestão no final de semana, nos últimos dois meses, a receita potencial dos ETFs de bitcoin caiu mais de 25%; os emissores de ETFs de ethereum foram ainda mais afetados, com a receita anualizada das últimas nove semanas caindo 35%.

Quanto maior a escala de emissão, maior a queda

Do ponto de vista de um único emissor, os fluxos de capital apresentam três tendências ligeiramente diferentes.

Para a BlackRock, a sua característica de negócio é a coexistência de “efeito de escala” e “volatilidade cíclica”. Os seus IBIT e ETHA tornaram-se a escolha padrão dos investidores institucionais para exposição a bitcoin e ethereum via ETF. Isso permite que a maior gestora de ativos do mundo cobre uma taxa de 0,25% sobre uma base de ativos massiva, especialmente quando o volume de ativos atingiu um recorde no início de outubro, gerando receitas substanciais. Mas isso também significa que, quando grandes detentores decidiram reduzir riscos em novembro, IBIT e ETHA tornaram-se os principais alvos de venda.

Os dados comprovam: as receitas anualizadas de taxas dos ETFs de bitcoin e ethereum da BlackRock caíram 28% e 38%, respetivamente, ambas acima das quedas médias do setor de 25% e 35%.

A situação da Fidelity é semelhante à da BlackRock, apenas com uma escala relativamente menor. Os seus fundos FBTC e FETH também seguiram o ritmo de “primeiro entrada, depois saída”, com o entusiasmo do mercado em outubro sendo finalmente substituído por saídas de capital em novembro.

A história da Grayscale está mais relacionada com “problemas herdados do passado”. Em tempos, GBTC e ETHE foram os únicos canais em escala para investidores americanos obterem exposição a bitcoin e ethereum através de contas de corretagem. Mas, com a liderança de BlackRock, Fidelity e outros no mercado, esse monopólio desapareceu. Para piorar, a estrutura de taxas elevadas dos seus produtos antigos levou a uma pressão contínua de saída de capital nos últimos dois anos.

O desempenho do mercado em outubro e novembro também confirmou esta tendência dos investidores: quando o mercado está favorável, o capital migra para produtos com taxas mais baixas; quando o mercado enfraquece, há uma redução generalizada das posições.

As taxas dos produtos cripto antigos da Grayscale são 6 a 10 vezes superiores às dos ETFs de baixo custo. Embora taxas elevadas aumentem os dados de receita, os custos altos afastam continuamente os investidores, reduzindo a base de ativos sobre a qual as taxas são cobradas. Os fundos remanescentes geralmente permanecem devido a custos de fricção como impostos, mandatos de investimento e processos operacionais, e não por escolha ativa dos investidores; cada saída de capital lembra ao mercado que, assim que houver uma opção melhor, mais detentores abandonarão produtos com taxas elevadas.

Estes dados dos ETFs revelam várias características-chave do atual processo de institucionalização das criptomoedas.

O mercado de ETFs spot em outubro e novembro mostra que a gestão de ETFs de criptomoedas é tão cíclica quanto o mercado dos ativos subjacentes. Quando os preços dos ativos sobem e as notícias são positivas, as entradas de capital aumentam a receita de taxas; mas assim que o ambiente macro muda, o capital sai rapidamente.

Embora as grandes instituições emissoras tenham criado canais eficientes de “cobrança de taxas” para bitcoin e ethereum, a volatilidade de outubro e novembro provou que esses canais também não escapam ao impacto dos ciclos de mercado. Para os emissores, a questão central é como reter ativos durante uma nova onda de choques de mercado e evitar grandes oscilações na receita de taxas devido às mudanças macroeconómicas.

Embora os emissores não possam impedir que os investidores resgatem quotas durante uma onda de vendas, produtos de rendimento podem, até certo ponto, amortecer o risco de queda.

Os ETFs de opções de compra cobertas podem proporcionar aos investidores receitas de prémios (nota: uma opção de compra coberta é uma estratégia de investimento em opções na qual o investidor, ao deter o ativo subjacente, vende contratos de opções de compra correspondentes. Ao receber prémios, esta estratégia visa aumentar o rendimento da posição ou proteger parcialmente contra riscos.), compensando parte da queda do preço do ativo subjacente; produtos de staking também são uma direção viável. No entanto, esses produtos precisam primeiro passar pela revisão regulatória antes de serem oficialmente lançados no mercado.

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

"Respaldado por nada": Peter Schiff diz que bitcoin não pode rivalizar com ouro tokenizado em debate com CZ

Schiff apresentou o desempenho recente do bitcoin como evidência de uma demanda em declínio, argumentando que a criptomoeda ficou atrás do ouro mesmo com os fluxos de entrada em ETF, acumulação corporativa e intenso entusiasmo do mercado. CZ rebateu dizendo que o uso no mundo real, incluindo gastos diários através de cartões vinculados a criptomoedas, mostra que a utilidade do bitcoin vai além da especulação.

Bitcoin enfrenta teste de rompimento após queda de 35 por cento

Ethena Labs e Anchorage fazem parceria para recompensar os detentores de USDtb e USDe

A Anchorage e a Ethena Labs uniram-se para introduzir recompensas dentro da plataforma para utilizadores de USDtb e USDe, mas a capitalização de mercado do USDtb caiu 22%.

Aster DEX revela seu roteiro para o primeiro semestre de 2026: o que esperar para o preço de ASTER?

A exchange descentralizada (DEX) Aster divulgou o seu roteiro para o primeiro semestre de 2026, destacando atualizações focadas em infraestrutura, utilidade do token e expansão do ecossistema.