Trump assume o controle do Fed, impacto no Bitcoin nos próximos meses

A transformação do sistema financeiro dos EUA que acontece uma vez a cada século.

Esta noite acontecerá a decisão de corte de juros mais aguardada do Federal Reserve deste ano.

O mercado aposta amplamente que um corte de juros é praticamente certo. No entanto, o que realmente determinará a tendência futura dos ativos de risco nos próximos meses não é apenas mais um corte de 25 pontos-base, mas uma variável ainda mais crítica: se o Fed irá reinjetar liquidez no mercado.

Portanto, desta vez, Wall Street não está focada na taxa de juros, mas sim no balanço patrimonial.

De acordo com expectativas de instituições como Bank of America, Vanguard, PineBridge, entre outras, o Fed pode anunciar esta semana que iniciará um programa de compra de dívida de curto prazo de 45 bilhões de dólares por mês a partir de janeiro do próximo ano, como parte de uma nova rodada de "operações de gestão de reservas". Em outras palavras, isso significa que o Fed pode estar silenciosamente reiniciando uma era de "expansão tácita do balanço patrimonial", permitindo que o mercado entre em um ambiente de afrouxamento de liquidez antes mesmo do corte de juros.

Mas o que realmente deixa o mercado em alerta é o pano de fundo em que isso está acontecendo — os EUA estão entrando em um período sem precedentes de reorganização do poder monetário.

Trump está assumindo o controle do Fed de uma forma muito mais rápida, profunda e abrangente do que qualquer um havia antecipado. Não se trata apenas de substituir o presidente, mas de redefinir os limites de poder do sistema monetário, retomando o controle das taxas de longo prazo, da liquidez e do balanço patrimonial do Fed para o Tesouro. A independência do banco central, considerada uma "regra sagrada" por décadas, está sendo silenciosamente corroída.

É também por isso que, desde as expectativas de corte de juros do Fed até os fluxos de fundos dos ETFs, de MicroStrategy ao aumento de posição contrária de Tom Lee, todos esses eventos aparentemente díspares estão, na verdade, convergindo para a mesma lógica subjacente: os EUA estão entrando em uma "era de moeda liderada pelo fiscal".

E quais impactos isso terá no mercado cripto?

MicroStrategies em Ação

Nas últimas duas semanas, todo o mercado tem discutido uma questão: a MicroStrategy conseguirá resistir a esta queda? Os ursos simularam vários cenários de "colapso" desta empresa.

Mas Saylor claramente não pensa assim.

Na semana passada, a MicroStrategy aumentou suas reservas de Bitcoin em aproximadamente 963 milhões de dólares, especificamente 10.624 BTC. Esta foi a maior compra dos últimos meses, superando até mesmo a acumulação total dos três meses anteriores.

Vale notar que o mercado vinha especulando se, à medida que o NAV de mercado da MicroStrategy se aproximasse de 1, a empresa seria forçada a vender Bitcoin para evitar risco sistêmico. Quando o NAV de mercado quase atingiu 1, em vez de vender, eles não apenas mantiveram, mas também dobraram a aposta — e em grande escala.

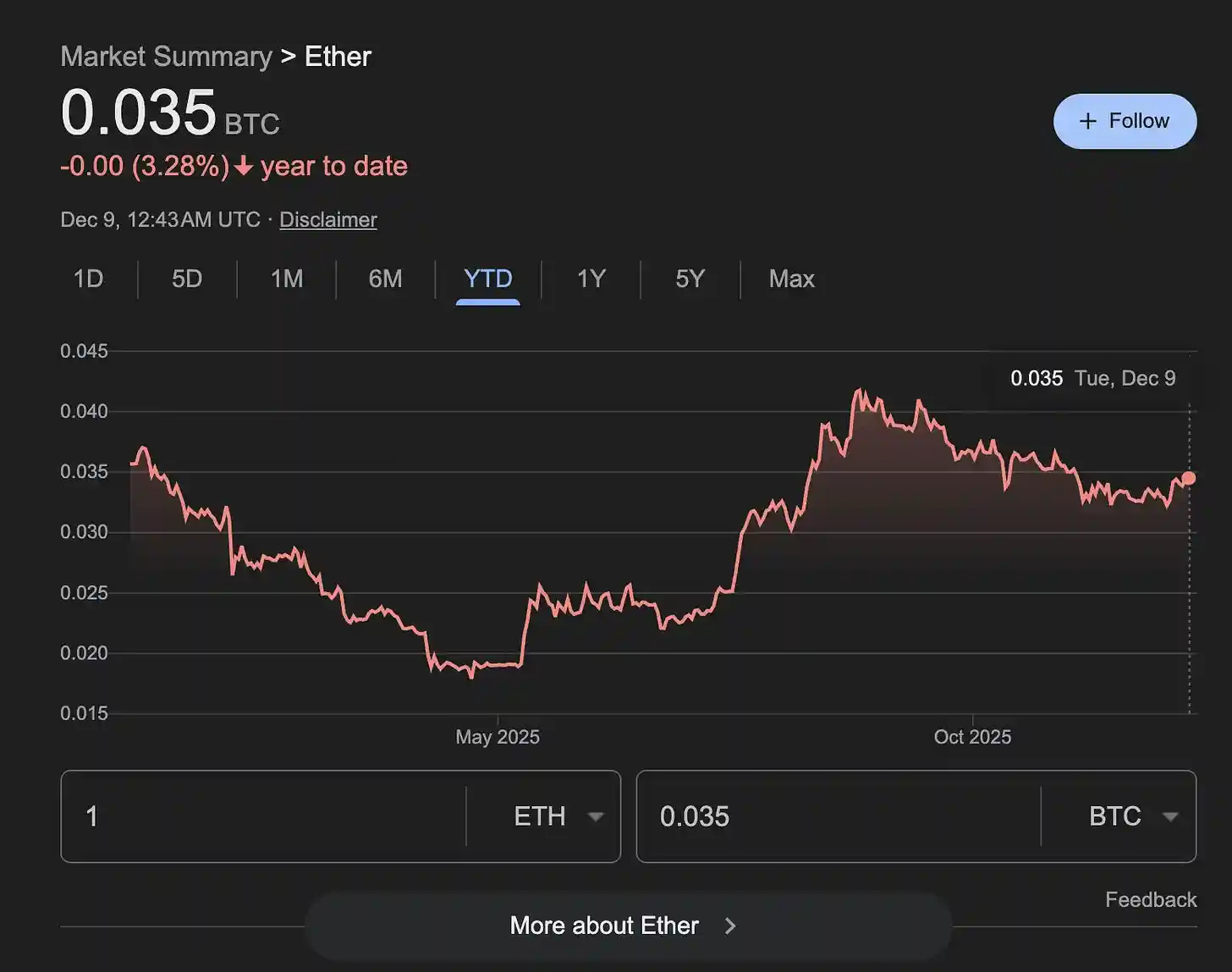

Enquanto isso, do lado do ETH, uma jogada contrária igualmente empolgante aconteceu. A BitMine, sob a liderança de Tom Lee, conseguiu continuar "batendo no caixa eletrônico" mesmo com o preço do ETH despencando e o valor de mercado da empresa recuando 60%. Em um movimento surpreendente, a BitMine levantou uma grande quantia em dinheiro e comprou 4,29 bilhões de dólares em ETH de uma só vez na semana passada, elevando suas reservas para um patamar de 12 bilhões de dólares.

Apesar do preço das ações da BMNR ter despencado mais de 60% desde o pico, a equipe ainda conseguiu continuar utilizando o mecanismo de emissão para captar recursos e seguir comprando mais.

O analista da CoinDesk, James Van Straten, foi mais direto em sua avaliação no X: "A MSTR pode levantar 1 bilhão de dólares em uma semana, enquanto em 2020, isso levaria quatro meses para atingir a mesma escala. A tendência exponencial ainda está em andamento."

Em termos de impacto na capitalização de mercado, as ações de Tom Lee são ainda mais "pesadas" do que as de Saylor. Como o valor de mercado do BTC é cinco vezes maior que o do ETH, a ordem de compra de 4,29 bilhões de dólares de Tom Lee equivale a um "impacto duplo" em relação à compra de 1 bilhão de dólares em BTC de Saylor.

Não é à toa que a razão ETH/BTC começou a se recuperar, rompendo uma tendência de baixa de três meses. A história já se repetiu inúmeras vezes: sempre que o ETH lidera a recuperação, o mercado entra em uma breve, porém intensa, "janela de recuperação das altcoins".

Com 1 bilhão de dólares em caixa, a BitMine está estrategicamente posicionada na faixa ideal de preço médio, onde o ETH sofreu uma queda significativa. Em um mercado onde o financiamento está geralmente apertado, ter uma instituição que pode continuar comprando agressivamente faz parte da própria estrutura de preços.

ETFs Não Estão Fugindo, Mas Arbitradores Estão Saindo Temporariamente

À primeira vista, nos últimos dois meses, os ETFs de Bitcoin registraram saídas de quase 4 bilhões de dólares, fazendo o preço cair de 125.000 para 80.000 dólares, levando o mercado a tirar rapidamente uma conclusão superficial: as instituições estão saindo, os investidores dos ETFs estão em pânico e a estrutura do bull market está desmoronando.

No entanto, as análises da Amberdata fornecem uma explicação completamente diferente.

Essas saídas não se devem a "investidores de valor fugindo", mas sim a "fundos de arbitragem alavancada sendo forçados a liquidar". A principal fonte dessa liquidação é uma estratégia estruturada de arbitragem chamada "basis trade" que entrou em colapso. Os fundos originalmente ganhavam um spread estável ao "comprar à vista/vender futuros", mas a partir de outubro, o basis anualizado caiu de 6,6% para 4,4%, passando 93% do tempo abaixo do ponto de equilíbrio, transformando a arbitragem em prejuízo e forçando o desmonte da estratégia.

Isso desencadeou uma "ação dupla" de saídas dos ETFs + desmontagem dos futuros.

No sentido tradicional, uma capitulação geralmente ocorre em um ambiente emocional extremo após uma queda contínua, quando o pânico do mercado atinge o auge, os investidores deixam de tentar definir ordens de stop-loss e simplesmente abandonam todas as posições. Suas características típicas incluem: quase todos os emissores sofrendo grandes resgates, aumento do volume de negociação, vendas desenfreadas sem considerar o custo e indicadores de sentimento extremo. No entanto, esta saída dos ETFs claramente não se encaixa nesse padrão. Apesar de uma saída líquida geral, a direção dos fundos não é consistente: por exemplo, o FBTC da Fidelity continuou recebendo entradas durante todo o período, enquanto o IBIT da BlackRock até absorveu alguns fundos incrementais durante a fase mais severa de saída líquida. Isso indica que apenas alguns emissores estão realmente saindo, e não todo o grupo institucional.

Evidências ainda mais críticas vêm da distribuição das saídas. De 1 de outubro a 26 de novembro, em um período de 53 dias, os fundos da Grayscale contribuíram com mais de 9 bilhões de dólares em resgates, representando 53% do total das saídas; 21Shares e Grayscale Mini vieram logo atrás, juntos representando quase noventa por cento do volume de resgates. Em contraste, BlackRock e Fidelity — os canais de alocação institucional mais típicos do mercado — tiveram entrada líquida no geral. Isso é completamente inconsistente com uma verdadeira "retirada institucional em pânico" e se parece mais com algum tipo de "evento localizado".

Então, que tipo de instituições estão vendendo? A resposta é: grandes fundos que fazem arbitragem de basis.

A chamada basis trade é essencialmente uma estrutura de arbitragem neutra em direção: os fundos compram Bitcoin à vista (ou cotas de ETF) enquanto vendem futuros para ganhar o rendimento do contango. Esta é uma estratégia de baixo risco e baixa volatilidade que atrai muitos fundos institucionais quando o prêmio dos futuros é razoável e os custos de financiamento são gerenciáveis. No entanto, esse modelo depende de uma premissa: o preço dos futuros deve permanecer consistentemente acima do preço à vista e o spread deve ser estável. A partir de outubro, essa premissa desapareceu de repente.

Segundo a Amberdata, o basis anualizado de 30 dias caiu de 6,63% para 4,46%, com 93% dos dias de negociação abaixo do ponto de equilíbrio de 5% necessário para a arbitragem. Isso significa que essas operações deixaram de ser lucrativas e podem até começar a gerar prejuízos, forçando os fundos a sair. O rápido colapso do basis levou a um "desmonte sistêmico" desses arbitradores: eles tiveram que vender suas posições em ETFs enquanto recompravam os futuros que estavam vendidos, para fechar essa operação de arbitragem.

Esse processo é claramente visível nos dados de mercado. O open interest dos contratos perpétuos de Bitcoin caiu 37,7% no mesmo período, com uma redução acumulada de mais de 4,2 bilhões de dólares e um coeficiente de correlação de 0,878 com a variação do basis, mostrando um movimento quase síncrono. Essa combinação de "venda de ETF + recompra de shorts" é o caminho típico de saída da basis trade; a amplificação repentina das saídas dos ETFs não é impulsionada pelo pânico de preço, mas sim pelo colapso inevitável do mecanismo de arbitragem.

Em outras palavras, as saídas dos ETFs nos últimos dois meses se parecem mais com um "evento de desalavancagem" do que com uma "retirada institucional de longo prazo". Foi um desmonte altamente profissional e estruturado de operações, e não uma venda em pânico impulsionada pelo sentimento do mercado.

Mais importante ainda, quando essas posições de arbitragem foram liquidadas, a estrutura remanescente dos fundos tornou-se, na verdade, mais saudável. Atualmente, as reservas dos ETFs permanecem em torno de um máximo de cerca de 1,43 milhão de bitcoins, com a maioria das cotas provenientes de instituições focadas em alocação, e não de fundos de curto prazo em busca de spreads. À medida que as posições de hedge alavancadas foram removidas, a alavancagem geral do mercado diminuiu, reduzindo as fontes de volatilidade. A ação dos preços será mais impulsionada pela "pressão real de compra e venda" do que por manobras técnicas forçadas.

O chefe de pesquisa da Amberdata, Marshall, descreve isso como um "reset de mercado": após a saída das posições de arbitragem, os fundos adicionais nos ETFs são mais direcionais e de longo prazo, reduzindo o ruído estrutural do mercado. As tendências subsequentes refletirão mais a demanda real. Isso significa que, embora à primeira vista pareça uma saída de 4 bilhões de dólares, isso pode não ser necessariamente ruim para o mercado em si. Pelo contrário, pode até lançar as bases para a próxima onda de crescimento mais saudável.

Se Saylor, Tom Lee e os fundos de ETF representam uma perspectiva micro, as mudanças em nível macro são ainda mais profundas e drásticas. O rally de Natal virá? Para encontrar a resposta, talvez precisemos olhar novamente para o macro.

A "Tomada" do Sistema Monetário por Trump

Durante décadas, a independência do Federal Reserve foi vista como uma "regra sagrada". O poder monetário pertence ao banco central, não à Casa Branca.

No entanto, Trump claramente discorda disso.

Sinais crescentes indicam que a equipe de Trump está assumindo o controle do Federal Reserve de uma forma muito mais rápida e abrangente do que o mercado esperava. Não se trata apenas de "trocar simbolicamente por um presidente mais hawkish", mas sim de uma reescrita abrangente da distribuição de poder entre o Federal Reserve e o Departamento do Tesouro, mudando o mecanismo do balanço patrimonial e redefinindo a precificação da curva de juros.

Trump está tentando reconstruir todo o sistema monetário.

O ex-chefe da mesa de operações do Fed de Nova York, Joseph Wang (um pesquisador de longa data do sistema operacional do Fed), também deixou claro que "o mercado subestima significativamente a determinação de Trump em controlar o Fed, e tais mudanças podem empurrar o mercado para uma fase de maior risco e volatilidade."

Desde as nomeações, diretrizes políticas até detalhes técnicos, vemos indícios muito claros.

A evidência mais tangível vem das nomeações. O grupo de Trump já colocou várias figuras-chave em posições centrais, incluindo Kevin Hassett (ex-conselheiro econômico da Casa Branca), James Bessent (decisor-chave no Tesouro), Dino Miran (conselheiro de política financeira) e Kevin Warsh (ex-governador do Federal Reserve). Essas pessoas têm uma característica em comum: não são "defensores tradicionais do banco central" e não defendem a independência do banco central. O objetivo é claro: enfraquecer o monopólio do Fed sobre as taxas de juros, custos de financiamento de longo prazo e liquidez sistêmica, devolvendo mais poder monetário ao Tesouro.

O ponto mais simbólico é: acreditava-se amplamente que Bessent, considerado o candidato mais adequado para assumir a presidência do Federal Reserve, acabou optando por permanecer no Tesouro. O motivo é simples: na nova estrutura de poder, a posição do Tesouro é mais influente na definição das regras do jogo do que a presidência do Federal Reserve.

Outra pista importante vem do prêmio de prazo em mudança.

Para o investidor comum, esse indicador pode ser um pouco desconhecido, mas é, na verdade, o sinal mais direto do julgamento do mercado sobre "quem está controlando as taxas de juros de longo prazo". Recentemente, o spread entre os Treasuries de 12 meses e de 10 anos voltou a se aproximar de uma máxima de vários meses. Essa tendência de alta não se deve a uma economia mais forte ou inflação crescente, mas sim à reavaliação do mercado: no futuro, pode não ser mais o Federal Reserve, mas sim o Tesouro, que determinará as taxas de longo prazo.

Os rendimentos dos títulos do Tesouro de 10 anos e 12 meses continuam a cair, indicando uma forte aposta do mercado de que o Federal Reserve cortará as taxas de juros, e o ritmo será mais rápido e agressivo do que o esperado anteriormente.

A SOFR (Secured Overnight Financing Rate) sofreu uma queda abrupta em setembro, indicando um colapso repentino nas taxas de juros do mercado monetário dos EUA e sinalizando um afrouxamento significativo do sistema de taxas do Federal Reserve.

O aumento inicial do spread ocorreu porque o mercado acreditava que Trump faria a economia "superaquecer" após assumir o cargo; depois, quando tarifas e estímulos fiscais em larga escala foram absorvidos pelo mercado, o spread rapidamente recuou. Agora, com o spread subindo novamente, ele não reflete mais expectativas de crescimento, mas sim incerteza sobre o sistema Hassett-Bessent: se, no futuro, o Tesouro controlar a curva de rendimentos por meio de ajustes na duração da dívida, aumento da emissão de dívida de curto prazo e redução da dívida de longo prazo, então os métodos tradicionais de avaliação das taxas de longo prazo se tornarão completamente ineficazes.

Uma evidência mais sutil, porém crítica, está no sistema de balanço patrimonial. A equipe de Trump criticou frequentemente o atual "regime de reservas amplas" (em que o Federal Reserve expande seu balanço e fornece reservas ao sistema bancário, tornando o sistema financeiro altamente dependente do banco central). No entanto, ao mesmo tempo, eles sabem que as reservas atuais já estão apertadas e o sistema realmente precisa de uma expansão do balanço para manter a estabilidade.

Essa contradição de "se opor à expansão do balanço, mas ser forçado a expandir" é, na verdade, uma estratégia. Eles usam isso como motivo para questionar o arcabouço institucional do Federal Reserve, defendendo que mais poder monetário seja transferido de volta ao Tesouro. Em outras palavras, eles não buscam uma redução imediata do balanço, mas usam a "disputa do balanço" como ponto de ruptura para enfraquecer a posição institucional do Federal Reserve.

Se conectarmos essas ações, vemos uma direção muito clara: compressão do prêmio de prazo, encurtamento da duração dos Treasuries dos EUA, perda gradual da independência das taxas de longo prazo; os bancos podem ser obrigados a manter mais Treasuries; entidades patrocinadas pelo governo podem ser incentivadas a alavancar para comprar títulos lastreados em hipotecas; o Tesouro pode influenciar toda a estrutura de rendimentos aumentando a emissão de dívida de curto prazo. Os preços anteriormente determinados pelo Fed serão gradualmente substituídos por ferramentas fiscais.

O resultado pode ser: ouro entrando em uma tendência de alta de longo prazo, ações mantendo uma estrutura de valorização lenta após volatilidade e a liquidez melhorando gradualmente devido à expansão fiscal e mecanismos de recompra. O mercado pode parecer caótico no curto prazo, mas isso ocorre apenas porque as fronteiras do poder do sistema monetário estão sendo redesenhadas.

No caso do Bitcoin, o ativo mais observado do mercado cripto, ele se encontra na borda dessa mudança estrutural, não sendo o beneficiário mais direto, nem o principal campo de batalha. Pelo lado positivo, a liquidez melhorada fornecerá um piso para os preços do Bitcoin; no entanto, olhando para a tendência de longo prazo nos próximos 1-2 anos, ainda será necessário passar por um período de acumulação adicional, aguardando a verdadeira definição do novo arcabouço do sistema monetário.

Os EUA estão em transição da "Era Dominada pelo Banco Central" para a "Era Dominada pelo Fiscal".

Nesse novo arcabouço, as taxas de longo prazo podem não ser mais determinadas pelo Fed, a liquidez virá mais do Tesouro, a independência do Fed será enfraquecida, a volatilidade do mercado será maior e os ativos de risco também enfrentarão um sistema de precificação completamente diferente.

À medida que o sistema subjacente está sendo reescrito, todos os preços se comportarão de forma mais 'ilógica' do que o habitual. Mas este é um estágio necessário do afrouxamento da velha ordem e da chegada da nova ordem.

As tendências do mercado nos próximos meses provavelmente surgirão neste caos.

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

Níveis de Bitcoin (BTC), Ethereum (ETH) e Solana (SOL) para o FOMC

Grande divergência dos bancos centrais globais em 2026: Zona Euro e Austrália/Canadá podem voltar a aumentar juros, enquanto o Federal Reserve pode ser um dos poucos a cortar taxas?

O mercado aposta que a zona euro, o Canadá e a Austrália podem aumentar as taxas de juros no próximo ano, enquanto se espera que o Federal Reserve continue a reduzir as taxas. O estreitamento do diferencial de juros exerce pressão sobre o dólar.

Bitcoin aumenta volatilidade antes de FOMC “complicado” enquanto abertura anual de $93.5K falha

O preço do XRP pode crescer ‘de $2 para $10’ em menos de um ano: Analista