Queda repentina do Bitcoin e liquidações de 900 milhões: o prelúdio da maldição de setembro?

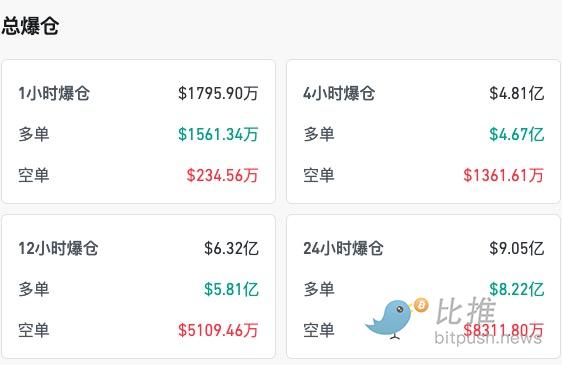

Nesta segunda-feira, a volatilidade do mercado cripto se intensificou. Bitcoin caiu abaixo do patamar de 110 mil dólares em um curto espaço de tempo, atingindo a mínima de 109.324 dólares, o menor valor desde o início de julho. Ethereum também caiu rapidamente abaixo de 4.400 dólares, com uma queda de quase 8% nas últimas 24 horas. Esta rodada de quedas desencadeou liquidações em massa em todo o mercado: de acordo com dados da CoinGlass, até o momento da redação deste artigo, o valor total de liquidações em 24 horas ultrapassou 900 milhões de dólares, sendo que os long positions de Ethereum perderam cerca de 322 milhões de dólares e os de Bitcoin perderam 207 milhões de dólares.

A reação em cadeia do mercado foi rápida, com as principais altcoins sob pressão: Solana despencou mais de 8% em um único dia, XRP caiu 6%, enquanto tokens de médio e pequeno valor de mercado como PENDLE, LDO e PENGU registraram quedas de dois dígitos, chegando a 13% em um único dia.

Padrão histórico: a “maldição” de setembro

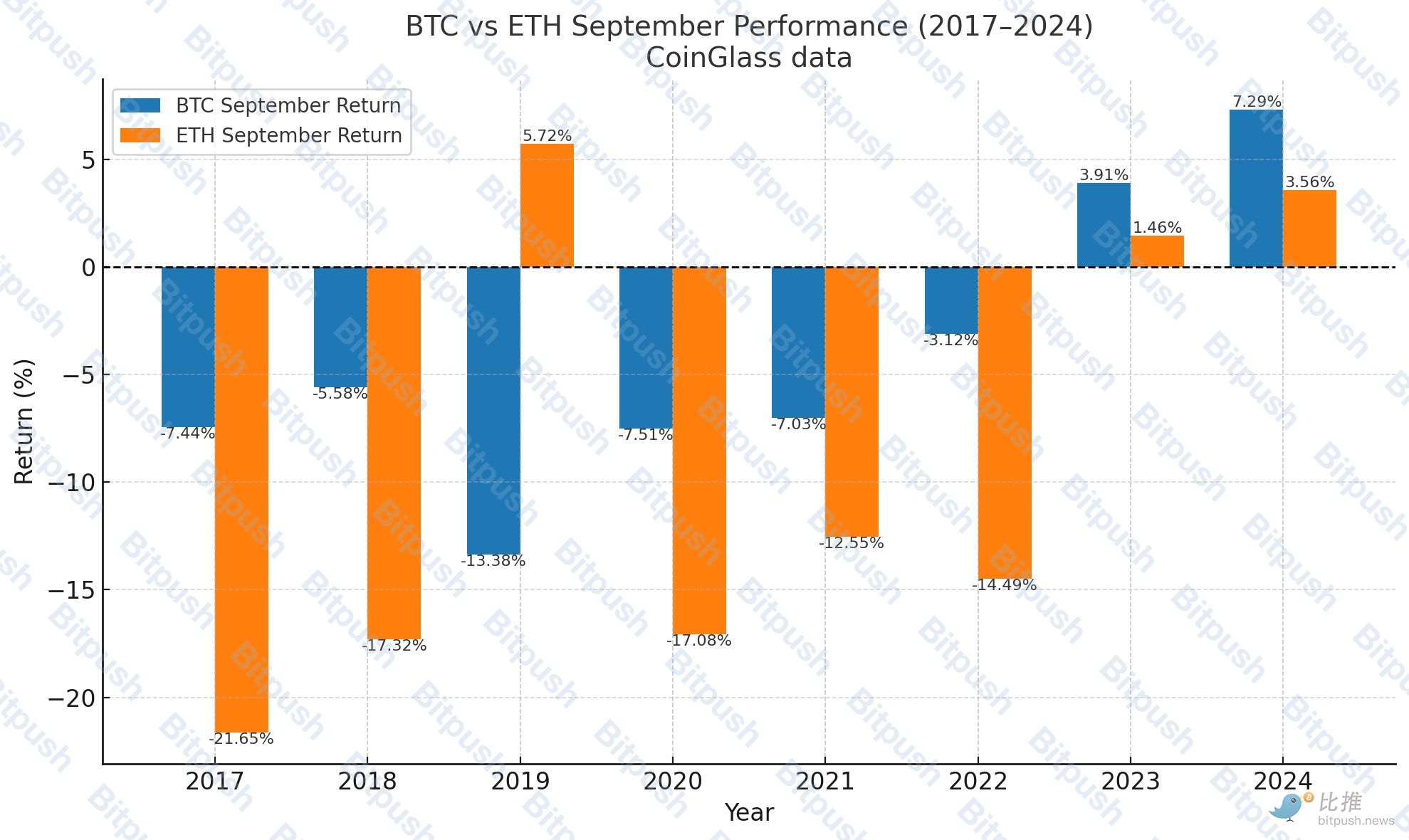

A cautela dos investidores não é infundada. Estatísticas da CoinGlass mostram que setembro é um dos meses de pior desempenho para Bitcoin e Ethereum.

O gráfico acima compara a variação real de BTC e ETH em setembro de 2017 a 2024, e pode-se observar:

-

BTC apresentou desempenho negativo em setembro na maioria dos anos, registrando alta apenas em 2023 (+3,91%) e 2024 (+7,29%).

-

ETH geralmente teve quedas ainda maiores em setembro, com 2017 (–21,65%), 2020 (–17,08%) e 2022 (–14,49%) ficando significativamente atrás do BTC.

-

Apenas em 2019 (ETH +5,72% vs BTC –13,38%), 2023 e 2024, o ETH teve desempenho superior ao BTC.

Essa “maldição de setembro” já apareceu em todos os ciclos de bull market anteriores. Em 2013, 2017 e 2021, após fortes recuperações no verão, o Bitcoin sofreu correções acentuadas em setembro.

Opinião dos analistas: reversão de tendência no curto prazo

O renomado analista Benjamin Cowen aponta que a força dos meses de julho e agosto costuma se reverter em setembro, sendo muito provável que o Bitcoin teste a faixa de suporte do bull market em torno de 110 mil dólares. Ele também alerta que o Ethereum pode atingir uma nova máxima temporária, mas em seguida cair de 20% a 30%, enquanto as altcoins podem sofrer quedas de até 30% a 50%.

Outro analista de mercado ativo, Doctor Profit, complementa com uma visão ainda mais pessimista do ponto de vista macro e psicológico. Ele acredita que o corte de juros do Federal Reserve em setembro, em vez de ser positivo, pode ser o estopim para incertezas. Diferente do “corte de juros suave” de 2024, desta vez pode ser um verdadeiro “ponto de inflexão”, desencadeando uma correção simultânea nos mercados de ações e cripto.

No aspecto de preços, ele também destaca que ainda existe um gap CME entre 93k e 95k no gráfico do BTC, com grande concentração de liquidez nessa faixa, enquanto a maioria dos investidores de varejo entrou entre 110k e 120k ou até mais. Para eliminar esses “weak hands”, o preço precisaria cair para a “zona de máxima dor” desses investidores.

Em sua estratégia, ele afirma já ter reduzido gradualmente suas posições spot em BTC e ETH, passando a adotar posições vendidas de curto prazo.

Os dados mais recentes de fluxo de capital mostram que o interesse nos ETFs está esfriando. Segundo a SoSoValue, na semana passada, os ETFs spot de Bitcoin tiveram uma saída de 1.17 bilhões de dólares, o segundo maior fluxo líquido semanal da história; os ETFs spot de Ethereum registraram saída de 237.7 milhões de dólares, o terceiro maior recorde histórico. Isso indica que o capital institucional está adotando uma postura mais cautelosa, enfraquecendo o suporte ao mercado spot.

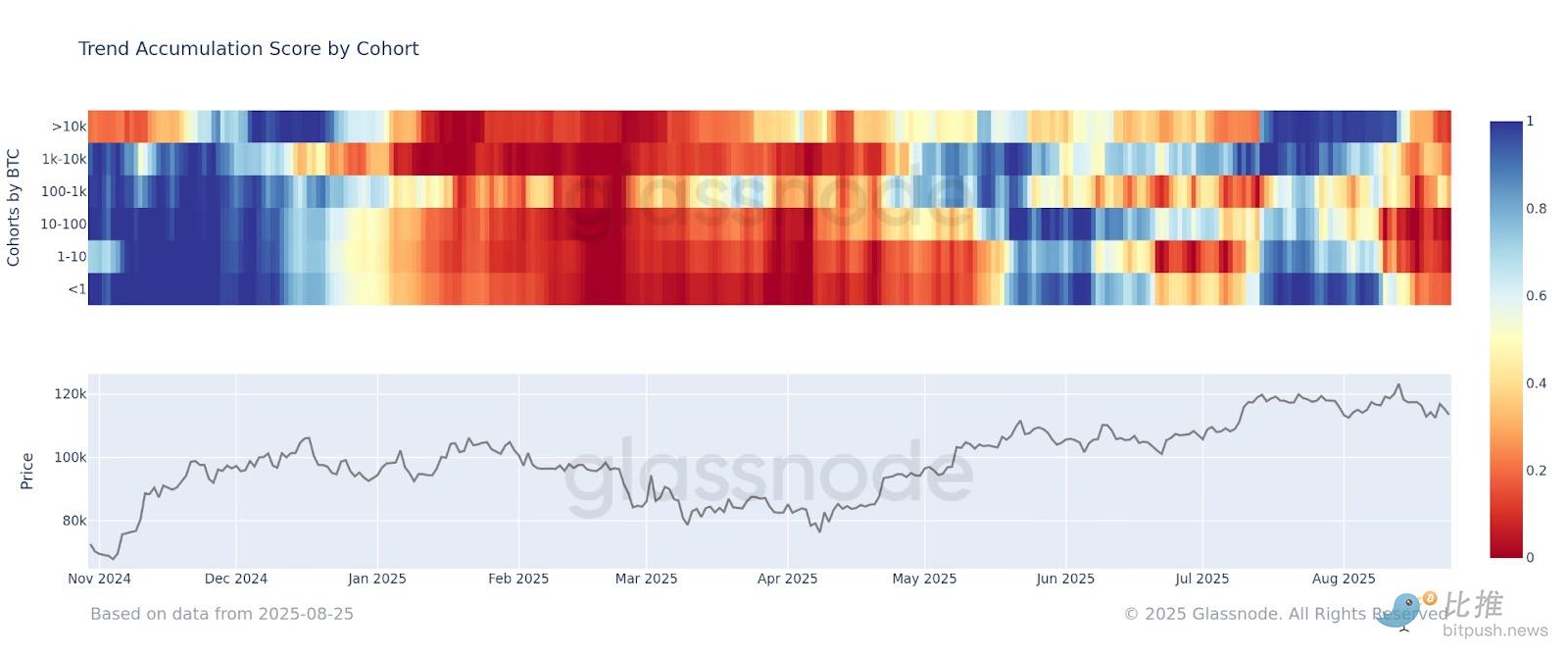

Dados on-chain também revelam sinais estruturais. A Glassnode aponta que todos os grupos de detentores de Bitcoin “já entraram coletivamente na fase de distribuição”, destacando que o mercado está passando por uma ampla pressão vendedora. Após atingir uma nova máxima de 4.946 dólares, o Ethereum recuou, e o indicador MVRV subiu para 2,15, indicando que os investidores estão, em média, com mais de 2 vezes o lucro não realizado. Historicamente, esse nível é semelhante ao de dezembro de 2020 e março de 2024, ambos períodos que antecederam forte volatilidade e realização de lucros.

Fatores macroeconômicos: Federal Reserve e risco de juros

A incerteza do ambiente macroeconômico aumenta ainda mais a tensão do mercado. Na última sexta-feira, o presidente do Federal Reserve, Jerome Powell, sugeriu que pode haver corte de juros em setembro, o que inicialmente estimulou o otimismo do mercado. No entanto, Cowen e Doctor Profit alertam que o corte de juros não é necessariamente positivo e pode levar ao aumento dos rendimentos dos títulos do Tesouro de longo prazo, pressionando ativos de risco. Isso é semelhante ao ocorrido em setembro de 2023, quando o corte de juros marcou o fundo do mercado de títulos, seguido por uma disparada nos rendimentos. Além disso, Benjamin Cowen destaca que o recente Índice de Preços ao Produtor (PPI) mostra que a inflação está “mais quente do que o esperado”, trazendo pressão adicional ao mercado. Com a inflação ainda não totalmente controlada, uma mudança de política do Federal Reserve pode desencadear nova turbulência no mercado.

Perspectivas e conclusão

Analisando padrões históricos, opiniões de analistas e o ambiente macroeconômico, é possível ver que setembro impõe várias pressões ao mercado cripto:

-

Queda sazonal — Setembro historicamente registra perdas significativas;

-

Incerteza macroeconômica — A política do Federal Reserve pode ser um divisor de águas para o mercado;

-

Desequilíbrio na estrutura de capital — Saída de capital institucional e investidores de varejo comprando em alta;

-

Aumento da pressão vendedora on-chain — Todos os grupos de detentores estão distribuindo, e as movimentações das baleias afetam o mercado.

Embora Cowen e Doctor Profit tenham opiniões diferentes sobre a magnitude do ajuste, o consenso é: setembro não é o momento de reversão para alta do bull market, mas sim um teste a ser enfrentado.

No entanto, sob uma perspectiva de longo prazo, essa limpeza pode ser um passo necessário para a continuidade do bull market. O mercado precisa eliminar posições superexpostas na “zona de máxima dor” para abrir espaço para a próxima alta. Se a limpeza for suficiente, o BTC ainda pode buscar novas máximas nos próximos ciclos, e a lógica de alta de longo prazo do ETH também permanece inalterada.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Empoderamento de Avatares de IA: Como o TwinX Cria Interação Imersiva e Circulação de Valor?

1. **Desafios da Economia dos Criadores**: As plataformas de conteúdo Web2 enfrentam problemas como algoritmos opacos, distribuição injusta, modelos de compartilhamento de receita pouco claros e altos custos de migração de fãs, dificultando que os criadores controlem seus próprios dados e ganhos. 2. **Integração de IA e Web3**: O avanço da tecnologia de IA, especialmente a tecnologia de Avatar de IA, juntamente com a exploração da economia dos criadores no Web3, trouxe novas soluções com o objetivo de romper o controle das plataformas centralizadas.

CEO da Aster detalha a visão da Aster Privacy L1 Chain, remodelando a experiência de transações descentralizadas

Aster está prestes a lançar seu plano de blockchain pública Layer 1 (L1) focada em privacidade, juntamente com uma explicação detalhada sobre a utilidade do token, expansão global de mercado e estratégia de liquidez.

Desconstruindo o DAT: além do mNAV, como identificar “acumulação real ou falsa” de criptomoedas?

Existe apenas uma regra de ouro para investir em DAT: ignore bolhas de ágio e invista somente na verdadeira engrenagem cujo “número de moedas por ação” está em crescimento contínuo.

Com o poder dos avatares de IA, como a TwinX está criando uma experiência imersiva de interação e um ciclo de valor fechado?

1. **Desafios da economia dos criadores:** As plataformas de conteúdo Web2 enfrentam problemas como algoritmos pouco transparentes, distribuição não aberta, taxas de comissão pouco claras e alto custo para migração de seguidores, dificultando que criadores tenham controle sobre seus próprios dados e receitas. 2. **Integração de IA e Web3:** O avanço das tecnologias de IA, especialmente a tecnologia de Avatar IA, juntamente com a exploração da economia dos criadores no Web3, oferece novas soluções visando romper o controle das plataformas centralizadas e reconstruir a produção de conteúdo e a distribuição de valor. 3. **Posicionamento da plataforma TwinX:** TwinX é uma plataforma social de vídeos curtos Web3 impulsionada por IA, com o objetivo de reestruturar conteúdo, interação e distribuição de valor por meio de avatares de IA, interações imersivas e um sistema de valor descentralizado, permitindo que criadores tenham controle dos próprios dados e receitas. 4. **Funcionalidades principais do TwinX:** Incluem a tecnologia de avatar IA, permitindo ao criador gerar uma “segunda personalidade” que pode aprender, ser configurada e operar de forma sustentável, além de uma rota comercial fechada que integra criação de conteúdo, interação e receita. 5. **Características Web3:** TwinX incorpora características de assetização e co-governança do Web3, atribuindo direitos via blockchain às interações dos usuários, transformando o comportamento em ativos rastreáveis e permitindo que os participantes usem tokens para participar da governança da plataforma, integrando a economia dos criadores com a governança da comunidade.