Navegando o vencimento de opções de Bitcoin de US$ 15 bilhões: entrada estratégica e gestão de risco em um mercado volátil

- O vencimento das opções de Bitcoin em 29 de agosto de 2025 envolve um valor nocional entre US$ 11,6 e US$ 14,6 bilhões, criando um campo de batalha volátil entre traders institucionais e de varejo. - Uma razão put/call de 1,31 e o nível de máxima dor em US$ 116.000 sugerem uma tendência de baixa, mas os provedores de liquidez podem empurrar os preços para esse nível para minimizar perdas. - A proteção institucional por meio de ETFs inversos e fatores macroeconômicos como inflação e política do Fed aumentam a complexidade, equilibrando sinais técnicos com dinâmicas mais amplas do mercado. - Opções estratégicas como contr...

O vencimento das opções de Bitcoin em 29 de agosto de 2025 representa um dos eventos de derivativos mais importantes da história das criptomoedas, com um valor nocional entre $11.6–$14.6 bilhões em jogo [1][3]. Este vencimento não é apenas um marco técnico, mas um verdadeiro campo de batalha para traders institucionais e de varejo, onde o posicionamento em opções, sinais macroeconômicos e estratégias algorítmicas convergem para moldar a ação do preço. Para os investidores, compreender a interação entre as razões put/call, os níveis de max pain e os clusters de open interest é fundamental para navegar — e potencialmente explorar — a volatilidade.

A Tendência de Baixa e a Dinâmica do Max Pain

A razão put/call de 1,31 para o vencimento de agosto destaca um viés de baixa acentuado, com puts concentrados próximos aos preços de exercício de $108.000 e $112.000 — níveis logo abaixo do preço atual do Bitcoin de $110.000 [1]. Esse desequilíbrio reflete uma demanda elevada por proteção contra quedas, já que os traders buscam se proteger contra uma possível correção. No entanto, o nível de “max pain” em $116.000 introduz uma força gravitacional contraintuitiva: se o Bitcoin se aproximar desse preço, o maior número de opções expiraria fora do dinheiro, incentivando os provedores de liquidez a empurrar o preço para esse ponto a fim de minimizar perdas [1].

Essa dinâmica cria um paradoxo. Enquanto o posicionamento pesado em puts sugere uma perspectiva de baixa no curto prazo, o nível de max pain atua como um piso técnico, podendo desencadear repiques de curto prazo caso o Bitcoin caia abaixo de $116.000. Traders que utilizam short strangles próximos ao max pain ou gamma scalping em zonas com predominância de puts podem capitalizar essas oscilações, embora os riscos de reversões rápidas permaneçam elevados [1].

Sentimento Institucional e Tons Macroeconômicos

A atividade institucional complica ainda mais o cenário. O terceiro trimestre de 2025 registrou um aumento nas operações de hedge via ETFs inversos como BITI e REKT, à medida que investidores institucionais buscam proteger portfólios sem vender Bitcoin diretamente [2]. Simultaneamente, a razão call/put de 3,21x (para o posicionamento institucional mais amplo) sinaliza confiança no papel macroeconômico do Bitcoin como proteção contra inflação e incertezas geopolíticas [2]. Ventos regulatórios favoráveis, incluindo os projetos de lei CLARITY e GENIUS, também liberaram $43 trilhões em ativos de aposentadoria para exposição ao Bitcoin, ampliando a liquidez e a demanda on-chain [2].

No entanto, essas forças de alta enfrentam um teste crítico. Os sinais de política do Federal Reserve após o simpósio de Jackson Hole e as tendências do setor de IA podem sobrepor-se à ação de preço impulsionada por derivativos, criando uma disputa entre o posicionamento de baixa em opções e o otimismo guiado pelo macro [1]. Por exemplo, se o Fed sinalizar uma política monetária mais restritiva, o viés de baixa nas opções pode dominar, empurrando o Bitcoin para seu nível de max pain. Por outro lado, uma postura mais dovish pode desencadear um rali de cobertura de shorts, recompensando posições longas contrárias.

Entrada Estratégica e Mitigação de Risco

Para os investidores, o vencimento apresenta duas estratégias principais:

1. Longs Contrários: Compra de calls próximos ao nível de max pain de $116.000, apostando em um repique caso os provedores de liquidez elevem o preço para evitar expirações em massa.

2. Short Strangles: Venda de puts e calls fora do dinheiro próximos a $108.000 e $120.000, lucrando com oscilações de preço limitadas enquanto limita o risco de queda [1].

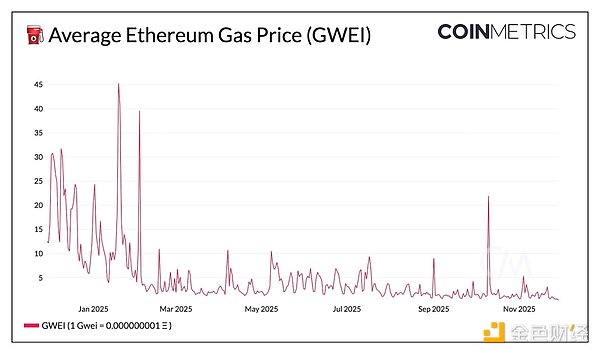

No entanto, essas estratégias exigem uma gestão de risco rigorosa. Clusters de open interest próximos a $108.000 e $112.000 sugerem que até mesmo uma queda modesta no preço pode desencadear liquidações em cascata, ampliando a volatilidade [1]. Os traders também devem monitorar o vencimento de $3.2 bilhões do Ethereum, já que correlações entre ativos podem impactar a ação do preço do Bitcoin [4].

Conclusão

O vencimento de 29 de agosto é uma verdadeira aula sobre manipulação de preços impulsionada por opções. Embora a razão put/call e o nível de max pain sugiram um viés de baixa, a proteção institucional e fatores macroeconômicos introduzem incerteza. Os investidores devem equilibrar sinais técnicos com fundamentos de mercado mais amplos, utilizando o vencimento como uma oportunidade para refinar pontos de entrada e gerenciar riscos em um ambiente volátil. Como sempre, a chave está na adaptabilidade — estar preparado tanto para a força gravitacional do max pain quanto para as forças imprevisíveis das mudanças macroeconômicas.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Investimento de universidades renomadas também sofre perdas? Na véspera da queda acentuada do bitcoin, Harvard investiu pesadamente com US$ 500 milhões

O fundo de doação da Universidade de Harvard aumentou significativamente sua posição em ETFs de bitcoin no último trimestre, chegando a quase 500 milhões de dólares. No entanto, neste trimestre, o preço do bitcoin caiu mais de 20%, expondo o fundo a um risco significativo de timing de mercado.

O impacto estrutural do próximo presidente do Federal Reserve na indústria de criptomoedas: mudanças de políticas e remodelação regulatória

A substituição do próximo presidente do Federal Reserve é um fator decisivo para remodelar o ambiente macroeconômico futuro da indústria de criptomoedas.

Tether: o maior, porém mais vulnerável, pilar do mundo cripto