As stablecoins podem realmente se tornar o verdadeiro pilar da hegemonia do dólar?

Autor: Spyros Andreopoulos

Tradução: TechFlow

Título original: Stablecoins não podem salvar a hegemonia do dólar

No curto prazo, o crescimento das stablecoins pode aliviar as restrições fiscais dos Estados Unidos e consolidar ainda mais o dólar como moeda dominante. No entanto, a longo prazo, as stablecoins apenas adicionam uma camada de complexidade à discussão sobre a qualidade das instituições americanas.

No final das contas, o que determina o status do dólar ainda é a solidez fiscal dos Estados Unidos e a capacidade de seu banco central de manter uma inflação baixa e estável.

Fonte: Foto da SpaceX no Unsplash

O governo Trump parece depositar grandes esperanças na expansão da demanda por stablecoins para compensar o déficit fiscal federal — essa demanda é uma das principais justificativas oficiais do Tesouro dos EUA para encurtar o prazo médio da dívida (emitindo mais títulos do Tesouro, enquanto mantém inalterados os volumes de notas e títulos).

A propósito, acredito que encurtar o prazo médio da dívida também é uma forma de aumentar a pressão sobre o Federal Reserve para reduzir as taxas de juros.

Há também algumas evidências de que a demanda por stablecoins já reduziu as taxas de juros da dívida de curto prazo dos EUA.

Além disso, o governo vê a demanda por stablecoins como um dos principais pilares para sustentar o status do dólar como moeda dominante.

A razão não é difícil de entender.

A secretária do Tesouro, Bessent, prevê que o volume das stablecoins crescerá para 2 trilhões de dólares (já vi até números mais altos). Como a grande maioria das stablecoins está atrelada ao dólar, a demanda por stablecoins provavelmente é demanda por dólares.

De acordo com o GENIUS Act, dinheiro em dólar, depósitos em bancos domésticos segurados nos EUA e títulos do Tesouro com vencimento residual de até 93 dias são considerados instrumentos de reserva permitidos, portanto, uma grande parte dessa demanda fluirá para a dívida federal.

Do ponto de vista puramente doméstico dos EUA, ainda não está claro se as stablecoins realmente aumentarão a demanda líquida por títulos do Tesouro — isso depende do que as stablecoins realmente substituem.

Se as pessoas deixarem de deter cotas de fundos do mercado monetário investidos em títulos de curto prazo do governo dos EUA e passarem a manter parte de sua riqueza em stablecoins, a demanda líquida por títulos do Tesouro na verdade não aumentará.

Minha intuição — até agora nada mais do que isso — é que o canal mais importante para gerar demanda líquida por dólares e títulos do Tesouro dos EUA é o canal internacional: o canal de dolarização da demanda por stablecoins.

As stablecoins facilitam o acesso de milhões de pessoas fora dos Estados Unidos ao dólar, especialmente em países com alta inflação, moedas fracas e sistemas bancários subdesenvolvidos.

Dito isso, o crescimento da demanda do setor privado não americano por stablecoins pode ser parcialmente compensado pela queda da demanda oficial por dólares. Por quê?

As stablecoins parecem ter o potencial de melhorar a estabilidade financeira global ao aumentar a participação de ativos em dólares nos balanços fora dos EUA. No entanto, se isso realmente acontecer, pode reduzir o descompasso cambial dos países emergentes, sendo esse descompasso uma das principais razões para a demanda preventiva oficial por dólares nesses mercados.

Mais uma vez sobre a base institucional do dólar

No entanto, tenho preocupações mais profundas sobre a contribuição da demanda por stablecoins para o papel do dólar. Isso está relacionado ao próprio dólar e às instituições que o sustentam.

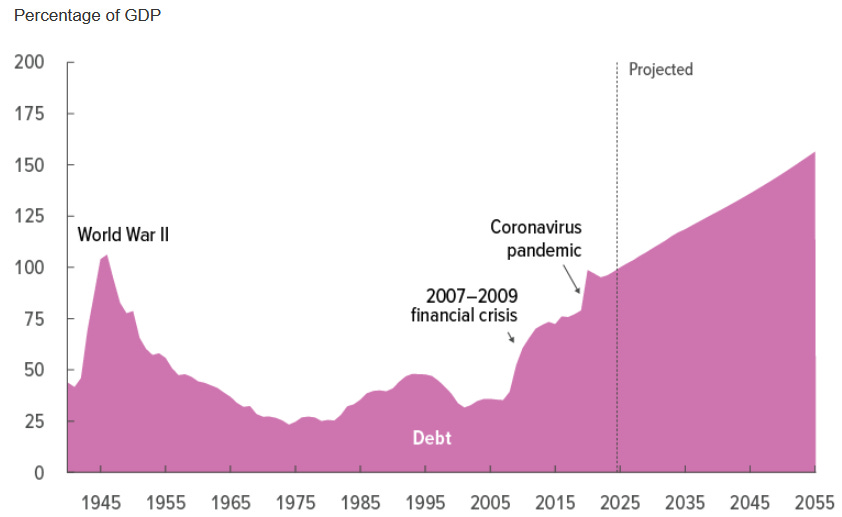

A situação fiscal dos Estados Unidos é bem conhecida, não vou me alongar sobre isso aqui.

Fonte: Congressional Budget Office (março de 2025)

Como europeu que admira os Estados Unidos há muito tempo, talvez eu não esteja sozinho ao diagnosticar uma “máquina do juízo final fiscal” desencadeada pela divisão política.

Uma das razões-chave pelas quais essa “máquina do juízo final” continua funcionando é o status do dólar como moeda dominante e a consequente demanda por ativos do governo dos EUA: o “privilégio excessivo” do dólar amplia o espaço fiscal do governo federal americano.

Mas isso, em última análise, não elimina a necessidade de uma reforma fiscal fundamental. Essa reforma deve se concentrar principalmente em aumentar a receita federal (aliás, o oposto da situação europeia, onde a reforma fiscal deve focar na redução de gastos).

Agora, voltando às stablecoins.

O aumento da demanda por dívida do governo dos EUA por parte das stablecoins pode, talvez, aliviar as restrições da política fiscal no curto prazo. Mas isso não resolve nenhum problema de longo prazo — não destrói essa máquina do juízo final.

Na verdade, é mais provável que atrapalhe a tão necessária reforma fiscal.

Em outras palavras, temo que as stablecoins possam ser apenas a corda com a qual os políticos americanos se enforcam — juntamente com o privilégio excessivo que as acompanha.

E então há o Federal Reserve.

Sempre acreditei que, dado que o privilégio excessivo impõe restrições mais brandas às autoridades fiscais, a política monetária também deve ser restringida: a política monetária não pode se submeter às demandas da política fiscal (como Trump e seu movimento defendem). Uma condição institucional necessária (embora não suficiente) para evitar isso é a independência do Federal Reserve.

O ponto aqui é que, se durante esse período a independência do Federal Reserve for enfraquecida e levar a uma inflação mais alta, as stablecoins, no fim das contas, não ajudarão em nada o status do dólar.

O endosso das stablecoins

No final das contas, como disse Pierpaolo Benigno, o fundamental é como as stablecoins são endossadas.

Em um regime dominado pela moeda (ou seja, o banco central garante a estabilidade de preços e as autoridades fiscais são responsáveis sozinhas pela sustentabilidade da dívida), as stablecoins e os títulos do Tesouro por trás delas são, em última instância, sustentados por impostos: “Para que as stablecoins sejam seguras, os títulos do Tesouro em si devem ser seguros.”

Em um regime dominado pela política fiscal, as stablecoins acabam sendo sustentadas pelo banco central. Nesse caso, as stablecoins podem desencadear inflação, pois o Federal Reserve pode ser forçado a monetizar a emissão correspondente.

Minha conclusão é que, embora no curto prazo o crescimento das stablecoins possa aliviar as restrições fiscais dos Estados Unidos e elevar o status do dólar como moeda dominante, a longo prazo, as stablecoins apenas adicionam uma camada de complexidade à discussão sobre a qualidade das instituições americanas. No fim das contas, o que determina se o dólar pode manter seu status ainda é a solidez fiscal dos Estados Unidos e a capacidade de seu banco central de oferecer uma inflação baixa e estável.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Alerta de Preço do Bitcoin (BTC/USD): Bitcoin rompe resistência importante – próximo alvo é US$ 100.000?

O dia de negociação mais forte do Bitcoin desde maio indica possível rali para US$ 107 mil

O preço da BNB pode voltar a atingir US$1.000 em dezembro?

XRP enfrenta momento de "agora ou nunca" enquanto traders miram alta para US$ 2,50