O Bitcoin está sob pressão antes do vencimento de opções de US$ 17 bilhões e fluxos macroeconômicos mistos; traders estão à margem, já que o open interest elevado e uma razão put/call de 0,75 aumentam os riscos de volatilidade, mantendo o BTC vulnerável a uma correção mais profunda até que uma rotação clara de risco-retorno seja retomada.

-

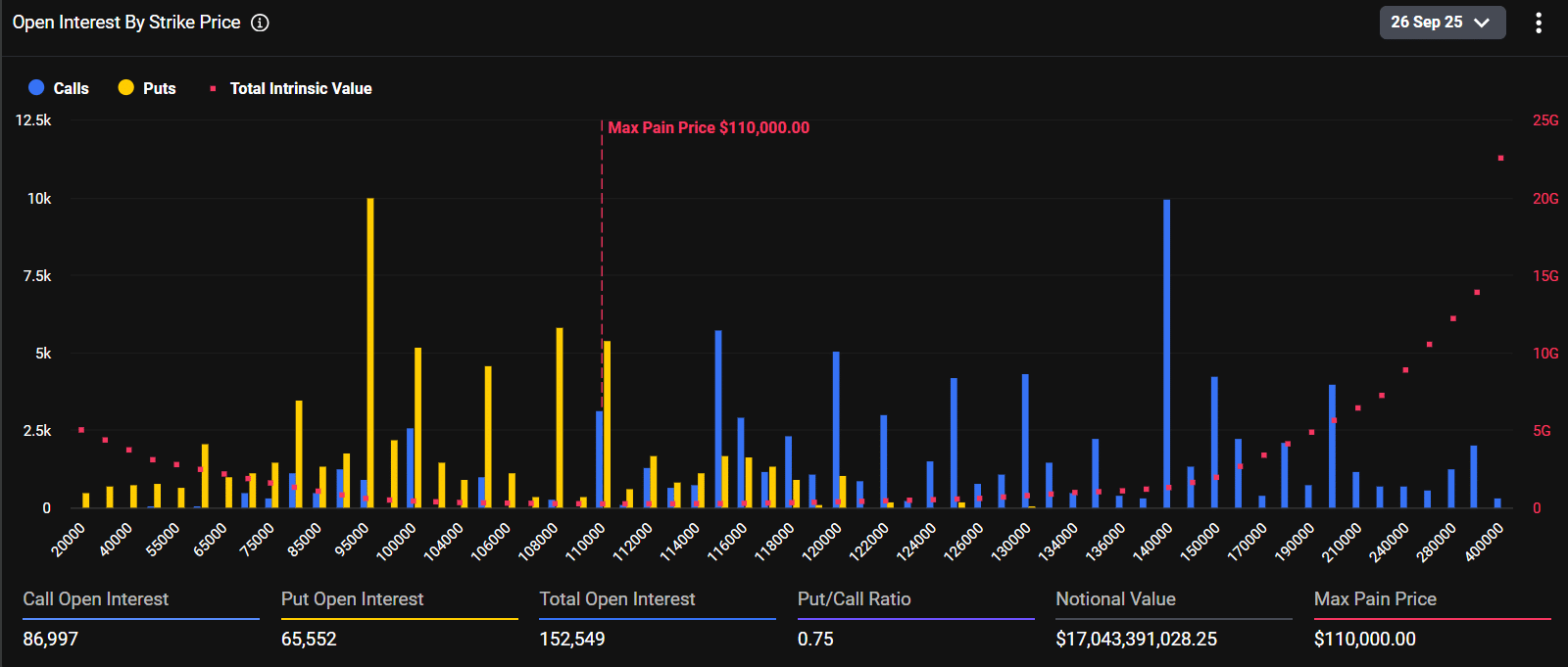

O ponto de maior dor é impulsionado por US$ 17,04 bilhões em opções nocionais e grande open interest no vencimento.

-

O “dry powder” de stablecoins (~US$ 308 bilhões de oferta total) sugere capital pronto para retornar assim que o apetite por risco voltar.

-

Sinais macroeconômicos — recordes em ações e movimentos nos títulos do Tesouro de 10 anos — estão desviando fluxos do BTC.

Vencimento de opções de Bitcoin, perspectivas para o BTC e riscos de volatilidade — atualização acionável e o que os traders devem saber. Leia nosso resumo de mercado e prepare-se. (150-160 caracteres)

Por que o Bitcoin está tendo dificuldade para encontrar um fundo?

O Bitcoin está tendo dificuldade para encontrar um fundo porque os traders aguardam um gatilho decisivo — o vencimento das opções de US$ 17,04 bilhões, sinais mais claros das ações ou um caminho mais profundo de corte de juros — antes de redistribuir o dry powder. O open interest elevado e os fluxos macro mistos mantêm a volatilidade elevada e os lances escassos.

Como os mercados macroeconômicos afetam o Bitcoin agora?

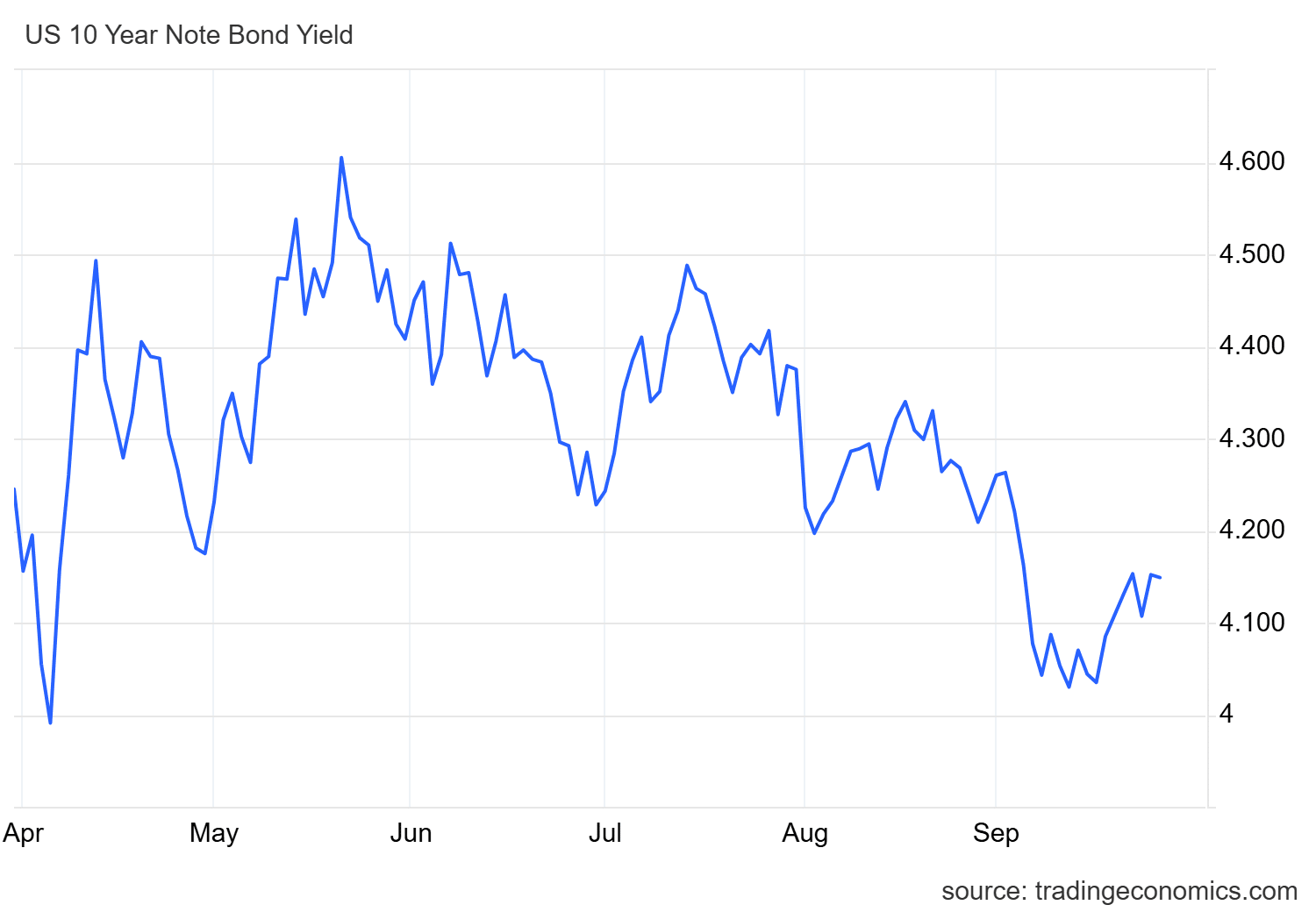

Os mercados de ações estão atingindo novas máximas nos principais índices, atraindo capital de risco para os mercados tradicionais. Ao mesmo tempo, o rendimento do Tesouro dos EUA de 10 anos caiu para uma mínima trimestral próxima de 4,01% em meados de setembro, sugerindo mudanças entre alocações de risco e de proteção. Fontes: Trading Economics.

A convicção dos investidores no BTC ainda não retornou, apesar de um corte de juros de 25 bps. A oferta de stablecoins subiu de aproximadamente US$ 204 bilhões em janeiro para cerca de US$ 308 bilhões em setembro, indicando uma liquidez considerável à margem pronta para retornar ao cripto quando o apetite por risco melhorar.

Fonte: Trading Economics

O que o mercado de opções sinaliza para o BTC no curto prazo?

O mercado de opções mostra risco concentrado antes do vencimento com um Open Interest (OI) total de 152.549 contratos. Calls totalizam 86.997 e puts 65.552, resultando em uma razão Put/Call de 0,75 — levemente otimista no balanço, mas com risco significativo de gamma e liquidez em torno do vencimento. Fontes: Deribit.

O valor nocional dos contratos em aberto está em torno de US$ 17,04 bilhões. O ponto de maior dor do mercado está atualmente calculado próximo de US$ 110.000, o que pode atrair a ação do preço à medida que traders e formadores de mercado fazem hedge e rolam posições para o vencimento.

Fonte: Deribit

Qual é a perspectiva de curto prazo para o preço e volatilidade do BTC?

O Bitcoin pode ver uma nova correção e volatilidade elevada no curto prazo, enquanto o mercado digere as pressões macroeconômicas e o grande vencimento de opções. Traders com exposição nocional significativa podem induzir compressão de faixa ou movimentos bruscos em direção a clusters de strike à medida que os fluxos de hedge são desfeitos.

Perguntas Frequentes

Como os traders podem se preparar para o vencimento?

Medidas prudentes reduzem perdas inesperadas: reduza o tamanho direcional, monitore OI e exposição a gamma, defina níveis claros de stop e use entradas escalonadas. Fique atento aos influxos de stablecoins e sinais do mercado de ações para pistas sobre a rotação de risco-retorno.

Pontos-Chave

- Concentração de opções: US$ 17,04 bilhões em valor nocional e 152.549 contratos criam risco elevado no vencimento.

- Desvio macroeconômico: Recordes em ações e movimentos nos rendimentos do Tesouro estão desviando capital do BTC.

- Dry powder disponível: Aproximadamente US$ 308 bilhões em oferta de stablecoins sinalizam potencial de rotação rápida quando o risco-retorno voltar.

Conclusão

A fraqueza atual do Bitcoin está enraizada na exposição concentrada em opções, fluxos macroeconômicos em mudança e grande dry powder de stablecoins. Os participantes do mercado devem esperar volatilidade elevada e possível correção até que uma rotação de risco-retorno inconfundível ou a liquidação de opções reduza a incerteza. Mantenha-se preparado e monitore OI, dinâmica put/call e sinais macroeconômicos para identificar pontos de entrada. A COINOTAG continuará acompanhando os desdobramentos e atualizando este resumo à medida que novos dados surgirem.

Por: COINOTAG | Publicado em: 2025-09-25 | Atualizado em: 2025-09-25