Troca e venda em escala épica: o mercado ainda enfrentará uma nova retração?

O mercado de opções está sendo reprecificado de forma agressiva, com o aumento acentuado da inclinação e alta demanda por opções de venda, indicando a formação de posições defensivas. O cenário macroeconômico sugere um mercado cada vez mais exausto.

Título original: From Rally to Correction

Autor original: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Tradução original: AididiaoJP, Foresight News

O Bitcoin mostrou sinais de fraqueza após a alta provocada pelo Federal Open Market Committee (FOMC). Os detentores de longo prazo realizaram lucros de 3,4 milhões de BTC, enquanto as entradas em ETFs desaceleraram. Sob pressão nos mercados à vista e futuros, a base de custo dos detentores de curto prazo em US$ 111.000 é um suporte chave; se perdido, pode haver risco de uma correção mais profunda.

Resumo

· Após a alta impulsionada pelo FOMC, o Bitcoin entrou em uma fase de correção, mostrando sinais de mercado de "comprar o boato, vender o fato", com a estrutura de mercado mais ampla apontando para um enfraquecimento do momentum.

· A queda de 8% ainda é relativamente moderada, mas os US$ 67,8 bilhões em entradas de valor de mercado realizado e os lucros de 3,4 milhões de BTC realizados por detentores de longo prazo destacam a escala sem precedentes de rotação de capital e vendas nesta fase.

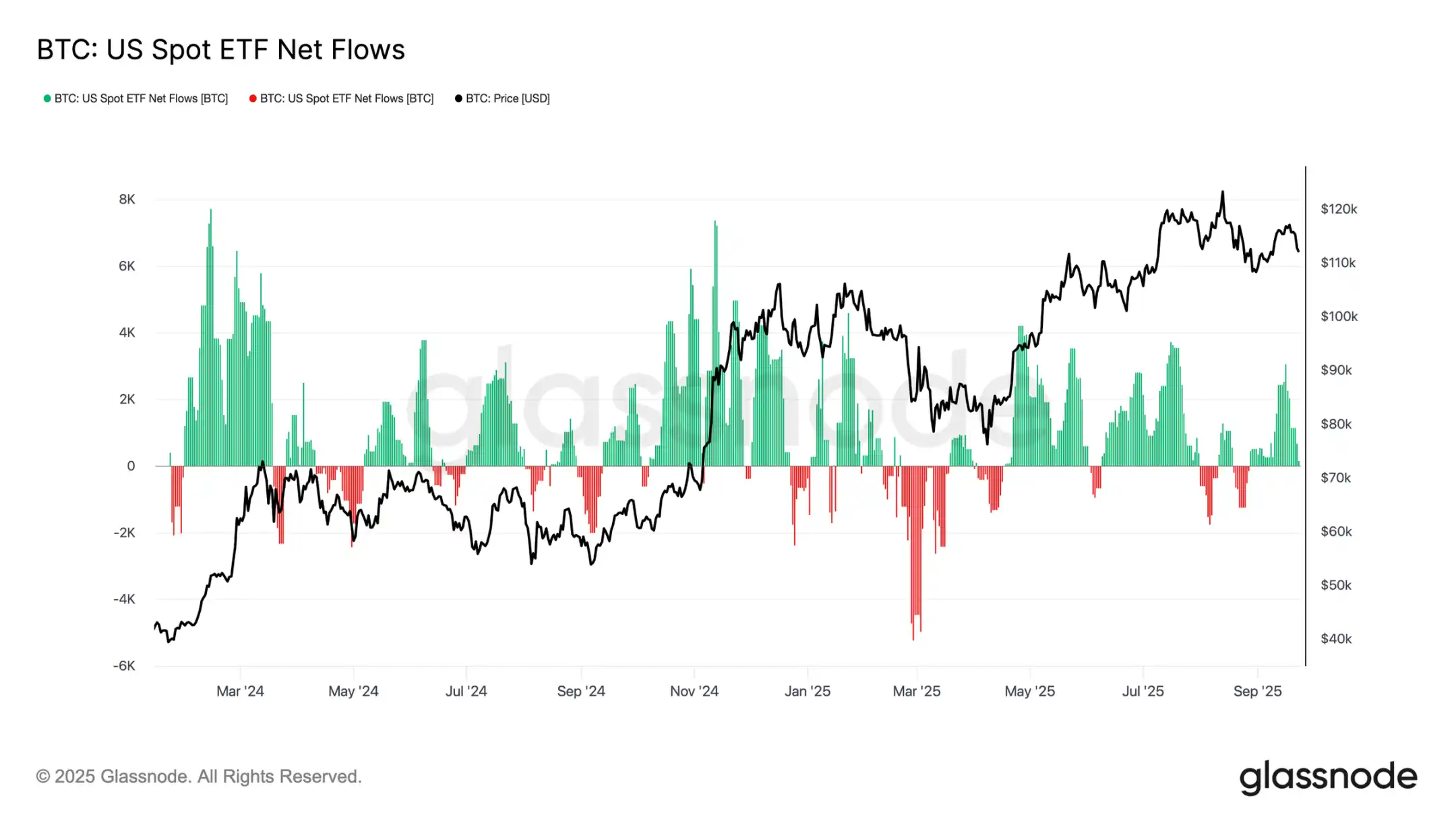

· As entradas em ETFs desaceleraram drasticamente antes e depois da reunião do FOMC, enquanto as vendas dos detentores de longo prazo aceleraram, criando um equilíbrio frágil nos fluxos de capital.

· Durante as vendas, o volume à vista disparou, o mercado futuro passou por forte desalavancagem e clusters de liquidação revelaram a vulnerabilidade do mercado a oscilações impulsionadas por liquidez em ambas as direções.

· O mercado de opções foi reprecificado de forma agressiva, o skew disparou e a demanda por opções de venda aumentou, indicando posições defensivas, enquanto o contexto macro aponta para um mercado cada vez mais exausto.

Da alta à correção

Após a alta impulsionada pelo FOMC, com o preço se aproximando do topo de US$ 117.000, o Bitcoin entrou em uma fase de correção, refletindo o padrão típico de "comprar o boato, vender o fato". Nesta edição, vamos além das oscilações de curto prazo para avaliar a estrutura de mercado mais ampla, utilizando indicadores on-chain de longo prazo, demanda por ETFs e posições em derivativos para avaliar se esta retração é uma consolidação saudável ou o início de uma contração mais profunda.

Análise on-chain

Cenário de volatilidade

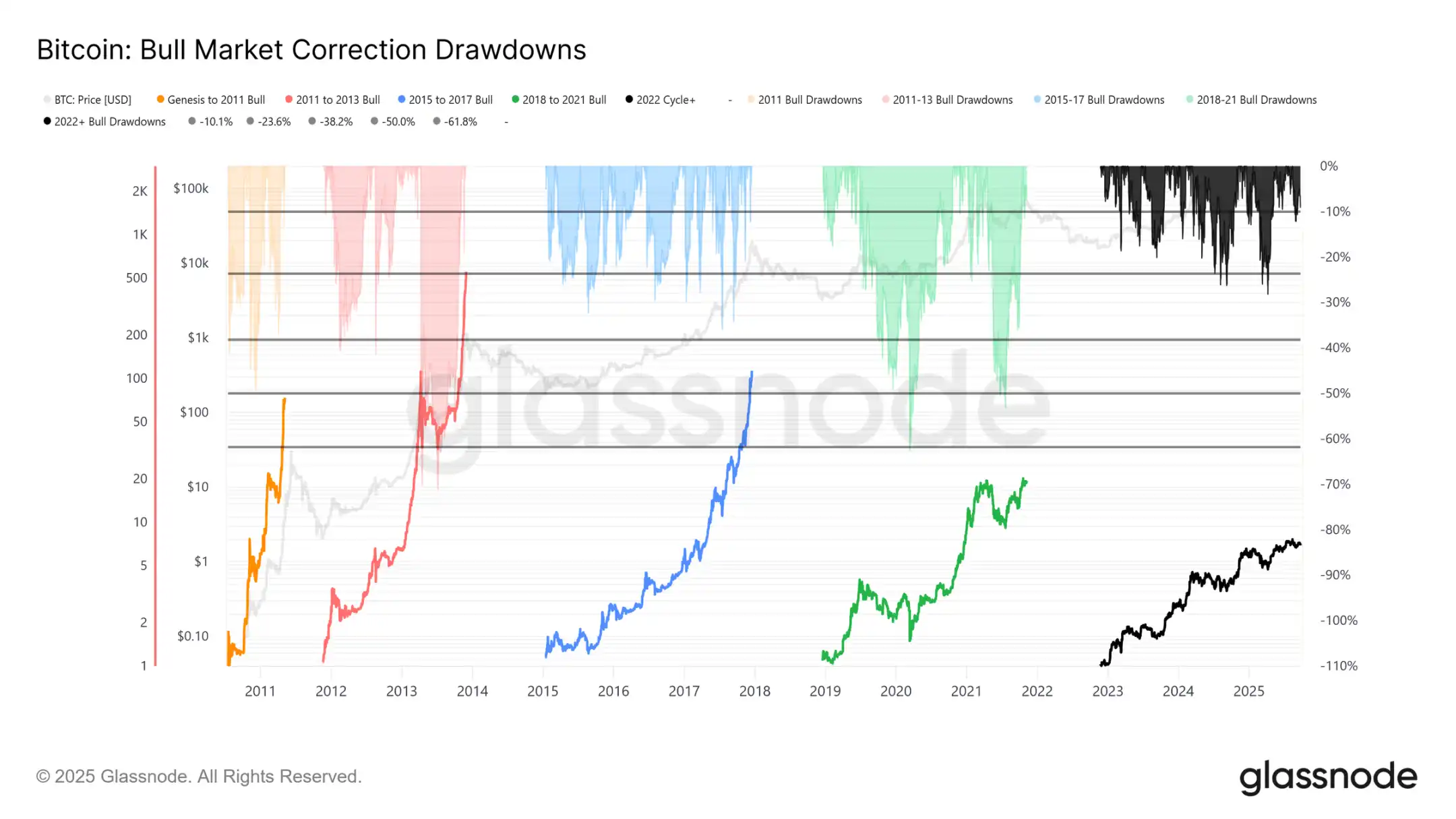

A atual queda de 8% do topo histórico de US$ 124.000 para US$ 113.700 (com a queda mais recente chegando a 12%) é moderada em comparação com a queda de 28% deste ciclo ou as quedas de 60% dos ciclos anteriores. Isso está alinhado com a tendência de longo prazo de redução da volatilidade, tanto entre ciclos macro quanto dentro das fases do ciclo, semelhante ao avanço constante de 2015-2017, embora ainda não tenha ocorrido o rali explosivo do final daquele ciclo.

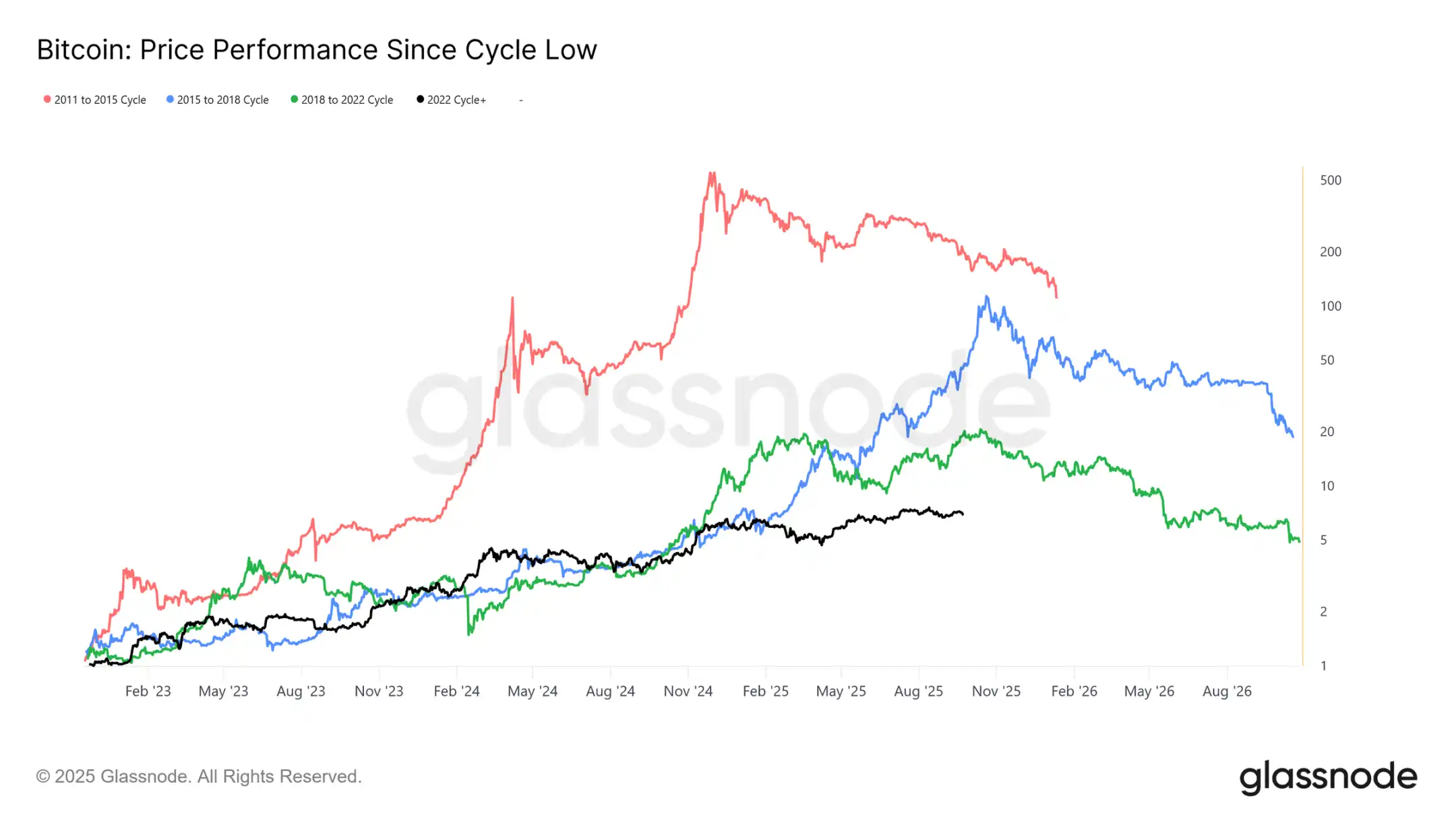

Duração do ciclo

Sobrepondo os quatro ciclos anteriores, mesmo que a trajetória atual se alinhe de perto com os dois ciclos anteriores, o retorno máximo diminuiu ao longo do tempo. Supondo que US$ 124.000 marque o topo global, este ciclo já dura cerca de 1.030 dias, muito próximo dos cerca de 1.060 dias dos dois ciclos anteriores.

Medição do fluxo de capital

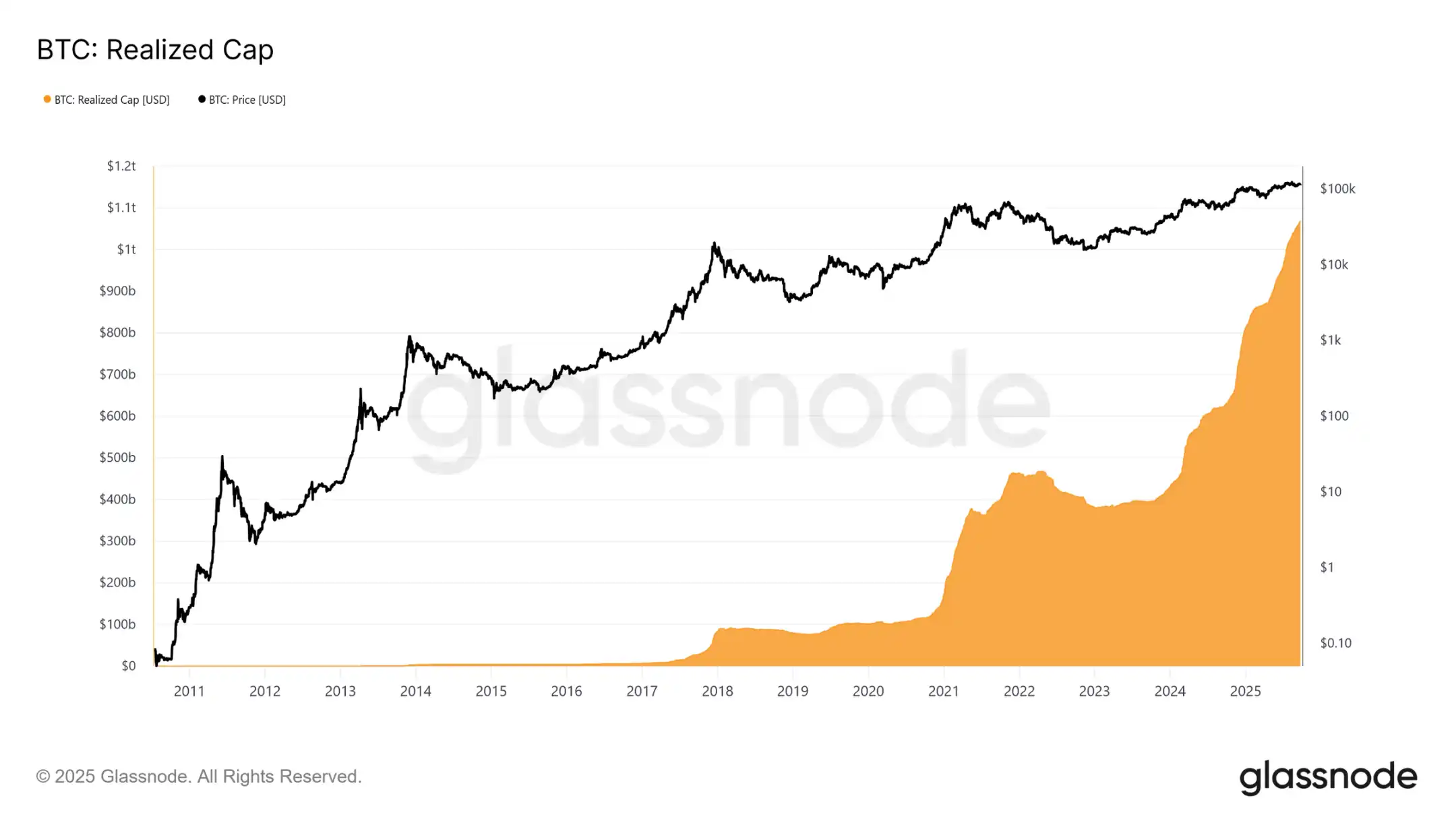

Além do movimento de preço, a alocação de capital oferece uma perspectiva mais confiável.

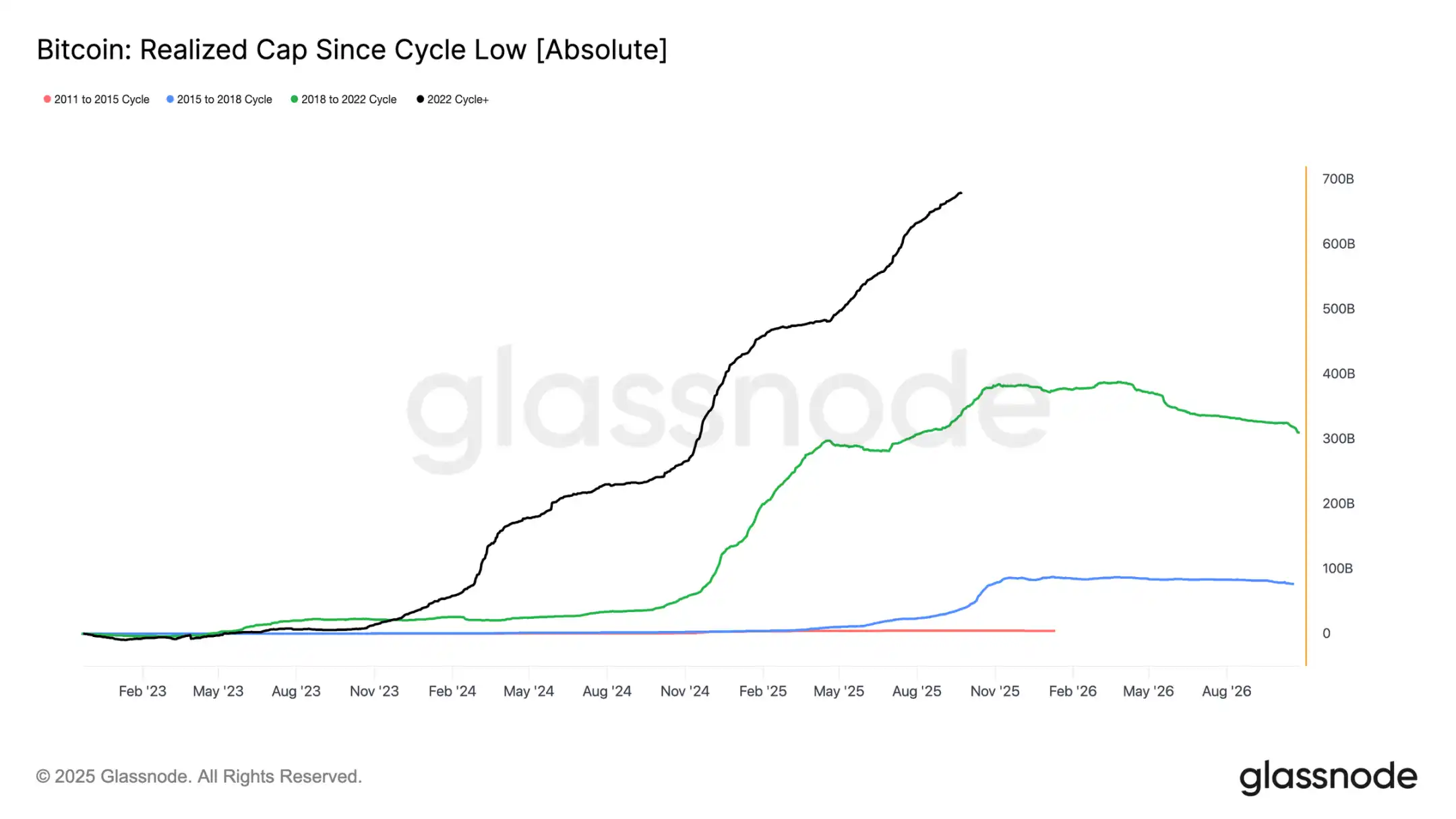

O valor de mercado realizado teve três ondas de alta desde novembro de 2022. O total chegou a US$ 1,06 trilhão, refletindo a escala dos fluxos de entrada que sustentam este ciclo.

Crescimento do valor de mercado realizado

Comparação de contexto:

· 2011–2015: US$ 4,2 bilhões

· 2015–2018: US$ 85 bilhões

· 2018–2022: US$ 383 bilhões

· 2022–presente: US$ 67,8 bilhões

Este ciclo já absorveu US$ 67,8 bilhões em entradas líquidas, quase 1,8 vez o ciclo anterior, destacando a escala sem precedentes de rotação de capital.

Pico de realização de lucros

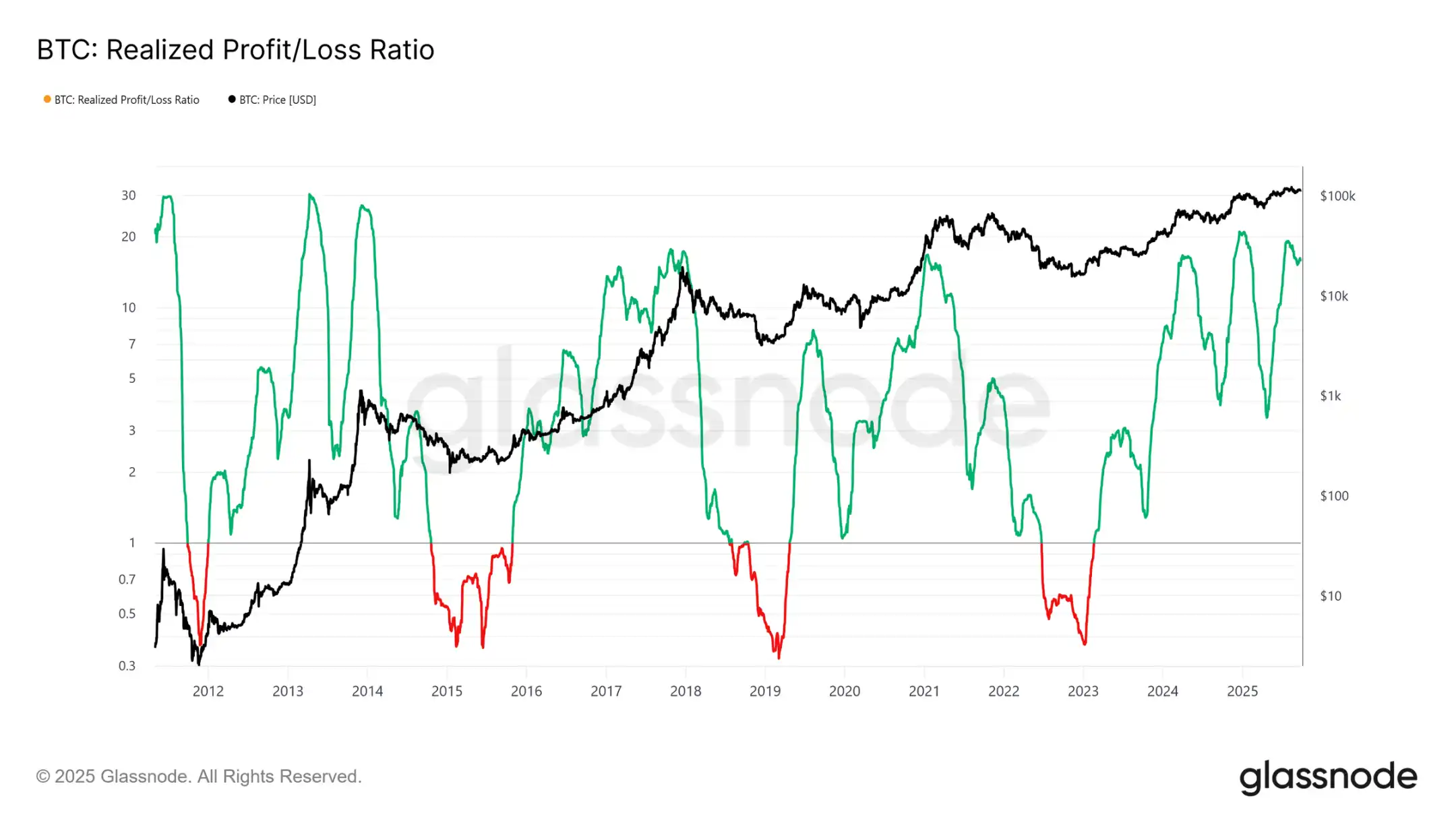

Outra diferença está na estrutura dos fluxos de entrada. Ao contrário das ondas únicas dos ciclos anteriores, este ciclo teve três aumentos claros e prolongados. A razão de lucros realizados mostra que, sempre que os lucros realizados superam 90% dos tokens movimentados, isso marca um pico cíclico. Após o terceiro evento extremo desse tipo, a probabilidade favorece uma fase de resfriamento a seguir.

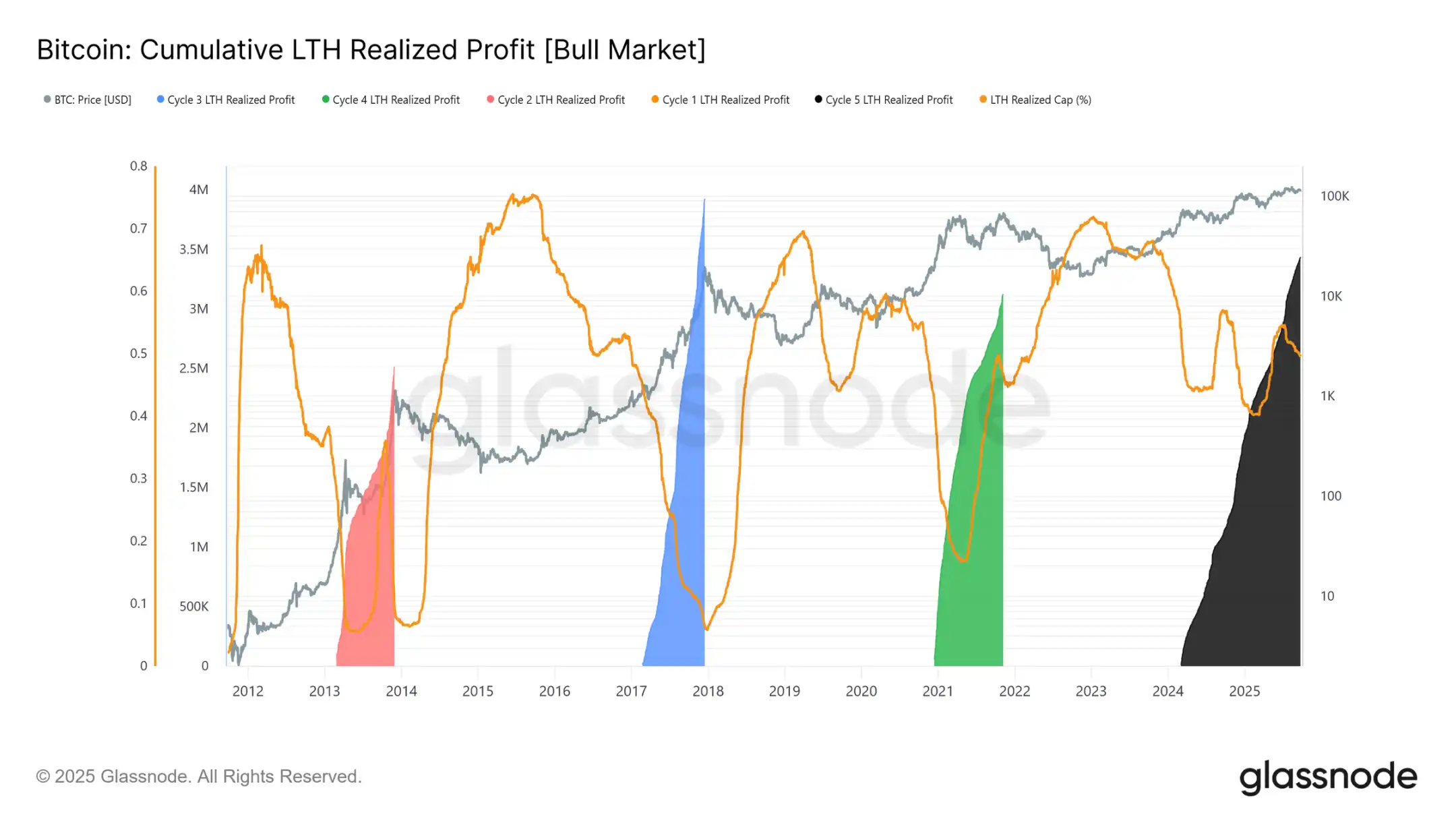

Domínio dos lucros dos detentores de longo prazo

Olhando para os detentores de longo prazo, a escala fica ainda mais clara. Este indicador rastreia os lucros acumulados dos detentores de longo prazo do novo topo histórico (ATH) até o pico do ciclo. Historicamente, grandes vendas desse grupo marcaram o topo. Neste ciclo, os detentores de longo prazo já realizaram lucros de 3,4 milhões de BTC, superando os ciclos anteriores e destacando a maturidade deste grupo e a escala da rotação de capital.

Análise off-chain

Demanda por ETF vs detentores de longo prazo

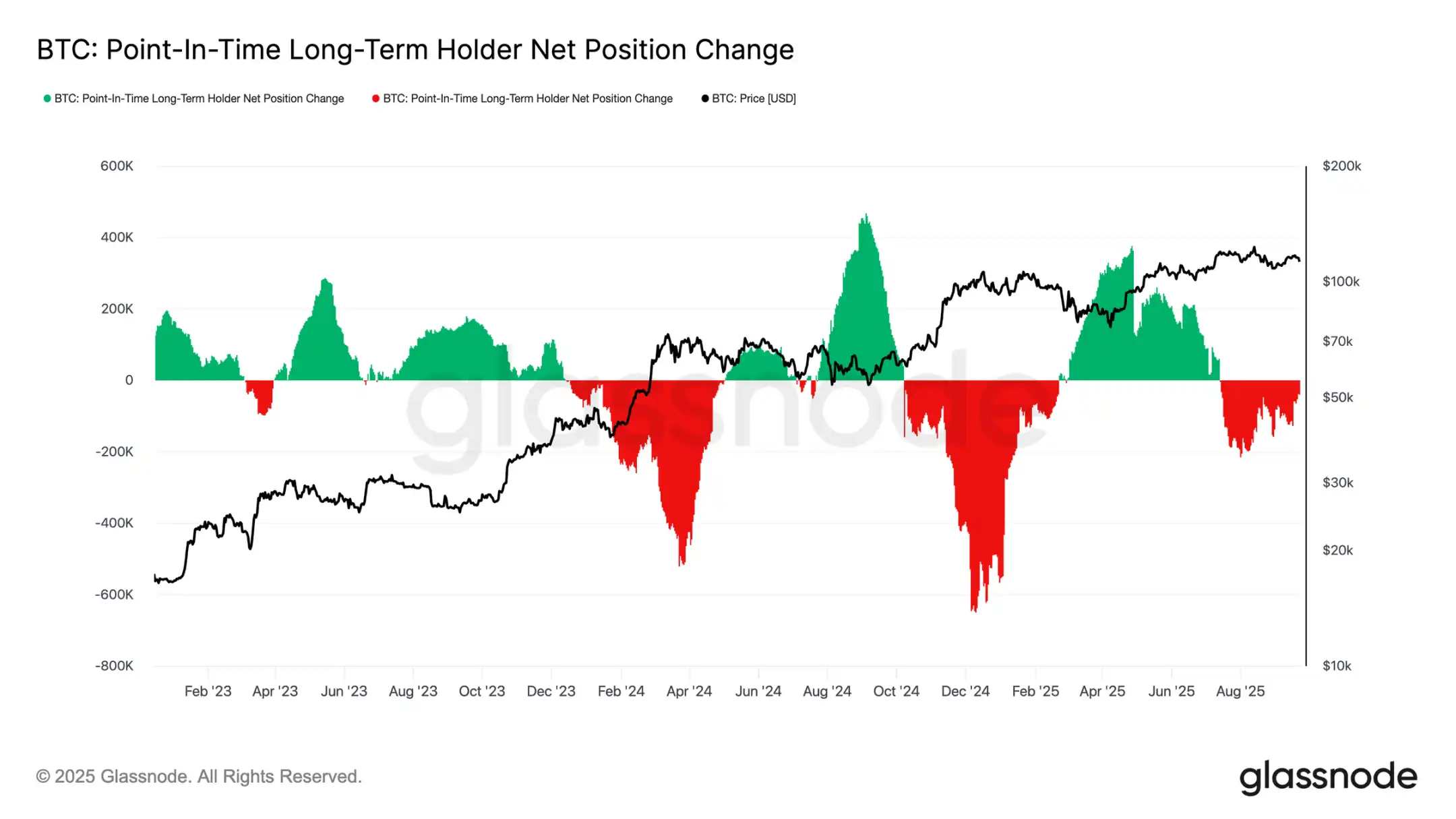

Este ciclo também é marcado pela disputa entre a oferta dos detentores de longo prazo e a demanda institucional via ETFs spot dos EUA e DATs. Com os ETFs se tornando uma nova força estrutural, o preço agora reflete esse efeito de empurra e puxa: a realização de lucros dos detentores de longo prazo limita o potencial de alta, enquanto as entradas em ETFs absorvem as vendas e sustentam o avanço do ciclo.

Equilíbrio frágil

Até agora, as entradas em ETFs equilibraram as vendas dos detentores de longo prazo, mas a margem de erro é pequena. Antes e depois da reunião do FOMC, as vendas dos detentores de longo prazo dispararam para 122.000 BTC/mês, enquanto as entradas líquidas em ETFs despencaram de 2.600 BTC/dia para quase zero. A combinação de maior pressão de venda e demanda institucional enfraquecida criou um cenário frágil, preparando o terreno para a fraqueza.

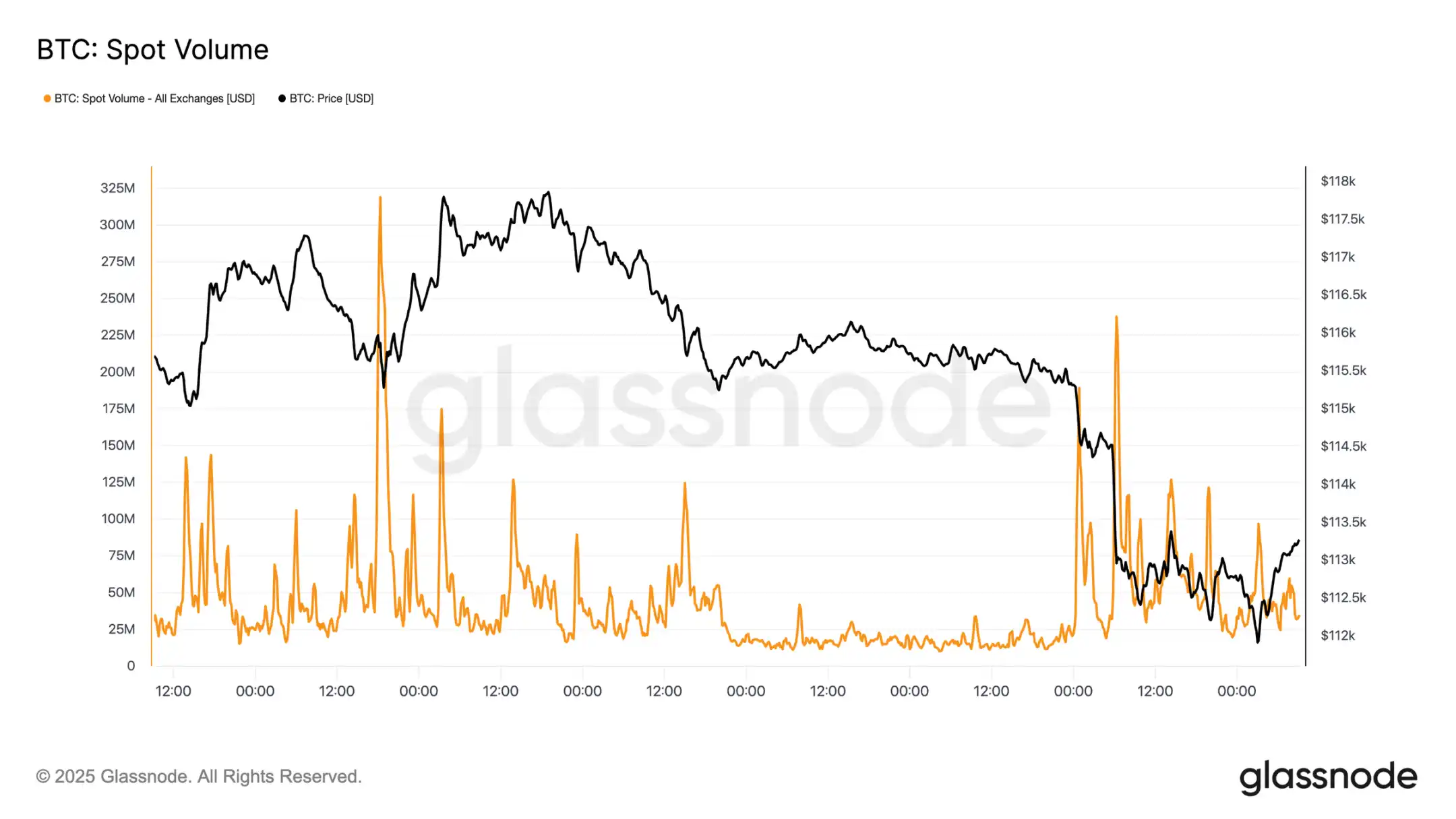

Pressão no mercado à vista

Essa vulnerabilidade é evidente no mercado à vista. Durante as vendas após a reunião do FOMC, o volume disparou, pois liquidações forçadas e liquidez reduzida ampliaram a queda. Apesar da dor, um fundo temporário se formou próximo à base de custo dos detentores de curto prazo, em US$ 111.800.

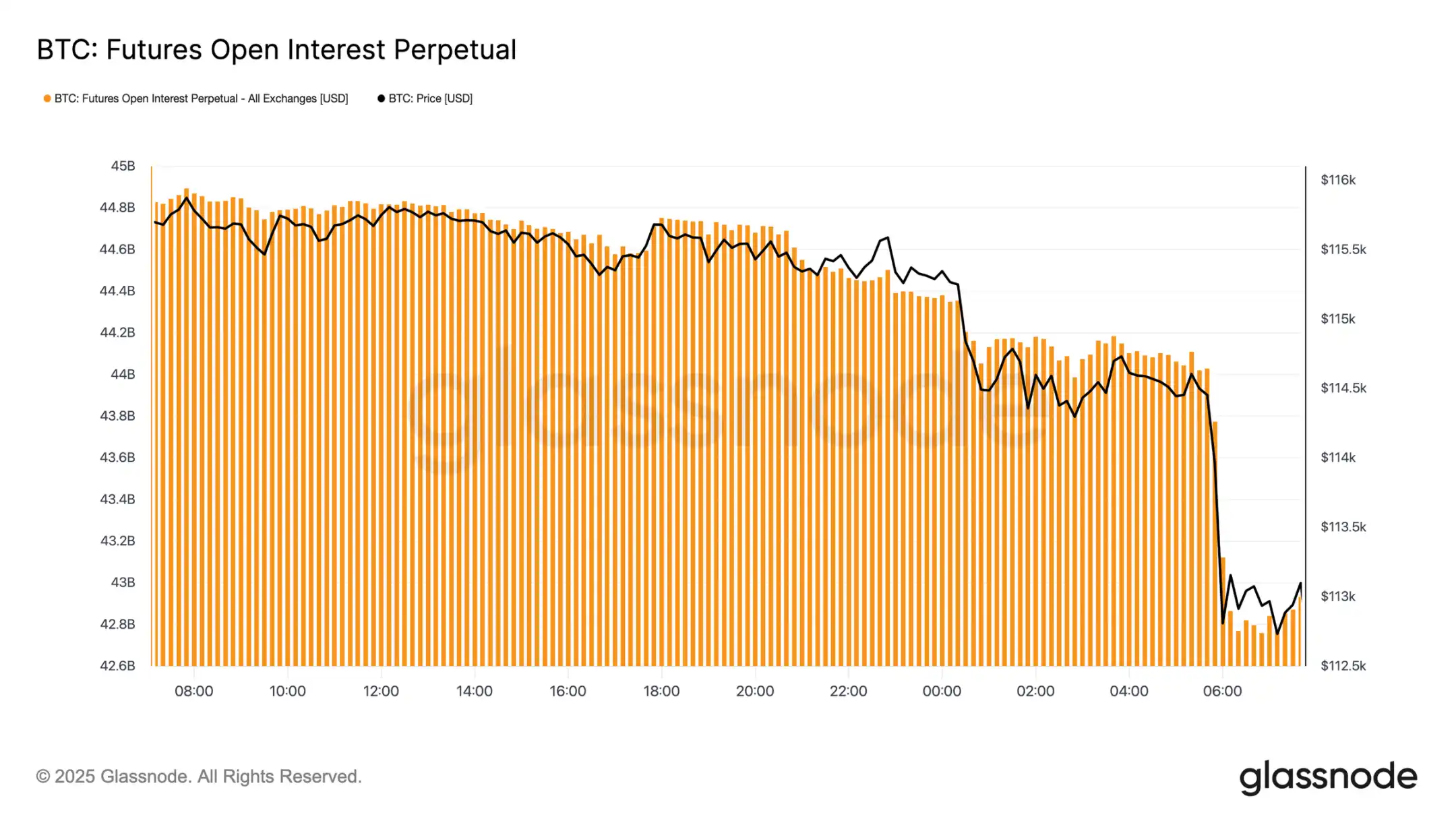

Desalavancagem nos futuros

Ao mesmo tempo, com o Bitcoin caindo abaixo de US$ 113.000, o open interest em futuros caiu drasticamente de US$ 44,8 bilhões para US$ 42,7 bilhões. Esse evento de desalavancagem eliminou posições compradas alavancadas, ampliando a pressão de baixa. Embora cause instabilidade no curto prazo, esse reset ajuda a eliminar o excesso de alavancagem e restaurar o equilíbrio do mercado de derivativos.

Clusters de liquidação

O heatmap de liquidações de contratos perpétuos fornece mais detalhes. Quando o preço caiu abaixo da faixa de US$ 114.000 a US$ 112.000, clusters densos de posições compradas alavancadas foram eliminados, levando a liquidações em massa e acelerando a queda. Bolsões de risco ainda existem acima de US$ 117.000, tornando o mercado vulnerável a oscilações impulsionadas por liquidez em ambas as direções. Sem uma demanda mais forte, a vulnerabilidade nesses níveis aumenta o risco de volatilidade acentuada adicional.

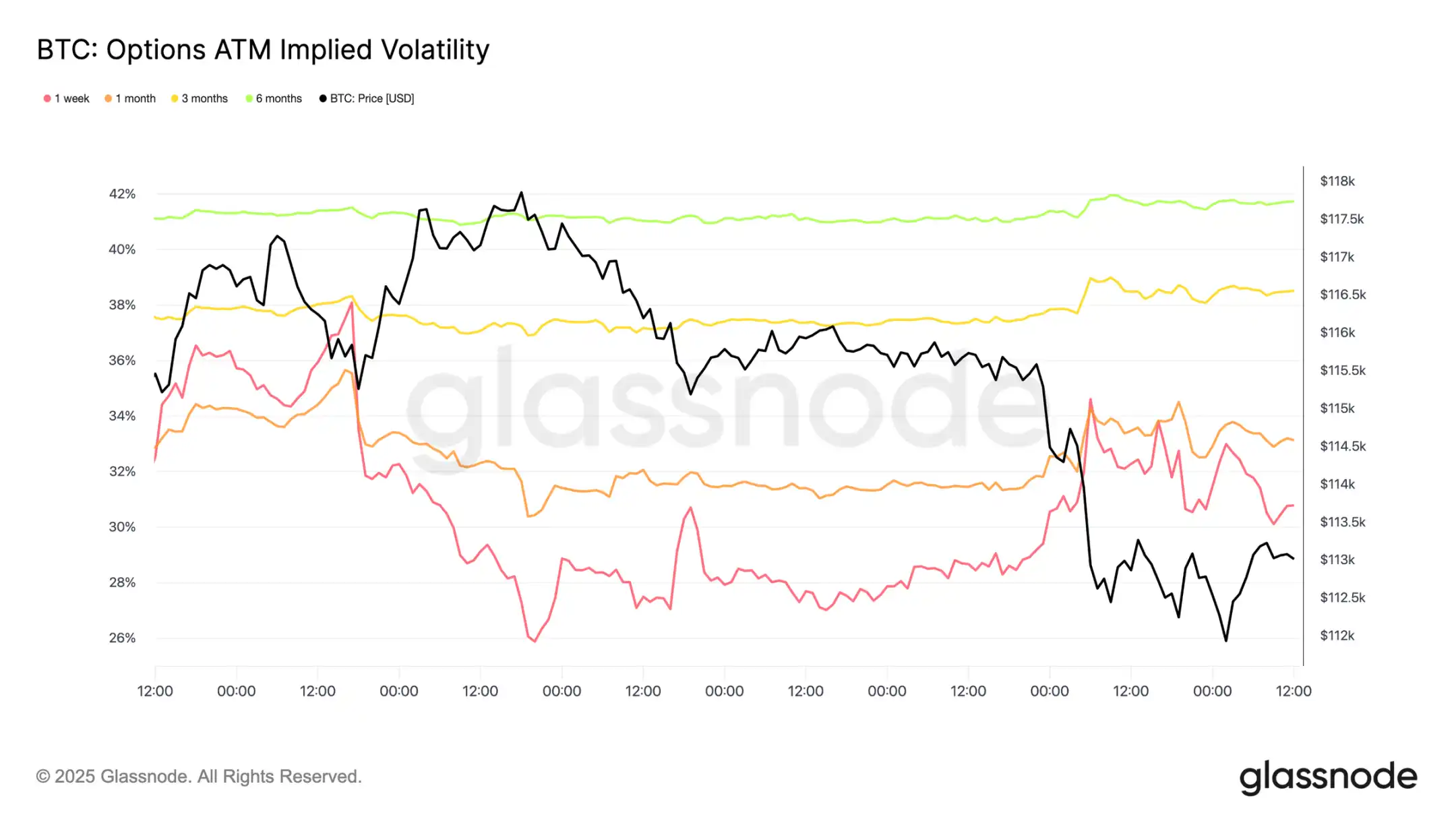

Mercado de opções

Volatilidade

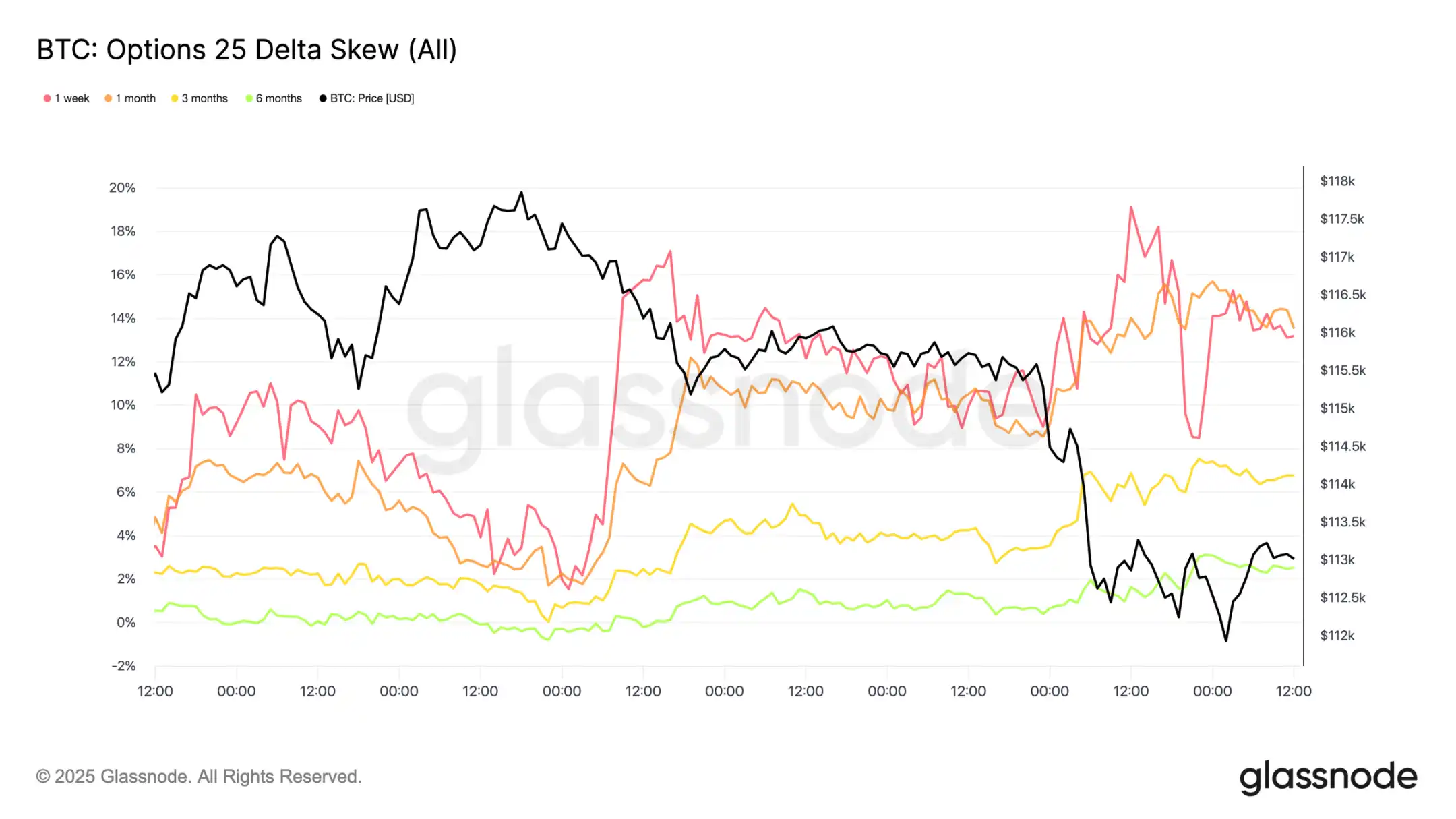

Voltando-se ao mercado de opções, a volatilidade implícita oferece uma visão clara de como os traders navegaram por uma semana turbulenta. Dois catalisadores principais moldaram o cenário: o primeiro corte de juros do ano e o maior evento de liquidação desde 2021. Com a demanda por hedge crescendo, a volatilidade subiu antes da reunião do FOMC, mas caiu rapidamente após a confirmação do corte, indicando que o movimento já estava precificado. No entanto, a liquidação agressiva dos futuros no domingo à noite reacendeu a demanda por proteção, com a volatilidade implícita de uma semana liderando a recuperação e se estendendo fortemente por todos os prazos.

Reprecificação do corte de juros pelo mercado

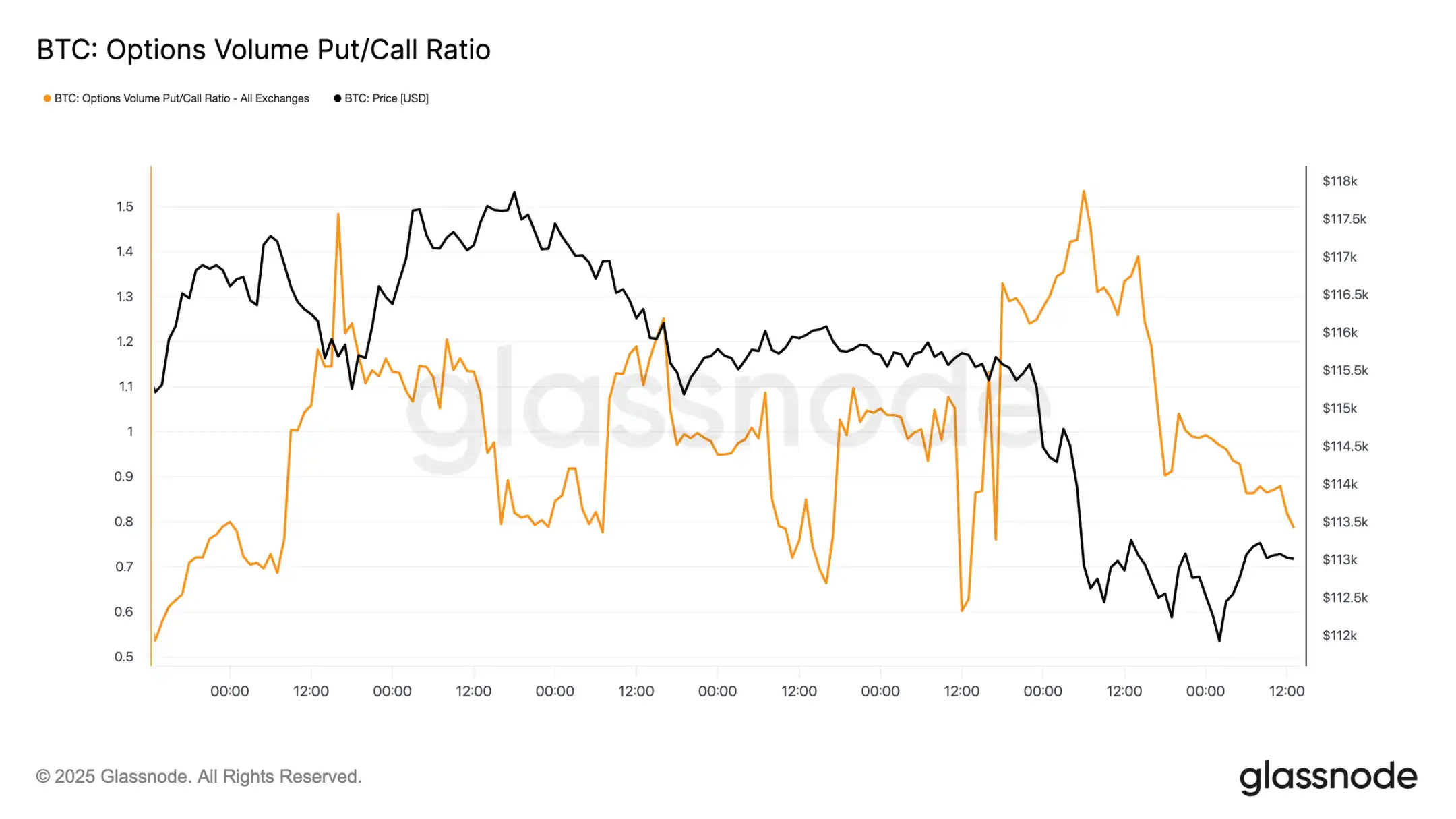

Após a reunião do FOMC, houve uma demanda agressiva por opções de venda, seja como proteção contra quedas acentuadas ou como forma de lucrar com a volatilidade. Apenas dois dias depois, o mercado confirmou esse sinal com o maior evento de liquidação desde 2021.

Fluxo de capital em opções de venda/compra

Após a venda, a razão de volume entre opções de venda e compra caiu, pois traders realizaram lucros em puts in-the-money, enquanto outros migraram para calls mais baratas. Opções de curto e médio prazo ainda favorecem fortemente puts, tornando a proteção de baixa cara em relação à alta. Para participantes otimistas até o final do ano, esse desequilíbrio cria oportunidades — seja acumulando calls a custos relativamente baixos, seja financiando-as vendendo exposição cara ao risco de baixa.

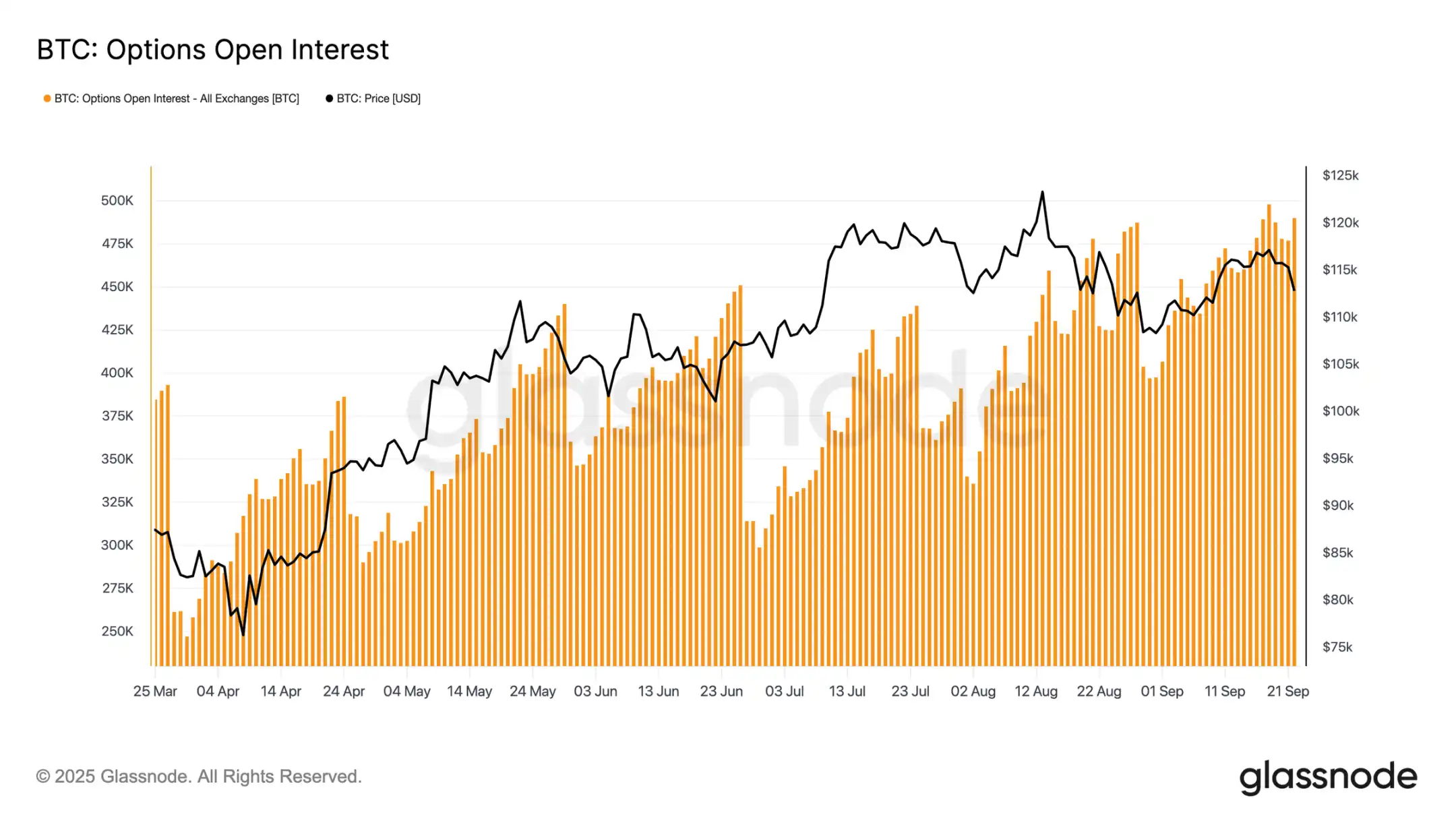

Open interest em opções

O open interest total em opções permanece próximo ao topo histórico e será drasticamente reduzido no vencimento de sexta-feira de manhã, antes de ser reconstruído até dezembro. Atualmente, o mercado está em uma zona de pico, onde até pequenas oscilações de preço forçam os market makers a hedgearem agressivamente. Os market makers vendem na baixa e compram na alta, amplificando as vendas e limitando os ralis. Essa dinâmica inclina o risco de volatilidade para baixo no curto prazo, aumentando a vulnerabilidade até que as posições sejam liquidadas e redefinidas após o vencimento.

Conclusão

A queda do Bitcoin após a reunião do FOMC reflete um padrão típico de "comprar o boato, vender o fato", mas o contexto mais amplo aponta para um sentimento de exaustão crescente. A atual queda de 12% é moderada em comparação com ciclos anteriores, mas ocorre após três grandes ondas de entrada de capital, que elevaram o valor de mercado realizado em US$ 67,8 bilhões, quase o dobro do ciclo anterior. Os detentores de longo prazo já realizaram lucros de 3,4 milhões de BTC, destacando o volume de vendas e maturidade deste rali.

Enquanto isso, as entradas em ETFs, que antes absorviam a oferta, desaceleraram, criando um equilíbrio frágil. O volume à vista disparou devido a vendas forçadas, os futuros passaram por desalavancagem acentuada e o mercado de opções precificou o risco de baixa. Esses sinais em conjunto indicam que o momentum do mercado está se esgotando, com a volatilidade impulsionada por liquidez dominando.

A menos que a demanda de instituições e detentores volte a se alinhar, o risco de uma correção mais profunda permanece elevado.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Desvalorização do Bitcoin se aprofunda enquanto BTC é negociado abaixo de US$ 100K, mas não por muito tempo: Bitwise

ETH atinge brevemente US$3 mil, mas traders permanecem céticos: veja o motivo

Fluxos on-chain da Solana sinalizam mudança notável de oferta enquanto SOL é negociado próximo a suporte chave

BitMine compra US$ 70 milhões em ETH enquanto Tom Lee revisa previsão para o Bitcoin