Venda épica e escala de rotatividade: o mercado verá uma nova correção?

O mercado de opções está sendo reprecificado de forma agressiva, a assimetria está aumentando, há uma forte demanda por opções de venda, indicando uma postura defensiva, e o cenário macro sugere que o mercado está ficando cada vez mais cauteloso.

Original Article Title: From Rally to Correction

Original Article Authors: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Original Article Translation: AididiaoJP, Foresight News

O Bitcoin mostrou sinais de fraqueza após o rali desencadeado pelo Federal Open Market Committee. Os detentores de longo prazo realizaram um lucro de 3,4 milhões de BTC, enquanto as entradas em ETF desaceleraram. Com pressão tanto no mercado à vista quanto no mercado de futuros, o custo médio dos detentores de curto prazo de US$ 111.000 é um nível de suporte chave. Uma quebra desse nível pode levar a riscos de resfriamento mais profundos.

Resumo

• Após o rali impulsionado pelo FOMC, o Bitcoin entrou em uma fase de correção, mostrando sinais de mercado de “compre o boato, venda o fato”, com uma estrutura de mercado mais ampla apontando para o enfraquecimento do momentum.

• O atual declínio de 8% ainda é relativamente moderado, mas o valor de mercado realizado de US$ 678 bilhões e o lucro de 3,4 milhões de BTC realizado pelos detentores de longo prazo destacam a escala sem precedentes desta rodada de rotação de capital e liquidação.

• As entradas em ETF desaceleraram drasticamente em torno da reunião do FOMC, enquanto as vendas dos detentores de longo prazo aceleraram, levando a um equilíbrio frágil no fluxo de fundos.

• O volume de negociação à vista disparou durante a liquidação, e o mercado de futuros experimentou intensos movimentos de desalavancagem. O agrupamento de liquidações revelou a vulnerabilidade do mercado à volatilidade impulsionada pela liquidez bidirecional.

• O mercado de opções viu uma reprecificação radical, com o skew disparando e forte demanda por opções de venda, indicando uma postura defensiva, já que o pano de fundo macro sugere um mercado cada vez mais exausto.

Do Rali à Correção

Após o rali impulsionado pelo FOMC e o preço se aproximando do pico de US$ 117.000, o Bitcoin entrou em uma fase de correção, ecoando o padrão típico de “compre o boato, venda o fato”. Nesta edição, saímos da volatilidade de curto prazo para avaliar a estrutura de mercado mais ampla, usando indicadores on-chain de longo prazo, demanda por ETF e posições em derivativos para avaliar se este recuo é uma consolidação saudável ou uma contração em estágio inicial.

Análise On-chain

Contexto de Volatilidade

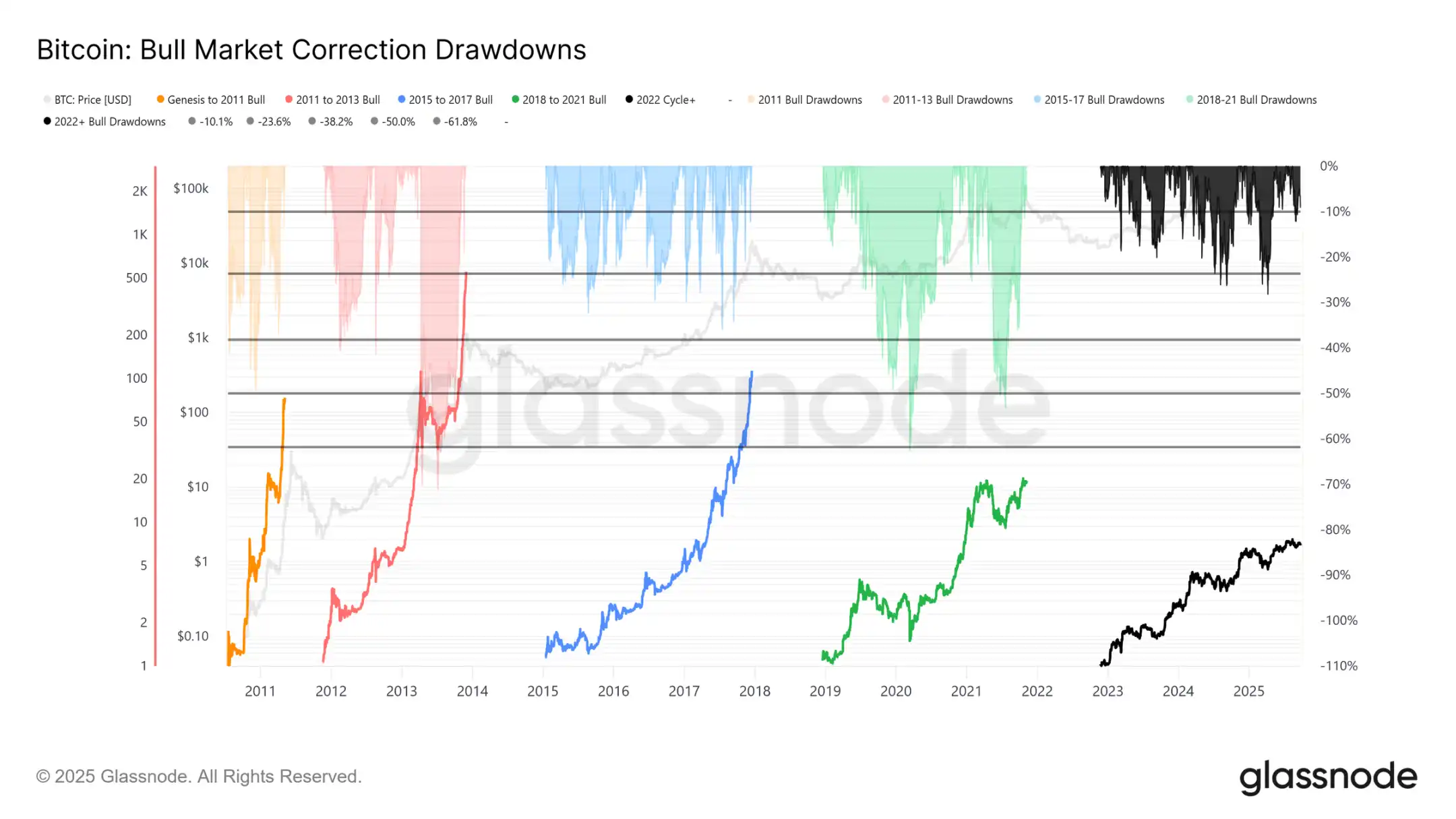

O declínio atual do recorde histórico (ATH) de US$ 124.000 para US$ 113.700 é uma queda de apenas 8% (a queda mais recente atingiu 12%), o que parece moderado em comparação com o declínio de 28% neste ciclo ou a queda de 60% em ciclos anteriores. Isso é consistente com a tendência de longo prazo de diminuição da volatilidade, seja entre ciclos macro ou dentro das fases do ciclo, assemelhando-se ao progresso constante de 2015-2017, exceto que a fase de rali explosivo do final ainda não surgiu.

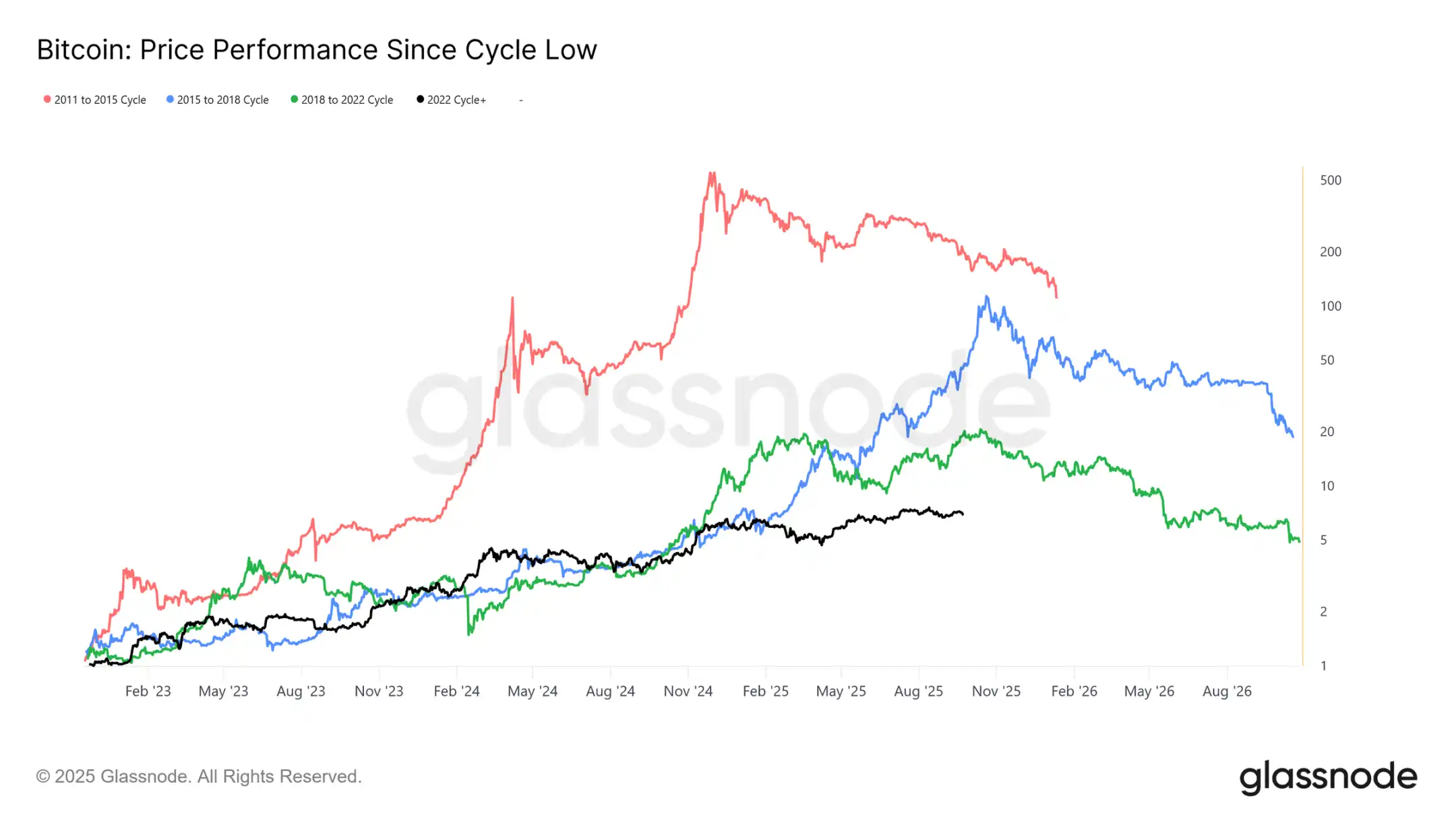

Duração do Ciclo

Sobrepondo os quatro ciclos anteriores, percebe-se que, embora a trajetória atual esteja alinhada com os dois primeiros ciclos, os retornos de pico diminuíram ao longo do tempo. Supondo que US$ 124.000 marque o topo global, este ciclo durou aproximadamente 1.030 dias, muito próximo à duração de cerca de 1.060 dias observada nos dois ciclos anteriores.

Medição do Fluxo de Capital

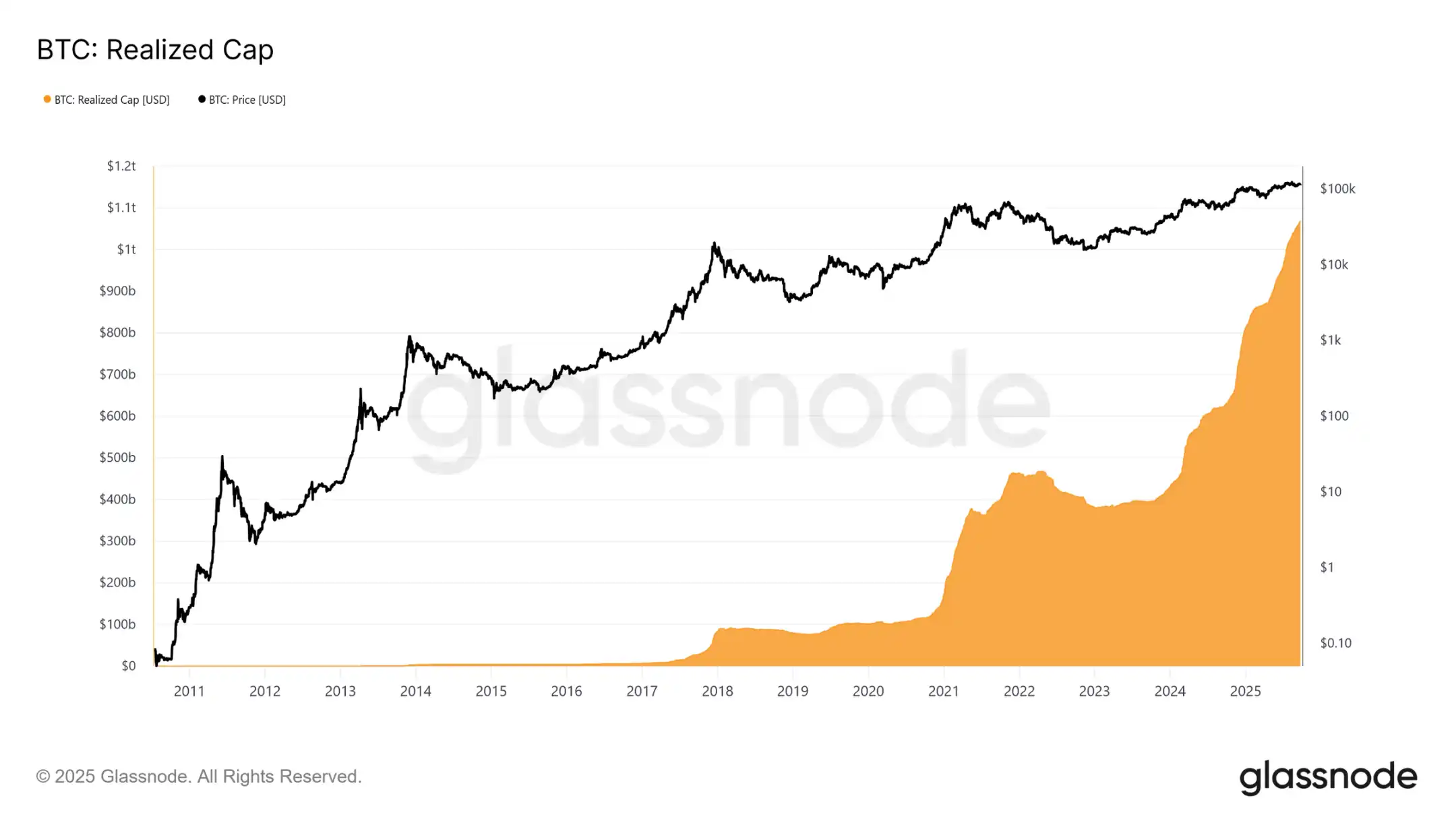

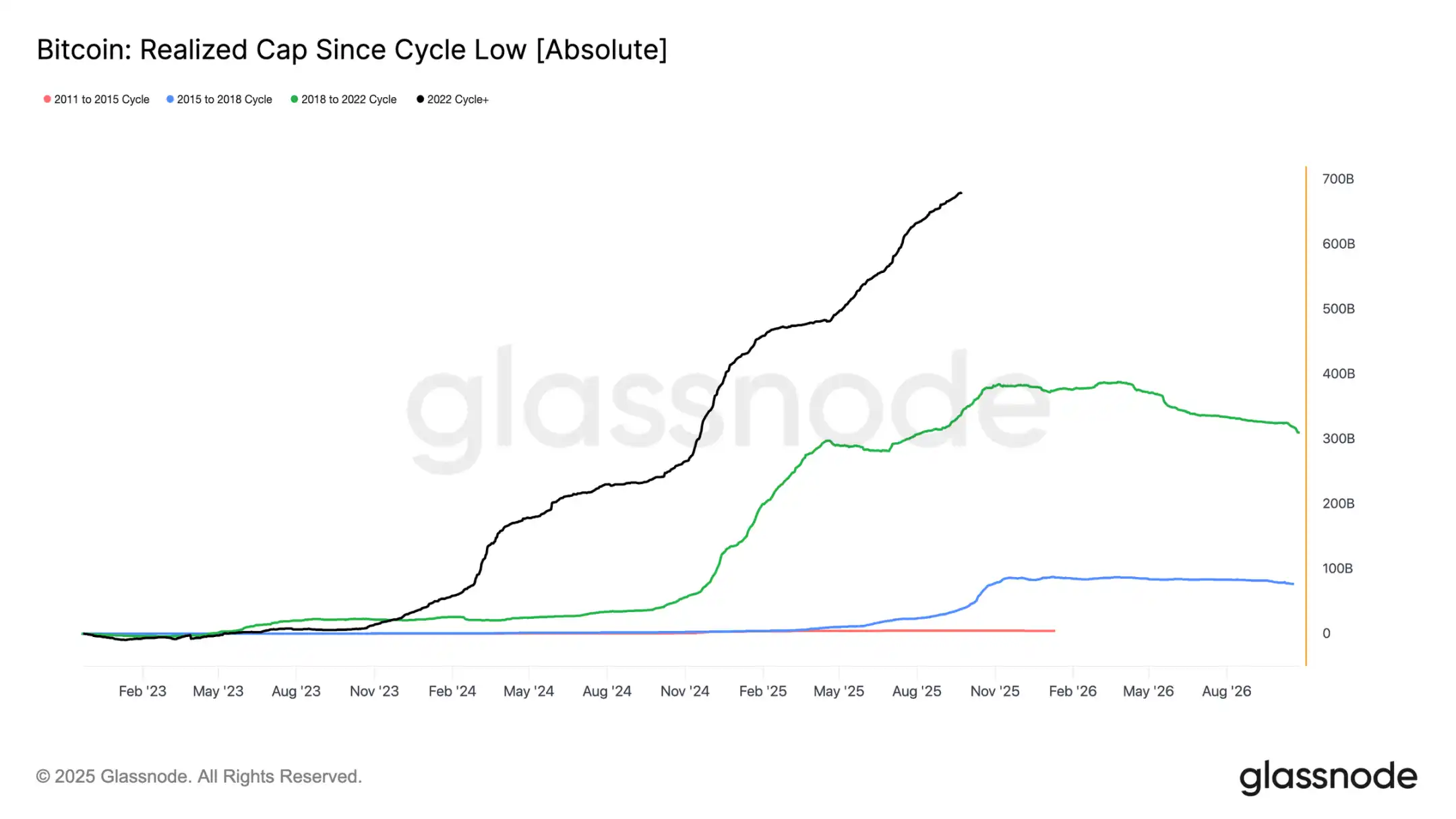

Além da ação do preço, a alocação de capital fornece uma perspectiva mais confiável.

O valor de mercado realizado viu três ondas de aumento desde novembro de 2022. Elevando o total para US$ 1,06 trilhão, isso reflete a escala do capital que entrou para sustentar este ciclo.

Crescimento do Valor de Mercado Realizado

Contexto Histórico:

· 2011–2015: US$ 4,2 bilhões

· 2015–2018: US$ 85 bilhões

· 2018–2022: US$ 383 bilhões

· 2022–Presente: US$ 678 bilhões

Este ciclo absorveu um fluxo líquido de US$ 678 bilhões, quase 1,8 vez o ciclo anterior, destacando a escala sem precedentes de sua rotação de capital.

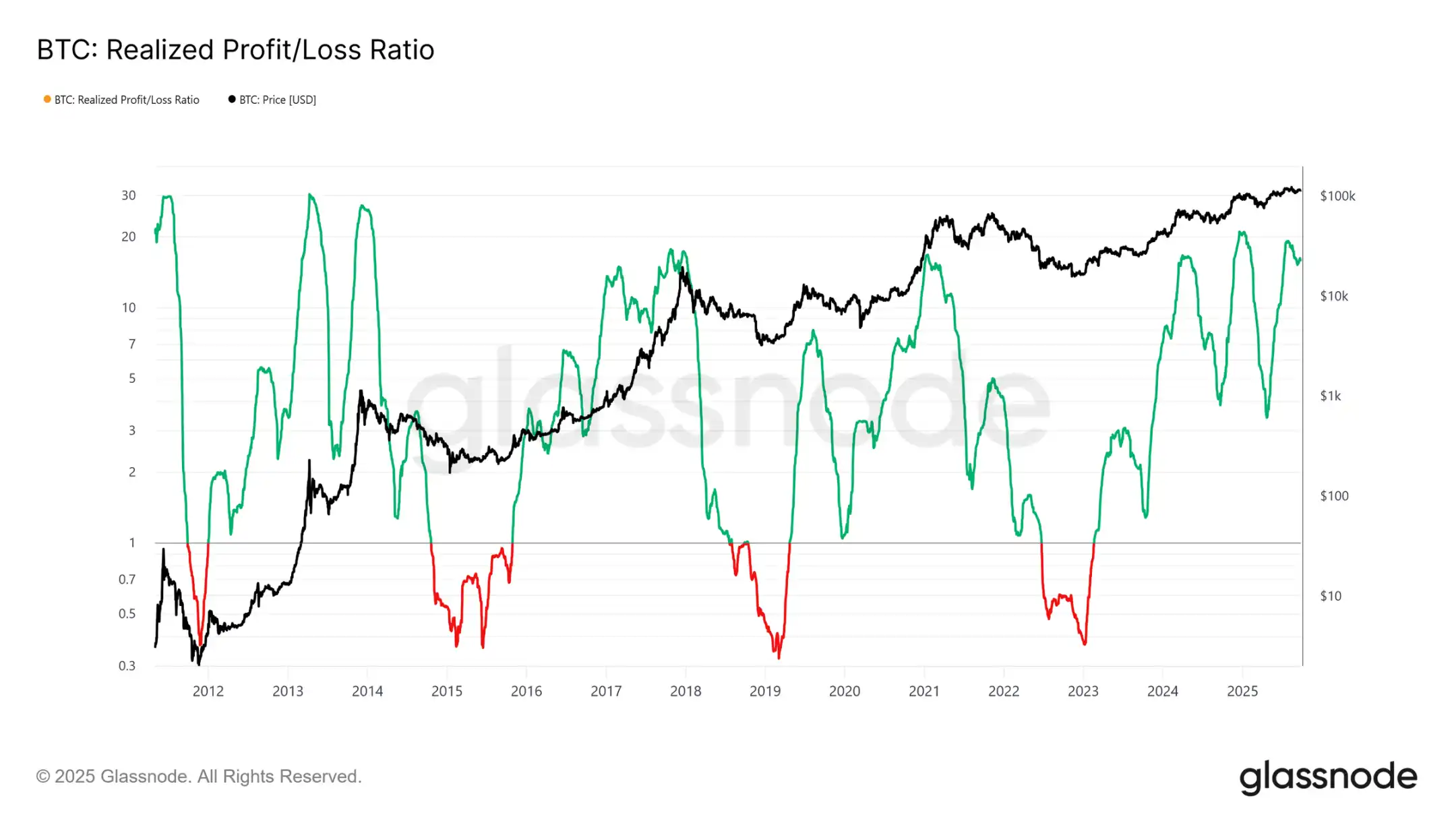

Realização de Lucro no Pico

Outra distinção está na estrutura do fluxo. Ao contrário da onda única vista em ciclos anteriores, este ciclo experimentou três surtos distintos e sustentados, cada um durando vários meses. A razão de lucro realizado indica que cada pico de realização de lucro acima de 90% do movimento do token marcou um topo cíclico. Tendo acabado de sair do terceiro caso desse cenário extremo, a probabilidade aponta para uma fase de resfriamento a seguir.

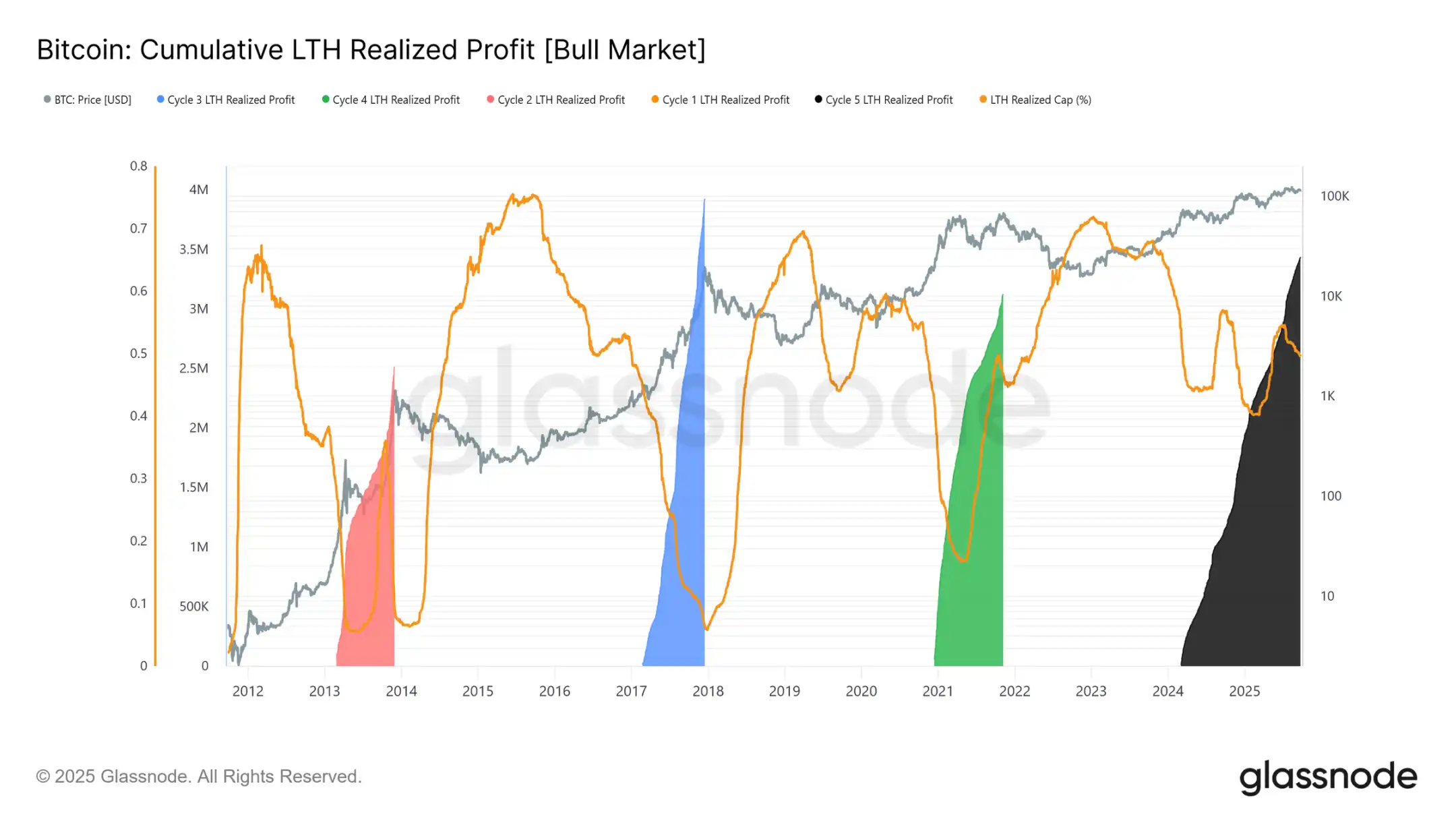

Domínio de Lucro dos Detentores de Longo Prazo

Ao focar nos detentores de longo prazo, a escala se torna mais clara. Esta métrica acompanha o lucro acumulado dos detentores de longo prazo do novo ATH até o pico do ciclo. Historicamente, suas vendas significativas sinalizaram o topo. Neste ciclo, os detentores de longo prazo realizaram um lucro de 3,4 milhões de BTC, superando ciclos anteriores, destacando a maturidade deste grupo e a escala da rotação de capital.

Análise On-chain

Demanda por ETF vs. HODLers

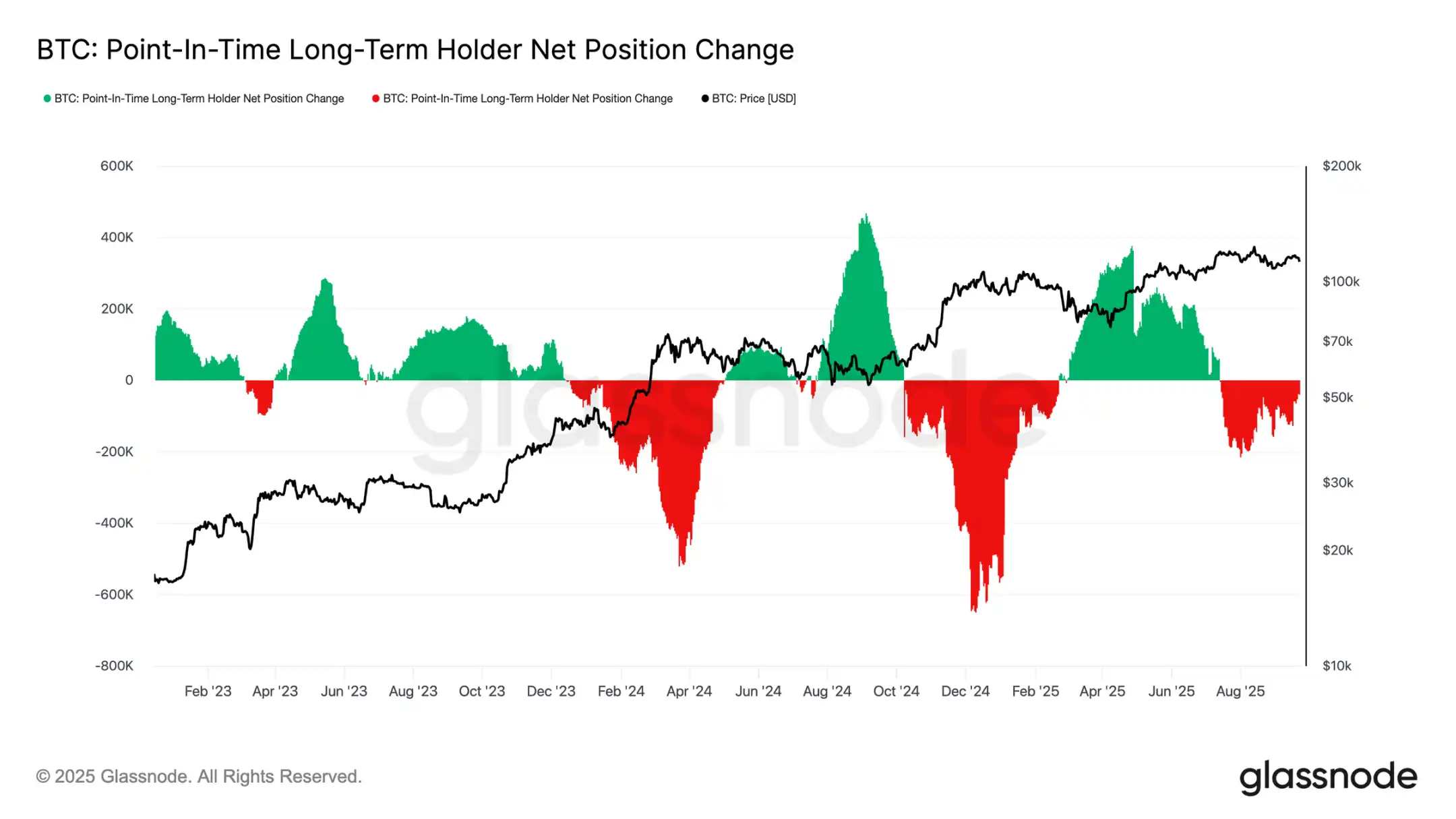

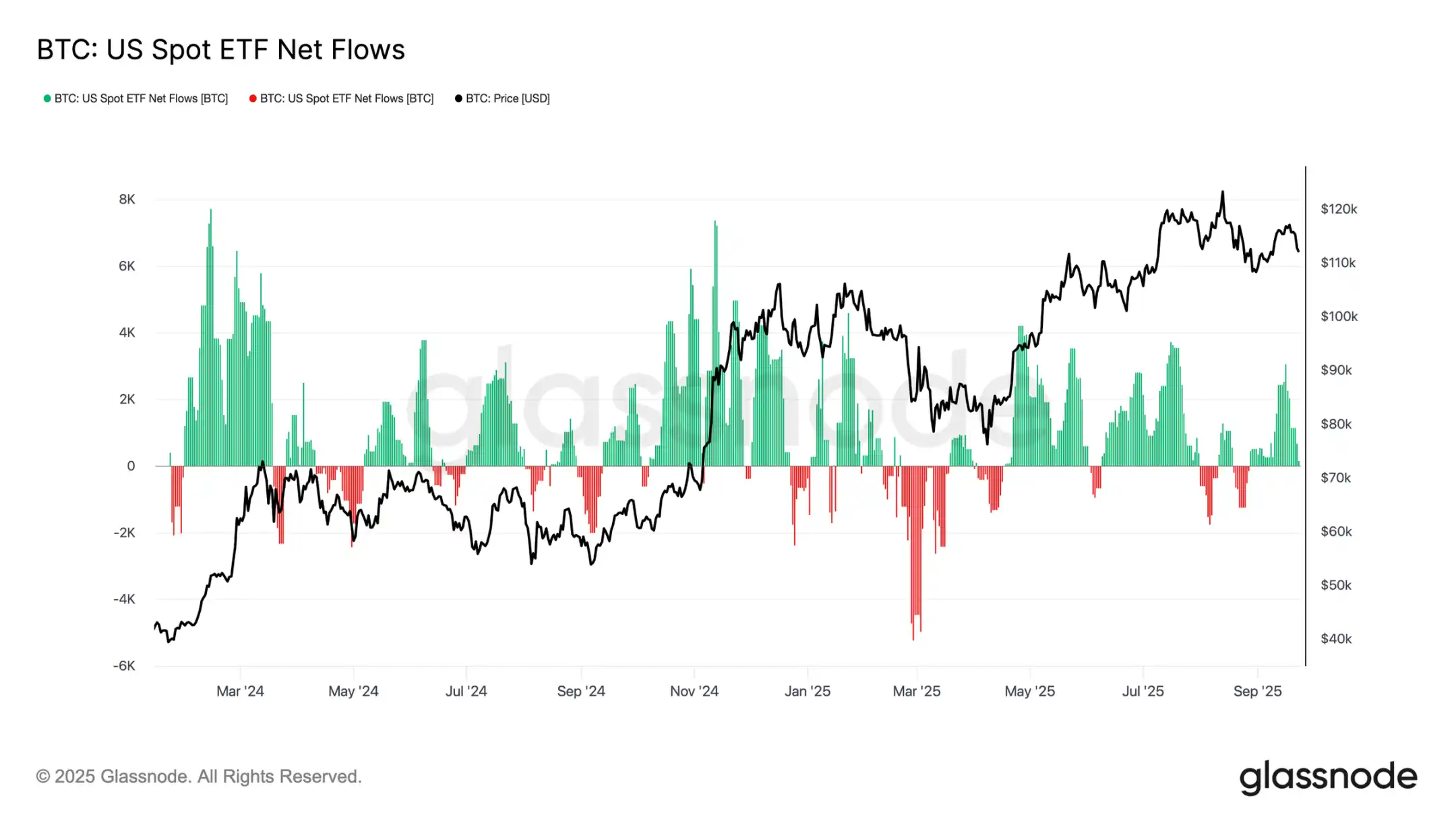

Este ciclo também foi caracterizado por uma disputa entre a pressão de venda dos HODLers e a demanda institucional por meio dos ETFs à vista dos EUA e DATs. Com os ETFs surgindo como uma nova força estrutural, o preço agora reflete essa dinâmica de empurra-puxa: a realização de lucros dos HODLers limitou a alta, enquanto as entradas em ETF absorveram as vendas e mantiveram o progresso do ciclo.

Equilíbrio Frágil

As entradas em ETF até agora equilibraram as vendas dos HODLers, mas a margem de erro é pequena. Por volta da reunião do FOMC, as vendas dos HODLers dispararam para 122.000 BTC por mês, enquanto as entradas líquidas em ETF despencaram de 2.600 BTC por dia para quase zero. A combinação de aumento da pressão de venda e queda da demanda institucional criou um pano de fundo frágil, preparando o terreno para a fraqueza.

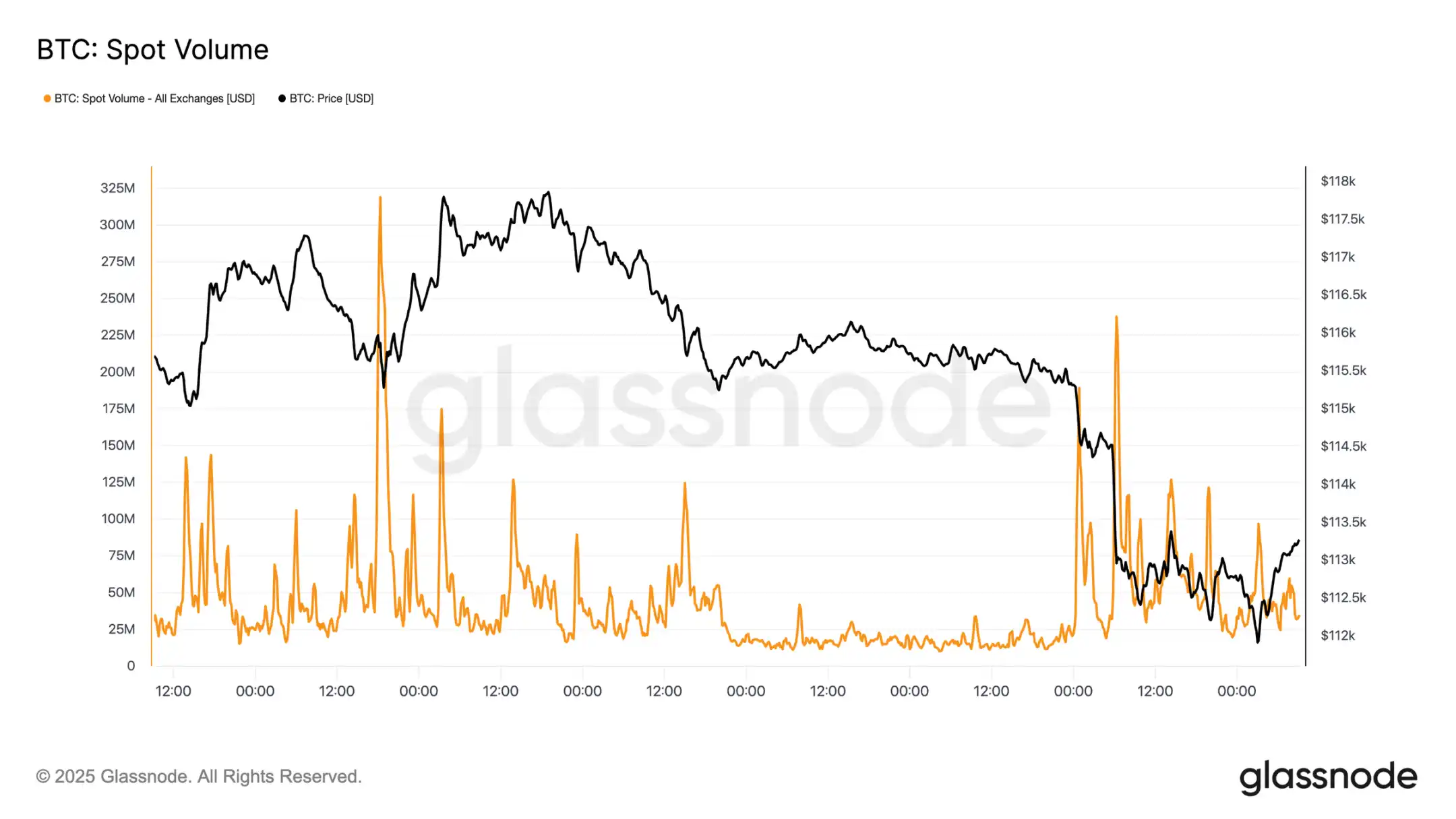

Pressão no Mercado à Vista

Essa fragilidade é evidente no mercado à vista. Durante a liquidação pós-FOMC, o volume de negociação disparou à medida que liquidações forçadas e liquidez reduzida exacerbaram a tendência de queda. Apesar da dor, um fundo temporário foi formado próximo ao custo médio dos HODLers de curto prazo, em torno de US$ 111.800.

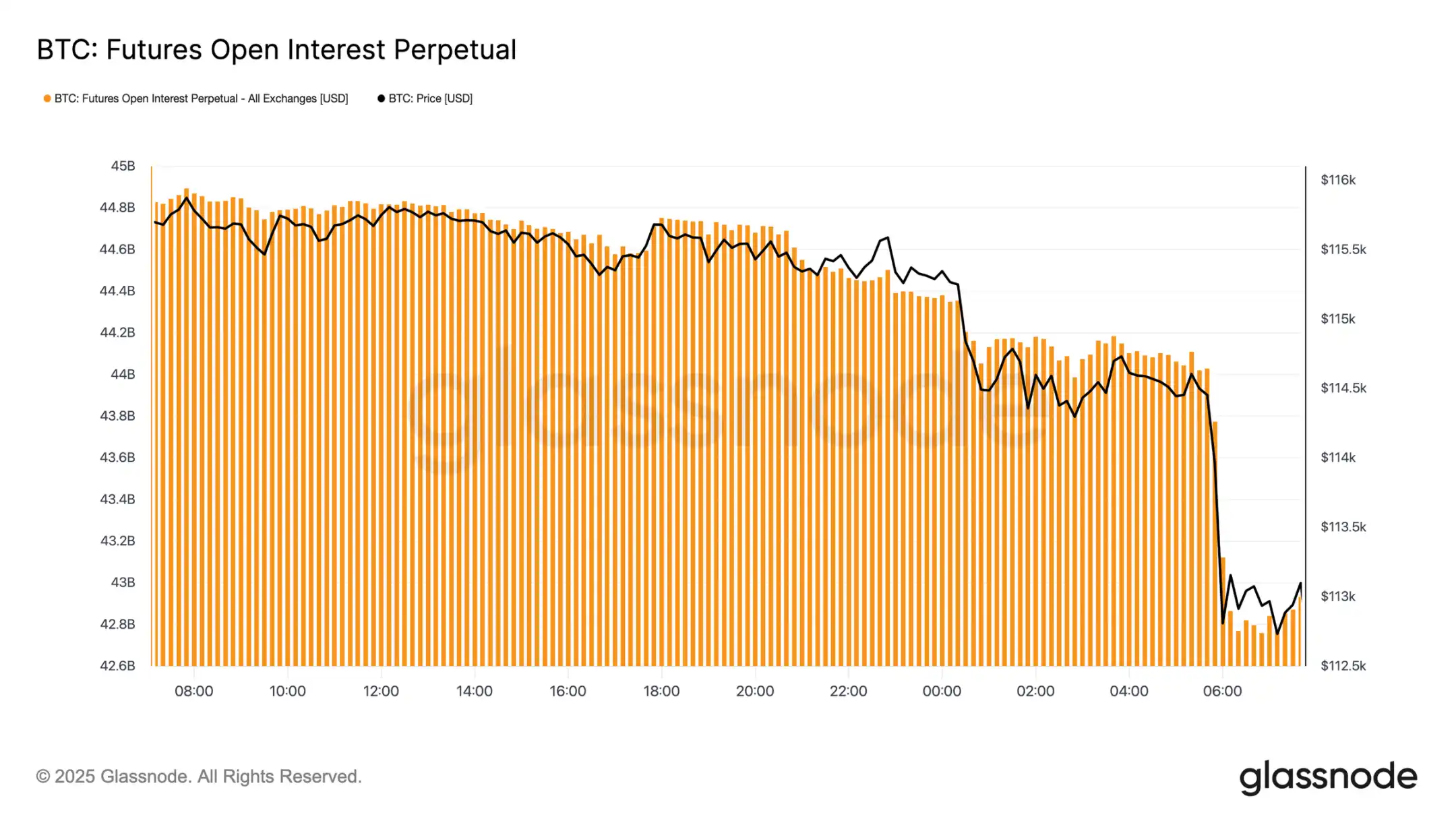

Desalavancagem nos Futuros

Simultaneamente, à medida que o Bitcoin rompeu abaixo de US$ 113.000, o open interest em contratos futuros caiu drasticamente de US$ 44,8 bilhões para US$ 42,7 bilhões. Esse evento de desalavancagem liquidou posições compradas alavancadas, amplificando a pressão de baixa. Embora cause instabilidade no curto prazo, esse reset ajudou a eliminar o excesso de alavancagem e restaurar o equilíbrio no mercado de derivativos.

Aglomerações de Liquidação

O mapa de calor de liquidação de contratos perpétuos fornece mais insights. Quando o preço caiu abaixo da faixa de US$ 114.000 a US$ 112.000, densos agrupamentos de posições compradas alavancadas foram liquidados, levando a um número significativo de liquidações e acelerando a queda. Bolsões de risco ainda existem acima de US$ 117.000, tornando ambos os lados do mercado suscetíveis à volatilidade impulsionada pela liquidez. Na ausência de uma demanda mais forte, a vulnerabilidade próxima a esses níveis aumenta o risco de novas flutuações intensas.

Mercado de Opções

Volatilidade

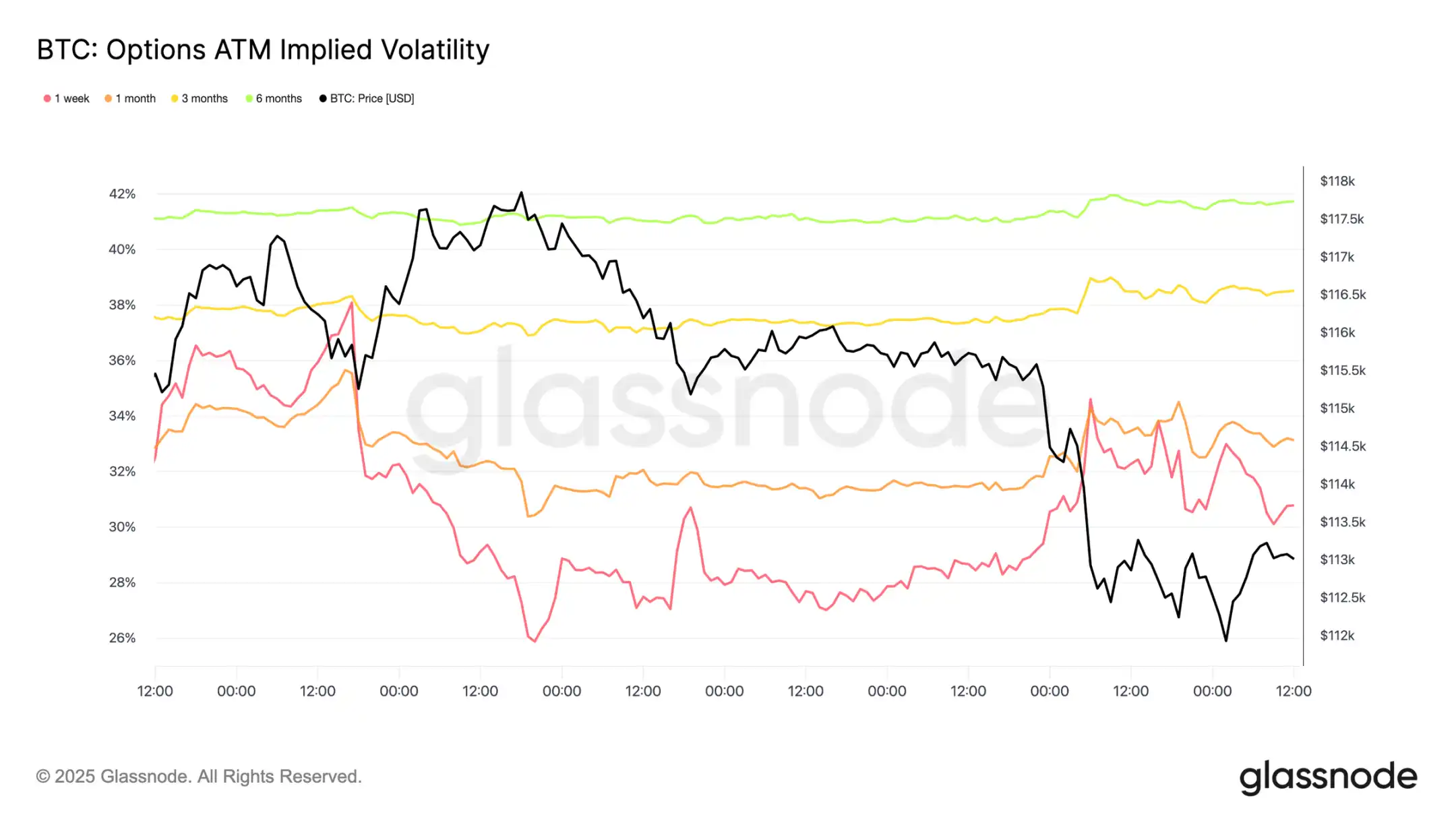

Voltando ao mercado de opções, a volatilidade implícita forneceu aos traders uma visão clara de como navegar em uma semana turbulenta. Dois principais catalisadores moldaram o cenário do mercado: o primeiro corte de juros do ano e o maior evento de liquidação desde 2021. Com a demanda por hedge aumentando, a volatilidade disparou antes da reunião do FOMC, mas rapidamente diminuiu após a confirmação do corte de juros, indicando que esse movimento já estava amplamente precificado. No entanto, a dramática liquidação dos futuros no domingo à noite reacendeu a demanda por proteção, levando a um rali de volatilidade, que então se estendeu fortemente por vários vencimentos.

Mercado Reprecificando o Corte de Juros

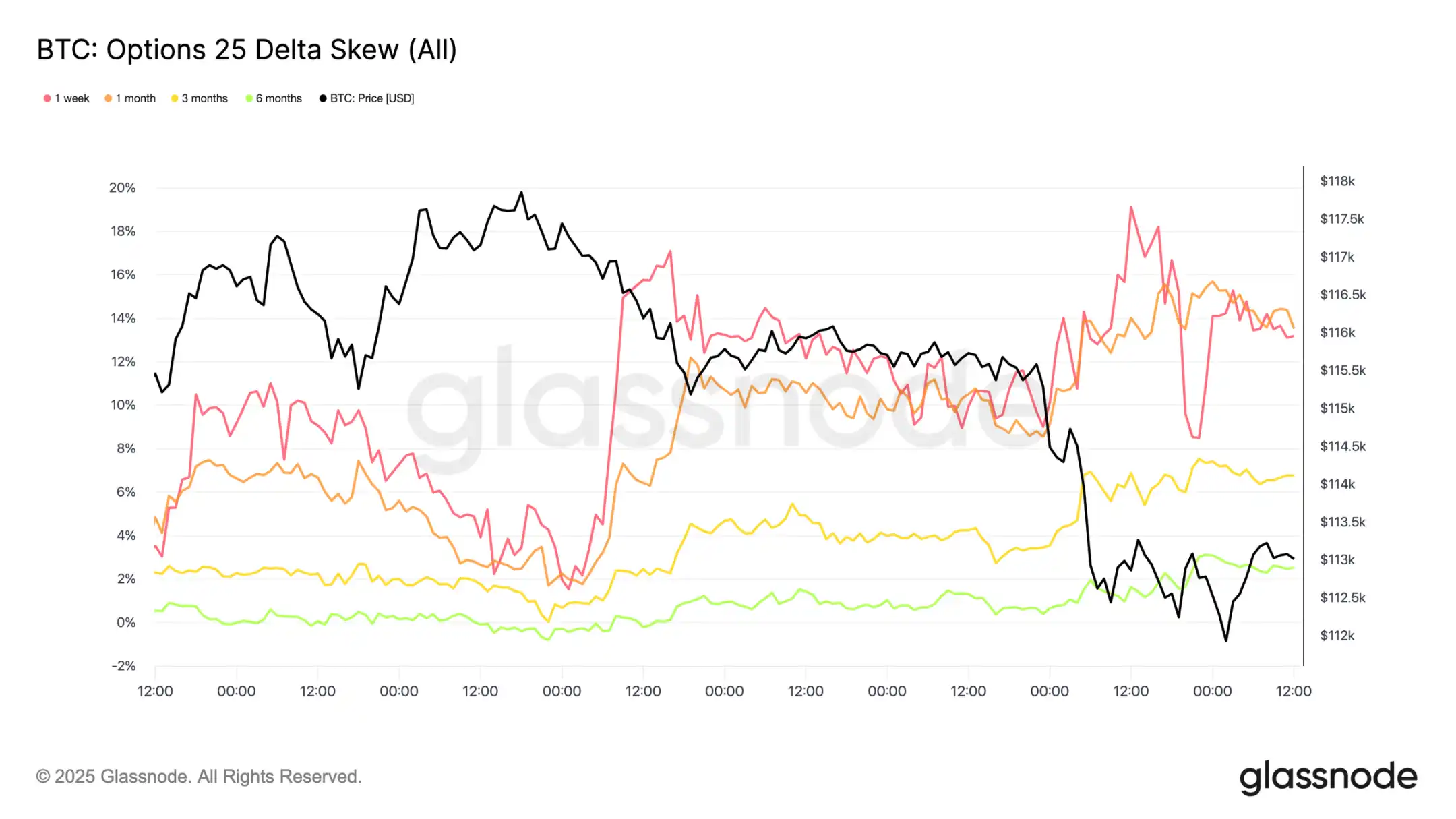

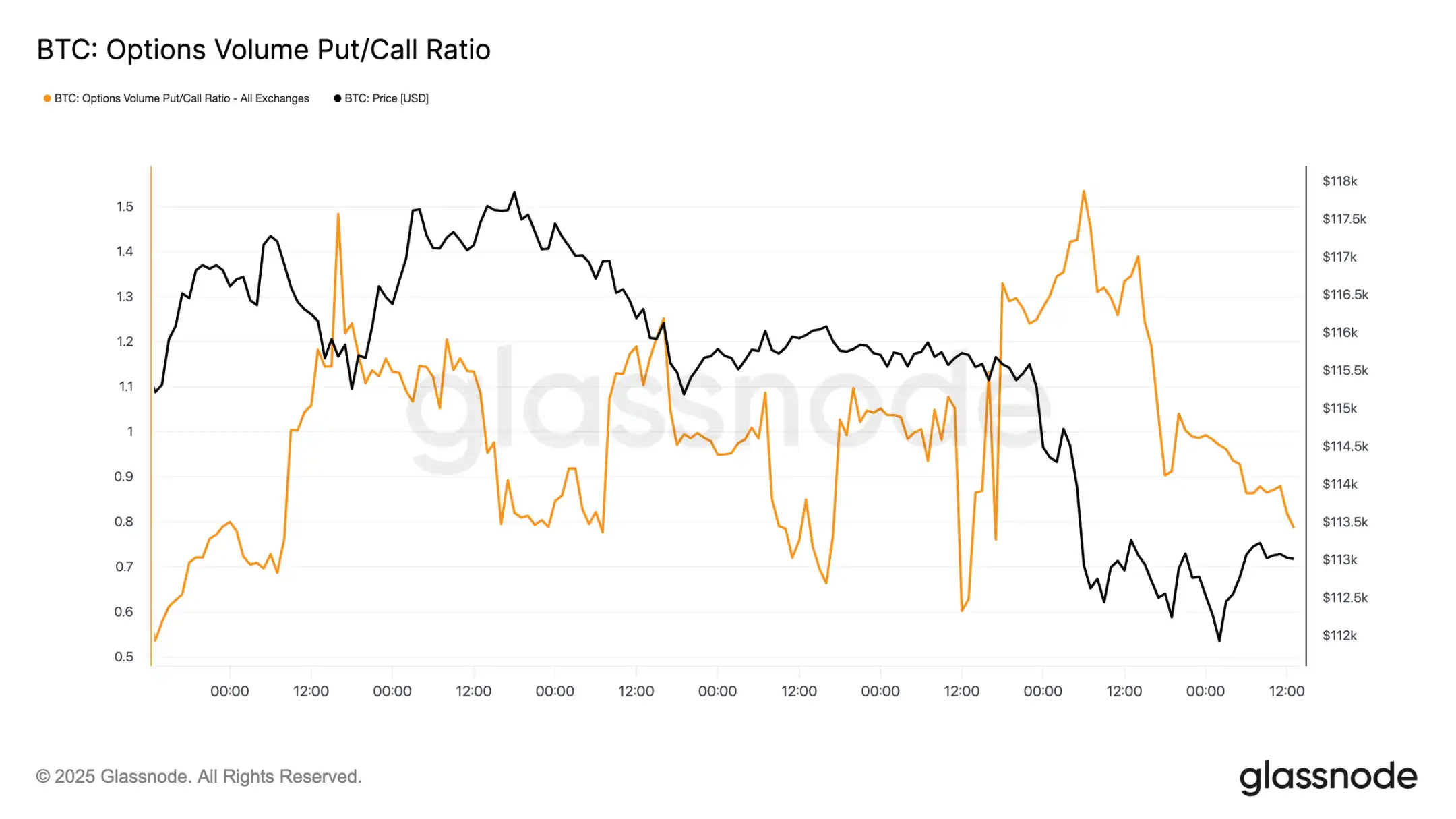

Após a reunião do FOMC, houve uma demanda pronunciada por opções de venda, seja como proteção contra uma forte queda ou como forma de lucrar com a volatilidade. Apenas dois dias depois, o mercado validou esse sinal com o maior evento de liquidação desde 2021.

Fluxo de Opções Put/Call

Após a liquidação, a razão de volume de opções put/call caiu à medida que traders realizaram lucros em puts in-the-money, enquanto outros migraram para calls mais baratas. Opções de curto e médio prazo ainda favorecem fortemente puts, tornando a proteção de baixa relativamente mais cara em comparação à exposição de alta. Esse desequilíbrio criou uma oportunidade para participantes com uma visão construtiva para o final do ano — seja acumulando calls a um custo relativamente menor ou financiando sua tese vendendo exposição cara ao risco de baixa.

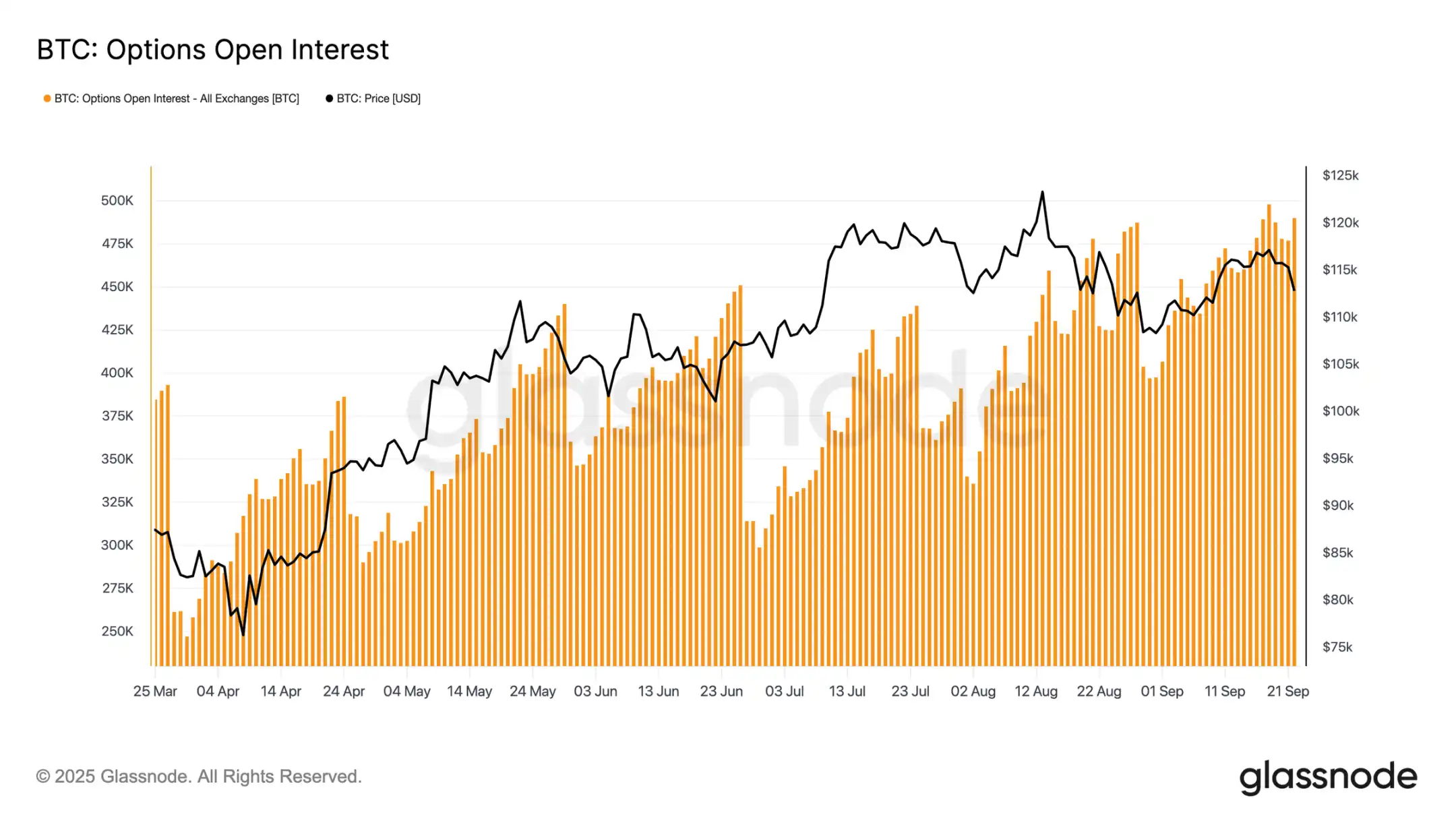

Open Interest em Opções

O open interest total em opções permanece próximo aos máximos históricos e deve cair acentuadamente no vencimento da manhã de sexta-feira, para depois se reconstruir rumo a dezembro. O mercado está atualmente em um ápice onde até mesmo pequenos movimentos de preço forçam os market makers a realizar hedges agressivos. Os market makers estão vendidos na baixa e comprados na alta, uma estrutura que amplifica a pressão de venda enquanto limita os repiques. Essa dinâmica inclina o risco de volatilidade de curto prazo para o lado negativo, exacerbando a fragilidade até o vencimento e o reset das posições.

Conclusão

A queda do Bitcoin após a reunião do FOMC reflete um padrão típico de “compre o boato, venda o fato”, mas o pano de fundo mais amplo aponta para um crescente sentimento de exaustão. A queda atual de 12% é relativamente moderada em comparação com ciclos anteriores, mas ocorre após três grandes ondas de entrada de capital que elevaram a capitalização de mercado realizada em US$ 678 bilhões, quase o dobro do ciclo anterior. Os detentores de longo prazo realizaram um lucro de 3,4 milhões de BTC, destacando uma pressão de venda significativa e maturidade neste rali.

Enquanto isso, a oferta anteriormente absorvida pelas entradas em ETF desacelerou, criando um equilíbrio frágil. O volume de negociação à vista disparou devido a vendas forçadas, os futuros passaram por uma forte desalavancagem e o mercado de opções precificou o risco de baixa. Esses sinais sugerem coletivamente que o momentum do mercado está enfraquecendo, com a volatilidade impulsionada pela liquidez assumindo a liderança.

A menos que a demanda institucional e dos detentores volte a se alinhar, o risco de um resfriamento profundo permanece elevado.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

21Shares altera pedido de ETF de Dogecoin, veja o que mudou

A 21Shares alterou seu pedido de ETF de Dogecoin junto à SEC para incluir a taxa de administração e novos custodiantes.

MetaMask lança proteção de carteira por US$10/mês: isso realmente pode ajudar?

MetaMask lança o Transaction Shield: um plano de $9,99 por mês que reembolsa até $10.000 por mês caso suas verificações rotulem incorretamente uma transação maliciosa.

American Bitcoin de Eric Trump cai 40% após expiração do bloqueio de tokens

As ações da American Bitcoin, listada na Nasdaq, caíram 38,83% na terça-feira, pois investidores venderam ações recém-desbloqueadas de sua colocação privada pré-fusão. O cofundador da American Bitcoin, Eric Trump, afirmou que já era esperada uma volatilidade com o vencimento e que continuará mantendo suas ações.