Por que os Tesouros de Bitcoin Importam: Principais Destaques do CEO da Bitwise, Hunter Horsley

O CEO da Bitwise, Hunter Horsley, afirma que as Bitcoin Treasury Companies e os Digital Asset Trusts (DATs) são “muito bons para o mercado cripto”, pois ajudam a institucionalizar o setor por meio de relações com investidores, estratégias de rendimento e investimentos de longo prazo.

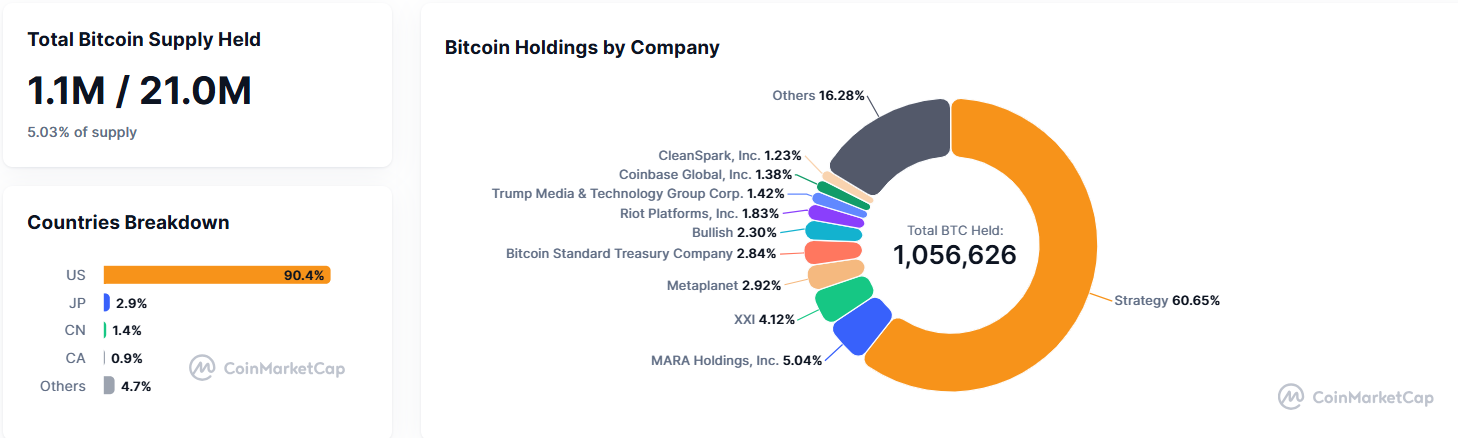

Empresas de capital aberto detêm mais de 1 milhão de BTC, com 90,4% dessas reservas concentradas nos EUA. Esse aumento nas reservas corporativas de Bitcoin ocorre enquanto líderes do setor sugerem que essas entidades podem trazer disciplina de longo prazo para um setor conhecido por sua volatilidade.

A crescente adoção corporativa do Bitcoin reacendeu o debate. Investidores estão questionando se o Bitcoin pode competir com os tradicionais Títulos do Tesouro dos EUA nos mercados globais de capitais.

Empresas de Tesouraria de Bitcoin Emergindo como Força Estabilizadora

Hunter Horsley, CEO da Bitwise, considera as Empresas de Tesouraria de Bitcoin e os Digital Asset Trusts (DATs) como potenciais estabilizadores para a indústria cripto.

Ele observa que essas entidades fornecem relações com investidores, estratégias de rendimento e disciplina de longo prazo no balanço patrimonial. Essa abordagem em mudança marca uma transição do comportamento especulativo que antes definia os mercados cripto.

Empresas de Tesouraria de Bitcoin e DATs são muito boas para o cripto na minha opinião. Torcendo por elas. – Elas fazem relações com investidores para ecossistemas – Podem implementar estratégias ativas para gerar rendimento – Proporcionam exposição a investidores de equity, conversíveis, preferenciais – Compram & seguram, longo prazo…

— Hunter Horsley (@HHorsley) 2 de novembro de 2025

O aumento das reservas corporativas de Bitcoin indica um interesse institucional mais amplo em ativos digitais. Empresas, incluindo Strategy e Tesla, alocaram partes de suas tesourarias em Bitcoin, buscando valor de longo prazo.

No entanto, o fato de 90,4% dessas reservas estarem nos EUA destaca a posição de liderança dos Estados Unidos na adoção institucional de cripto.

Public Companies Bitcoin Treasuries. Source:

Public Companies Bitcoin Treasuries. Source: Essa transparência surge enquanto as estratégias corporativas de cripto enfrentam maior escrutínio. O painel confirma que as reservas de empresas públicas agora totalizam 1,1 milhões de BTC, mais de 5% do fornecimento total de Bitcoin.

Enquanto isso, dados on-chain mostram uma diminuição no fornecimento de Bitcoin em balcão (OTC), indicando que a demanda institucional pode estar superando o estoque disponível.

Um gráfico da Glassnode mostra os saldos das mesas OTC caindo de cerca de 4.500 BTC para menos de 1.000 BTC em um ano. Enquanto isso, os preços oscilaram entre US$ 70.000 e US$ 100.000.

Com o fornecimento das mesas OTC nessa tendência de queda e as vendas dos detentores de longo prazo desacelerando, vamos ver muitos gráficos de influenciadores anônimos gritando sobre um crash do Bitcoin. Muitos deles estão ligados a tesourarias, atuam como MMs e só querem seus Bitcoins baratos. Seu Bitcoin é o alvo. Isso… pic.twitter.com/X2tcO4E8Uk

— J. P. Mayall (@jpmayall) 2 de novembro de 2025

Esse fornecimento limitado pode explicar a renovada acumulação institucional apesar das flutuações do mercado.

Ventos Contrários Macroeconômicos e o Desafio do Rendimento dos Títulos do Tesouro

O ambiente competitivo para o Bitcoin tornou-se mais difícil à medida que os rendimentos dos Títulos do Tesouro dos EUA de 10 anos atingiram 4,1%, um pico de três semanas no início de novembro de 2025.

O analista Axel Adler Jr. observou que esse aumento reflete a incerteza sobre cortes nas taxas do Federal Reserve. A incerteza cria um cenário desafiador para ativos de risco como o Bitcoin.

O aumento do rendimento dos Títulos do Tesouro dos EUA de 10 anos para 4,1% (máxima de três semanas) sinaliza ceticismo do mercado sobre cortes do Fed, criando um cenário restritivo para ativos de risco. pic.twitter.com/MqfOkxHXGl

— Axel 💎🙌 Adler Jr (@AxelAdlerJr) 3 de novembro de 2025

Rendimentos mais altos dos Títulos do Tesouro podem tornar os títulos do governo mais atraentes do que ativos sem rendimento, desviando capital potencial das criptomoedas.

Dados oficiais do Tesouro dos EUA apoiam essa tendência. O Título do Tesouro de 10 anos emitido em outubro de 2025 teve uma taxa de cupom de 4,250%, e o Relatório de Análise de Mercados Globais da Ginnie Mae de julho de 2025 registrou o rendimento de 10 anos em 4,38%.

Tais rendimentos desafiam o posicionamento do Bitcoin como reserva de valor ou alternativa aos investimentos tradicionais de renda fixa.

Apesar dessas pressões, alguns analistas permanecem otimistas. Mayall apontou que influenciadores anônimos ligados a tesourarias e formadores de mercado podem estar espalhando sentimento negativo para adquirir Bitcoin a preços mais baixos.

Ele também observou que as vendas de detentores de longo prazo estão desacelerando enquanto o fornecimento OTC está diminuindo, o que pode aumentar a pressão de alta nos preços se a demanda permanecer forte.

“Com o fornecimento das mesas OTC nessa tendência de queda e as vendas dos detentores de longo prazo desacelerando, vamos ver muitos gráficos de influenciadores anônimos gritando sobre um crash do Bitcoin. Muitos deles estão ligados a tesourarias, atuam como MMs e só querem seus Bitcoins baratos”, dizia um trecho de sua postagem.

A Verdadeira Flippening: Bitcoin versus Títulos do Tesouro

Jack Mallers, executivo da Twenty One Capital, mudou o foco em relação à competição do Bitcoin. Conforme fontes descrevem, ele acredita que a verdadeira “flippening” é o Bitcoin desafiando os Títulos do Tesouro dos EUA nas finanças globais, e não simplesmente superando outras criptomoedas.

“Estamos vivendo a verdadeira flippening. Não shitcoins sobre Bitcoin. Dinheiro neutro sobre Títulos do Tesouro. A competição monetária começou: qual dinheiro melhor armazena nosso tempo, energia e trabalho? O cavalo mais rápido é o Bitcoin, e pela primeira vez, todos podem correr com ele”, escreveu Mallers em uma postagem recente.

Essa perspectiva desloca a discussão das rivalidades cripto para o possível significado do Bitcoin nos mercados de capitais mais amplos.

A visão de Mallers segue uma narrativa em que as Empresas de Tesouraria de Bitcoin servem a propósitos além da especulação. Ao adicionar Bitcoin aos balanços corporativos por meio de estratégias estruturadas de rendimento e relações com investidores, essas empresas estão posicionando-o como uma reserva de tesouraria legítima.

Esse desenvolvimento pode atrair instituições que buscam proteção contra a inflação ou diversificação além dos títulos do governo.

No entanto, a comparação permanece em debate. Os Títulos do Tesouro dos EUA oferecem apoio governamental, rendimentos estáveis e forte liquidez, enquanto o Bitcoin não oferece rendimento, enfrenta incertezas regulatórias e apresenta flutuações significativas de preço.

Nos próximos meses, as Empresas de Tesouraria de Bitcoin serão testadas quanto à sua capacidade de sustentar essas estratégias em meio ao aumento dos rendimentos dos títulos e a um cenário macroeconômico desafiador.

À medida que as reservas de Bitcoin de empresas públicas crescem, o setor enfrenta um momento decisivo. Se essas tesourarias estabilizarão os mercados cripto ou adicionarão volatilidade dependerá de sua capacidade de equilibrar tendências on-chain e a concorrência de ativos tradicionais.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Declaração completa do Banco Central da Austrália: taxa de juros mantida, projeção de inflação elevada

O comitê acredita que é necessário manter cautela, atualizando constantemente a avaliação das perspectivas à medida que os dados mudam, permanecendo altamente atento à incerteza das perspectivas, independentemente da direção.