Na onda de recompra DeFi: Uniswap e Lido envolvidos em controvérsia sobre "centralização"

Diante das crescentes preocupações com a centralização, já que plataformas como Uniswap e Lido estão adotando programas de recompra de tokens, os protocolos estão enfrentando questionamentos relacionados à governança e sustentabilidade.

Original Article Title: Uniswap, Lido, Aave?! How DeFi Is Quietly Becoming More Centralized

Original Article Author: Oluwapelumi Adejumo

Original Article Translation: Saoirse, Foresight News

Em 10 de novembro, quando a administração da Uniswap apresentou a proposta "UNIfication", o documento parecia mais uma reestruturação corporativa do que uma atualização de protocolo.

A proposta planeja ativar taxas de protocolo anteriormente não utilizadas, direcionar fundos por meio de um novo mecanismo de tesouraria on-chain e utilizar os rendimentos para comprar e queimar tokens UNI. Esse modelo lembra um plano de recompra de ações no setor financeiro tradicional.

Um dia depois, a Lido também introduziu um mecanismo semelhante. Sua organização autônoma descentralizada (DAO) propôs estabelecer um sistema automático de recompra: quando o preço do Ethereum ultrapassar US$ 3.000 e a receita anualizada superar US$ 40 milhões, as recompensas de staking excedentes serão usadas para recomprar seu token de governança LDO.

Esse mecanismo adota deliberadamente uma estratégia "contracíclica"—mais forte em mercados de alta e mais conservadora em condições de mercado restritivas.

Essas iniciativas sinalizam coletivamente uma grande transformação no espaço DeFi.

Nos últimos anos, o espaço DeFi foi dominado por "Meme tokens" e atividades de liquidez impulsionadas por incentivos; agora, os principais protocolos DeFi estão se reposicionando em torno de fundamentos centrais de mercado, como "receita, captura de taxas, eficiência de capital".

No entanto, essa mudança também forçou a indústria a enfrentar uma série de questões espinhosas: controle de propriedade, garantia de sustentabilidade e se a "descentralização" está gradualmente cedendo à lógica corporativa.

A Nova Lógica Financeira do DeFi

Durante grande parte de 2024, o crescimento do DeFi dependeu principalmente do fervor cultural, programas de incentivo e mineração de liquidez. Ações recentes como "restabelecimento de taxas" e "implementação de um framework de recompra" indicam que a indústria está tentando atrelar de forma mais direta o valor do token ao desempenho do negócio.

Pegue a Uniswap como exemplo: sua iniciativa de "queimar até 100 milhões de tokens UNI" redefine o UNI de um puro "ativo de governança" para um ativo mais próximo de um "certificado de interesse econômico do protocolo"—mesmo que falte a proteção legal ou direitos de distribuição de fluxo de caixa de uma ação.

A escala de tais planos de recompra não deve ser subestimada. O pesquisador da MegaETH Lab, BREAD, estima que, no nível atual de taxas, a Uniswap poderia gerar aproximadamente US$ 38 milhões em poder de recompra por mês.

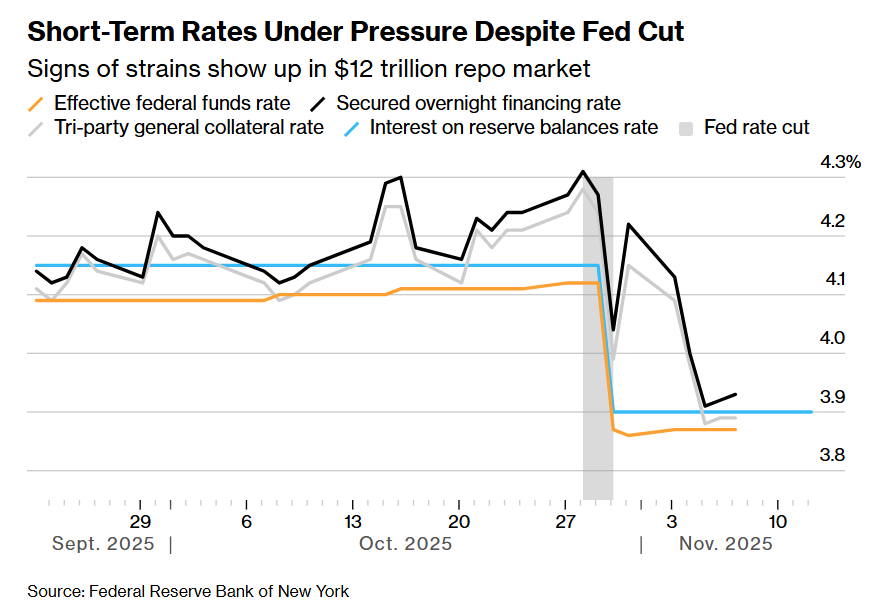

Esse valor superaria a taxa de recompra da Pump.fun, mas ficaria abaixo da escala mensal de US$ 95 milhões da Hyperliquid.

Comparação das recompras de tokens Hyperliquid, Uniswap e Pump.fun (Fonte: Bread)

A estrutura simulada do mecanismo da Lido indica que ela poderia suportar uma escala de recompra de cerca de US$ 10 milhões por ano; os tokens LDO recomprados serão pareados com wstETH para serem injetados em um pool de liquidez para aumentar a profundidade de negociação.

Outros protocolos também estão acelerando iniciativas semelhantes: Jupiter alocará 50% de sua receita operacional para recompras do token JUP; dYdX destinará um quarto das taxas da rede para recompras e incentivos a validadores; Aave também está elaborando um plano específico para investir até US$ 50 milhões por ano, impulsionando recompras por meio de fundos da tesouraria.

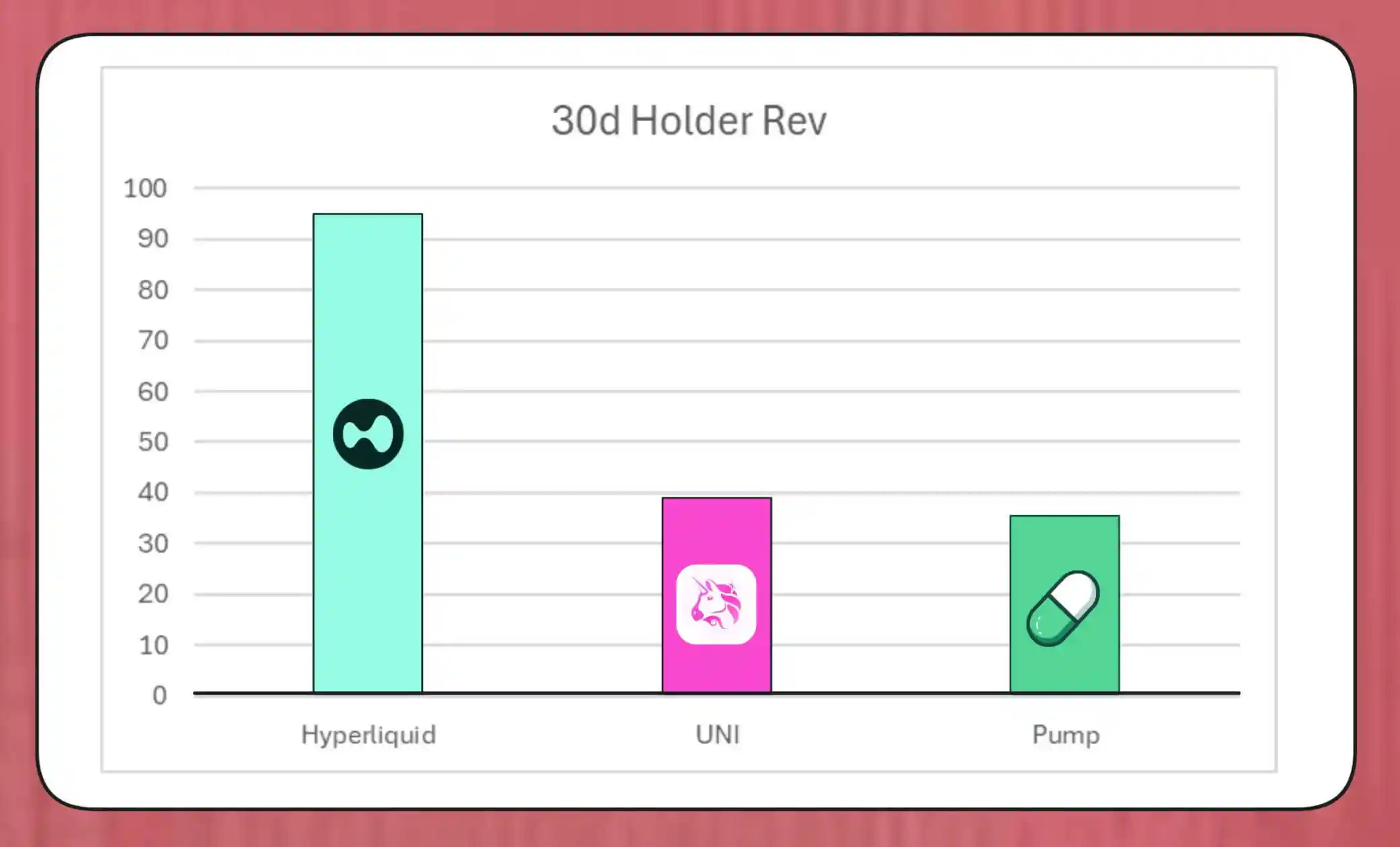

De acordo com dados da Keyrock, os dividendos para detentores de tokens vinculados à receita cresceram mais de cinco vezes desde 2024. Somente no mês de julho de 2025, o gasto ou alocação total em recompras e incentivos por vários protocolos chega a aproximadamente US$ 800 milhões.

Receita dos detentores de protocolos DeFi (Fonte: Keyrock)

Assim, cerca de 64% da receita dos principais protocolos agora retorna aos detentores de tokens—um contraste marcante com o ciclo anterior de "reinvestimento primeiro, distribuição depois".

Por trás dessa tendência está um novo consenso que se forma na indústria: "escassez" e "renda recorrente" estão se tornando o núcleo da narrativa de valor do DeFi.

Institucionalização da Tokenomics

A onda de recompras reflete que a integração do DeFi com as finanças institucionais está se aprofundando.

Os protocolos DeFi estão começando a adotar métricas financeiras tradicionais, como "P/L", "limite de rendimento" e "taxa líquida de distribuição" para transmitir valor aos investidores—investidores que também avaliam projetos DeFi da mesma forma que avaliariam uma empresa em estágio de crescimento.

Essa integração forneceu aos gestores de fundos uma linguagem analítica comum, mas também trouxe novos desafios: o design original do DeFi não incluía requisitos institucionais como "disciplina" e "transparência", que agora são esperados pela indústria.

Vale notar que a análise da Keyrock indicou que muitos planos de recompra dependem fortemente das reservas existentes da tesouraria, em vez de fluxos de caixa recorrentes e sustentáveis.

Esse modelo pode ser capaz de sustentar temporariamente os preços dos tokens, mas sua sustentabilidade a longo prazo é questionável—ainda mais em um ambiente de mercado onde "a receita de taxas é cíclica e frequentemente ligada ao aumento do preço do token".

Além disso, o analista da Blockworks, Marc Ajoon, acredita que "recompras auto-iniciadas" geralmente têm impacto limitado no mercado e podem resultar em perdas não realizadas para o protocolo durante quedas no preço do token.

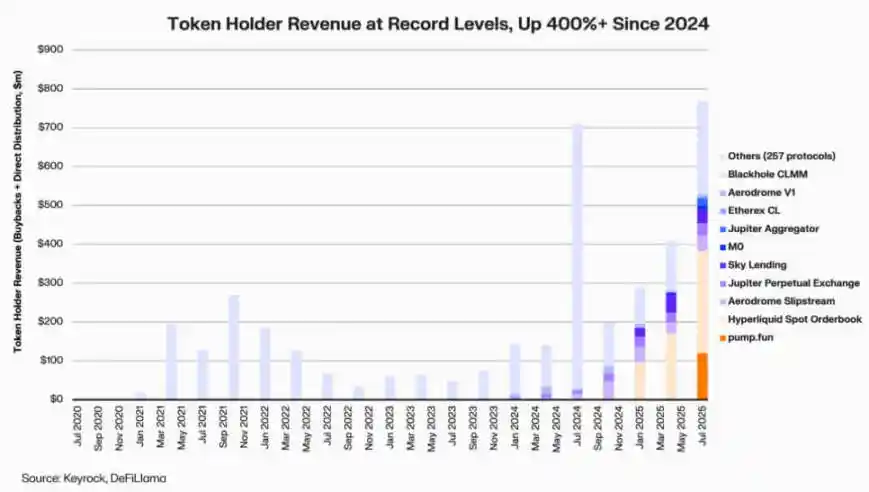

Diante disso, Ajoon defende o estabelecimento de um "sistema de ajuste automático orientado por dados": alocar fundos quando as avaliações estiverem baixas, mudar para reinvestimento quando as métricas de crescimento forem fracas, garantir que as recompras reflitam o desempenho operacional real e não pressão especulativa.

Ele afirmou: "Como está agora, as recompras não são uma panaceia... Devido à 'narrativa da recompra', a indústria a coloca cegamente acima de outros caminhos que podem trazer retornos mais altos."

O Chief Investment Officer da Arca, Jeff Dorman, tem uma visão mais abrangente.

Ele acredita que as recompras corporativas reduzem o número de ações em circulação, mas os tokens existem dentro de uma rede única—sua oferta não pode ser compensada por meio de reestruturação tradicional ou atividades de fusão e aquisição.

Portanto, queimar tokens pode direcionar os protocolos para um "sistema totalmente distribuído"; no entanto, manter tokens também pode reservar flexibilidade para o futuro—se a demanda ou as estratégias de crescimento exigirem, a emissão pode ser aumentada a qualquer momento. Essa dualidade torna as decisões de alocação de capital do DeFi mais impactantes do que as do mercado de ações.

Novos Riscos Emergentes

Embora a lógica financeira das recompras seja direta, suas implicações de governança são complexas e de longo alcance.

Pegue a Uniswap como exemplo, onde a proposta "UNIfication" planeja transferir o controle operacional da fundação comunitária para uma entidade privada, a Uniswap Labs. Essa tendência de centralização levantou alertas entre analistas que acreditam que isso pode replicar uma "estrutura hierárquica que a governança descentralizada deveria evitar".

Em resposta a isso, o pesquisador de DeFi Ignas aponta: "A visão original da 'descentralização' das criptomoedas está se tornando cada vez mais desafiadora."

Ignas enfatiza que, nos últimos anos, essa "tendência de centralização" surgiu gradualmente—o exemplo mais típico é que os protocolos DeFi frequentemente dependem de "desligamentos de emergência" ou "decisões aceleradas da equipe central" ao lidar com questões de segurança.

Em sua visão, a questão central é: mesmo que a "centralização" faça sentido econômico, ainda pode prejudicar a transparência e o engajamento dos usuários.

No entanto, os defensores argumentam que essa concentração de poder pode ser uma "necessidade funcional" em vez de uma "escolha ideológica".

Eddy Lazzarin, Chief Technology Officer da empresa de venture capital a16z, descreveu o modelo "UNIfication" da Uniswap como um "modelo de circuito fechado" — sob esse modelo, a receita gerada pela infraestrutura descentralizada flui diretamente para os detentores de tokens.

Ele acrescentou ainda que a DAO ainda manterá o poder de "emitir tokens para desenvolvimento futuro", equilibrando assim flexibilidade e disciplina financeira.

A tensão entre "governança distribuída" e "decisões da camada de execução" não é uma questão nova, mas hoje seu impacto financeiro se expandiu enormemente.

Atualmente, as tesourarias dos principais gestores de protocolos detêm centenas de milhões de dólares, e suas decisões estratégicas podem impactar significativamente todo o ecossistema de liquidez. Portanto, à medida que a economia DeFi amadurece, o foco das discussões de governança está mudando do "ideal de descentralização" para o "impacto real no balanço patrimonial".

O Teste de Maturidade do DeFi

A tendência de recompra de tokens indica que as finanças descentralizadas estão passando de uma "fase de exploração livre" para uma "indústria estruturada e orientada por métricas". O que antes definia esse espaço como "exploração livre" está sendo gradualmente substituído por "transparência de fluxo de caixa", "responsabilidade de desempenho" e "alinhamento de interesses dos investidores".

No entanto, a maturidade também traz novos riscos:

· A governança pode tender ao "controle centralizado";

· Reguladores podem ver as recompras como "dividendos reais", gerando disputas de conformidade;

· As equipes podem mudar o foco de "inovação técnica" para "engenharia financeira", negligenciando o desenvolvimento do negócio principal.

A sustentabilidade dessa transformação depende das decisões no nível de execução:

· O "modelo programático de recompra" pode incorporar transparência por meio de automação on-chain, preservando a descentralização;

· O "framework de recompra auto-iniciado", embora mais rápido de implementar, pode prejudicar a credibilidade e a clareza legal;

· Um "sistema híbrido" (vinculando recompras a métricas de rede mensuráveis e verificáveis) pode ser um compromisso, mas atualmente há poucos casos reais que provem sua "resiliência".

A Evolução das Recomporas de Tokens DeFi (Fonte: Keyrock)

Uma coisa é clara: a interação entre DeFi e finanças tradicionais já superou a mera "imitação simples". Hoje, o setor, ao preservar sua "base open-source", está integrando princípios de gestão corporativa como "gestão de tesouraria", "alocação de capital" e "prudência no balanço patrimonial".

As recompras de tokens são uma manifestação concentrada dessa integração—ela combina dinâmicas de mercado com lógica econômica, impulsionando os protocolos DeFi a se transformarem em "organizações autofinanciadas e orientadas por receita": responsáveis perante a comunidade, tendo a "eficácia da execução" e não a "ideologia" como padrão de avaliação.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Anúncio de Parceria Aethir × SACHI: Impulsionando a Próxima Geração de Jogos Web3

Memecoins despencam: você ousa comprar DOGE, PEPE, PENGU no fundo do poço? Análise de preços

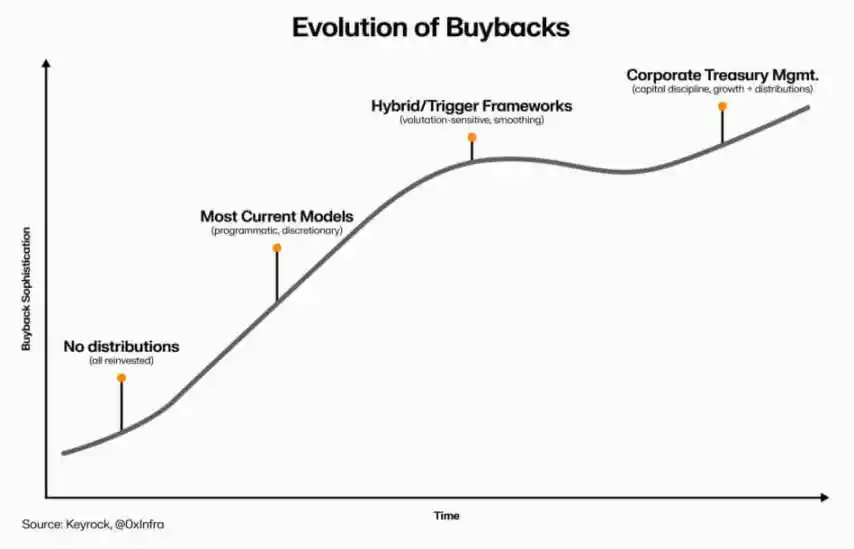

Mercado de financiamento de 12 trilhões está em crise! Instituições pedem que o Federal Reserve aumente os esforços de resgate

O custo de financiamento em Wall Street está aumentando, sinalizando uma crescente restrição de liquidez. Embora o Federal Reserve deva encerrar a redução do balanço em dezembro, instituições acreditam que isso não é suficiente e pedem que o Fed retome a compra de títulos ou aumente os empréstimos de curto prazo para aliviar a pressão.