Ставка Metaplanet на Bitcoin: новая парадигма диверсификации корпоративных казначейских резервов в нестабильные времена

Японский технологический гигант Metaplanet накопил 20 000 BTC (2,14 млрд долларов) с помощью акций, облигаций с нулевой процентной ставкой и опционов covered call для хеджирования инфляции и обесценивания фиатных валют. Эта стратегия принесла 30,7% доходности BTC во втором квартале 2025 года, что сделало Metaplanet крупнейшим публичным держателем Bitcoin в Азии и одним из 10 крупнейших корпоративных казначейств мира. Несмотря на то, что ограниченное предложение Bitcoin и низкая корреляция с рынком оправдывают его стратегическую роль, риски включают снижение цены акций, размывание доли акционеров и волатильность за 30 дней на уровне 16-21%. Регуляторная рамка.

В эпоху, определяемую инфляционным давлением, монетарной экспансией и геополитической неопределённостью, корпоративные казначеи переосмысливают свой подход к сохранению капитала. Metaplanet, японский технологический конгломерат, стал смелым пионером этого сдвига, накопив 20 000 BTC (2,14 миллиардов долларов) с помощью выпуска акций, облигаций с нулевой процентной ставкой и покрытых опционов колл [1]. Эта агрессивная стратегия накопления, хотя и вызывает споры, отражает более широкую тенденцию: корпорации всё чаще рассматривают Bitcoin как стратегический актив для хеджирования от обесценивания фиатных валют и макроэкономической нестабильности.

Модель Metaplanet: Агрессия в условиях волатильности

Стратегия казначейства Metaplanet по Bitcoin является одновременно финансовым и философским заявлением. Выделив 880 миллионов долларов из размещения акций в сентябре 2025 года на покупку Bitcoin, компания стала крупнейшим публичным держателем Bitcoin в Азии и вошла в десятку крупнейших держателей в мире [2]. Такой подход обеспечил доходность BTC в размере 30,7% во втором квартале 2025 года, превзойдя традиционные активы, такие как золото и S&P 500 [3]. Однако стратегия не лишена рисков. Падение цены акций на 54% и опасения по поводу размывания доли акционеров вызвали вопросы, но Metaplanet остаётся уверенной в том, что ограниченное предложение Bitcoin и его низкая корреляция с традиционными рынками делают его незаменимым инструментом хеджирования [4].

Стратегия компании напоминает подход MicroStrategy, которая давно выступает за использование Bitcoin в качестве корпоративного резервного актива. Однако исполнение у Metaplanet отличается: компания использует покрытые опционы колл для получения дохода от своих запасов Bitcoin, сохраняя при этом возможность заработать на росте цены [1]. Эта двойная стратегия подчёркивает растущую сложность управления Bitcoin на корпоративном уровне, сочетая снижение рисков с эффективностью использования капитала.

Bitcoin как стратегический резерв: Макро-хедж в действии

Роль Bitcoin в корпоративных казначействах больше не является спекулятивной. К 2025 году публичные компании владеют цифровыми активами на сумму более 100 миллиардов долларов, и этот актив всё чаще рассматривается как структурный хедж против монетарной инфляции и обесценивания валют [5]. Денежная масса M2 в США, превысившая 55,5 триллионов долларов, подорвала доверие к фиатным валютам, в то время как фиксированное предложение Bitcoin в 21 миллион единиц служит резким контрастом [6]. Для таких компаний, как Metaplanet, Bitcoin — это не просто спекуляция, а инструмент для сохранения покупательной способности в мире с неограниченной монетарной политикой.

Регуляторные попутные ветры ещё больше легитимизировали этот подход. Закон США BITCOIN Act 2025 года и благоприятная криптовалютная нормативная база Японии создали правовую среду, в которой корпоративные резервы Bitcoin могут процветать [1]. Между тем, одобрение спотовых ETF на Bitcoin нормализовало институциональный доступ, позволяя даже консервативным инвесторам выделять капитал на этот класс активов [5].

Риски и выгоды в условиях высокой волатильности

Несмотря на привлекательность, волатильность Bitcoin остаётся обоюдоострым мечом. Диапазон волатильности за 30 дней составляет от 16,32% до 21,15% [5], что означает, что даже самые капитализированные казначейства сталкиваются со значительными краткосрочными колебаниями. Стратегия Metaplanet, основанная на механизмах привлечения капитала, таких как привилегированные акции и программы ATM по выпуску акций, усиливает эти риски, подвергая акционеров размыванию доли [1]. Тем не менее, долгосрочное видение компании — рассматривать Bitcoin как резерв «цифрового золота» — говорит о готовности пережить краткосрочные трудности ради будущих выгод.

Более широкие последствия для стратегического распределения активов значительны. Традиционные портфели, ранее основанные на облигациях и акциях, теперь перестраиваются с включением Bitcoin и других цифровых активов. Этот сдвиг обусловлен осознанием того, что в мире синхронизированной инфляции и чрезмерного вмешательства центральных банков диверсификация должна выходить за пределы традиционных границ [6].

Будущее диверсификации корпоративных казначейств

Путь Metaplanet подчёркивает смену парадигмы в подходе корпораций к сохранению капитала. По мере того как макроэкономическая неопределённость сохраняется, грань между спекулятивными активами и стратегическими резервами размывается. Структурные преимущества Bitcoin — дефицит, делимость и программируемость — заставляют казначеев пересматривать свои мандаты.

Однако путь вперёд не лишён трудностей. Регуляторная определённость, налоговый режим и рыночная волатильность продолжат испытывать на прочность решимость ранних последователей. На данный момент смелость Metaplanet служит примером эволюции роли цифровых активов в корпоративных финансах — роли, которая вполне может определить следующее десятилетие распределения капитала.

Источник:

[1] Metaplanet's Bitcoin Treasury Strategy: Can It Outpace MicroStrategy and Redefine Corporate Crypto Holdings

[2] Metaplanet Pushes Bitcoin Holdings Over $2 Billion With ...

[3] Metaplanet Bitcoin Holdings Climb To 20,000 BTC After ...

[4] Metaplanet Surpasses 20,000 BTC With $112M Bitcoin ...

[5] Bitcoin Treasuries: The Quiet Revolution Reshaping Global Capital Flows

[6] Bitcoin as Corporate Treasury: A New Era of Diversification and Preservation

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

DiDi в Латинской Америке уже стал гигантом цифрового банкинга.

Didi успешно трансформировалась в Латинской Америке в гиганта цифрового банкинга, решив проблему нехватки местной финансовой инфраструктуры, построила независимую платёжную и кредитную систему, осуществив переход от транспортной платформы к финансовому гиганту.

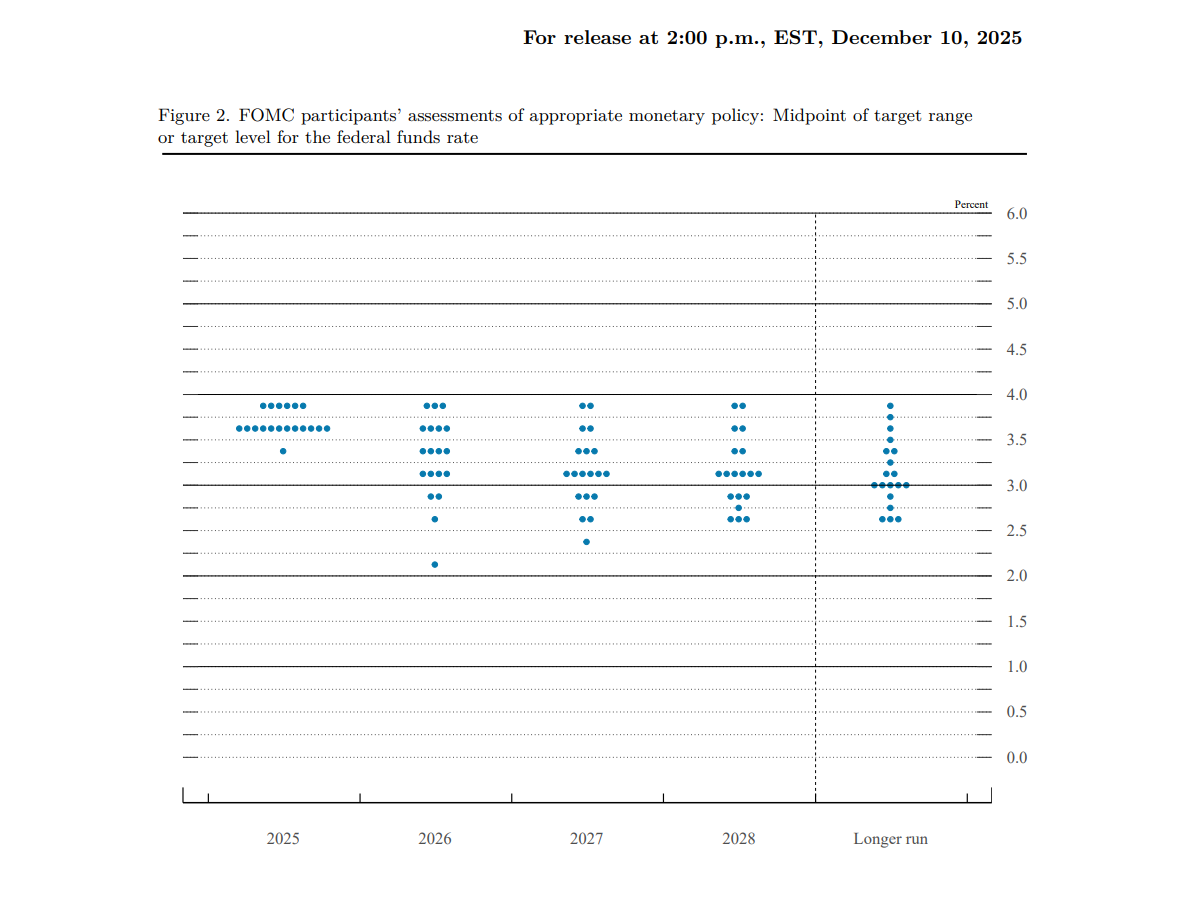

Снижение ставок ФРС на фоне конфликтов, но «уязвимая зона» биткоина удерживает BTC ниже 100 тысяч долларов

ФРС снизила процентную ставку на 25 базисных пунктов, однако рынок воспринял это как ястребиную позицию. Bitcoin находится под давлением из-за структурной уязвимости диапазона, и цена с трудом может преодолеть отметку в 100 000 долларов.

Полный текст решения ФРС: снижение ставки на 25 базисных пунктов, покупка казначейских облигаций на 4 миллиарда долларов в течение 30 дней.

Федеральная резервная система снизила процентную ставку на 25 базисных пунктов со счетом голосов 9-3: двое членов поддержали сохранение ставки без изменений, один выступил за снижение на 50 базисных пунктов. Кроме того, ФРС возобновила покупку облигаций и в течение 30 дней приобретет казначейских бумаг на сумму 4 миллиарда долларов для поддержания достаточного уровня резервов.

HyENA официально запущена: поддерживается Ethena, Perp DEX на базе маржи USDe выходит на Hyperliquid

Запуск HyENA дополнительно расширяет экосистему USDe и приносит институциональный уровень эффективности маржи на рынок ончейн-перпетуалов.