Громкое возвращение! Deutsche Bank (DB.US) спустя семь лет возвращается в европейский индекс Stoxx 50

По данным Jinse Finance, Deutsche Bank (DB.US) спустя семь лет после исключения из основного фондового индекса еврозоны наконец возвращается в индекс Euro Stoxx 50. Как объявил в понедельник оператор индекса ISS Stoxx, этот старейший немецкий банк вместе с Siemens Energy и бельгийской биотехнологической компанией Argenx SE (ARGX.US) войдёт в состав индекса, заменив Nokia (NOK.US), Stellantis NV (STLA.US) и Pernod Ricard. Пересмотр состава индекса обусловлен влиянием тарифной политики США на прибыль ряда компаний, а также сильными результатами европейских энергетического и финансового секторов.

Deutsche Bank был исключён из индекса в 2018 году из-за давления на результаты, и только спустя семь лет смог вернуться. Действующий CEO Кристиан Зевинг занял пост всего за несколько месяцев до пересмотра индекса, и лишь после общего восстановления европейских банков в 2025 году и удвоения стоимости акций Deutsche Bank за последние 12 месяцев банк вновь получил признание оператора индекса.

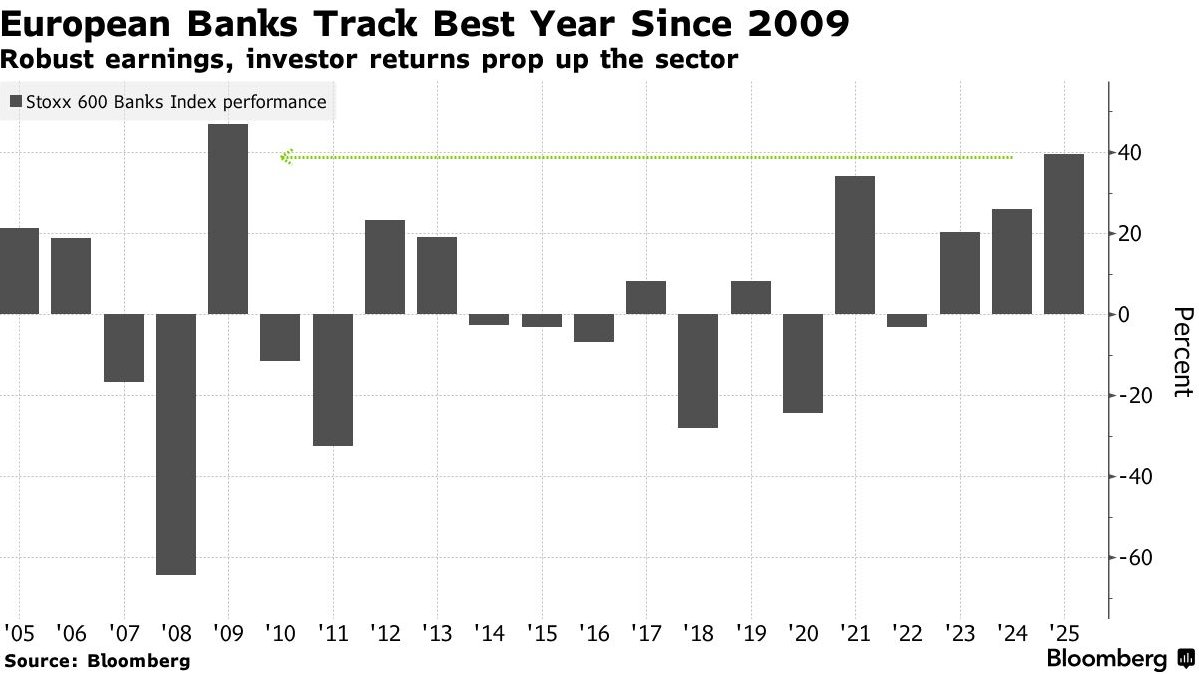

Рисунок 1

Стоит отметить, что самый сильный с 2009 года рост европейских банковских акций сталкивается с множеством вызовов, а рыночные настроения в последнее время заметно ухудшились. Индекс Stoxx 600 Banks на прошлой неделе снизился на 4,5%, что стало самым крупным недельным падением с апреля; Commerzbank, датский Sydbank, британский NatWest и французский Société Générale оказались в числе наиболее пострадавших от распродаж.

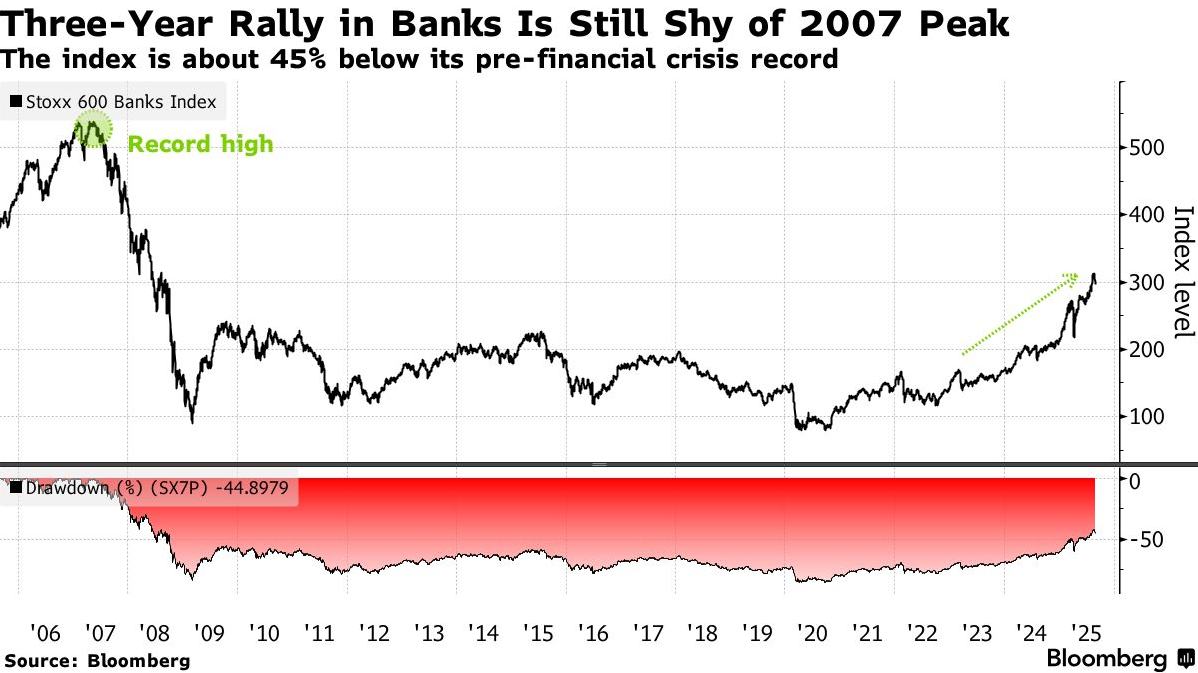

Рисунок 2

Коррекция была вызвана совокупностью негативных факторов: политическая нестабильность во Франции усилила суверенные риски, в Великобритании вновь обсуждается введение налога на сверхприбыль банков, а опасения по поводу возможных изменений налоговой политики в Италии подорвали уверенность инвесторов в устойчивости прибыли европейских банков.

Несмотря на коррекцию, некоторые участники рынка по-прежнему уверены, что благодаря прочной капитализации и позитивной деловой активности в США и Европе европейские банки смогут противостоять росту суверенных рисков. Стратег Deutsche Bank Максимилиан Ульрих подчёркивает, что несмотря на краткосрочные факторы, такие как политическая ситуация во Франции, фундаментальные основы банковского сектора остаются сильными, и он по-прежнему считает этот сектор одним из наиболее перспективных.

Однако разногласия на рынке усилились. Стратеги Bank of America предупреждают, что в случае замедления мировой экономики снижение доходности облигаций и рост премии за риск могут оказать давление на финансовые акции, а исторические данные показывают, что в подобных условиях этот сектор обычно демонстрирует слабую динамику.

Тем не менее, текущие данные по деловой активности в США и Европе остаются позитивными, и при отсутствии серьёзных внешних шоков рост банковских акций может сохраниться. CEO Julius Baer Asset Management Даниэль Мюррей считает, что несмотря на возможное ухудшение перспектив прибыли из-за налогов на сверхприбыль, спрос на кредиты и уровень процентной маржи остаются устойчивыми, а привлекательность банков будет зависеть от их способности справляться с налоговыми вызовами.

Стоит отметить, что индекс европейских банковских акций по-прежнему примерно на 45% ниже пика, достигнутого до финансового кризиса 2007 года, и рост, продолжающийся третий год подряд, ещё не привёл к обновлению исторических максимумов. Этот разрыв в оценке и баланс между политическими рисками и опасениями по поводу суверенного долга станут ключевыми факторами, определяющими дальнейшую динамику сектора.

Рисунок 3

Кроме того, Siemens Energy, ещё один бенефициар, с сентября прошлого года увеличила стоимость своих акций более чем на 200%, став одной из ведущих компаний на фоне роста спроса на электроэнергию в Европе. Компания недавно сообщила о значительном увеличении заказов на газовые турбины и оборудование для электросетей, а годовые результаты, вероятно, достигнут верхней границы прогноза.

Включение Argenx связано с прогрессом в разработке лекарств от рака и аутоиммунных заболеваний. За последний год акции бельгийской фармкомпании выросли на 30%, и аналитики продолжают рекомендовать их к покупке, считая, что потенциал роста ещё не исчерпан.

В то же время три компании, исключённые из индекса, столкнулись с разными проблемами: акции Nokia за последний год упали на 7% из-за тарифной политики США и слабого доллара, а в июле компания понизила прогноз по прибыли; акции Stellantis за 12 месяцев снизились на 46% на фоне смены CEO и слабых продаж в США и Европе; Pernod Ricard пострадала от глобальных торговых конфликтов, её акции с момента последней оценки упали на 24%, хотя результаты за август превзошли ожидания.

Это изменение стало очередным крупным пересмотром индекса Stoxx 50 после быстрого включения немецкой оборонной компании Rheinmetall в июне. Одновременно были внесены изменения в индекс Stoxx 600: французская биотехнологическая компания Abivax (рост акций в июле на 850%) и оператор аэропорта Франкфурта вошли в индекс, а такие компании, как Gerresheimer, были исключены. Все изменения вступят в силу после открытия европейских торгов 22 сентября.

По мере роста объёма пассивных инвестиционных фондов влияние статуса компонента индекса на ликвидность акций становится всё более значимым. Текущий пересмотр не только отражает восстановление доверия к европейским финансовому и энергетическому секторам, но и подчёркивает глубокое влияние глобальных торговых политик на оценку транснациональных компаний.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Ripple разблокирует 1 миллиард XRP из эскроу 1 ноября

Следующая разблокировка 1 миллиарда XRP компанией Ripple может проверить настроения на рынке. Аналитики ожидают минимального влияния, но ключевым фактором станут сигналы ликвидности.

Dogecoin сталкивается с "крестом смерти" спустя 3 месяца, так как цена падает ниже $0,200

Падение цены Dogecoin усилилось после того, как крупные держатели вывели 1,2 миллиарда DOGE, что привело к формированию медвежьего "креста смерти", угрожающего дальнейшему снижению, если токен не восстановится быстро выше отметки $0,199.

Pump.fun расширяет свою деятельность за пределы мем-коинов — что это значит для PUMP?

Переориентация Pump.fun произошла на фоне замедления активности вокруг мем-коинов и растущей конкуренции среди запусковых платформ, таких как FourMeme.

Киты Ethereum снова покупают — но смогут ли они опередить надвигающийся "крест смерти"?

Киты Ethereum снова покупают, за два дня добавив примерно 200 000 ETH (775 миллионов долларов). Однако надвигающийся «крест смерти» между ключевыми скользящими средними может определить, перерастет ли этот оптимизм начала ноября в прорыв — или приведет к резкой коррекции.