Nasdaq принимает меры! Строгий контроль над компаниями, торгующими криптовалютой, на бирже

По данным зарубежных СМИ, The Information сообщает, биржа Nasdaq планирует усилить регулирование действий публичных компаний по покупке криптовалют за счет привлечения капитала, требуя от компаний получения одобрения акционеров и подробного раскрытия целей покупки, рисков и влияния на основной бизнес. В противном случае компаниям грозит приостановка торгов или даже делистинг.

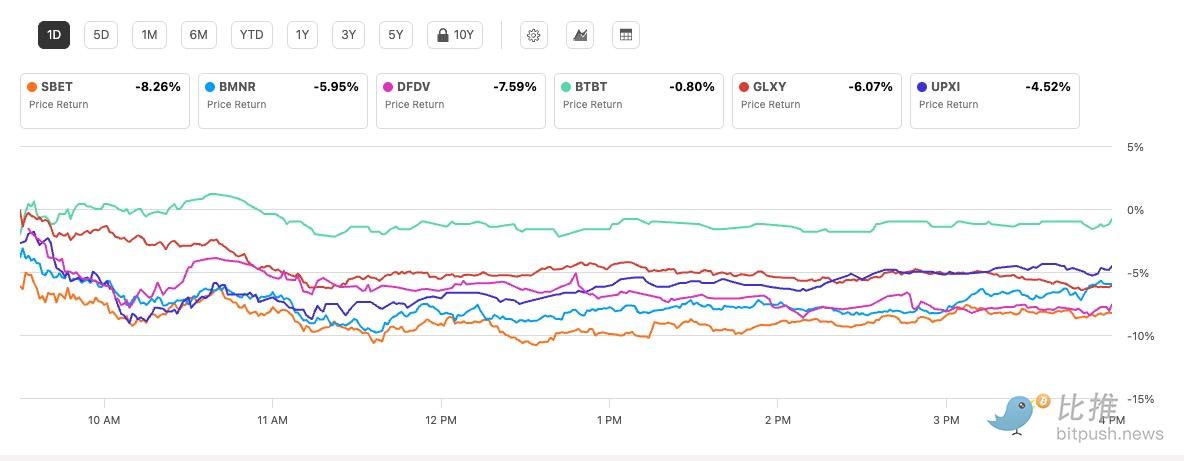

Эта новость быстро вызвала цепную реакцию: акции ряда компаний, связанных с crypto, резко упали, а крипторынок испытал краткосрочное снижение.

Безумие привлечения капитала в цифрах: 154 компании и “жажда покупки” на 98 миллиардов долларов

Действия Nasdaq не были необоснованными.

Согласно исследовательскому отчету известного инвестиционного банка Architect Partners за третий квартал 2025 года, с января 2025 года более 154 публичных компаний в США объявили или завершили планы по привлечению капитала, прямо указав “покупку bitcoin или других криптовалют” в качестве цели использования средств. Общая сумма привлеченного капитала достигла 98 миллиардов долларов. Этот масштаб значительно превышает аналогичные показатели за предыдущие годы, когда только 10 компаний привлекли 33,6 миллиарда долларов.

Многие компании формально заявляют о “развитии блокчейн-стратегии” или “диверсификации корпоративных активов”, но на деле стремятся воспользоваться ростом рынка криптовалют.

Наиболее распространенная стратегия среди них — попытка стать “акционным прокси” для популярного токена, то есть массово скупать определенную криптовалюту (например, BTC, ETH или даже meme-токены) на открытом рынке, чтобы их акции стали инструментом косвенного инвестирования в этот актив для участников вторичного рынка. Особенно в условиях бычьего рынка такая стратегия легко приводит к росту акций, создает информационный шум и даже позволяет крупным акционерам фиксировать прибыль на пике.

Ужесточение регулирования со стороны Nasdaq направлено на сдерживание подобных финансовых практик, оторванных от основного бизнеса и ориентированных на краткосрочные спекуляции.

Молниеносная реакция рынка: кто падает? кого неправильно поняли?

Рынок отреагировал мгновенно.

Акции многих компаний, тесно связанных с криптоактивами, значительно снизились. На момент написания статьи MicroStrategy (MSTR) упала на 2,7%, SharpLink Gaming (SBET) — на 8,3%, Bitmine Immersion Technologies (BMNR) — на 6%, Metaplanet (MTPLF) — на 6,7%, Mercury Fintech Holding (MFH) — на 19%, Kindly MD (NAKA) — на 5,2%.

Одновременно криптовалюты также испытали давление на продажу: bitcoin за последние 24 часа снизился на 2,1% до примерно 109,300 долларов, ethereum — на 3,3% до 4,300 долларов.

За этими колебаниями стоит не только естественная реакция рынка на краткосрочные негативные новости, но и начало переоценки инвесторами реальной стоимости и регуляторных издержек “crypto-акций”.

За этими колебаниями стоит не только естественная реакция рынка на краткосрочные негативные новости, но и начало переоценки инвесторами реальной стоимости и регуляторных издержек “crypto-акций”.

С периода президентства Трампа США придерживались “дружественной” позиции по отношению к регулированию криптовалют, однако федеральные органы, такие как SEC (Комиссия по ценным бумагам и биржам) и CFTC (Комиссия по торговле товарными фьючерсами), отставали в вопросах правоприменения и законотворчества. Такая либеральная среда позволила многим компаниям смело реализовывать планы по размещению криптоактивов, а также привела к появлению ряда компаний, делающих “хранение криптовалют” основой своей бизнес-модели.

Однако после ряда случаев, когда на фоне криптовалютных спекуляций акции резко росли, а после фиксации прибыли руководством обрушивались, биржи как первичные регуляторы были вынуждены действовать первыми. Новая политика Nasdaq может рассматриваться как “компенсирующее регулирование” — поддержание рыночного порядка и защиты инвесторов через биржевые правила до появления системного федерального законодательства.

На самом деле, это не первый случай, когда Nasdaq проявляет осторожность в отношении crypto-сектора. От задержек с листингом криптомайнинговых компаний до ужесточения требований к раскрытию информации для компаний с высоким процентом блокчейн-бизнеса — политика биржи всегда была ориентирована на “упреждение рисков, а не стимулирование инноваций”.

Две стороны медали

Критики считают, что действия Nasdaq, несмотря на свою обоснованность, несут риск “чрезмерного ограничения”.

Некоторые компании, действительно стремящиеся интегрировать блокчейн в свою бизнес-модель — например, внедряющие цифровизацию финансовых цепочек поставок или токенизацию активов — могут отказаться от таких инициатив из-за роста издержек на соблюдение новых требований. Длительные процедуры одобрения акционерами и сложное раскрытие информации могут привести к упущенным рыночным возможностям.

Кроме того, жесткое регулирование может подтолкнуть инновационные компании к частным рынкам, на другие международные биржи (например, в Канаде или Сингапуре), или даже к прямому привлечению средств через DAO или токенизированные структуры, что ослабит конкурентоспособность самой Nasdaq и инновационный потенциал американского рынка капитала.

Для инвесторов усиление регулирования Nasdaq — палка о двух концах. С одной стороны, более жесткий контроль снижает вероятность манипуляций рынком и спекуляций на “пустых” концепциях, помогает устранить рыночные пузыри и защищает розничных инвесторов от информационного неравенства.

С другой стороны, в условиях бычьего рынка механизм “привлечение капитала — покупка криптовалют — рост акций” приносил отдельным инвесторам значительную прибыль. После ужесточения регулирования такие высоковолатильные и высокодоходные возможности могут сократиться. Инвесторам, возможно, придется переключиться на другие инструменты (например, спотовые bitcoin ETF, фьючерсные ETF, трастовые продукты и т.д.) для получения доступа к криптоактивам или смириться с более стабильным, но менее взрывным рынком.

Решение Nasdaq, скорее всего, станет ориентиром для других ведущих бирж мира. В настоящее время Нью-Йоркская фондовая биржа (NYSE), Чикагская биржа опционов (CBOE) и другие пока не ввели столь строгие меры, но внимательно следят за реакцией рынка и регуляторов. Не исключено, что в будущем появится единый “стандарт раскрытия информации о корпоративном владении криптовалютами” для бирж США и всего мира.

Тем временем компании уже корректируют свои стратегии. Многие начали реструктурировать планы по привлечению капитала, маскируя “инвестиции в криптовалюты” под “цифровое управление активами” или “развитие блокчейн-технологий”, чтобы избежать прямого scrutiny. Юридические отделы заняты анализом новых правил, а издержки на коммуникацию с акционерами заметно выросли.

Как бы ни сложился итог, Nasdaq, похоже, пытается сбалансировать две роли: с одной стороны — платформа для финансирования инновационных компаний, с другой — защитник рыночного порядка.

Возможно, истинный смысл этого регуляторного эксперимента в том, что вопрос уже не в том, “нужно ли регулировать”, а в том, “как регулировать так, чтобы это было и справедливо, и разумно”. Интеграция криптомира с традиционными финансами уже необратима, но путь к этому будет полон подобных столкновений и компромиссов.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Почему шортист, заработавший 580 тысяч долларов, теперь стал более оптимистично смотреть на ETH?

Правда за ночным ростом Bitcoin на 9%: станет ли декабрь судьбоносным поворотным моментом для крипторынка?

Bitcoin резко вырос на 6,8% до 92 000 долларов 3 декабря, Ethereum поднялся на 8% и преодолел отметку в 3 000 долларов, а токены со средней и малой капитализацией показали ещё больший рост. Восстановление рынка было вызвано сочетанием факторов: ожиданиями снижения ставок ФРС, техническим обновлением Ethereum и изменением регуляторной политики.

Даже BlackRock не выдержал? Отток средств из BTC ETF за месяц составил 3,5 миллиарда, институциональные инвесторы тихо «разгружают» позиции.

В статье анализируются причины оттока средств из криптовалютных ETF в ноябре 2025 года и влияние этого процесса на доходы эмитентов. Также проводится сравнение исторических показателей BTC и ETH ETF с текущей рыночной ситуацией. Аннотация подготовлена Mars AI. Данная аннотация создана моделью Mars AI, точность и полнота её содержания находятся на стадии итерационного обновления.

Bitcoin поднимается до $93K после воскресного обвала, аналитики ожидают $100K