Специальный выпуск макроанализа SignalPlus: Страшны�й сентябрь?

Как и ожидалось, мы вступили в сезонный период высокой волатильности в сентябре: данные по занятости вне сельского хозяйства оказались немного хуже ожиданий, а средний темп роста за три месяца замедлился по сравнению с периодом пандемии...

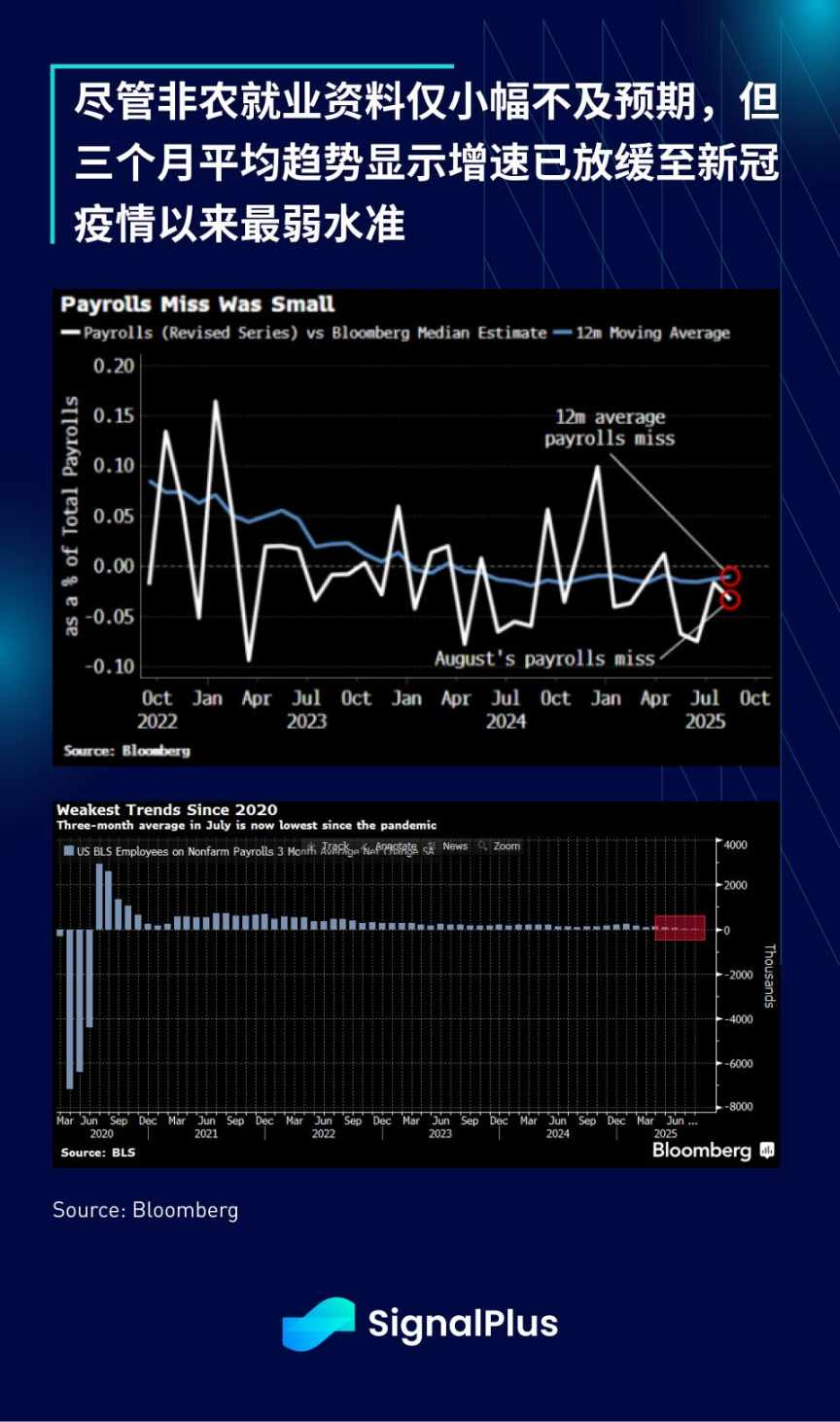

Как и ожидалось, мы вошли в сезонный период высокой волатильности в сентябре: данные по занятости вне сельского хозяйства оказались немного хуже ожиданий, а средний темп роста за три месяца снизился до самого низкого уровня с начала пандемии.

Основные показатели отчёта также оказались слабыми: в августе в 80% отраслей наблюдалось сокращение занятости, что усилило ожидания снижения ставок в этом месяце и снизило прогноз конечной ставки ФРС до 2,9%, что является самым низким уровнем текущего цикла. Это значительное снижение на 50 базисных пунктов по сравнению с уровнем 3,4% в начале лета.

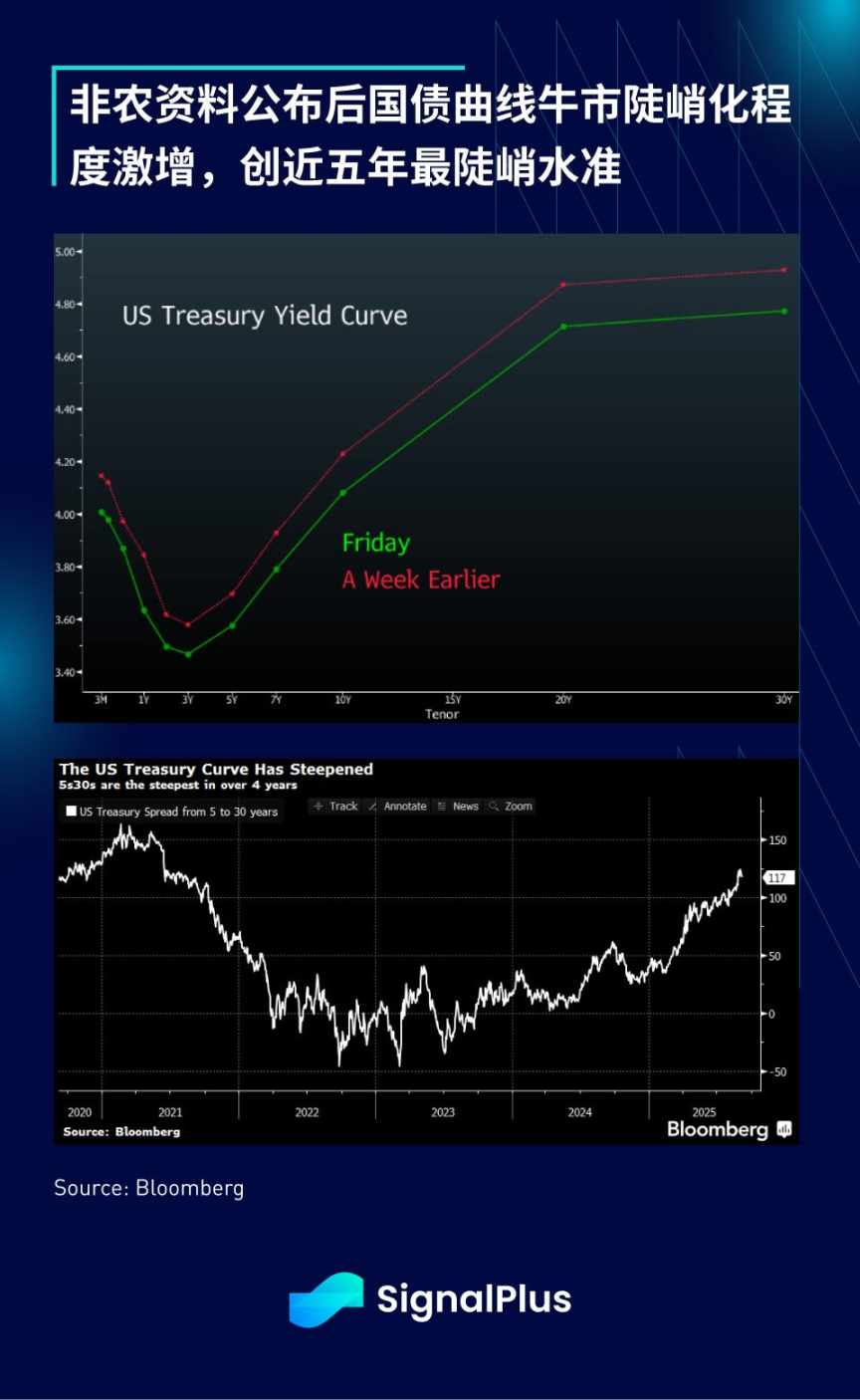

После публикации данных по занятости трейдеры процентных ставок считают вероятность снижения ставки на 50 базисных пунктов в этом месяце крайне низкой (около 5%), но вероятность трёх снижений до конца года составляет 92%. Фьючерсы на ставку ФРС с исполнением в сентябре 2026 года в пятницу упали на 15 базисных пунктов, рыночное ценообразование показывает, что к концу 2026 года ожидается почти три снижения ставки.

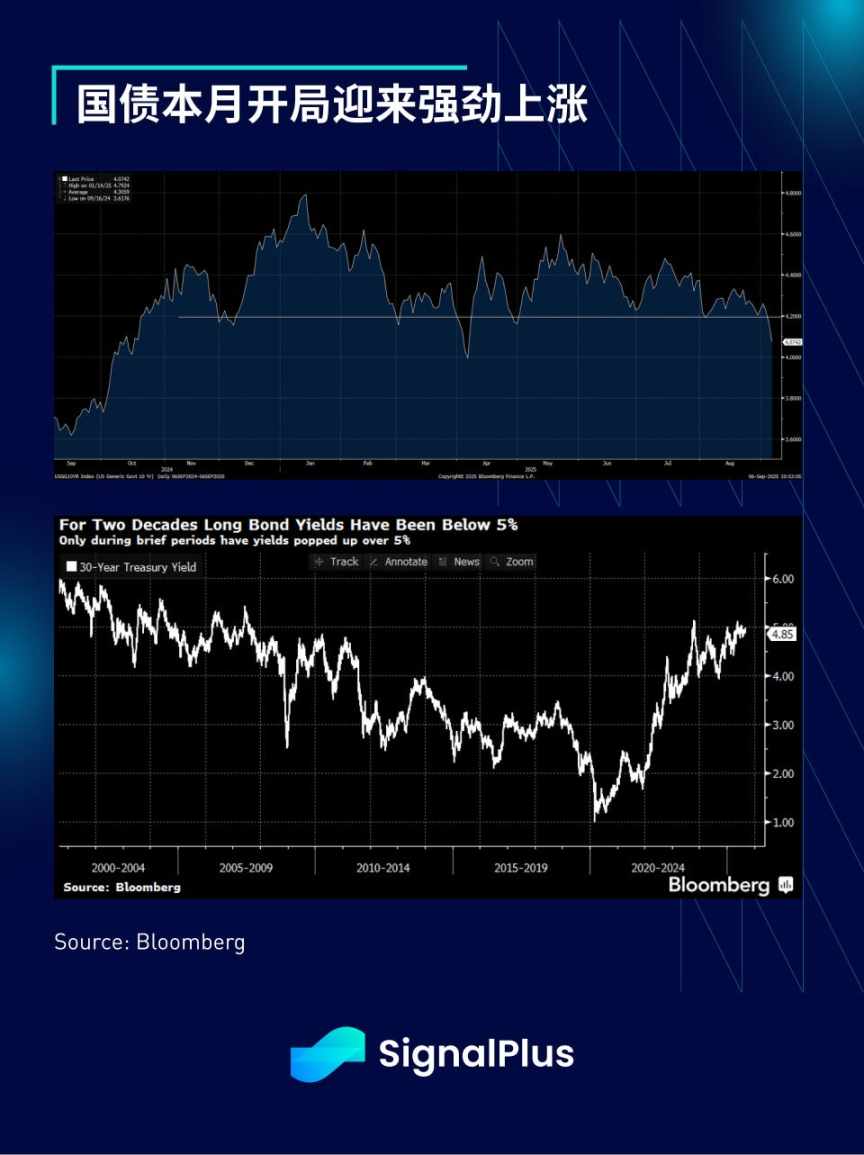

Инфляционные ожидания под контролем: по мере того как инвесторы пересматривают ожидания замедления экономики, инфляционные свопы и долгосрочные показатели инфляции по облигациям снижаются, а рынок прогнозирует данные по CPI на этой неделе на уровне 2,92%. Трейдеры будут внимательно следить за подтверждением замедления инфляции, чтобы подтвердить агрессивный переход ФРС к мягкой политике после встречи в Джексон-Хоул. В ближайшие месяцы данные покажут, появятся ли первые признаки ценового давления, связанного с тарифами — на данный момент любые высокие инфляционные данные с ястребиным уклоном неблагоприятны для рискованных активов.

В пятницу показатель инфляции по облигациям немного снизился, что благоприятно для долгосрочных облигаций (ранее доходность казначейских облигаций США из-за опасений по поводу бюджета приближалась к 5%). 30-летние казначейские облигации США в начале недели протестировали критический уровень 5% и затем отскочили, а доходность 10-летних облигаций после значительного снижения приблизилась к отметке 4%.

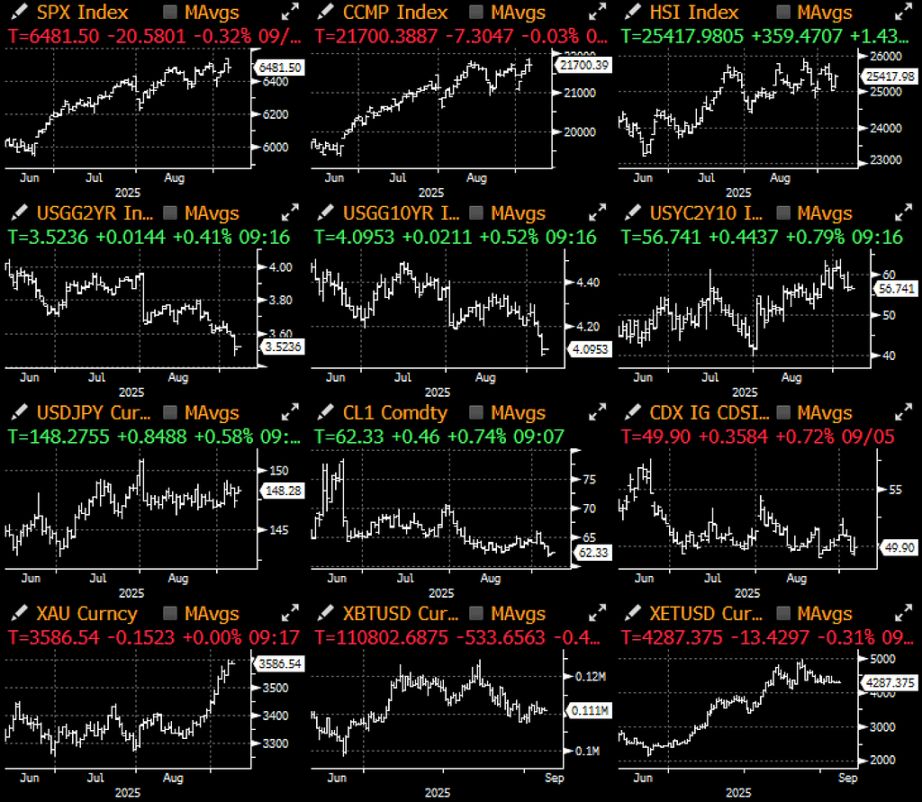

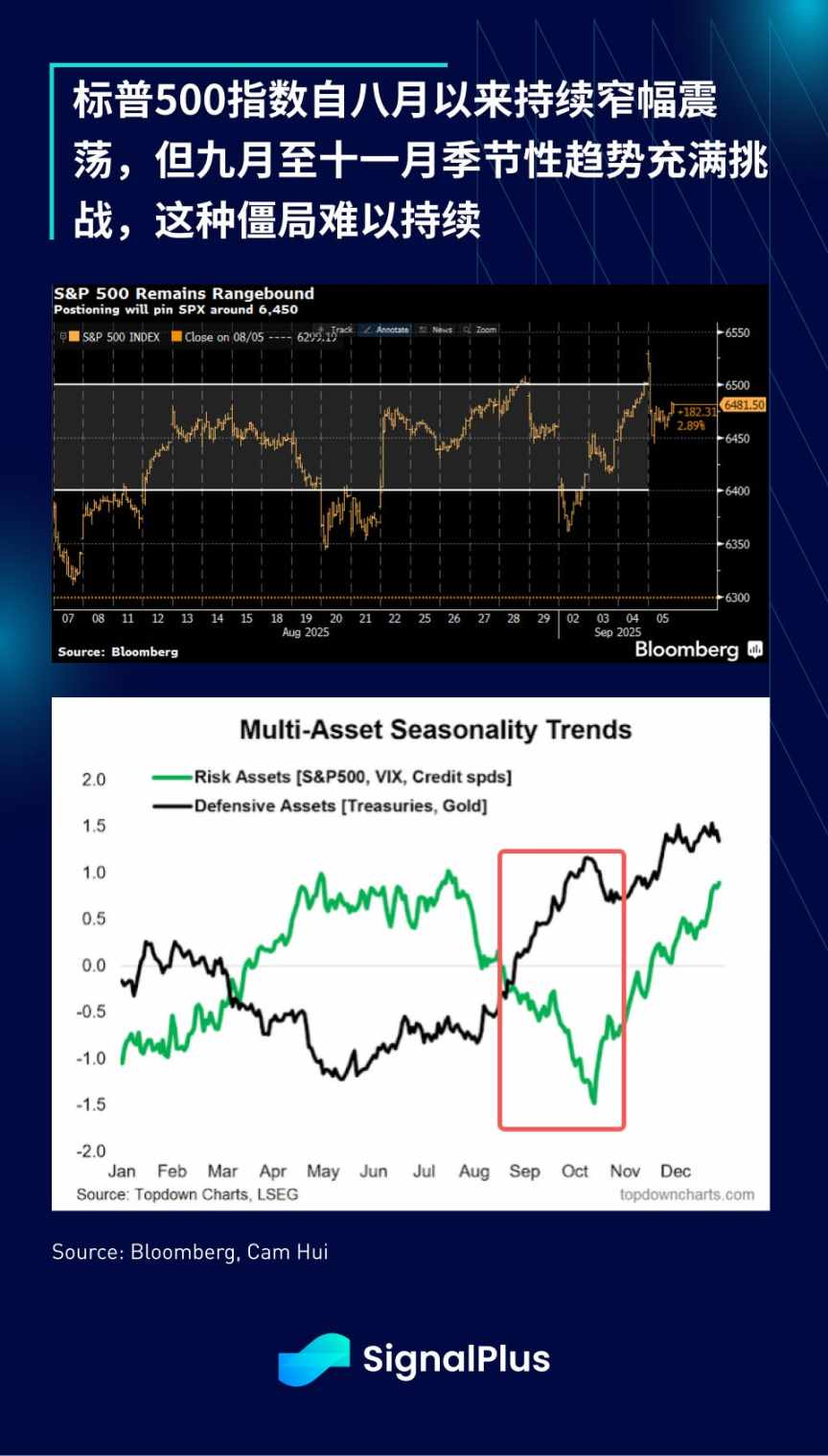

Фондовый рынок на прошлой неделе в целом остался без изменений: слабость Nvidia была компенсирована другими ведущими акциями и защитными секторами, индекс S&P 500 вернулся к средней линии летнего торгового диапазона. Как отмечалось на прошлой неделе, учитывая сезонные тенденции и тот факт, что по данным JPMorgan чистое кредитное плечо хедж-фондов находится на высоком уровне, ожидается усиление волатильности в ближайшие два месяца.

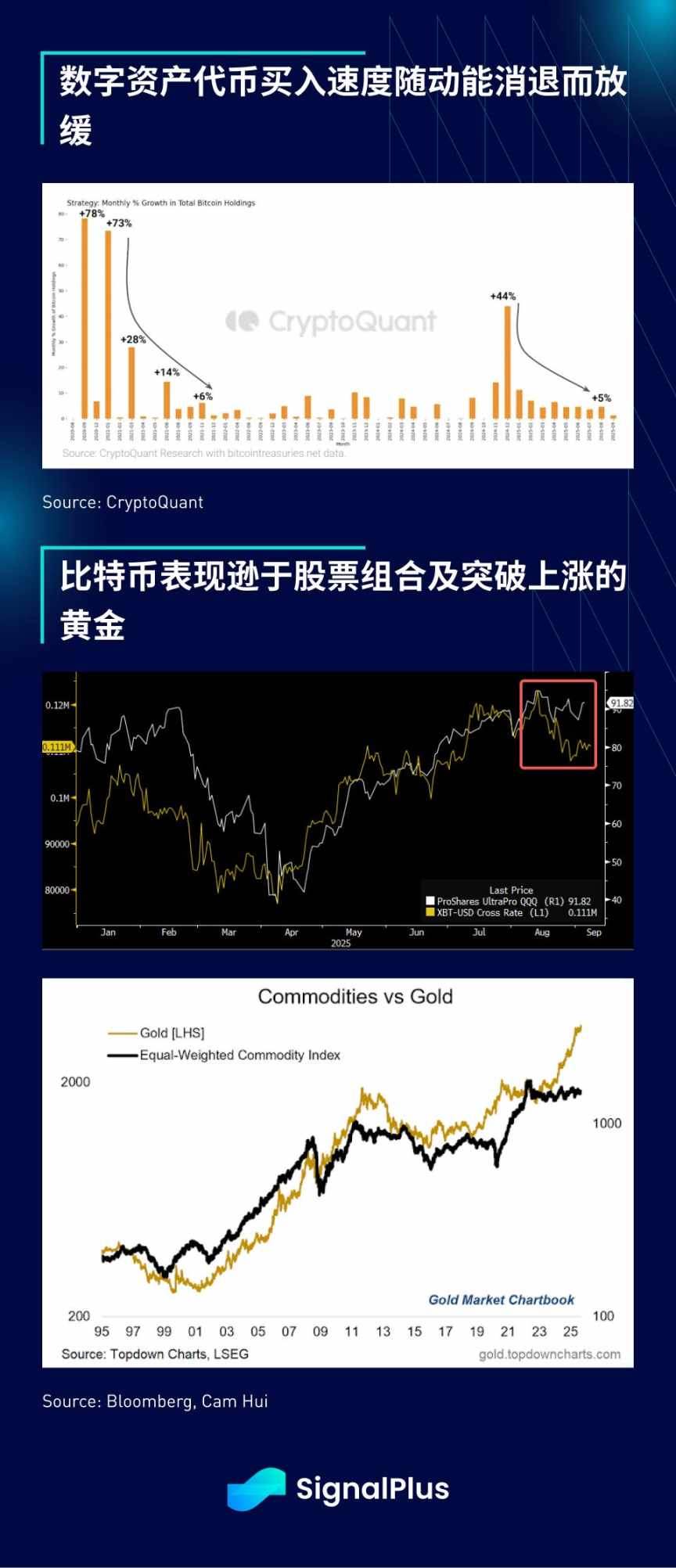

Криптовалюты за последнюю неделю в целом торговались в боковом диапазоне, однако bitcoin заметно отстал от других активов, акций и спотового золота. Чистый покупательский импульс ослаб: объёмы покупок токенов цифровых активов резко сократились, отчёты централизованных бирж показывают низкую заинтересованность новых инвесторов, а участники рынка предпочитают занимать выжидательную позицию. Краткосрочные перспективы выглядят более сложными, рекомендуется использовать защитные стратегии для противодействия сезонной волатильности рискованных активов. Кроме того, следует быть осторожными с рисками, связанными с токенами цифровых активов: по мере дальнейшего сужения чистой стоимости может усилиться обеспокоенность по поводу отрицательной конвексности в нисходящем движении.

Удачных торгов!

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Аналитики задаются вопросом, сможет ли Solana достичь $500

Утренний дайджест Mars | SEC ожидает выпустить «инновационные исключения» для криптоиндустрии примерно через месяц

SEC, как ожидается, выпустит инновационные исключения для криптоиндустрии; в Великобритании вступил в силу Закон о цифровых активах и другом имуществе; CEO BlackRock сообщил о покупке bitcoin суверенными фондами; Bank of America рекомендует клиентам добавить криптоактивы в портфель; давление продаж bitcoin близится к завершению.