Американские ре�гуляторы остудили энтузиазм: как долго рынок DAT сможет оставаться горячим?

Летом 2025 года «Digital Asset Treasury» (DAT) несомненно является самой горячей темой на рынке капитала. От постоянного увеличения позиций биткоин-казначейства лидером Strategy до того, как множество средних и малых публичных компаний напрямую приобретают криптоактивы через финансирование — модель DAT получила нарратив «криптовалютного резервного актива», а цены на акции часто взлетают вслед за объявлениями.

Однако, на фоне явного замедления расширения биткоин-казначейств и новостей об ужесточении контроля со стороны американских регуляторов (подробнее: Nasdaq вмешивается! Строгий контроль над публичными компаниями, спекулирующими на криптовалютах), популярность этого рынка подвергается испытанию. С охлаждением со стороны регуляторов, как долго еще рынок DAT сможет оставаться горячим?

«Финансовый маховик» модели DAT

Основная логика модели DAT (Digital Asset Treasury) заключается в следующем: публичные компании привлекают средства через акции, облигации, конвертируемые облигации и другие инструменты, а затем используют эти средства для прямой покупки биткоина, Ethereum и других криптоактивов. По мере роста цен на криптовалюты увеличивается балансовая стоимость, что синхронно способствует росту цены акций компании и ее способности к рефинансированию, формируя типичный «финансовый маховик»:

-

Финансирование: использование «стратегии криптоактивов» как истории для привлечения средств с вторичного рынка.

-

Покупка криптовалюты: прямой обмен привлеченных средств на такие основные активы, как BTC/ETH.

-

Рост оценки: балансовая стоимость стремительно растет, а цена акций значительно превышает стоимость активов.

-

Рефинансирование: более высокая рыночная капитализация и внимание приводят к более низкой стоимости финансирования.

Первым успешным примером такой модели стала MicroStrategy (ныне переименованная в Strategy), которая за последние годы, постоянно привлекая финансирование для покупки биткоина, стала крупнейшим биткоин-казначейством в мире. Цена ее акций тесно связана с биткоином, компания привлекла 4.2 миллиарда долларов через выпуск акций и облигаций для покупки биткоина, а премия к цене акций относительно стоимости биткоин-портфеля достигала 20%.

Японская компания Metaplanet также последовала этому примеру, привлекая капитал за счет биткоин-портфеля и повторно увеличивая свои позиции. Такая модель не только повысила оценку компании, но и стимулировала рост цены биткоина, способствуя быстрому росту всего рынка. К первой половине 2025 года средний объем покупки биткоина компаниями за одну сделку достигал 1 200 монет (Strategy) и 343 монеты (другие компании).

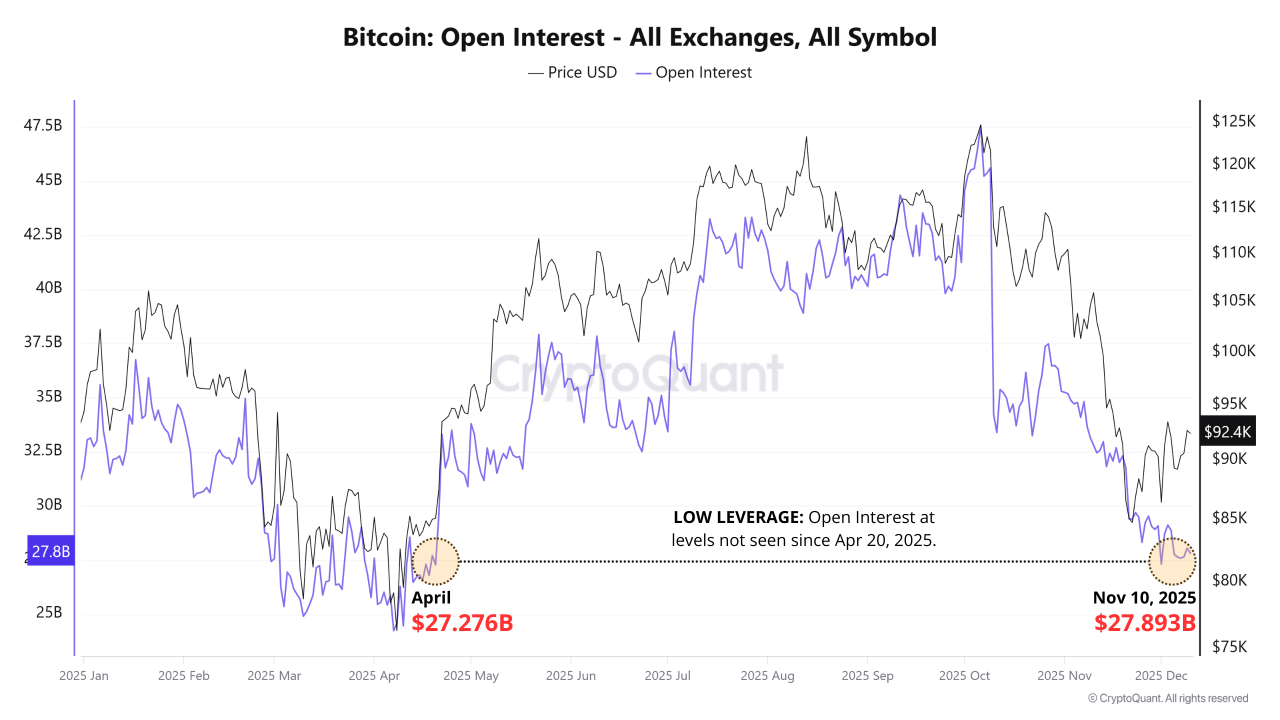

Данные: Явное замедление роста биткоин-казначейств

После августа 2025 года темпы расширения BTC-казначейств заметно снизились. Согласно отчету Bitbo, объем покупок биткоина компаниями снизился на 86% по сравнению с пиком первой половины года, а средний объем покупки биткоина за сделку резко сократился. За последний месяц объем BTC-казначейств увеличился всего на 16%, что значительно ниже месячного прироста в более чем 90% в начале года. За исключением лидирующих компаний, которые продолжают стабильно увеличивать позиции, большинство публичных компаний предпочитают выжидать или даже приостанавливают новые покупки криптовалюты.

В резком контрасте с этим, ETH-казначейства демонстрируют быстрый рост. Три ведущие компании в августе приобрели в совокупности более 1.7 миллиона ETH, что значительно превышает прирост BTC-казначейств за тот же период. Причина в том, что экосистема ETH позволяет получать дополнительную прибыль через стейкинг, что больше соответствует логике «капитальной эффективности» и приводит к явному структурному перераспределению рыночных средств.

Другими словами, интерес к биткоин-казначействам остывает, а ETH-казначейства находятся на стадии ускоренного роста. Общий нарратив DAT сохраняется, но распределение средств смещается от «всеобщей эйфории» к «структурной дифференциации».

Это замедление не является внезапным, а является результатом совокупности нескольких факторов.Во-первых, по мере созревания рынка волатильность снижается. Годовая волатильность биткоина снизилась с почти 200% на ранних этапах до примерно 50%, и рынок переходит от спекулятивного к зрелому распределению активов. Эффект «маховика» ослаб, и компании больше не могут легко добиться резкого роста акций только за счет биткоин-портфеля. Во-вторых, макроэкономическая ликвидность восстанавливается медленно. Несмотря на снижение ставок ФРС, на внебиржевом рынке не наблюдается явного FOMO. Наконец, регуляторные факторы стали главным препятствием, особенно после вмешательства Nasdaq.

Регуляторный аспект: Nasdaq усиливает контроль

По данным зарубежных СМИ The Information, биржа Nasdaq усиливает контроль над публичными компаниями, использующими модель DAT (подробнее: Nasdaq вмешивается! Строгий контроль над публичными компаниями, спекулирующими на криптовалютах), с особым вниманием к тем, кто «повышает цену акций за счет финансирования и покупки криптовалюты». Основные меры регулирования включают:

-

Обязательное раскрытие целей финансирования: компании должны четко указывать, используются ли привлеченные средства напрямую для покупки криптовалюты.

-

Требование голосования акционеров: для некоторых крупных аллокаций в криптоактивах требуется одобрение на общем собрании акционеров.

-

Усиление раскрытия рисков: публичные компании должны подробно раскрывать в отчетности и объявлениях финансовые риски, связанные с волатильностью криптоактивов.

-

Повышение порога для рефинансирования: для компаний, часто выпускающих новые акции и быстро конвертирующих их в криптовалюту, проверки становятся строже.

В сущности, эти меры служат «тормозом» для рынка. В краткосрочной перспективе это привело к коллективной коррекции цен на DAT-акции, а некоторые малые компании, ранее резко росшие на объявлениях, понесли значительные потери. Регуляторное охлаждение напрямую гасит энтузиазм спекулянтов.

Несмотря на ужесточение регулирования, на рынке по-прежнему встречаются крайние случаи «взрывного роста после объявления». Например, после того как Eightco в сентябре объявила о привлечении 270 миллионов долларов для покупки токенов Worldcoin, цена ее акций взлетела почти на 5000%, а объем торгов вырос в десятки тысяч раз по сравнению с обычным уровнем. Такие случаи показывают, что краткосрочные деньги по-прежнему крайне чувствительны к теме «крипто + казначейство».

Однако, чем более экстремален такой рост, тем больше он становится мишенью для регуляторов и шорт-селлеров. Это напоминает нам: рынок не полностью остыл, а перешел в стадию «длинного хвоста эйфории и стабильности лидеров». Ведущие компании продолжают уверенно двигаться вперед, а акции компаний второго эшелона колеблются между спекуляциями и регуляторным давлением.

Перегрет ли рынок?

Чтобы определить, перегрет ли рынок DAT, можно рассмотреть три аспекта:

1. Оценка и ценообразование

-

Премия к NAV: разница между ценой акций и чистой стоимостью портфеля активов. У некоторых компаний премия превышает 80%, что явно указывает на спекулятивность.

-

Стоимость разводнения капитала: степень разводнения, необходимая для привлечения 1 доллара новых активов. Если разводнение увеличивается, модель становится неустойчивой.

2. Капитал и темпы

-

Темпы роста портфеля: рост BTC-казначейств замедлился, а ETH-казначейства продолжают быстро расти. На рынке наблюдается расхождение в динамике.

-

Новые каналы финансирования: например, запуск в Гонконге фонда DAT на 500 миллионов долларов свидетельствует о продолжающемся притоке институциональных средств.

3. Регулирование и управление

-

Порог листинга и финансирования: после ужесточения регулирования путь быстрого выпуска акций и покупки криптовалюты ограничен.

-

Крайние примеры поведения: случаи взрывного роста, как у Eightco, служат увеличительным стеклом для перегрева рынка.

В целом, интерес к рынку DAT не исчез полностью, а находится в состоянии «локального перегрева + охлаждения основной линии».

Перспективы: три возможных сценария развития

В будущем рынок DAT может развиваться по трем направлениям:

-

Нормативное развитие: ведущие компании продолжают расширяться в рамках комплаенса и постепенно оцениваются рынком как альтернативные управляющие активами.

-

Очищение длинного хвоста: средние и малые компании, чрезмерно зависящие от спекуляций, будут вытеснены из-за трудностей с финансированием и усиления регуляторного давления.

-

Перераспределение капитала: больше средств может перейти из BTC-казначейств в ETH-казначейства или в новые продукты, поддерживаемые комплаенс-фондами.

Другими словами, охлаждение не означает полного исчезновения ажиотажа, а возвращает рынок к дифференциации: действительно управляемые, прозрачные и эффективные с точки зрения капитала модели DAT останутся, а спекулятивные «оболочечные компании» уйдут первыми.

Таким образом, рынок DAT еще не достиг пика, но «длительность горячей фазы» уже не определяется спекулятивными историями, а зависит от: дальнейшей ясности регуляторных правил, управления и прозрачности ведущих компаний, а также выбора распределения капитала между BTC и ETH. После охлаждения на рынке DAT может стать меньше ажиотажа и больше устойчивости. Для инвесторов это, возможно, новая возможность.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Dogecoin сталкивается с риском пробоя, в то время как долгосрочная модель указывает на крупное движение вперед

Биткоин застрял ниже 93K, так как медвежий трендлайн пересекается с дугой Ганна

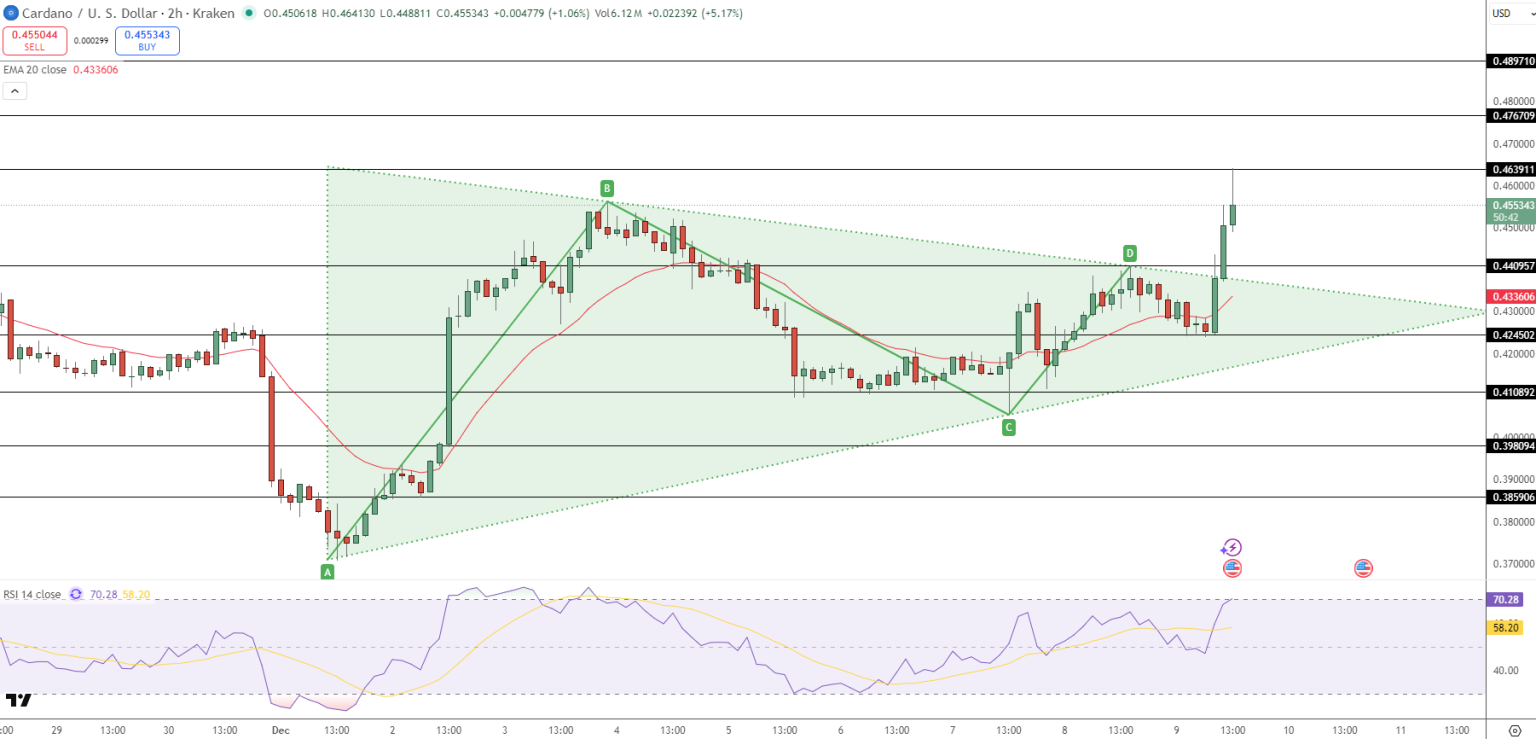

Цена ADA выросла на 10%, поскольку Хоскинсон похвалил запуск Cardano Midnight

Цена ADA выросла на 10% после пробоя многонедельной нисходящей линии сопротивления, что совпало с успешным запуском сети Cardano Midnight.

Bitcoin снова поднимается выше $94,600, поскольку трейдеры спешат вернуться

Bitcoin поднялся до $94 600 на фоне высокого интереса к торгам, поскольку спотовые ETF привл�екли $151 миллион нового притока 9 декабря.