7,4 триллиона долларов остаются в стороне, пока ожидается снижение ставки ФРС: выиграет ли криптовалюта?

Рекордные 7,4 триллиона долларов находятся в фондах денежного рынка, но ожидаемое снижение ставок ФРС может перенаправить капитал в рисковые активы, от чего криптовалюта может получить выгоду.

Глобальные инвесторы разместили рекордные 7,4 триллиона долларов в фондах денежного рынка, что стало историческим максимумом. Хотя такая оборонительная позиция подчеркивает осторожность в отношении рискованных активов, подобные денежные запасы редко остаются без движения надолго.

Поскольку Федеральная резервная система готовится принять решение о снижении ставок на следующей неделе, даже незначительное перемещение этого капитала может оказать огромное влияние на рынки. Некоторые аналитики считают, что криптовалюта может стать неожиданным бенефициаром, когда наличные начнут перетекать из «безопасных» инструментов.

Почему фонды денежного рынка важны для рискованных активов

Фонды денежного рынка — это низкорисковые инвестиционные инструменты, которые аккумулируют средства инвесторов в краткосрочные, высококачественные долговые инструменты, такие как казначейские векселя, депозитные сертификаты и коммерческие бумаги. Их цель — обеспечить стабильность, ликвидность и умеренную доходность.

Это делает их популярным вариантом для сохранения капитала при более высокой доходности по сравнению с обычными сберегательными счетами. Часто используются как временное убежище в периоды неопределенности, такие фонды растут, когда инвесторы предпочитают безопасность более рискованным активам.

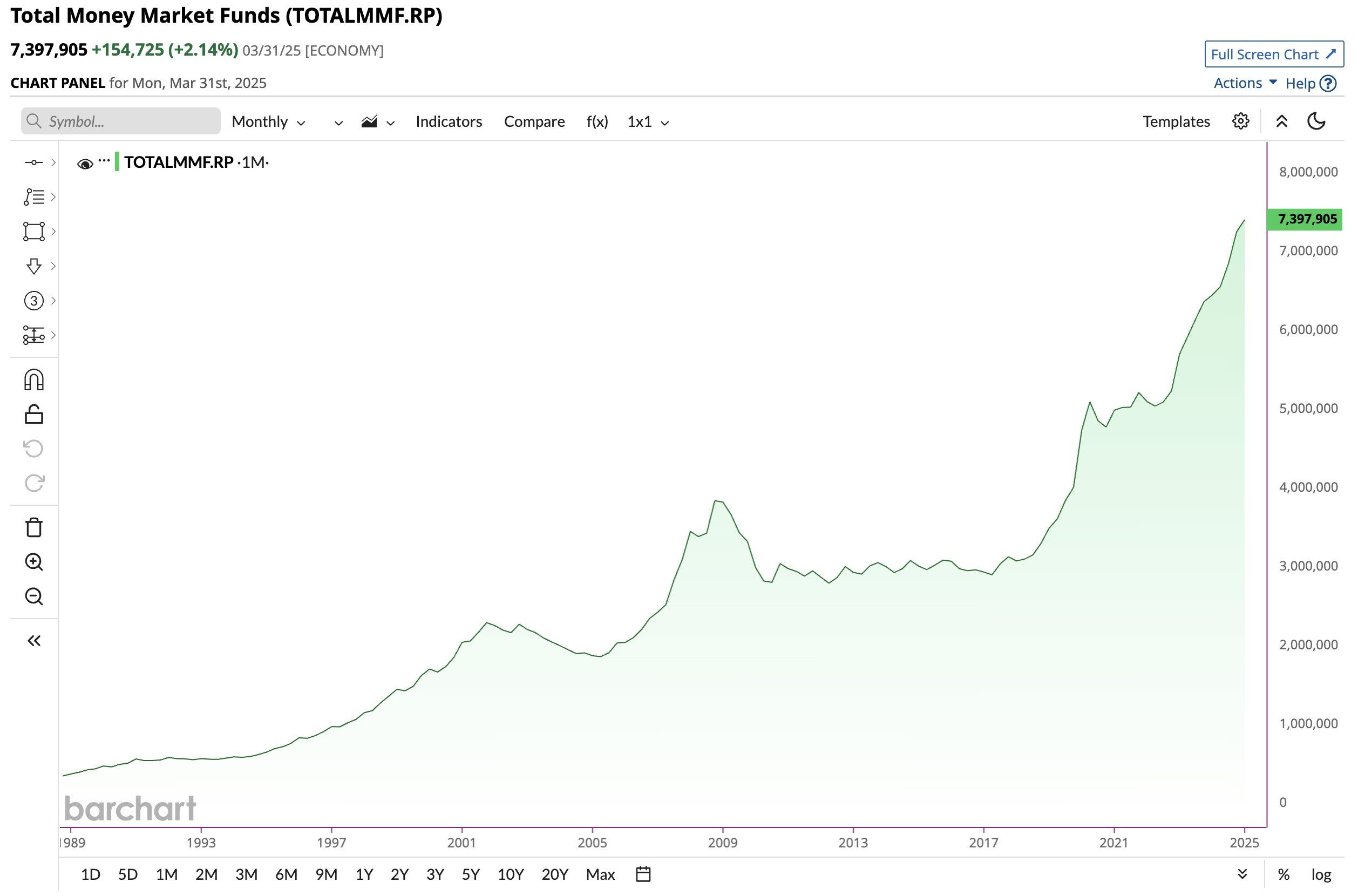

Согласно данным Barchart, рекордные 7,4 триллиона долларов сейчас находятся в фондах денежного рынка.

Money Market Funds Record High. Source:

Money Market Funds Record High. Source: В публикации на X (ранее Twitter) макроаналитик отметил, что при доходности выше 5% хранение наличных стало привлекательным вариантом для инвесторов.

«Мы видим такие накопления только тогда, когда инвесторы хотят доходность, но не хотят брать на себя риск длительности или акций. Это происходило после краха доткомов, снова после мирового финансового кризиса и в 2020–21 годах, когда ставки были на минимуме, а деньги ждали на обочине», — говорится в публикации.

Что произойдет, если ФРС снизит процентные ставки

Однако аналитик предупредил, что эта тенденция вряд ли сохранится, если Федеральная резервная система перейдет к снижению ставок. Снижение на 25 или 50 базисных пунктов 17 сентября приведет к уменьшению доходности по денежным фондам, сберегательным счетам и краткосрочным казначейским бумагам. Хотя это не вызовет немедленного выхода, привлекательность хранения наличных может постепенно ослабнуть.

«История показывает, что как только преимущество доходности исчезает, эти большие денежные запасы начинают перетекать сначала в казначейские бумаги ради безопасности и ликвидности, а затем в рискованные активы, когда растет уверенность в цикле смягчения. Это мы видели в 2001, 2008 и 2019 годах, когда наличные сначала переходили в государственные облигации, а затем расширялись на акции, кредит и другие активы после более глубокого снижения ставок ФРС», — добавил аналитик.

Он отметил, что огромные 7,4 триллиона долларов, размещенные в денежных фондах, могут изменить рынки, если начнут двигаться. Перемещение всего 10% этой суммы в любой сектор принесет сотни миллиардов долларов нового капитала.

«Осторожное снижение на 25 базисных пунктов позволит денежным фондам постепенно сокращаться, тогда как снижение на 50 базисных пунктов может ускорить этот процесс, сначала направив наличные в казначейские бумаги, а затем в рискованные активы по мере исчезновения преимущества доходности. При 7,4 триллиона долларов в ожидании масштаб ротации важен не меньше, чем ее направление», — отметил он.

От тихой гавани к криптовалюте: куда могут направиться 7,4 триллиона долларов наличных

Ранее аналитик Cas Abbé отметил, что большая часть капитала в фондах денежного рынка связана с казначейскими векселями США. Если процентные ставки снизятся, доходность этих ценных бумаг упадет, что сделает их менее привлекательными.

В этот момент значительная ликвидность начнет перетекать в рискованные активы, такие как акции и криптовалюта.

«Так что не слушайте вечных медведей — мы идем только вверх», — сказал Abbé.

Кроме того, Axel Bitblaze добавил, что этот цикл отличается от предыдущих благодаря росту институционального доступа. Спотовые ETF на Bitcoin и Ethereum теперь предоставляют пенсионным фондам и управляющим активами прямую точку входа, а одобрение ETF на альткоины ожидается в ближайшем будущем.

«Кроме того, 7,2 триллиона долларов находятся в фондах денежного рынка, которые начнут испытывать отток, как только доходность T-bills начнет снижаться. Представьте, что всего 1% этой суммы поступит в криптовалюту; этого будет достаточно, чтобы отправить BTC и альты на новые максимумы», — отметил Bitblaze.

Тем временем Crypto Raven прогнозирует, что если даже 1 триллион долларов или меньше поступит на рынок криптовалют, Bitcoin потенциально может вырасти до диапазона 150 000–160 000 долларов.

«Я очень оптимистичен по поводу четвертого квартала», — прокомментировал он.

Теперь участники рынка будут внимательно следить за последствиями по мере того, как ФРС готовится принять решение. Направление этого беспрецедентного денежного запаса, вероятно, определит траекторию рискованных активов. Предстоящие недели будут решающими для того, чтобы понять, приведет ли этот капитал к ралли на рынке криптовалют или станет сигналом более глубоких экономических опасений.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Цена SOL ограничена на уровне $140, поскольку конкуренты ETF среди альткоинов меняют спрос на криптовалюту

Дебаты о токенизации выявили разногласия во взглядах между TradeFi и криптоиндустрией по вопросу децентрализации на заседании SEC.

В четверг руководители таких компаний, как Citadel Securities, Coinbase и Galaxy, обсудили токенизацию на заседании Консультативного комитета по вопросам инвесторов при SEC. Заседание в четверг прошло на следующий день после того, как среди некоторых крипто-энтузиастов возникло напряжение из-за письма, поданного Citadel Securities в среду.

МВФ предупреждает, что стейблкоины могут ускорить валютную замену и ослабить контроль центральных банков

Международный валютный фонд (IMF) в четверг предупредил, что стабильные монеты могут ускорить процесс валютной замены в странах с слабыми денежно-кредитными системами, сокращая контроль центральных банков над движением капитала. IMF отметил, что рост популярности стабильных монет, обеспеченных долларом, и их простота использования для трансграничных операций могут привести к тому, что люди и бизнес в нестабильных экономиках предпочтут стабильные монеты, обеспеченные дол�ларом, вместо местных валют.

Новое детище MetaMask, “Transaction Shield”, теперь доступно