Судьба рынка в ближайшие месяцы под вопросом! Сколько раз Федеральная резервная система снизит процентную ставку в дальнейшем?

На этой неделе решение Федеральной резервной системы США по процентной ставке, интрига, возможно, заключается не в том, будет ли снижена ставка, а в «dot plot»...

На этой неделе большинство ожидает, что Федеральная резервная система США осуществит первое снижение процентной ставки в 2025 году, однако для инвесторов более важный вопрос заключается в том, сколько раз в будущем ФРС еще понизит ставку, учитывая слабый рынок труда, устойчивую инфляцию и растущее давление со стороны Белого дома?

Подсказки могут быть скрыты в так называемой «dot plot» ФРС — это обновляемая ежеквартально диаграмма, показывающая прогнозы каждого чиновника по базовой процентной ставке на будущее.

В последней dot plot, опубликованной в июне, на фоне неопределенности относительно того, как тарифная, иммиграционная и налоговая политика администрации Трампа повлияют на экономику, представители ФРС в целом предполагали два снижения ставки в этом году. Большинство наблюдателей за ФРС прогнозируют, что на этой неделе Центробанк снизит ставку на 25 базисных пунктов.

Сохранят ли политики свои предыдущие прогнозы или станут более агрессивными?

В этом году ФРС проведет еще два заседания по ставке — в конце октября и в начале декабря.

В течение большей части 2025 года ФРС будет удерживать базовую ставку в диапазоне 4,25%-4,5%, что уже испытывает терпение президента США Трампа, который пытается назначить экономического советника Белого дома Милана в ФРС перед заседанием по ставке, одновременно смещая действующего члена совета Кука.

Трамп неоднократно критиковал Пауэлла за то, что тот не снизил ставку раньше, и постоянно называл его «мистер Слишком Поздно».

Бывший президент Федерального резервного банка Кливленда Местер заявила, что она «не уверена», что одно или несколько снижений ставки снизят политическое давление на ФРС. «Президент уже заявил, что хочет ввести своих людей в совет и довольно агрессивно снизить ставки», — сказала она. «Похоже, его меньше волнует, будет ли денежно-кредитная политика независимой и не будет ли она подвержена краткосрочным политическим факторам.»

Однако она не ожидает, что на этой неделе ФРС снизит ставку более чем на 25 базисных пунктов, поскольку политики взвешивают свою двойную ответственность по обеспечению стабильности цен и максимальной занятости.

Местер отметила, что небольшое снижение ставки «уменьшит степень ограниченности политики, но она все равно останется ограничительной и окажет понижательное давление на инфляционную часть двойного мандата, одновременно обеспечивая некоторую поддержку рынку труда».

Местер также не ожидает серии снижений ставки после смягчения политики на этой неделе.

«Им придется следить за данными и принимать решения на каждом заседании», — сказала Местер. «Они будут стараться быть осторожными, чтобы сохранить баланс. Если они захотят снизить инфляцию, им нужно будет сохранять определенную степень ограниченности политики. Если ситуация на рынке труда существенно ухудшится, возможно, они перейдут к более мягкой политике. Но пока мы до этого не дошли».

Тем не менее, трейдеры с Уолл-стрит делают ставки на то, что ФРС продолжит снижать ставки на заседаниях в октябре и декабре, а затем приостановит этот процесс до апреля следующего года.

Некоторые прогнозы еще более агрессивны. Экономисты Morgan Stanley на прошлой неделе заявили, что ожидают снижения ставки на каждом заседании ФРС до января следующего года, когда целевой диапазон достигнет 3,5%.

Главный экономист Wilmington Trust Люк Тилли ожидает, что на этой неделе ФРС займет «нейтральную» позицию по поводу будущих снижений ставки, поскольку пытается сбалансировать слабый рост занятости и инфляцию.

Однако он действительно прогнозирует, что из-за слабого рынка труда ФРС снизит ставку на каждом из трех следующих заседаний по политике.

Фактически, Тилли говорит, что ожидает шести снижений ставки: три до конца этого года и три в начале следующего, что снизит ставку ФРС до диапазона 2,75%-3%, поскольку она ищет так называемый нейтральный уровень, который не стимулирует и не сдерживает рост.

Тилли говорит: «Если ФРС ориентируется на инфляцию за год, то при росте безработицы инфляция не будет высокой.»

Он ожидает, что слабые данные по рынку труда будут сопровождаться возможным отрицательным ВВП: «Мы ожидаем, что экономика США будет довольно слабой, с вероятностью 50% рецессии и 50% ухудшения безработицы.»

Бывший президент Федерального резервного банка Канзас-Сити Джордж считает, что настоящий вопрос заключается в том, как ФРС оценивает ограниченность своей политики и какова ее конечная цель. Начнут ли политики ФРС возвращаться к смягчению политики и доведут ли это до конца? Или же они будут более осторожны и заявят, что любые будущие шаги будут зависеть от данных по инфляции?

Последние данные по инфляции убеждают Джордж в том, что инфляция застыла на уровне около 3%. Она отмечает, что даже если тарифы не вызвали ожидаемого многими всплеска цен, потенциальная динамика все равно вызывает беспокойство.

Инфляция, измеряемая индексом CPI, показывает, что базовый CPI, исключающий волатильные цены на продукты питания и энергоносители, в августе вырос на 3,1% по сравнению с аналогичным периодом прошлого года, что соответствует показателю июля.

В то же время, по ее словам, данные по рынку труда свидетельствуют о том, что рынок труда может быть слабее, чем кажется. В августе рынок труда добавил всего 22 000 рабочих мест, что ниже прогноза экономистов в 75 000, а уровень безработицы вырос с 4,2% до 4,3%.

Джордж сказала: «Я подозреваю, что если посмотреть на участников заседания, найдутся те, кто больше склоняется к задаче по рынку труда, чем к задаче по инфляции.»

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

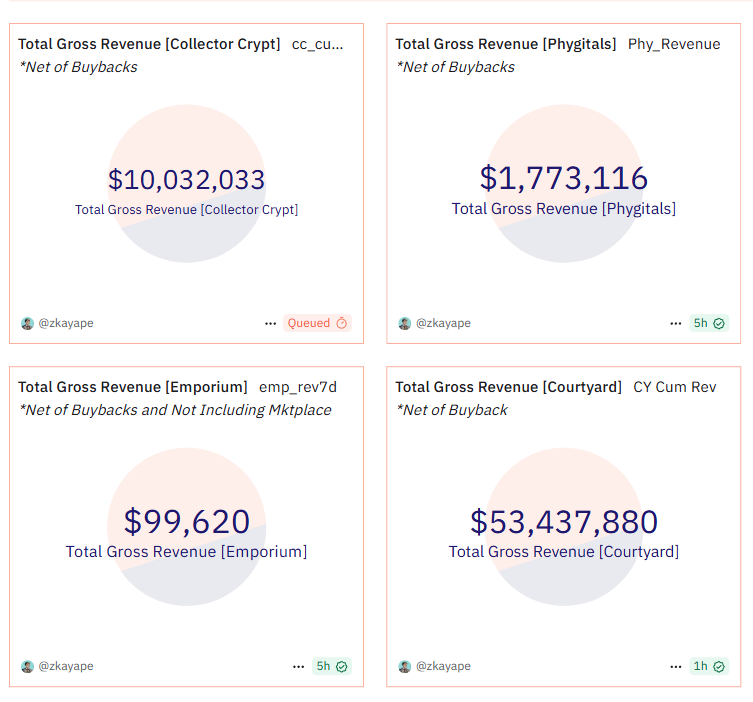

Серия о тенденции гипер-гемблификации: является ли коллекционная карточная RWA хорошим бизнесом?

В данной статье рассматривается кажущаяся «ончейновость» рынка TCG (коллекционных карточных игр) RWA и раскрывается его настоящий двигатель роста — «гиперигровизация» (Hypergamblification).

Цена Monero выросла на 6% на фоне реорганизации, вызвавшей обеспокоенность по поводу сети

SEC предупредит компании о технических нарушениях до принятия мер