Крипто: 80% объема Bitget теперь приходится на институциональных клиентов

Институциональные трейдеры только что преодолели историческую веху на Bitget, одной из крупнейших криптобирж в мире. Теперь 80% от общего объема торгов находится в их руках, что вызывает вопросы: это признак зрелости или риск централизации? Анализ цифр и значимости этого для рынка.

In Brief

- Институциональные трейдеры теперь составляют 80% объема торгов на Bitget, что знаменует собой исторический сдвиг на крипторынке.

- Это развитие вызывает вопросы: это плюс для стабильности и ликвидности или риск централизации?

- Bitcoin остается ключевым активом в этой тенденции, с прогнозами в $120,000 к концу 2025 года, чему способствуют ETF.

Bitget: 80% объема теперь приходится на институциональные фонды

В сентябре 2025 года институциональные трейдеры составляли 80% от общего объема торгов на Bitget, по сравнению с 39,4% в январе. Стремительный рост, особенно на спотовых рынках (72,6%) и фьючерсах (56,6%). Средний ежемесячный объем торгов на бирже достиг $750 миллиардов, при этом 90% этого объема сосредоточено в производных инструментах.

Этот рост объясняется качеством ликвидности Bitget, которая теперь сопоставима с Binance или OKX. Профессиональные инструменты, оптимизированное исполнение и глубина стакана привлекают институциональные фонды. Согласно отчету Nansen, ликвидность стала сердцем крипторынка, решающим критерием для профессиональных трейдеров.

Доля рынка, занимаемая криптобиржами

Доля рынка, занимаемая криптобиржами Bitget не единственный в этой гонке. Binance, OKX и Crypto.com конкурируют за привлечение этих игроков, превращая ландшафт бирж в институциональную площадку.

Институции захватывают крипто… Хорошая или плохая новость?

Появление институциональных игроков знаменует собой поворотный момент для криптоэкосистемы. Как объясняет Райан Ли, главный аналитик Bitget:

Последние потоки показывают резкое снижение вклада малых кошельков (менее 0,1 BTC), в то время как спотовые ETF и модели самокастоди привлекают внимание. Эта структурная трансформация, при которой розничное участие уступает место внебиржевому и долгосрочному накоплению, напрямую приносит пользу Bitget. Как Universal Exchange (UEX), мы интегрируем on-chain meme-активы, blue chips и equity-crypto контракты, чтобы удовлетворить как нативные инновации, так и институциональные стратегии.

Эта трансформация приносит основные преимущества:

- Повышенная стабильность;

- Улучшенная ликвидность;

- Легитимизация рынка, ранее считавшегося спекулятивным.

Кроме того, такие фонды, как Laser Digital или Fenbushi Capital, рассматривают это как возможность диверсифицировать свои портфели, сочетая безопасность крупных капитализаций (BTC, ETH) и потенциал роста новых активов. Тем не менее, риски остаются. Концентрация власти в руках немногих может увеличить волатильность в случае массовых выводов средств, как это показал крах Terra в 2022 году.

Какой криптоактив предпочитают институциональные инвесторы?

Bitcoin явно становится предпочтительным криптоактивом для институций, и цифры говорят сами за себя. Действительно, Bitcoin ETF зафиксировали чистый приток в $21,5 миллиарда с начала 2025 года, с дневными пиками, превышающими $1,2 миллиарда в октябре. Фонд iShares Bitcoin Trust (IBIT) от BlackRock, например, сейчас управляет активами на сумму более $86 миллиардов, что подтверждает энтузиазм крупных инвесторов.

При цене $103,840 сегодня, если текущая тенденция сохранится, Bitcoin может протестировать отметку $120,000 к концу 2025 года, чему будет способствовать расширение ETF, более четкое регулирование и устойчивый институциональный спрос. Однако нельзя исключать и медвежий сценарий, с возможным падением до $90,000 в случае макроэкономического кризиса или внезапного вывода средств фондами.

Институции взяли под контроль Bitget, тем самым трансформируя крипторынок. Хотя эта тенденция приносит стабильность и ликвидность, она также вызывает вопросы о децентрализации. А как вы считаете, является ли доминирование институций хорошим явлением для будущего крипто?

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Расследование SEC по криптовалютным казначейским активам приостановлено из-за шатдауна, но повестки могут быть высланы вскоре после возобновления работы правительства

Быстрый обзор: Пока США вступают во второй месяц приостановки работы из-за того, что Конгресс не смог достичь соглашения по финансированию, бывшие юристы SEC обсудили с The Block возможные дальнейшие шаги в расследовании стратегий управления казначейством цифровых активов. Будут ли в конечном итоге отправлены судебные повестки, зависит от того, как компании ответят на первоначальный запрос. Один из юридических экспертов утверждает, что связи президента Трампа с криптовалютными казначействами сделали расследование SEC «щекотливой темой».

Zerohash получает лицензию EU MiCA, готова ли Mastercard потратить $2 миллиардa?

Цена Bitcoin падает ниже $100K, в то время как ликвидации на крипторынке превышают $1.3B

Bitcoin упал ниже $100,000 во вторник, продолжив снижение до 20% с октябрьских максимумов. Более 339,000 трейдеров были ликвидированы на общую сумму $1.3 миллиардов на крипторынках.

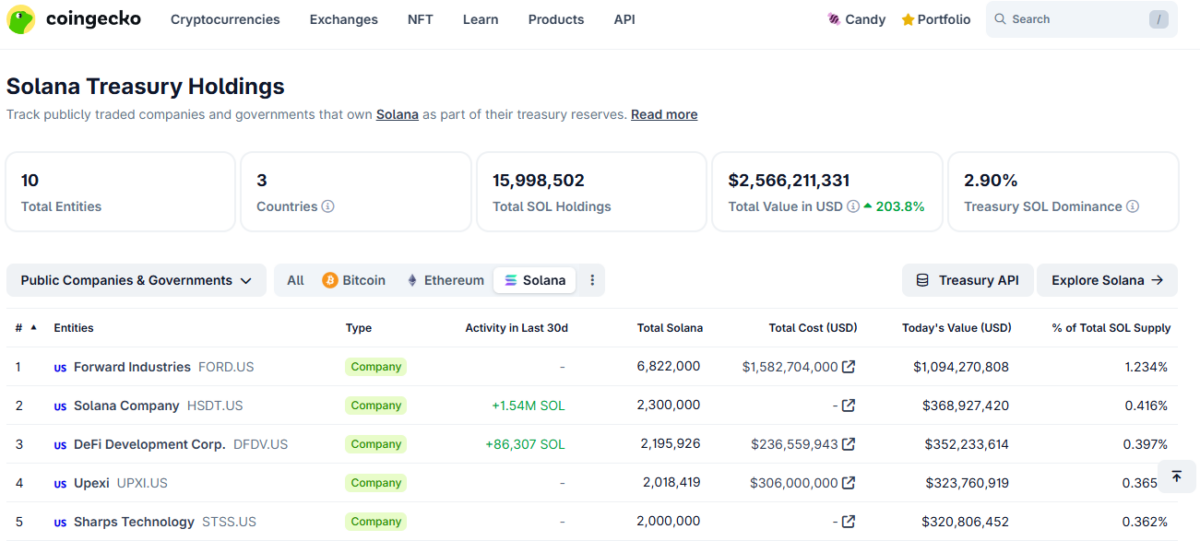

Forward Industries одобряет выкуп акций на 1 миллиард долларов на фоне роста казначейства Solana

Forward Industries объявила о программе обратного выкупа акций на сумму 1 миллиард долларов до 2027 года, при этом сохраняя крупнейший в мире запас Solana в размере 6,8 миллиона токенов SOL.