Автор: Yiran (Bitfox Research)

Резюме

Сектор децентрализованных бирж вечных контрактов (Perpetual DEX) в 2025 году пережил взрывной рост: доля рынка выросла с 5% в начале года до 20-26%, а квартальный объем торгов превысил 1.8 триллиона долларов. Hyperliquid продолжает лидировать с TVL $4.78B и мощной технологией ончейн-ордербука, но сталкивается с жесткой конкуренцией со стороны новых платформ, таких как Aster и Lighter. Модели нулевых комиссий и агрессивные стратегии эирдропов меняют конкурентную среду, однако их устойчивость вызывает вопросы. Технологические инновации (ZK-Rollup, аппчейны) и бизнес-модельные новшества (безразрешительный листинг, доходные залоги) развиваются параллельно, что в долгосрочной перспективе формирует более открытую и прозрачную экосистему деривативной торговли.

I. Отраслевой фон и текущее развитие

1.1 Структурная миграция от CEX к DEX

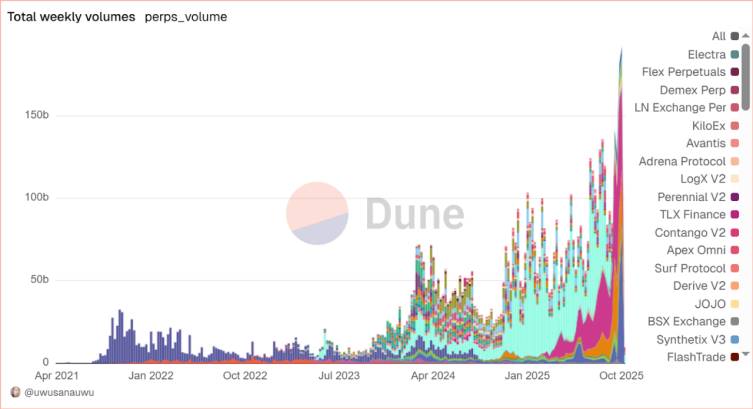

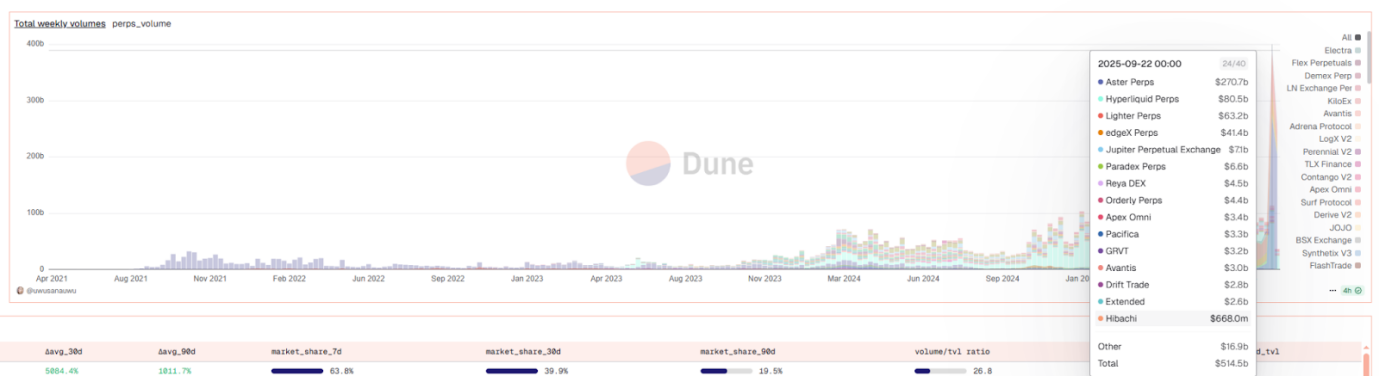

2025 год стал водоразделом в развитии Perp DEX. Согласно последним данным, доля DEX на рынке вечных контрактов выросла с примерно 5% в начале 2024 года до 20-26%, а объем торгов в третьем квартале достиг рекордных 1.8 триллиона долларов, что на 87% больше по сравнению с 964.5 миллиарда долларов во втором квартале. Квартальный объем спотовых торгов на DEX достиг 1.43 триллиона долларов — это лучший квартальный показатель за всю историю, что свидетельствует о структурном сдвиге в механизмах ценообразования крипторынка. Такой рост стал возможен благодаря фундаментальным технологическим прорывам и восстановлению доверия пользователей.

data from dune

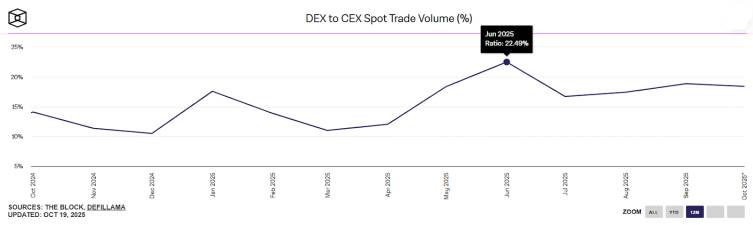

Крах FTX, инцидент с отвязкой токенов Binance 10.11 и другие события радикально изменили восприятие пользователями централизованного хранения: лозунг "Not Your Keys, Not Your Coins" стал кровавым уроком. Соотношение объема торгов фьючерсами DEX к CEX достигло исторического максимума 0.23 во втором квартале (23% от объема CEX), тогда как два года назад этот показатель был менее 2%.

data from The Block

1.2 Жесткая конкуренция на рынке Perp DEX

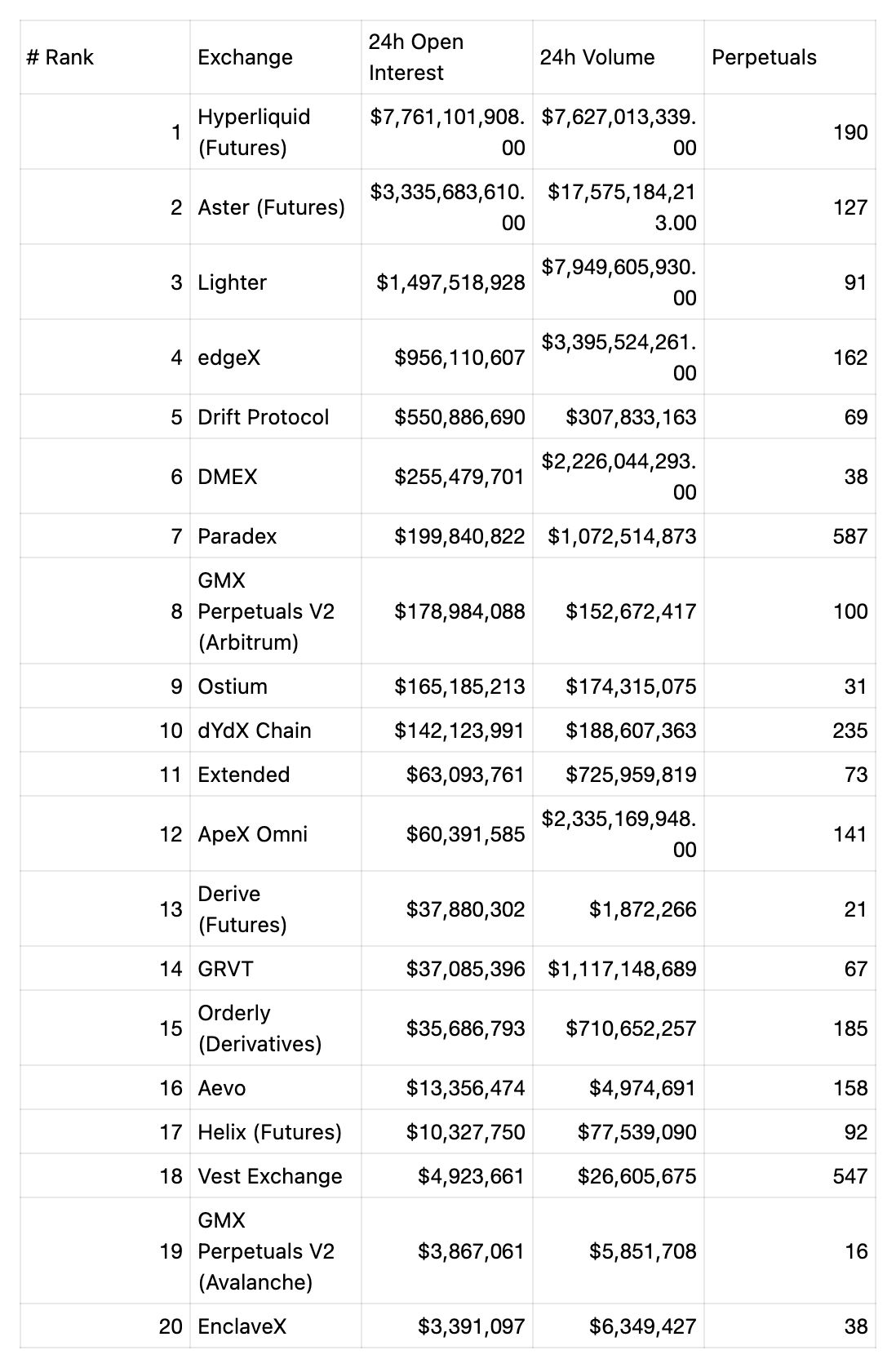

По данным на 2025-10-21, рынок Perp DEX демонстрирует явный эффект доминирования лидеров.

data from coingecko

В 2024 году Hyperliquid быстро стал лидером децентрализованных деривативов, занимая более 65% рынка по объему торгов, значительно опережая конкурентов, таких как Jupiter и dYdX. Однако с ростом интереса к сектору и сильной динамикой токена HYPE, в отрасль быстро вошло множество новых игроков.

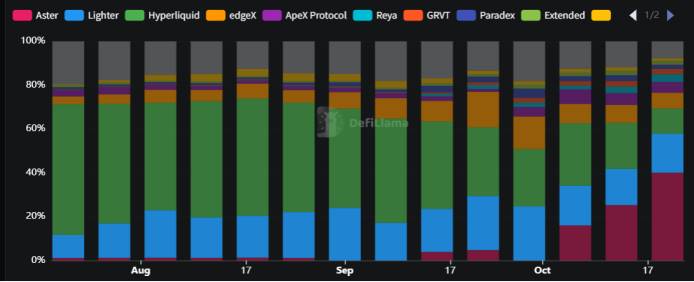

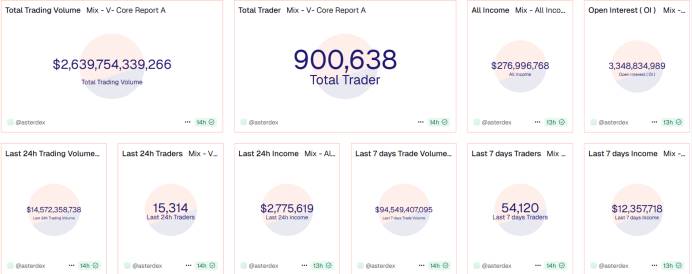

Особенно выделяется Aster, который не только быстро обогнал Hyperliquid и стал платформой №1 по объему торгов деривативами, но и достиг суточного объема, примерно втрое превышающего показатели Hyperliquid. В июле этого года Hyperliquid занимал около 65% рынка и с конца 2024 года удерживал лидерство. Однако по данным на 20 октября 2025 года, за последнюю неделю доля Aster среди топ-10 протоколов по объему вечных контрактов составила 40%, Lighter — около 17%, а Hyperliquid снизился до 7.67%.

Perps Volume Market Share——top 10 protocol

data from DefiLlama

По числу пользователей Aster также демонстрирует явное преимущество: благодаря мощной экосистеме BNB общее число пользователей превысило 4.6 миллиона. Для сравнения, у Hyperliquid спустя год после запуска — 750 тысяч пользователей, и темпы роста заметно ниже. Помимо Aster, такие конкуренты, как Lighter и edgeX, также показывают сильные результаты, что усиливает давление на Hyperliquid.

Однако эти изменения долей рынка происходят не за счет перераспределения существующих объемов. Объем торгов Hyperliquid практически не изменился, а даже немного вырос. С появлением Aster и запуском программ торговых стимулов на рынок пришел значительный дополнительный объем. Например, за неделю с 22 по 29 сентября объем торгов Hyperliquid составил 80 миллиардов долларов — это один из самых высоких показателей с момента запуска. Но на фоне аномальных 270 миллиардов долларов у Aster за тот же период этот результат выглядит скромно.

data from dune

II. Анализ ключевых проектов сектора Perp DEX

2.1 Hyperliquid: Ров обороны лидера по производительности и его уязвимости

Hyperliquid — высокопроизводительный блокчейн Layer1, ориентированный на деривативную торговлю и создание полностью ончейн-открытой финансовой системы. TVL вырос с 4.02B в июле до пика 6.35B в сентябре, а затем скорректировался до $4.78B, оставаясь лидером отрасли. Предложение HIP-3 открыло новую эру безразрешительного листинга активов: теперь возможны вечные контракты на акции, сырьевые товары и другие традиционные активы.

Технологические преимущества: Hyperliquid реализует настоящий ончейн-централизованный ордербук (CLOB) на базе консенсуса HyperBFT. Ключевая особенность — молниеносная торговля (подтверждение менее 1 секунды) и обработка до 200 тысяч ордеров в секунду, что сопоставимо с централизованными биржами. Основной объем торгов приходится на деривативы, в первую очередь вечные контракты. Без привлечения традиционных венчурных инвестиций платформа быстро росла за счет эирдропа токена HYPE и уникальной экономической модели с выкупом токенов на доходы платформы.

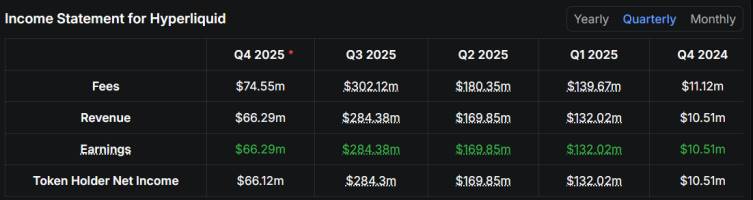

Модель доходов: Hyperliquid использует высоко устойчивую токеномику, что подтверждается финансовыми данными — почти все комиссионные (например, $302 млн в третьем квартале 2025 года) идут на "чистый доход держателей токенов" ($284 млн за тот же период) и направляются на выкуп и сжигание токенов $HYPE. Такая дефляционная модель, напрямую связывающая успех платформы с ценностью токена, обеспечивает взрывной рост в бычьем рынке (доход вырос более чем в 27 раз за год) и поддерживает цену токена в медвежьем рынке за счет постоянного выкупа, что делает модель крайне привлекательной.

data from DeFiLlama

Потенциальные риски: давление на цену из-за массовой разблокировки токенов SHYPE. Согласно графику разблокировки, в четвертом квартале 2025 года будет разблокировано около 19.83 млн SHYPE (5.3% от циркуляции) — это только начало долгосрочного давления. Основной вызов начнется с конца ноября 2025 года, когда начнется линейная разблокировка 238 млн токенов для ключевых участников, что приведет к ежедневному давлению на продажу примерно в $17 млн в 2027-2028 годах. Это в 8.6 раза превышает текущие возможности выкупа (около $2 млн в день), что создает серьезное структурное сопротивление. Кроме того, относительно централизованное управление протоколом (безопасность поддерживают всего 24 валидатора) по сравнению с более децентрализованными сетями, такими как Ethereum, может привести к риску единой точки отказа.

2.2 Aster: Двуликий меч агрессивного роста

Aster — самый спорный проект 2025 года. Его TVL в конце сентября вырос в 6 раз (с 367M до 2.27B), а суточный объем торгов превысил $27 млрд, что вызвало бурные обсуждения.

Data from dune

Технологические инновации: Aster глубоко понимает потребности пользователей и строит платформу с двумя режимами — для профессиональных трейдеров и розничных инвесторов. В основном работает на BNB Chain, использует гибридную модель "ордербук + vAMM": ордербук для точного ценообразования мейнстрим-активов, vAMM — для сверхвысокого плеча (до 1001x) по длинному хвосту активов. Впервые внедряет доходные активы в качестве залога — например, позволяет использовать ликвидные стейкинговые токены asBNB или доходные стейблкоины USDF, что значительно повышает эффективность капитала и позволяет "зарабатывать на торговле". Для институциональных пользователей реализована функция "скрытых ордеров", защищающая крупные стратегии от MEV-атак. На раннем этапе проект глубоко интегрировался с экосистемой Binance, что обеспечило большую пользовательскую базу, ликвидность и рыночное доверие.

Спорные моменты: 5 октября DefiLlama исключила Aster из-за аномалий в данных — соотношение объема торгов к открытым позициям (OI) достигло 27x, что намного выше нормы. Официально это объяснялось активностью маркетмейкеров и бонусными программами, но подозрения в "накрутке" объема остались.

2.3 Lighter: Пионер революции нулевых комиссий

Lighter реализует совершенно иную бизнес-модель — привлекает пользователей нулевыми комиссиями, зарабатывает на платных API и спредах, по аналогии с "оплатой за поток ордеров" в традиционных финансах. TVL вырос в 6 раз (с 186M до 1.10B), демонстрируя стабильную линейную динамику.

Технологические инновации: Высокопроизводительный торговый движок на базе ZK-Rollup с верифицируемым оффчейн-матчингом обеспечивает задержку менее 5 мс при полной прозрачности и безопасности ончейн-расчетов. Это создает прочную основу для модели "нулевых комиссий". Предлагая до 63% APY в пуле ликвидности LLP, платформа привлекает капитал и формирует активную торговую экосистему.

Вызовы: У Lighter низкая удерживаемость пользователей, что говорит о слабой лояльности. Как и у Aster, соотношение объема торгов к OI значительно выше, чем у Hyperliquid, что может свидетельствовать о преобладании краткосрочных спекуляций, а не долгосрочных реальных пользователей. Поэтому долгосрочная прибыльность Lighter под вопросом — необходимо конвертировать трафик, привлеченный нулевыми комиссиями и ожиданием эирдропа, в лояльных пользователей.

2.3 EdgeX: Дифференцированный конкурент с устойчивой стратегией

EdgeX, инкубированный известным маркетмейкером Amber Group, занимает относительно небольшую, но стабильную долю рынка Perp DEX (около 5.5%). EdgeX не делает ставку на экстремальные показатели производительности или стимулы, а использует свои сильные стороны в управлении рисками и региональной специализации, занимая устойчивую нишу. Это пример альтернативного пути — акцент на устойчивый рост.

Стратегия: Основные пользователи EdgeX сосредоточены в Азии (Китай, Япония, Корея, Тайвань). Платформа использует многоуровневую систему баллов для мотивации, но ее комиссия не конкурентоспособна. Соотношение OI/Volume — около 0.27, что ниже, чем у Hyperliquid, но значительно выше, чем у Aster и Lighter, указывая на меньшую долю "накрутки" и более устойчивое поведение пользователей. Пул ликвидности eLP ($147m) — самый маленький среди четырех, но, как и HLP, показал прибыль во время падения рынка "1011", что свидетельствует о надежной системе управления рисками.

2.5 Новые игроки и нишевые конкуренты

● dYdX: Пионер ордербуковой модели, перешел на собственный аппчейн, чтобы создать полностью децентрализованную высокопроизводительную деривативную биржу.

● GMX: Ввел модель мульти-активного пула ликвидности (GLP), отличается отсутствием проскальзывания и "реальной доходностью", популярен среди розничных трейдеров.

● Paradex (инкубирован Paradigm): Делает ставку на унифицированные маржинальные счета и институциональные сервисы.

● Orderly Network: Инфраструктурный проект, предоставляющий деривативные возможности другим приложениям.

● Drift Protocol: Ключевой игрок в экосистеме Solana, предлагает кросс-маржинальную торговлю "все в одном".

В настоящее время конкуренция в секторе Perp DEX крайне высока: наблюдается развитие моделей высокопроизводительных ончейн-ордербуков, высоких плеч, нулевых комиссий и институциональных сервисов. В долгосрочной перспективе и с учетом потенциала устойчивого роста Hyperliquid выделяется благодаря собственной L1-архитектуре ордербука, выдающейся производительности, прозрачной и устойчивой токеномике (доходы идут на выкуп и сжигание токенов). Такая дефляционная модель глубоко связывает успех платформы с ценностью токена, позволяя извлекать выгоду в бычьем рынке и поддерживать цену в медвежьем. В то же время, у Aster агрессивный рост сопровождается подозрениями в накрутке, у Lighter — проблемы с удержанием пользователей и прибыльностью, а EdgeX ограничен нишевой позицией. В будущем модели Perp DEX будут эволюционировать, но ключевая конкурентоспособность все больше будет определяться сочетанием технологических инноваций, устойчивой экономики и лояльности реальных пользователей, а не краткосрочными стимулами.

III. Технологические прорывы: эволюция архитектуры и решение проблем производительности

3.1. Эволюция путей масштабирования

Существующие архитектуры можно разделить на три основных направления, каждое из которых подходит для разных стратегических целей:

1. Парадигма аппчейна (App-Chain): На примере Hyperliquid — создание специализированного L1-блокчейна (например, HyperBFT), что дает максимальную производительность и суверенитет для биржевого приложения. Преимущества — экстремальная производительность (высокий TPS, низкая задержка) и отсутствие Gas-расходов; недостатки — высокая сложность разработки и необходимость самостоятельного обеспечения безопасности и поддержки валидаторов. Несмотря на наличие нескольких валидаторов, децентрализация ограничена, так как все они контролируются командой.

2. Парадигма универсального L2 Rollup: На примере Lighter — построение на базе ZK-Rollup Ethereum. Преимущества — интеграция с огромной экосистемой и безопасностью Ethereum, сильная сетевая синергия, высокая компонуемость активов (например, LLP Token легко интегрируется с DeFi-протоколами основной сети). С обновлениями Ethereum (Danksharding и др.) преимущества по издержкам будут только расти. Как Rollup, несмотря на централизованный Sequencer, валидация ZK Proof требует мало ресурсов и может быть проверена легкими нодами, что обеспечивает высокую децентрализацию проверки. Кроме того, активы хранятся на основной сети Ethereum, и даже если команда Lighter исчезнет, пользователи смогут самостоятельно вывести средства — безопасность активов гарантирована.

3. Гибридная архитектура: Aster сочетает ордербук и ZK-Rollup, используя CLOB для точного ценообразования и ZK L1 для поддержки вечных контрактов с плечом до 1001x, что повышает эффективность капитала. Архитектура реализована поэтапно: на первом этапе Aster использует BNB Chain для быстрого запуска и агрегации ликвидности, избегая проблем холодного старта собственной экосистемы ("троянский конь"). Благодаря партнерствам и интеграции с популярными секторами (ончейн-кредитование, Meme и др.) формируется сильное комьюнити и сеть распространения. В будущем Aster планирует миграцию на собственный ZK L1 — Aster Chain, чтобы решить проблемы производительности и приватности. С помощью масштабного эирдропа планируется перевести пользователей и ликвидность с BNB Chain на собственную сеть, создав высокопроизводительную, приватную и кроссчейновую экосистему.

3.2 Революция в механизмах сопоставления ордеров: от AMM к ончейн-CLOB

Ключевая эволюция Perpetual DEX — развитие механизмов сопоставления ордеров для баланса между децентрализацией и эффективностью.

1. Модель ценообразования через Oracle: На примере GMX. Полная зависимость от внешних оракулов, сделки исполняются по их цене. Преимущество — отсутствие проскальзывания, но нет ончейн-открытия цены, трейдеры — "принимающие цену".

2. Модель vAMM: На примере раннего Perpetual Protocol. Виртуальный AMM моделирует ликвидность через формулы. Обеспечивает ончейн-открытие цены, но часто страдает от высокого проскальзывания из-за виртуализации ликвидности.

3. Оффчейн-ордербук + ончейн-расчеты: На примере dYdX v3. Ключевой гибридный прорыв: сопоставление ордеров происходит на оффчейн-серверах, а результаты расчетов фиксируются на блокчейне. Это резко повысило скорость и UX, приблизив опыт к CEX.

4. Полностью ончейн-ордербук: Следующий этап эволюции, на примере Hyperliquid. С появлением высокопроизводительных блокчейнов (Solana, Monad) и специализированных аппчейнов стало возможным полностью ончейн-хранение ордербука. Это возвращает прозрачность и компонуемость, а оптимизация инфраструктуры решает проблемы задержек и атак на фронтран. Это — конечная форма децентрализованной торговли.

Эта эволюция иллюстрирует путь отрасли от копирования к инновациям, стремясь обеспечить CEX-уровень UX при сохранении децентрализации.

3.3. Модели пулов ликвидности: ключевые инновации для повышения эффективности капитала и управления рисками

Модели пулов DEX через инновационные механизмы агрегации ликвидности и управления рисками значительно повышают эффективность капитала и снижают проскальзывание.

1. Модель HLP Hyperliquid: HLP как казна протокола участвует в маркетмейкинге и клиринге, получая долю комиссий. Использует активные стратегии ликвидности, динамично реагируя на рынок, но сопряжен со сложностями хеджирования и рисками ликвидации.

2. Комбинация ALP и USDF Aster: Гибридная ликвидность — в "простом режиме" используется ALP (автоматизированный пул), а USDF — доходный стейблкоин, полностью обеспеченный дельта-нейтральным портфелем и шорт-позициями. Пользователи могут вносить BNB, USDT и получать asBNB или USDF с плечом до 20x.

3. Модель коллективного риска LLP Lighter: LLP — единый пул, коллективно несущий убытки. Модель нулевых комиссий, верифицируемый матчинг и клиринг через ZK-циркиты. Доход LLP — от PnL контрагентов, комиссий за финансирование и ликвидацию.

4. Модель агрегации ликвидности Jupiter: Крупнейший агрегатор DEX в Solana, через движок Metis v1 агрегирует ликвидность 50+ DEX, обрабатывая более 50% объема Solana. Модель обеспечивает глубокий доступ к ликвидности и минимизирует проскальзывание. Новый протокол Jupiter Lend использует кастомный клиринговый движок и динамические лимиты риска.

Для опытных трейдеров и институтов, ищущих максимальную эффективность и плечо, модель ALP/USDF Aster наиболее привлекательна — дельта-нейтральная стратегия и плечо до 20x раскрывают потенциал активов, но сопряжены с высокой сложностью. Для консервативных провайдеров ликвидности модель LLP Lighter предпочтительнее — нулевые комиссии и коллективное распределение рисков обеспечивают прозрачную доходность, несмотря на коллективные убытки. HLP Hyperliquid — как профессиональный хедж-фонд, подходит тем, кто доверяет активному управлению и готов к рискам хеджирования. Для большинства пользователей агрегатор Jupiter — оптимальный выбор: без необходимости управления, за счет агрегации ликвидности по всей сети обеспечивает лучшие цены и минимальное проскальзывание.

IV. Новый уровень конкуренции экосистем: от борьбы за трафик к созданию ценности

По мере созревания архитектуры, конкуренция Perp DEX смещается от чисто технических характеристик к глубокой борьбе за экосистему.

4.1 Двуликий меч роста: агрессивные стимулы и подозрения в "накрутке"

Главная тенденция — новые платформы достигают взрывного роста за счет высоких стимулов, что вызывает вопросы о достоверности данных.

● Агрессивный рост Aster: За счет плеча до 1001x и бонусных программ суточный объем торгов превысил $27 млрд, а число пользователей — 4.6 млн. Но столь "ракетный" рост сопровождается подозрениями: соотношение объема торгов к OI аномально высоко, что указывает на массовую "накрутку" ради эирдропа.

● Вызовы нулевой комиссии Lighter: Модель нулевых комиссий привлекла огромный трафик, но удержание пользователей низкое. Как и у Aster, соотношение объема к OI высоко, что говорит о преобладании краткосрочных спекуляций, а не долгосрочных пользователей, и ставит под сомнение долгосрочную прибыльность.

● Эталон достоверности и устойчивости: Для сравнения, у Hyperliquid рост объема более плавный, а соотношение OI/Volume — здоровое. EdgeX, несмотря на меньшую долю рынка, имеет более высокое OI/Volume, что говорит о более реальном и устойчивом поведении пользователей.

4.2 Глубокая конкуренция экосистем: активы, ликвидность, бизнес-новшества и модели комиссий

Помимо трафика, проекты конкурируют на более глубоком экосистемном уровне.

● Конкуренция по разнообразию активов: HIP-3 Hyperliquid открыл эру "безразрешительного листинга", позволяя быстро запускать вечные контракты на акции, сырье и другие традиционные активы, что становится новой стратегией для привлечения длинного хвоста активов и сообществ. Aster же делает ставку не на количество, а на глубину и интеграцию активов с торговыми сценариями. Например, 24/7 вечные контракты на акции (Tesla, Nvidia и др.) дают крипто-юзерам прямой доступ к традиционным рынкам.

● Инновации в ликвидности и доходности: Лидеры борются за капитал через дифференцированные модели. HLP Hyperliquid позволяет вносить USDC и делить PnL с контрагентами (годовая доходность ~6.7%), а 93% комиссий идут в фонд выкупа токенов, формируя "flywheel" возврата ценности. ALP Aster позволяет использовать доходные активы (asBNB, USDF) как залог, зарабатывая на стейкинге (asBNB — 5-7% годовых, USDF — до 16.7%), что повышает эффективность капитала. LLP Lighter привлекает капитал высоким APY, доход формируется за счет PnL, комиссий за финансирование и ликвидацию — вопрос устойчивости этой модели при нулевых комиссиях остается открытым.

● Трансформация бизнес-моделей: Hyperliquid и программа поощрения разработчиков стимулируют создание новых приложений на своей инфраструктуре, а глубокая интеграция Aster с экосистемой BNB Chain демонстрирует путь быстрого старта за счет существующего трафика. Эти инновации повышают эффективность капитала и создают сетевые эффекты, двигая экосистему к устойчивости.

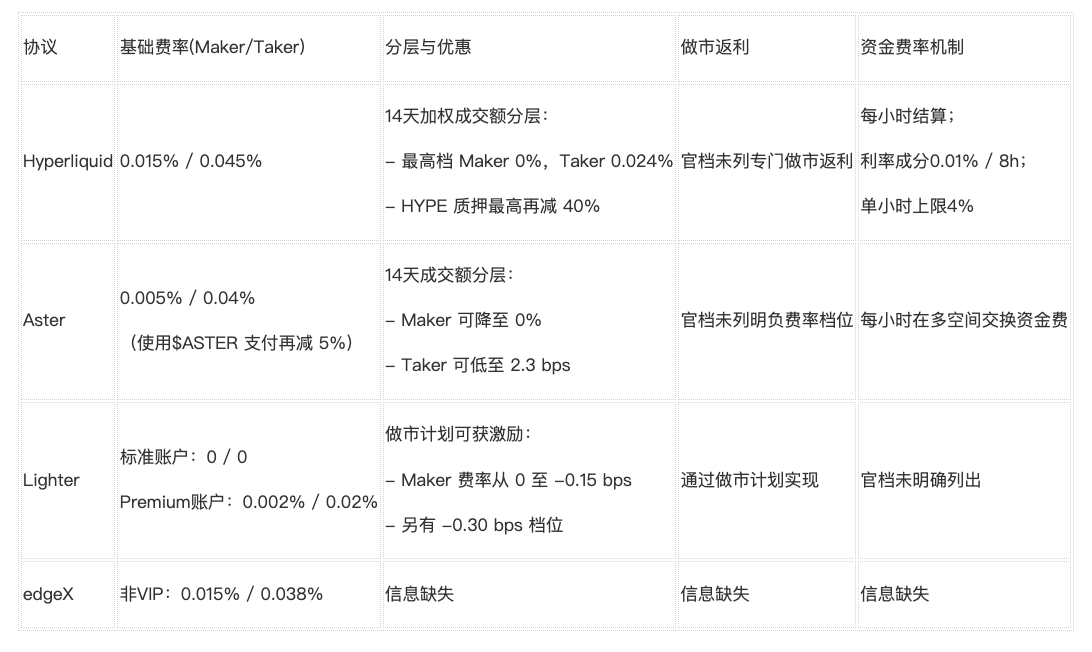

● Сравнение комиссий: Сравнивая комиссии разных DEX вечных контрактов, можно выбрать оптимальный вариант по профилю пользователя: нулевая комиссия Lighter Standard наиболее привлекательна для розницы и низкочастотных трейдеров; Premium-аккаунт с минимальной комиссией за тейк — для высокочастотников. Для пассивного маркетмейкинга и крупных ордеров Aster и Hyperliquid с многоуровневой системой и ребейтами — лучший выбор. Для чувствительных к финансированию — Aster и Lighter. EdgeX по текущей структуре комиссий не конкурентоспособен.

V. Вызовы комплаенса: дамоклов меч над сектором

Взрывной рост Perp DEX сталкивается с ускоряющимся формированием глобальной регуляторной рамки — комплаенс становится критическим для долгосрочного выживания проектов.

5.1 Прояснение глобальной регуляторной среды

● США: CFTC и SEC в сентябре выступили с совместным заявлением о предоставлении "инновационных исключений" для DeFi, включили вечные контракты и другие крипто-деривативы в пилотную программу "безопасной гавани", анонсировали круглые столы по 24-часовым рынкам, портфельному маржингу и DeFi-регулированию. Это сигнал перехода от чисто карательного подхода к конструктивному формированию рамки.

● ЕС: Регламент MiCA распространяется только на спотовые крипто-активы, но любые вечные, свопы и другие деривативы для клиентов ЕС автоматически попадают под MiFID II. В финальных рекомендациях ESMA (декабрь 2024) говорится, что даже англоязычный фронтенд, доступный из ЕС, может нарушить исключение для обратного привлечения — DEX деривативов должны либо геоблокировать ЕС, либо получать лицензию на инвестиционные услуги.

● Азиатско-Тихоокеанский регион: Регуляторные рамки также быстро развиваются. MAS Сингапура требует, чтобы все платформы, предлагающие кредитное плечо (включая DEX), имели лицензию по Закону о платежных услугах, а для деривативов — одобрение как "организованный рынок" по Закону о ценных бумагах и фьючерсах. SFC Гонконга разрешает торговлю деривативами только "профессиональным инвесторам" с жестким управлением рисками и отчетностью.

5.2 Конкретные риски и меры реагирования для проектов

● Риски по юрисдикции пользователей: У Hyperliquid и других много пользователей из США, но блокировка IP может не удовлетворить SEC. Модель бизнеса зависит от лояльности пользователей и роста доходов; если регуляторы потребуют KYC/AML или ухудшится макроэкономика, это может подорвать устойчивость экосистемы.

● Красные линии инноваций по активам: Введение вечных контрактов на акции и другие продукты напрямую попадает в зону регулирования ценных бумаг и может вызвать скоординированные действия регуляторов.

● Поиск решений: Индустрия активно разрабатывает RegTech — ончейн-KYC, ZK-ID, регуляторные песочницы и др., чтобы найти баланс между децентрализацией и требованиями регуляторов.

VI. Взгляд в будущее: от борьбы за трафик к переосмыслению ценности

В нынешней борьбе за трафик в Perp DEX рынок постепенно переходит от хаотичной экспансии к структурной консолидации. Это отражает не только углубление конкуренции, но и предвещает перестройку механизмов создания ценности. Ниже рассмотрены долгосрочная консолидация, трансформация моделей роста, институционализация, влияние регуляторов, технологическая конвергенция и механизмы захвата ценности.

6.1 Долгосрочная консолидация сверх борьбы за долю рынка

На ранней стадии рынок Perp DEX был ориентирован на борьбу за трафик, но в долгосрочной перспективе он неизбежно перейдет к олигополии и экосистемному сотрудничеству. В 2025 году объем торгов превысил 1 триллион долларов, рост за год — более 138%, но доля лидеров быстро концентрируется. К 2027 году DEX займут более 50% рынка деривативов.

Консолидация будет происходить не через слияния, а через сетевые эффекты и агрегацию ликвидности: лидеры объединят ликвидность через кроссчейновые мосты и протокольную совместимость, формируя модель "победитель получает все". Несколько платформ будут контролировать более 80% ликвидности, а остальные — маргинализированы или интегрированы в альянсы. Это похоже на олигополизацию традиционных рынков и повысит эффективность отрасли.

6.2. Переход от стимулируемого роста к устойчивым органическим моделям

Сегодня рост Perp DEX обеспечивается эирдропами, баллами и краткосрочными стимулами, что ведет к пузырям и оттоку пользователей. В будущем отрасль перейдет к органическому росту на основе реальных доходов, где выкуп и сжигание токенов станут основой. Например, некоторые платформы уже направляют 99% дохода на выкуп токенов, переходя от спекулятивных стимулов к ценностной привязке.

Эта эволюция будет опираться на стабильные торговые комиссии и долгосрочные стимулы для провайдеров ликвидности. К 2028 году органическая удерживаемость пользователей вырастет с 40% до 70%+. Сокращая зависимость от эмиссии и усиливая устойчивое распределение доходов, Perp DEX перейдут от "игры в трафик" к "ценностному циклу", что позволит противостоять рыночным циклам и обеспечит органический рост.

6.3 Институционализация и показатели зрелости рынка

Сейчас Perp DEX в основном ориентированы на розницу и квантов, но институционализация станет ключевым катализатором зрелости. В 2025 году доля институциональных средств на DEX выросла с 10% до 25% благодаря улучшению управления рисками и комплаенса.

В будущем: на первом этапе — подключение через разрешения (KYC/AML) для хедж-фондов и управляющих активами, на втором — масштабная интеграция через стандартизированные API и кастодиальные решения. Показатели зрелости: OI стабильно выше $100 млрд, доля институциональных сделок — 40%+, оптимизация отношения TVL к объему торгов (с 0.3 до 0.5). Это ознаменует переход Perp DEX от "розничного рая" к "институциональной инфраструктуре", повысит глубину и стабильность рынка.

6.4 Влияние регуляторной рамки на бизнес-модели

Эволюция регулирования станет фактором трансформации бизнес-моделей Perp DEX. Сейчас неопределенность уже привела к задержкам запуска некоторых проектов (например, DEX от OKX), но в долгосрочной перспективе четкая рамка приведет к гибридным моделям: интеграция элементов TradFi (разрешения, раскрытие рисков) для допуска институтов.

К 2027 году основные юрисдикции (ЕС, США) потребуют от DEX внедрения опционального KYC и AML, что изменит структуру доходов — от комиссий к платным комплаенс-сервисам. Регуляторы ограничат высокорискованные продукты с плечом, стимулируя переход к прозрачным и низкорискованным деривативам. В целом, это вытеснит некомплаентных игроков, но даст устойчивым моделям легальную основу и ускорит интеграцию с традиционными финансами.

6.5 Тенденция к унификации технологических архитектур

Технологии Perp DEX эволюционируют от разнообразных экспериментов к стандартизации для решения проблем фрагментации ликвидности и задержек исполнения. Сейчас CLOB — основной стандарт, в будущем будет интегрирован Intent Layer и ZK-доказательства для кроссчейновой ликвидности и приватности.

К 2026 году 80% платформ перейдут на мультичейновую архитектуру с EVM-совместимым уровнем (HyperEVM-like), что повысит компонуемость и ускорит расчеты (от секунд к миллисекундам). Это снизит риски мостов и переведет отрасль от "ончейн-островов" к "единому уровню исполнения", поддерживая триллионные объемы.

6.6 Механизмы захвата ценности как фактор долгосрочного лидерства

Долгосрочные победители Perp DEX определяются эффективными механизмами захвата ценности, а не просто объемом торгов. Ключ — замкнутый цикл распределения доходов: лидеры направляют 99% дохода на выкуп и сжигание, используют ve-модели управления и делят PnL через пулы ликвидности (HLP), что закрепляет ценность токена и лояльность пользователей. В будущем акцент будет на экосистемном замыкании — интеграция кредитования, стейкинга и деривативов для комплексной доходности, что переведет отрасль от "захвата трафика" к "переосмыслению ценности".

Заключение

Сектор Perp DEX успешно преодолел этап технической валидации и вступил в новую фазу конкуренции экосистем и бизнес-моделей. Несмотря на то, что Aster и Lighter продемонстрировали силу краткосрочного роста за счет агрессивных стратегий, их данные и устойчивость вызывают вопросы. Hyperliquid же сочетает технологическое превосходство с устойчивой экономикой. Победителями станут экосистемы, способные создать преимущества по всем направлениям — технология, UX, экономика, инновации по активам и комплаенс. Несмотря на вызовы, тренд на открытость и прозрачность финансов, задаваемый Perp DEX, необратим, а их долгосрочная ценность — прочна и многообещающа.