Standard Chartered: коррекция биткоина «исчерпала себя»

Артур Хэйес спрогнозировал рост первой криптовалюты до $250 000 к концу года

Коррекция на рынке криптовалют подошла к концу. Глава исследований цифровых активов Standard Chartered Джеффри Кендрик предсказал рост цены биткоина до конца года, пишет The Block.

По его словам, текущее падение сопоставимо с двумя крупными распродажами за последние два года. Хотя последний спад оказался более болезненным, он представляет собой типичный для нынешнего цикла откат со схожей процентной глубиной.

«Аргументация проста, а самые убедительные доводы обычно такими и бывают», — отметил эксперт.

Сигналы дна

Кендрик подчеркнул, что ключевые индикаторы достигли экстремальных уровней, сигнализируя о приближении к дну цикла. Один из них — mNAV компании Strategy, который упал до 1.

«Считаю, текущие показатели убедительно свидетельствуют об окончании коррекции и опровергают мнение о неактуальности цикла, связанного с халвингами. В качестве базового сценария рассматриваю восстановление к концу года», — заявил аналитик.

В конце октября эксперт Standard Chartered говорил, что биткоин вряд ли снова опустится ниже $100 000.

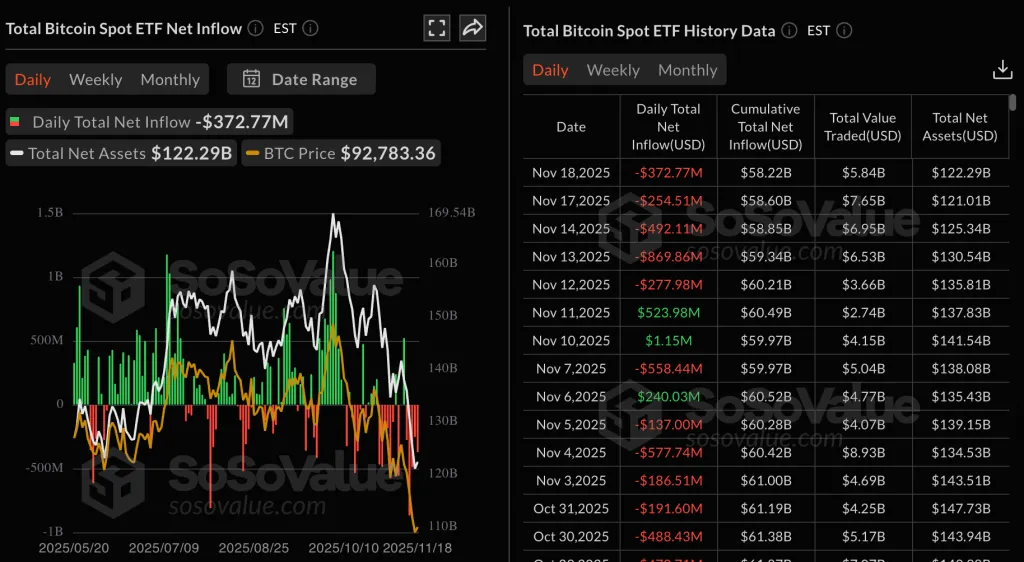

Кендрик аргументировал позицию улучшением макроэкономической ситуации и притоками средств в спотовые ETF на базе актива, которые на тот момент были положительными.

С начала ноября инструменты потеряли около $3 млрд. По итогам последней торговой сессии из них вывели $372 млн — оттоки продолжаются пятый день подряд.

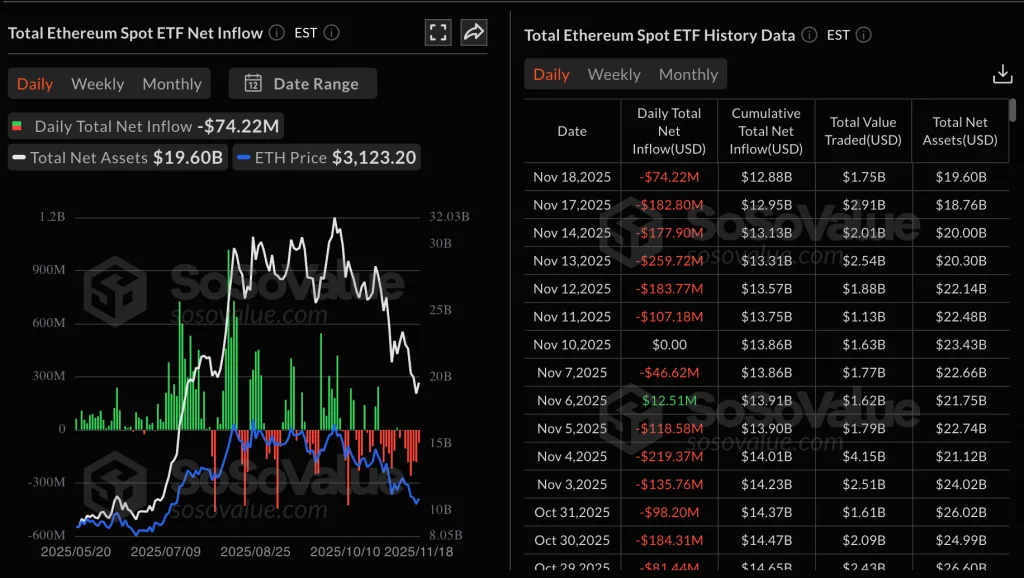

Аналогичная динамика наблюдается по биржевым фондам, ориентированным на Ethereum. За прошедшие две недели они лишились $1,7 млрд.

Прогноз Кендрика по биткоину на конец года остается на уровне $200 000, а по Ethereum — на отметке $7500. К 2028 году он ожидает увидеть цифровое золото по $500 000 и вторую по капитализации криптовалюту — по $25 000.

Причины падения

По мнению ряда экспертов, текущее снижение крипторынка связано с дефицитом ликвидности на фоне шатдауна в США, а не фундаментальными факторами вроде оттоков из ETF или падением активности DAT.

Схожего мнения придерживается основатель BitMEX Артур Хэйес. В новом эссе Snow Forecast он отметил, что рынок столкнулся не со сменой нарратива, а с исчезновением «искусственных факторов поддержки».

Пока спред между фьючерсами и спотовыми биржевыми фондами оставался привлекательным, ETF и криптоказначейства обеспечивали стабильный спрос, маскируя ухудшающуюся ликвидность.

Но «когда базис падает, они быстро сбрасывают свои позиции». Именно это и стало отправной точкой коррекции, считает Хэйес.

Одновременно схлопнулись премии DAT-компаний: mNAV Strategy обвалился ниже 1, в результате чего исчезли два крупных источника притока капитала. Последние поддерживали цену первой криптовалюты с весны.

Хэйес отметил, что происходящее не свидетельствует о смене рыночного цикла, а отражает реакцию на фактическое состояние предложения доллара США.

«Деньги — это политика. А политическая риторика, которая быстро меняется, влияет на рыночные ожидания относительно будущего предложения грязного фиата».

В отсутствие притоков в ETF и снижения активности DAT, которые ранее смягчали дефицит ликвидности, биткоин отражает текущие рыночные условия и снижается в цене.

Аналогии с прошлым

Хэйес провел параллель между ситуациями во второй половине 2023 и 2025 года: обе завершились повышением потолка госдолга и последующим истощением ликвидности.

По его словам, дальнейшее развитие событий предсказуемо: как только политики прислушаются к избирателям, недовольным ростом цен, начнется цикл «жесткой риторики против печатного станка».

«После резкого падения рынков им останется лишь два варианта: либо снова печатать деньги, чтобы спасти систему, либо позволить кредиту сжиматься, рискуя разрушить богатых держателей активов и вызвать массовые увольнения», — объяснил Хэйес.

Он считает, что выбор очевиден: инфляция — более «удобный» политический риск, чем массовая безработица. Поэтому он остается абсолютно уверен в продолжении стимулирующих мер — ранее Трамп анонсировал программу «дивидендов» для американцев за счет поступлений от торговых пошлин.

Бычий сценарий

Эксперт также проанализировал аргументы рыночных оптимистов. После завершения шатдауна казначейство действительно может добавить в систему $100-150 млрд, а ФРС — завершить сокращение баланса. Однако Хэйес считает, масштаб оттока ликвидности значительно выше:

«С июля испарилось около $1 трлн долларовой ликвидности. Добавление $150 млрд — хорошо, но что дальше?»

Он отметил, что разговоры представителей Федрезерва о необходимости нового количественного ужесточения пока остаются на уровне риторики. По его мнению, даже если впоследствии «печатный станок» заработает, перед этим рынки предположительно откатятся к фундаментально обоснованным значениям.

«Прежде чем мы вернемся к Up Only, рынки должны упасть достаточно низко, чтобы ускорить темпы печати денег».

Хэйес также рассказал о текущей стратегии фонда Maelstrom. Он увеличил долю стейблкоинов, ожидая продолжения коррекции.

«Единственный актив, который, как я считаю, может превзойти негативный фон долларовой ликвидности в краткосрочной перспективе, — это Zcash», — заявил он.

Прогнозы

Хэйес указал, что резкое падение биткоина с $125 000 до $90 000 на фоне рекордных значений фондовых индексов выглядит настораживающим сигналом:

«Это говорит мне о том, что назревает кредитное событие».

По его оценке, если фондовые рынки скорректируются на 10-20%, а доходность десятилетних облигаций приблизится к 5%, у властей появится «крайняя необходимость» снова начать печатать деньги. Это, по его мнению, может отправить биткоин к $200 000-250 000 к концу года.

The last time bitcoin was here, global liquidity was $7 trillion lower pic.twitter.com/MveSuWGWkS

— zerohedge (@zerohedge) November 18, 2025

При этом он ожидает ответных действий со стороны Китая:

«Пекин начнет рефляцию, как только США ускорят создание долларов. Это будет началом китайского количественного ужесточения».

На момент написания первая криптовалюта торгуется около $91 300.

Напомним, рынок биткоин-опционов указал на развитие медвежьей фазы, отметил аналитик CoinDesk Омкар Годбоул.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Артур Хейс продал еще 320 000 LDO на сумму 227 000 долларов.

Генеральный директор Bitwise: приток средств в ETF Solana превысил 600 миллионов долларов