IOSG: Чому епоха «ал�ьтсезону, коли можна купувати із заплющеними очима», вже стала історією?

Майбутній ринок альткоїнів, ймовірно, буде схильний до "гантелеподібної" структури: з одного боку — блакитні фішки DeFi та інфраструктурні проєкти, з іншого — чисто високоризикові активи для спекуляцій.

Оригінальна назва: «IOSG Weekly Brief|Декілька думок щодо альтсезону цього циклу #292»

Оригінальний автор: Jiawei, IOSG Venture

Вступ

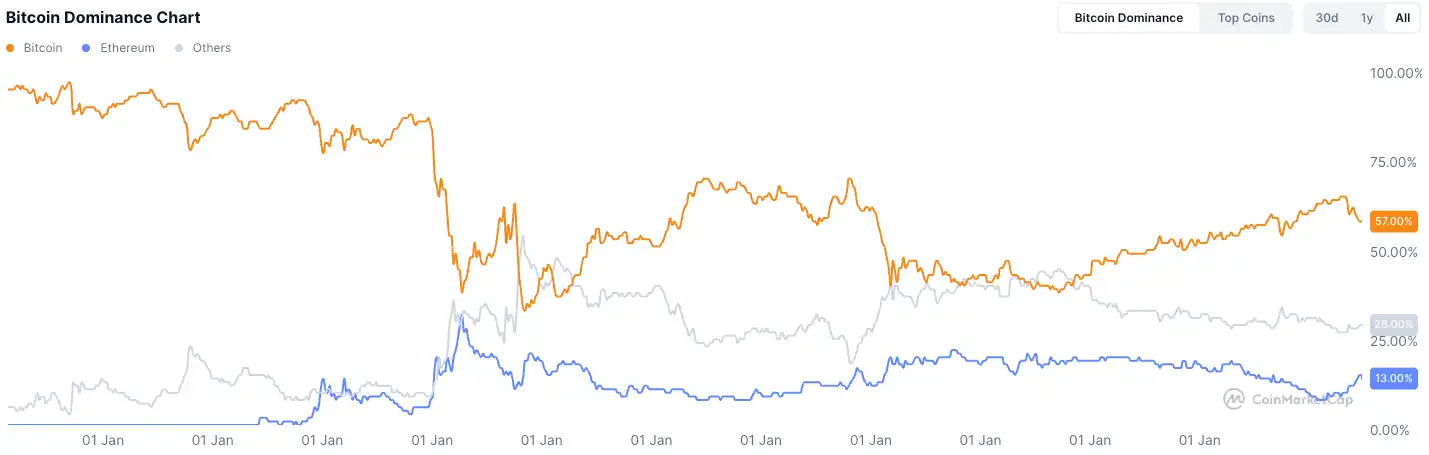

▲ Джерело: CMC

Протягом останніх двох років увага ринку постійно була прикута до одного питання: чи повернеться альтсезон?

Порівняно з домінуванням Bitcoin і просуванням інституціоналізації, більшість альткоїнів показують слабкі результати, а ринкова капіталізація більшості існуючих альткоїнів скоротилася на 95% порівняно з минулим циклом, навіть нові монети з багатьма "ореолами" загрузли в болоті. Ethereum також переживав тривалий період пригніченого настрою, і лише нещодавно, завдяки таким торговим структурам, як «модель токен-акцій», почав відновлюватися.

Навіть на тлі нових максимумів Bitcoin і відносної стабілізації Ethereum після корекції, загальний настрій ринку щодо альткоїнів залишається пригніченим. Кожен учасник ринку сподівається, що ринок знову переживе епічний бичачий ринок 2021 року.

Я висуваю основний висновок: макроекономічне середовище та ринкова структура, які забезпечили «заливний» і тривалий кілька місяців ріст у 2021 році, більше не існують — це не означає, що альтсезон обов’язково не настане, але ймовірніше, що він розгорнеться у форматі повільного бичачого ринку з більш вираженою диференціацією.

Миттєвий спалах 2021 року

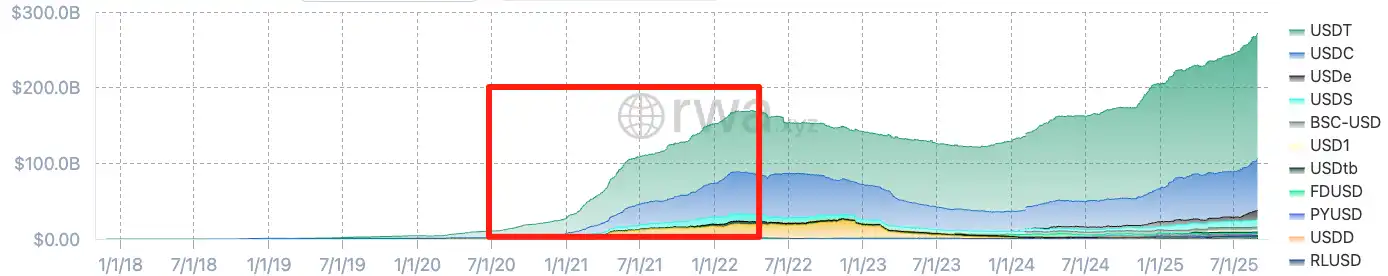

▲ Джерело: rwa.xyz

Зовнішнє ринкове середовище 2021 року було надзвичайно унікальним. Під час пандемії COVID-19 центральні банки різних країн друкували гроші з безпрецедентною швидкістю, впорскуючи дешевий капітал у фінансову систему, прибутковість традиційних активів була пригнічена, і в усіх раптово з’явилося багато готівки.

У пошуках високої прибутковості капітал масово потік у ризикові активи, і крипторинок став важливим місцем притоку. Найочевидніше — різке зростання емісії стейблкоїнів: з приблизно 20 мільярдів доларів наприкінці 2020 року до понад 150 мільярдів доларів наприкінці 2021 року, що більше ніж у 7 разів за рік.

Усередині криптоіндустрії після DeFi Summer інфраструктура ончейн-фінансів активно розвивалася, концепції NFT та метавсесвіту увійшли в масову свідомість, а публічні блокчейни та рішення масштабування перебували на етапі зростання. Водночас пропозиція проектів і токенів була відносно обмеженою, а концентрація уваги — високою.

Візьмемо для прикладу DeFi: тоді кількість блакитних фішок була обмеженою, і лише кілька протоколів, таких як Uniswap, Aave, Compound, Maker, могли представляти весь сектор. Інвесторам було легко обирати, і капітал легко об’єднувався, щоб підштовхнути весь сектор вгору.

Ці дві причини і створили ґрунт для альтсезону 2021 року.

Чому «золота доба не триває вічно»

Відкинувши макрофактори, я вважаю, що порівняно з чотирма роками тому, ринкова структура зазнала таких суттєвих змін:

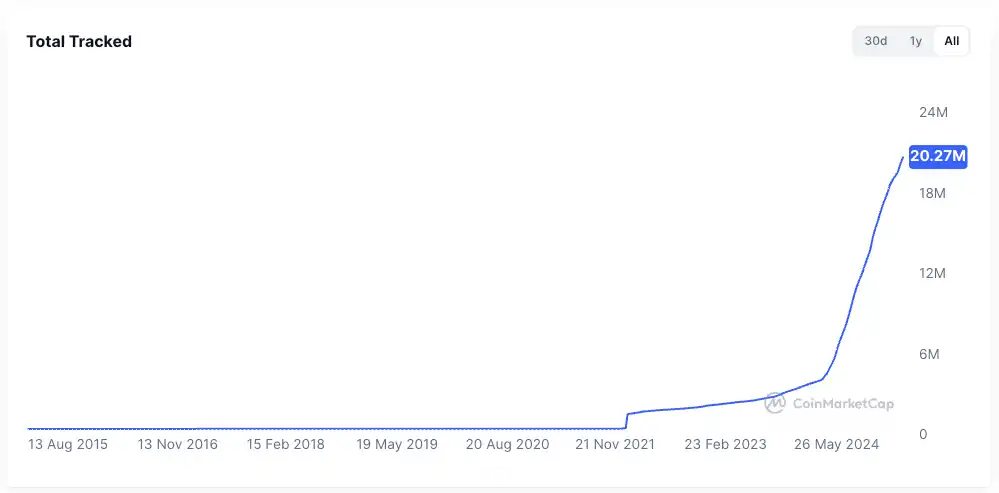

Стрімке зростання пропозиції токенів

▲ Джерело: CMC

Ефект збагачення 2021 року привернув величезний капітал. За останні чотири роки бум венчурних інвестицій непомітно підвищив середню оцінку проектів, поширення аірдроп-економіки та вірусне розповсюдження memecoin призвели до різкого прискорення емісії токенів і зростання оцінок.

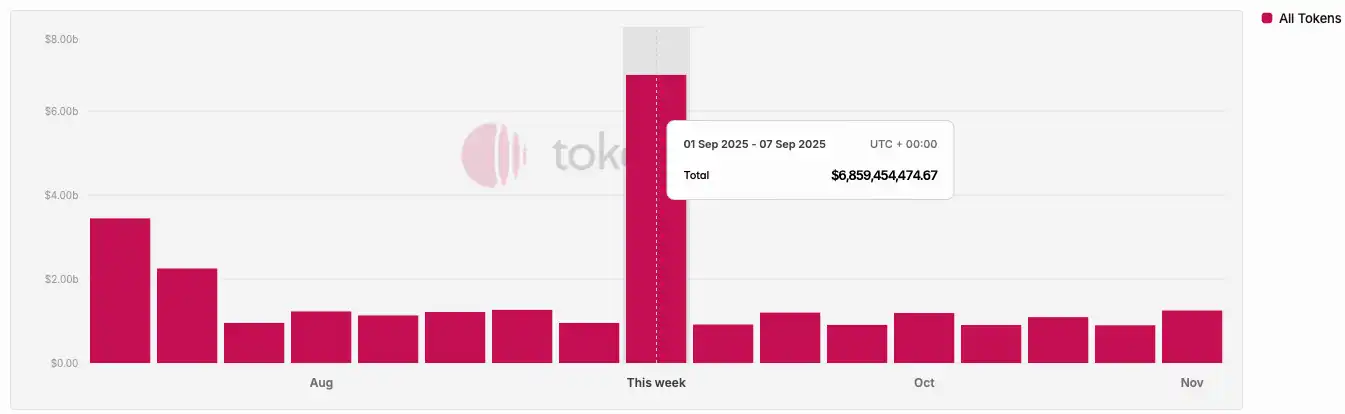

▲ Джерело: Tokenomist

На відміну від 2021 року, коли більшість проектів мали високу ліквідність, зараз, окрім memecoin, основні проекти ринку стикаються з величезним тиском розблокування токенів. За даними TokenUnlocks, лише у 2024-2025 роках понад 200 мільярдів доларів ринкової капіталізації токенів підлягають розблокуванню. Це і є нинішня ситуація індустрії з «високим FDV, низькою ліквідністю», яка викликає багато нарікань у цьому циклі.

Дроблення уваги та ліквідності

▲ Джерело: Kaito

Щодо уваги, на графіку вище випадково вибрано mindshare Pre-TGE проектів на Kaito. Серед топ-20 проектів можна виділити не менше 10 підсекторів. Якщо попросити нас кількома словами описати основні наративи ринку 2021 року, більшість назвуть «DeFi, NFT, GameFi/Metaverse». А ринок останніх двох років важко одразу охарактеризувати кількома словами.

У такій ситуації капітал швидко перемикається між різними секторами, і тривалість цього коротка. Crypto Twitter переповнений інформацією, різні групи більшість часу обговорюють різні теми. Така фрагментація уваги ускладнює об’єднання капіталу, як це було у 2021 році. Навіть якщо у певному секторі є гарна динаміка, вона рідко поширюється на інші сфери, не кажучи вже про загальний ріст ринку.

Щодо ліквідності, основа альтсезону — це ефект переливу прибуткового капіталу: спочатку ліквідність надходить у такі основні активи, як Bitcoin і Ethereum, а потім починає шукати альткоїни з потенційно вищою прибутковістю. Такий ефект переливу і ротації забезпечує довгострокову підтримку попиту на довгохвості активи.

Ця, здавалося б, очевидна ситуація не спостерігається у цьому циклі:

· По-перше, інститути та ETF, які підштовхують зростання Bitcoin і Ethereum, не будуть далі вкладати кошти в альткоїни, вони віддають перевагу активам і продуктам, які можна зберігати та які відповідають вимогам регулювання, що посилює ефект поглинання ліквідності основними активами, а не рівномірно піднімає рівень води на всіх ділянках.

· По-друге, більшість роздрібних інвесторів на ринку, можливо, взагалі не мають Bitcoin чи Ethereum, а за останні два роки глибоко застрягли в альткоїнах і не мають додаткової ліквідності.

Відсутність масових застосувань

За шаленим зростанням ринку 2021 року стояли певні підстави. DeFi вдихнув життя у блокчейн, який довго страждав від браку застосувань; NFT поширили ефект творців і знаменитостей за межі криптоспільноти, а зростання забезпечувалося новими користувачами та кейсами (принаймні, так розповідали історію).

Після чотирьох років технічних і продуктових ітерацій ми бачимо надмірне будівництво інфраструктури, але справжніх масових застосувань дуже мало. Водночас ринок стає зрілішим і прагматичнішим — на тлі втоми від нескінченних наративів ринок хоче бачити реальне зростання користувачів і стійкі бізнес-моделі.

Без постійного припливу нової крові для поглинання зростаючої пропозиції токенів ринок може лише загрузнути у внутрішній боротьбі за обмежені ресурси, що не може забезпечити основу для загального зростання.

Окреслення та уявлення поточного альтсезону

Альтсезон настане, але це вже не буде альтсезон 2021 року.

По-перше, базова логіка обігу прибуткового капіталу та ротації секторів зберігається. Ми можемо спостерігати, що після досягнення Bitcoin позначки 100 тисяч доларів, імпульс до зростання помітно знижується, і капітал починає шукати наступну ціль. Те ж саме стосується Ethereum.

По-друге, в умовах тривалої нестачі ліквідності на ринку, коли альткоїни в руках інвесторів застрягли, капітал шукає способи самопорятунку. Ethereum — гарний приклад: чи змінилися фундаментальні показники Ethereum у цьому циклі? Найпопулярніші застосунки Hyperliquid і pump.fun не з’явилися на Ethereum; концепція «світового комп’ютера» вже давно не нова.

За браком внутрішньої ліквідності доводиться шукати її зовні. Під впливом DAT і зростанням ETH у понад три рази багато історій про стейблкоїни та RWA отримали реальне підґрунтя.

Я уявляю такі сценарії:

Ринки з визначеністю, засновані на фундаменталі

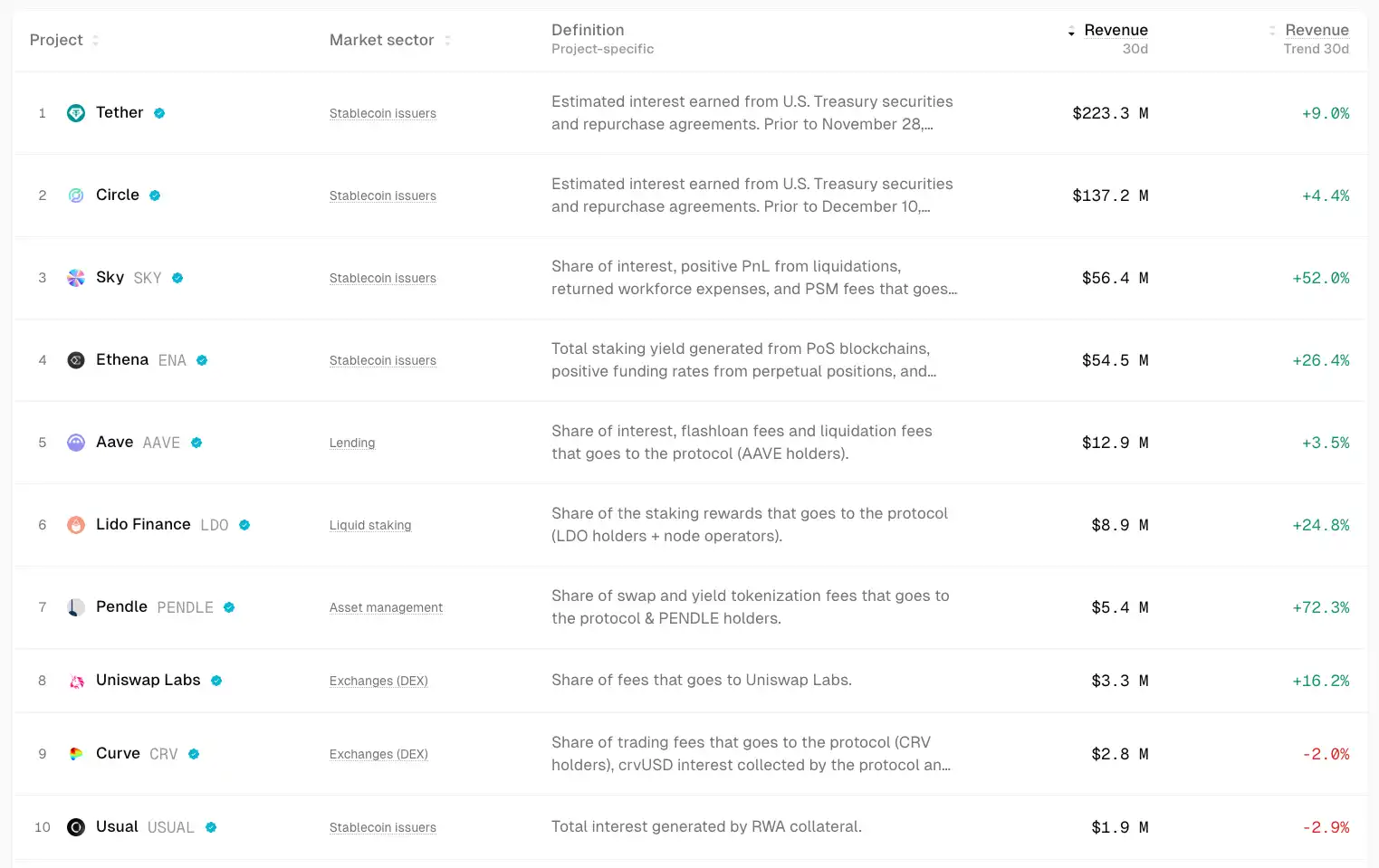

▲ Джерело: TokenTerminal

У невизначеному ринку капітал інстинктивно шукає визначеність.

Капітал більше спрямовується у проекти з фундаменталом і PMF, ці активи можуть мати обмежене зростання, але вони більш стійкі та передбачувані. Наприклад, DeFi-блакитні фішки Uniswap і Aave навіть у періоди спаду ринку зберігають гарну стійкість; Ethena, Hyperliquid і Pendle виділилися як нові зірки цього циклу.

Потенційними каталізаторами можуть бути запуск fee switch та інші дії на рівні управління.

Спільна риса цих проектів — вони генерують значний грошовий потік, а їхні продукти вже повністю перевірені ринком.

Beta-можливості сильних активів

Коли основна ринкова лінія (наприклад, ETH) починає зростати, ті, хто пропустив цей рух або шукає вищий левередж, звертають увагу на тісно пов’язані «проксі-активи» для отримання Beta-прибутку. Наприклад, UNI, ETHFI, ENS тощо. Вони можуть підсилити волатильність ETH, але їхня стійкість зазвичай нижча.

Переоцінка старих секторів у разі масового впровадження

Від інституційних покупок Bitcoin, ETF до моделі DAT, основний наратив цього циклу — це впровадження традиційних фінансів. Якщо зростання стейблкоїнів прискориться, наприклад, у 4 рази досягне 1 трильйона доларів, частина цих коштів, ймовірно, потече у DeFi, підштовхуючи ринок до переоцінки його вартості. Перехід від фінансових продуктів у межах криптоспільноти до традиційного фінансового світу змінить модель оцінки DeFi-блакитних фішок.

Локальні екосистемні спекуляції

▲ Джерело: DeFiLlama

HyperEVM завдяки високому рівню обговорень, лояльності користувачів і припливу нового капіталу може створити ефект багатства та Alpha для екосистемних проектів протягом кількох тижнів або місяців.

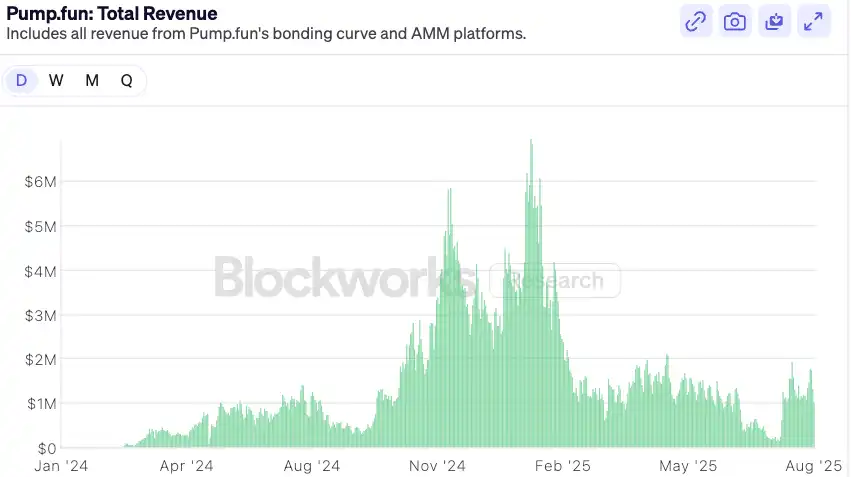

Розбіжності в оцінці зіркових проектів

▲ Джерело: Blockworks

Візьмемо pump.fun: коли емоційний пік запуску токена спадає, оцінка повертається до консервативного діапазону і на ринку виникають розбіжності, якщо фундаментал залишається сильним, може з’явитися шанс на відновлення. У середньостроковій перспективі pump.fun як лідер meme-сектора, що має дохід як фундаментал і модель викупу, може перевершити більшість топових meme.

Висновок

Альтсезон 2021 року, коли можна було «купувати із заплющеними очима», вже став історією. Ринкове середовище стає зрілішим і більш диференційованим — ринок завжди правий, і як інвестор ти можеш лише постійно адаптуватися до цих змін.

На завершення, на основі вищесказаного, я висловлю кілька прогнозів:

1. Після входу традиційних фінансових інститутів у криптосвіт їхня логіка розподілу капіталу кардинально відрізняється від роздрібних інвесторів — їм потрібен пояснюваний грошовий потік і порівнювані моделі оцінки. Така логіка розподілу безпосередньо сприятиме розширенню та зростанню DeFi у наступному циклі. Щоб залучити інституційний капітал, DeFi-протоколи в найближчі 6–12 місяців активніше впроваджуватимуть розподіл комісій, викупи або дивідендні моделі.

У майбутньому проста логіка оцінки на основі TVL зміниться на логіку розподілу грошових потоків. Ми вже бачимо деякі нові інституційні DeFi-продукти, наприклад, Horizon від Aave дозволяє використовувати токенізовані казначейські облігації США та інституційні фонди як заставу для позик у стейблкоїнах.

З ускладненням макроекономічної ситуації з відсотковими ставками та зростанням попиту традиційних фінансів на ончейн-доходи, стандартизована та продуктова дохідна інфраструктура стане справжньою перлиною: деривативи на відсоткові ставки (як Pendle), платформи структурованих продуктів (як Ethena) та агрегатори доходу отримають вигоду.

Ризик для DeFi-протоколів полягає в тому, що традиційні інститути, використовуючи свої бренди, відповідність вимогам і переваги дистрибуції, випускатимуть власні регульовані продукти типу «walled garden», конкуруючи з існуючими DeFi. Це видно на прикладі спільного запуску Tempo blockchain від Paradigm і Stripe.

2. Майбутній ринок альткоїнів, ймовірно, буде «штанговим», і ліквідність потече у два екстремуми: з одного боку — DeFi-блакитні фішки та інфраструктура. Ці проекти мають грошовий потік, мережевий ефект і визнання інституцій, і поглинатимуть більшість капіталу, що шукає стабільного зростання. З іншого боку — чисто високоризикові активи: memecoin і короткострокові наративи. Ці активи не мають фундаменталу, а є високоліквідними, низькопороговими спекулятивними інструментами, що задовольняють попит ринку на екстремальний ризик і прибуток. А середні проекти, які мають певний продукт, але недостатній захист і слабкий наратив, у разі відсутності покращення структури ліквідності можуть опинитися у незручному становищі.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

BTC, SOL та XRP злітають: припливи в ETF зростають завдяки великому кроку Vanguard

Bitcoin, Solana та XRP перейшли до бичачого тренду за останні 24 години, оскільки крипто ETF зазнали притоку коштів після підтримки з боку Vanguard.

ENA, MORPHO різко зростають на тлі оголошення про новий ETP від 21Shares

Різке відновлення ENA та MORPHO відбулося після дебюту двох нових ETP від 21Shares — EENA та MORPH.

Ось 3 криптовалюти, що зростають, за якими варто стежити сьогодні, обрані ChatGPT Trading Bot

Bitcoin відновлюється вище $90K, а апетит до ризику стабілізується посеред тижня. Ці криптовалюти виділяються з точки зору короткострокової перспективи.

Стратегія Michael Saylor у переговорах з MSCI щодо можливого видалення з індексу

Strategy веде переговори з MSCI щодо того, чи все ще відповідає ключовим фондовим індексам, оскільки аналітики попереджають про мільярдні вимушені відтоки у разі її виключення.