Автор: Sleepy.txt

Редактор: Jack

21 жовтня, Вашингтон, округ Колумбія. Зал засідань штаб-квартири Федеральної резервної системи був переповнений людьми, яких ще кілька років тому вважали порушниками спокою фінансової системи.

Засновник Chainlink, президент Circle, фінансовий директор Coinbase, операційний директор BlackRock — вони сиділи навпроти члена ради директорів Федеральної резервної системи Крістофера Воллера, обговорюючи стейблкоїни, токенізацію та AI-платежі.

Це була перша конференція Федеральної резервної системи, присвячена інноваціям у сфері платежів. Захід був закритим для публіки, але транслювався онлайн. В порядку денному було чотири теми: інтеграція традиційних фінансів і цифрових активів, бізнес-моделі стейблкоїнів, застосування AI у платежах, токенізовані продукти. За кожною з цих тем — ринки на трильйони доларів.

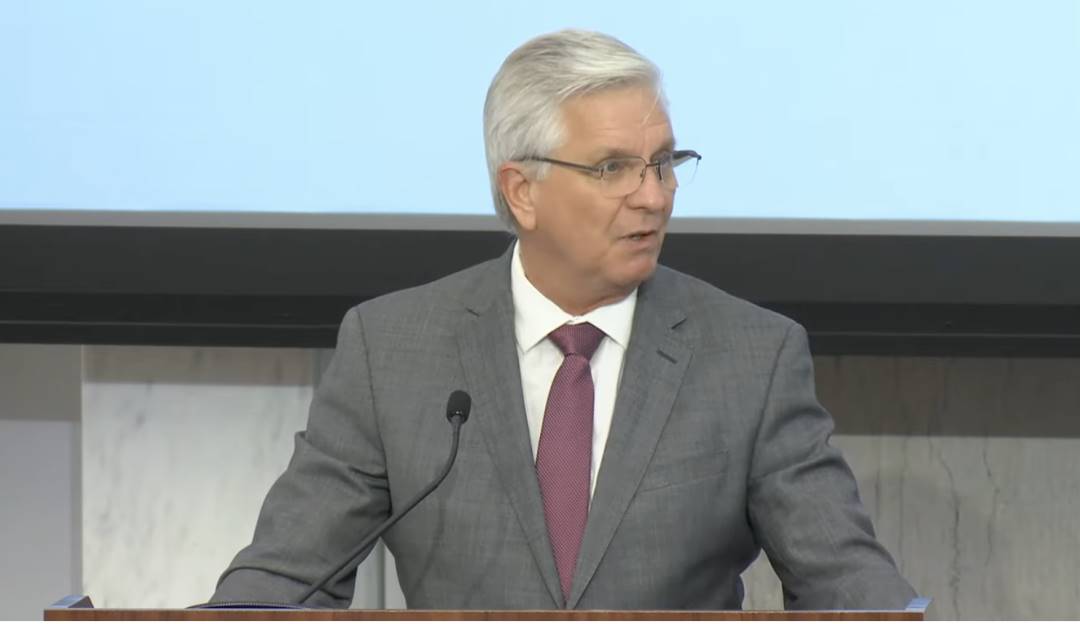

Воллер на початку сказав: «Це нова епоха Федеральної резервної системи у сфері платежів, галузь DeFi більше не вважається підозрілою чи висміяною». Після поширення цієї фрази в криптоспільноті, Bitcoin того дня виріс на 2%. У вступній промові Воллер також зазначив: «Інновації у сфері платежів розвиваються дуже швидко, Федеральна резервна система повинна йти в ногу».

На цій конференції з інновацій у платежах відбулося чотири круглі столи, Beating підсумував їх зміст, нижче наведено основні теми та зміст конференції:

«Спрощений головний рахунок» Федеральної резервної системи

Найважливіша ідея, яку запропонував Воллер, — це концепція так званого «спрощеного головного рахунку».

Головний рахунок Федеральної резервної системи — це перепустка для банків до платіжної системи ФРС. Маючи цей рахунок, банк може напряму використовувати платіжні канали Fedwire, FedNow, без посередників. Але поріг для отримання головного рахунку дуже високий, процес затвердження тривалий, багато криптокомпаній роками не можуть його отримати.

Custodia Bank — типовий приклад. Цей криптобанк з Вайомінгу подав заявку на головний рахунок ще у 2020 році, ФРС затягувала розгляд понад два роки, зрештою банк подав до суду на ФРС. Подібні проблеми мав і Kraken.

Воллер зазначив, що багатьом платіжним компаніям не потрібен повний функціонал головного рахунку. Їм не потрібно брати кредити у ФРС, не потрібен овердрафт протягом дня, їм потрібен лише доступ до платіжної системи. Тому ФРС вивчає «спрощену» версію, яка надасть цим компаніям базові платіжні послуги з контролем ризиків.

Конкретно, цей рахунок не нараховує відсотків, може мати обмеження на залишок, не дозволяє овердрафт чи кредитування, але процес затвердження буде значно швидшим.

Член ради директорів ФРС Воллер

Що означає ця пропозиція? Емітенти стейблкоїнів, криптоплатіжні компанії зможуть напряму підключатися до платіжної системи ФРС, не покладаючись на традиційні банки.

Це суттєво знизить витрати та підвищить ефективність. Ще важливіше — це перше офіційне визнання ФРС цих компаній як легітимних фінансових установ.

Діалог 1: Зіткнення традиційних фінансів і цифрової екосистеми

Перший круглий стіл був присвячений темі «Інтеграція традиційних фінансів і цифрових активів». Модератор — головний юрисконсульт Jito Labs Ребекка Реттіг, на сцені — співзасновник Chainlink Сергій Назаров, CEO Lead Bank Джеки Ресес, CEO Fireblocks Майкл Шолоф і глобальний керівник відділу грошових послуг і депозитарних розписок BNY Mellon Дженніфер Бак.

Зліва направо: головний юрисконсульт Jito Labs Ребекка Реттіг, співзасновник Chainlink Сергій Назаров, CEO Lead Bank Джеки Ресес, CEO Fireblocks Майкл Шолоф, глобальний керівник відділу грошових послуг і депозитарних розписок BNY Mellon Дженніфер Бак

Інтероперабельність — головна перешкода для інтеграції

Співзасновник Chainlink Назаров одразу зазначив, що найбільша проблема зараз — це інтероперабельність. Між активами на блокчейні та традиційною фінансовою системою бракує єдиних стандартів комплаєнсу, механізмів ідентифікації та бухгалтерських рамок. Через здешевлення створення нових ланцюгів фрагментація посилюється, що робить потребу в єдиних стандартах ще більш нагальною.

Він звернувся до ФРС із закликом забезпечити інтероперабельність платіжної системи зі стейблкоїнами та токенізованими депозитами. Він зазначив, що платіжна сфера є покупцем у цифровій економіці активів, і якщо ФРС надасть чіткі рамки управління ризиками, США зможуть зберегти лідерство у світових інноваціях цифрових платежів.

Він підкреслив, що ще рік тому було неможливо уявити обговорення «регульованого DeFi» у ФРС, і це вже позитивна тенденція. Назаров прогнозує, що у найближчі 2–5 років з’явиться гібридна модель: «регульований варіант DeFi» (Regulated DeFi Variant), тобто автоматизація комплаєнсу через смарт-контракти.

Традиційні банки не готові, головний бар’єр — знання та кадри

CEO Lead Bank Ресес вважає, що навіть маючи план інтеграції традиційних фінансів і цифрової екосистеми, більшість банків зовсім не готові до такої інтеграції. Вони не мають інфраструктури гаманців, систем для роботи з криптовалютними депозитами/виплатами, а головне — у банках бракує кадрів, які розуміють продукти на блокчейні.

Вона підсумувала проблему як розрив у знаннях і навичках, підкресливши, що головна перешкода — не технологія, а «знання та виконавчі здібності основної команди фінансових послуг банку». Через відсутність розуміння та здатності оцінювати нові блокчейн-продукти, ці команди не знають, як ефективно регулювати чи контролювати новий бізнес.

Ця неготовність особливо помітна на роздрібному рівні. Ресес зазначила, що хоча KYC-системи для інституційних клієнтів вже досить зрілі, роздрібним користувачам важко отримати доступ до таких інструментів. Це підкреслює незручну реальність: навіть якщо банки хочуть брати участь, їхні можливості обслуговування обмежені кількома інституційними клієнтами, і до масового впровадження ще далеко.

Індустрії потрібні прагматичне регулювання та рамки контролю ризиків

У цій дискусії також порушували питання AI-шахрайства, що вивело на обговорення «зворотності» транзакцій у блокчейні. Традиційний банківський переказ можна скасувати, але транзакції у блокчейні остаточні. Як поєднати фінальність блокчейну з вимогами регуляторів щодо зворотності — серйозний виклик. Ресес закликала регуляторів рухатися «повільно й обережно», бо «інновації завжди чудові, поки не обдурять твою родину».

CEO Fireblocks Майкл Шолоф підняв питання глибших економічних і регуляторних проблем. Він зазначив, що стейблкоїни можуть змінити кредитний ринок і вплинути на монетарну політику ФРС. Також він вказав на конкретну сіру зону регулювання: якщо токенізовані депозити банків розміщуються на публічному блокчейні, відповідальність банків не визначена — це ключова проблема для просування банківських проектів. Він закликав до подальших досліджень щодо впливу цифрових активів на баланс банків і ролі ФРС у цьому процесі.

Нарешті, Дженніфер Бак з BNY Mellon представила «список очікувань» — чотири питання, які традиційні банки хочуть, щоб регулятори вирішили першочергово: забезпечити роботу платіжної системи 24/7, встановити технічні стандарти, посилити виявлення шахрайства, створити рамки ліквідності та викупу для стейблкоїнів і токенізованих депозитів.

Діалог 2: Проблеми та можливості стейблкоїнів

Другий круглий стіл був присвячений стейблкоїнам. Модератор — співзасновник Multicoin Capital Кайл Самані, на сцені — CEO Paxos Чарльз Каскарілла, голова Circle Хіт Тарбер, CEO Fifth Third Bank Тім Спенс і CEO DolarApp Фернандо Трес.

Зліва направо: співзасновник Multicoin Capital Кайл Самані, CEO Paxos Чарльз Каскарілла, CEO Fifth Third Bank Тім Спенс, CEO DolarApp Фернандо Трес, голова Circle Хіт Тарбер

Сильний попит і кейси використання для комплаєнтних стейблкоїнів

У липні цього року в США був прийнятий «GENIUS Act», який вимагає від емітентів стейблкоїнів мати 100% високоякісних резервних активів, переважно готівку та короткострокові казначейські облігації США.

Після набуття чинності закону частка комплаєнтних стейблкоїнів зросла з менш ніж 50% на початку року до 72%. Найбільшими бенефіціарами стали Circle і Paxos. USDC у другому кварталі цього року мав обіг 65 мільярдів доларів, що становить 28% світового ринку, з річним зростанням понад 40%.

Щодо кейсів використання, Спенс від банківської сфери висловив найпрактичнішу думку. Він вважає, що найсильніший і найпряміший кейс для стейблкоїнів — це «міжнародні платежі», оскільки вони реально вирішують проблеми затримок у традиційних розрахунках і валютних ризиків. Для порівняння, програмованість, необхідна для AI-агентів у торгівлі, — це питання далекого майбутнього.

Трес із DolarApp додав латиноамериканську перспективу: для країн із нестабільною національною валютою стейблкоїни — це не спекулятивний інструмент, а необхідний засіб збереження вартості, нагадавши американським політикам, що сфера застосування стейблкоїнів набагато ширша, ніж вони уявляють.

Проблема користувацького досвіду — «як dial-up інтернет»

Каскарілла вказав на головну проблему зростання індустрії: користувацький досвід.

Він порівняв сучасний DeFi і криптовалюти з епохою «dial-up інтернету», прямо заявивши, що DeFi і криптовалюти ще не стали достатньо абстрагованими.

Він вважає, що лише коли блокчейн-технології будуть добре абстраговані й стануть «невидимими», відбудеться масове впровадження. «Ніхто не знає, як працює мобільний телефон... але всі знають, як ним користуватися. Криптовалюти, блокчейн, стейблкоїни мають бути такими ж».

Каскарілла похвалив такі компанії, як PayPal, які інтегрують стейблкоїни у традиційні фінанси, вважаючи це ранньою ознакою зміни користувацької зручності.

Загроза банківській системі кредитування

Тарбер із Circle і Спенс із Fifth Third Bank також взяли участь у дискусії, представляючи позицію традиційних банків, що саме по собі є сигналом.

Спенс спробував переосмислити ідентичність банків, запропонувавши замість «TradFi» (традиційні фінанси) використовувати «ScaledFi» (масштабовані фінанси), і зазначив, що «старість» банків — «найменш цікава річ».

Він також зазначив, що стейблкоїни не виснажують «капітал» банків, але виснажують «депозити». Справжня загроза полягає в тому, що якщо стейблкоїнам дозволять виплачувати відсотки (навіть у вигляді «нагород», як це робить Coinbase з USDC), це стане серйозною загрозою для формування банківського кредиту.

Основна функція банків — залучення депозитів і видача кредитів (тобто створення кредиту). Якщо стейблкоїни завдяки гнучкості й потенційним відсоткам відтягнуть значну частину депозитів, кредитна спроможність банків скоротиться, що загрожує всій економічній кредитній системі. Це схоже на вплив ранніх грошових ринкових фондів (MMMFs) на банківську систему.

Діалог 3: AI — фантазії та реальність

Третій круглий стіл був присвячений AI. Модератор — CEO Modern Treasury Метт Маркус, на сцені — CEO ARK Invest Кеті Вуд, фінансовий директор Coinbase Алессія Хаас, керівник AI у Stripe Емілі Сандз і керівник Web3-стратегії Google Cloud Річард Відеман.

AI відкриває епоху «агентського бізнесу»

Кеті Вуд прогнозує, що AI-агентські платіжні системи, тобто AI переходить від «знання» до «виконання», зможуть самостійно приймати фінансові рішення від імені користувача (наприклад, оплачувати рахунки, робити покупки, інвестувати). Це призведе до величезного зростання продуктивності. Вона заявила: «Ми віримо, що з такими проривами й зростанням продуктивності реальне зростання ВВП у наступні п’ять років може прискоритися до 7% і більше».

CEO ARK Invest Кеті Вуд

Крім того, Кеті Вуд назвала AI і блокчейн двома найважливішими платформами, що рухають цю хвилю зростання продуктивності. Вона розмірковувала про американське регулювання, вважаючи, що рання ворожість до блокчейну була благом, оскільки змусила політиків переосмислити підходи й дала США сигнал повернути лідерство у «наступному поколінні інтернету».

Емілі Сандз зі Stripe наголосила з практичної точки зору: хоча кейси AI-агентських покупок (наприклад, оплата одним кліком через ChatGPT) вже з’явилися, боротьба з шахрайством залишається «одним із найнагальніших викликів». Торговці повинні чітко визначити, як їхні системи взаємодіють із AI-агентами, щоб запобігти новим видам шахрайства.

Щодо підвищення фінансової ефективності, результати AI вражають. Алессія Хаас із Coinbase зазначила, що до кінця року половину коду компанії писатимуть AI-боти, а продуктивність розробників майже подвоїться. У фінансовій звітності: для звірки криптотранзакцій одній людині потрібно пів дня, а для такої ж кількості фіатних транзакцій — 15 людей і три дні. Це показує, наскільки AI і криптотехнології знижують операційні витрати.

Стейблкоїни — нова фінансова інфраструктура для AI-агентів

Другою спільною думкою дискусії стало те, що AI-агентам потрібен новий, нативний фінансовий інструмент, і стейблкоїни — ідеальне рішення.

Річард Відеман із Google Cloud пояснив, що AI-агенти не можуть, як люди, відкривати традиційні банківські рахунки, але можуть мати криптогаманці. Стейблкоїни — ідеальне рішення: вони програмовані й особливо підходять для AI-автоматизованих мікротранзакцій (наприклад, платежі у два центи) і розрахунків між машинами (M2M).

Алессія Хаас із Coinbase додала, що програмованість стейблкоїнів і дедалі чіткіше регуляторне середовище роблять їх ідеальним вибором для AI-драйвінгових транзакцій. Швидкість монетизації AI-компаній (ARR зростає у 3–4 рази швидше, ніж у SaaS-компаній) також вимагає підключення до нових платіжних інструментів, таких як стейблкоїни.

Крім того, стейблкоїни й блокчейн-технології надають нові інструменти для боротьби з шахрайством, наприклад, використання прозорості транзакцій для навчання AI-моделей виявлення шахрайства, механізми білих/чорних списків адрес, а також фінальність транзакцій (відсутність ризику повернення платежу для продавців).

Діалог 4: Токенізація всього

Четвертий круглий стіл був присвячений токенізованим продуктам. Модератор — керівник венчурного підрозділу Brevan Howard Digital Колін Шалліван, на сцені — CEO Franklin Templeton Дженні Джонсон, CEO DRW Дон Вілсон, COO BlackRock Роб Гудстайн і співкерівник JPMorgan Kinexys Карла Кеннеді.

Зліва направо: BHD Колін Шалліван, CEO Franklin Templeton Дженні Джонсон, COO BlackRock Роб Гудстайн, співкерівник JPMorgan Kinexys Карла Кеннеді

Токенізація традиційних фінансових активів — лише питання часу

Усі учасники погодилися, що токенізація активів — незворотний тренд. COO BlackRock Гудстайн висловився найпряміше: «Питання не в тому, чи буде це, а коли». Він зазначив, що цифрові гаманці вже містять близько 4,5 трильйона доларів, і з можливістю інвесторів напряму володіти токенізованими акціями, облігаціями та фондами через блокчейн ця цифра зростатиме.

Вілсон із DRW дав більш конкретний прогноз: у найближчі п’ять років кожен часто торгований фінансовий інструмент буде торгуватися на блокчейні. Джонсон із Franklin Templeton порівняла це з історичними технологічними революціями: «Технології завжди впроваджуються повільніше, ніж очікують люди, а потім раптово злітають».

Токенізація — це не далеке майбутнє, а вже реальність. Зараз традиційні фінанси й цифрові активи інтегруються в обох напрямках: традиційні активи (акції, держоблігації) токенізуються й використовуються у DeFi, а цифрові активи (стейблкоїни, токенізовані грошові фонди) інтегруються у традиційний ринок.

Інституції вже активно працюють у цьому напрямку. Джонсон повідомила, що Franklin Templeton вже запустила нативний блокчейн-грошовий ринковий фонд (MMF) із розрахунком доходу до секунди. Кеннеді розповіла про прогрес JPMorgan Kinexys, зокрема використання токенізованих держоблігацій США для хвилинних овернайт-репо-операцій і запуск концептуального доказу депозитного токена JPMD. Вілсон підтвердив, що DRW вже бере участь у репо-операціях із токенізованими держоблігаціями США.

Не можна копіювати «погані практики» крипторинку

Попри великі перспективи, фінансові гіганти дуже обережно ставляться до ризиків. Вони наголошують, що токенізовані активи, стейблкоїни й депозитні токени не повинні бути взаємозамінними, ринок має оцінювати різні активи як заставу з урахуванням кредитної якості, ліквідності й прозорості.

Гудстайн із BlackRock застеріг, що багато так званих «токенів» насправді є складними «структурованими продуктами», і нерозуміння цих структур небезпечне.

Вілсон із DRW гостро вказав на серйозні проблеми, які виявилися під час нещодавнього флеш-краху крипторинку (11 жовтня): ненадійні оракули, а також конфлікт інтересів, коли платформи для власної вигоди здійснюють внутрішні ліквідації й блокують депозити користувачів.

Він категорично заявив, що ці «погані практики» не повинні бути скопійовані традиційними фінансами перед входом у DeFi, і спочатку потрібно створити суворий нагляд за інфраструктурою та стандарти якості ринку. Крім того, з міркувань комплаєнсу (AML/KYC) регульовані банки повинні використовувати permissioned DLT.

Хто виграє у гонці цифрових фінансів?

Сигнал цієї конференції очевидний: Федеральна резервна система більше не сприймає криптоіндустрію як загрозу, а як партнера.

За останні рік-два глобальна конкуренція у сфері цифрових валют загострилася. Цифровий юань швидко просувається у сфері міжнародних платежів, у 2024 році обсяг транзакцій досяг 870 мільярдів доларів. Регламент MiCA в ЄС уже діє, у Сінгапурі та Гонконзі вдосконалюються крипторегуляторні рамки. США відчувають тиск.

Але політика США інша: держава не просуває державну CBDC, а підтримує інновації приватного сектору. Прийнятий цього року «Anti-CBDC Surveillance State Act» прямо забороняє ФРС випускати цифровий долар. Логіка США — дати Circle, Coinbase випускати стейблкоїни, BlackRock і JPMorgan — займатися токенізацією, а уряд — лише встановлювати правила й здійснювати нагляд.

Найбільші вигодонабувачі — комплаєнтні емітенти стейблкоїнів: оцінка Circle і Paxos за останні місяці значно зросла. Традиційні фінансові установи також пришвидшують свої кроки: JPM Coin від JPMorgan вже обробив понад 300 мільярдів доларів транзакцій. Citi, Wells Fargo тестують платформи зберігання цифрових активів.

Дані свідчать: 46% американських банків зараз надають клієнтам криптовалютні послуги, три роки тому цей показник був лише 18%. Реакція ринку також очевидна: з квітня, коли ФРС дала сигнал про послаблення регулювання, ринок стейблкоїнів виріс із понад 200 мільярдів доларів на початку року до 307 мільярдів доларів.

За цією стратегією стоять глибокі політичні й економічні міркування. CBDC означає прямий державний контроль над кожною транзакцією, що важко прийняти в американській політичній культурі. Натомість стейблкоїни приватного сектору дозволяють зберегти глобальну роль долара й уникнути надмірного розширення державної влади.

Але ця стратегія має ризики. Приватні емітенти стейблкоїнів можуть створити нові монополії, а їхній крах може спричинити системні ризики. Як знайти баланс між підтримкою інновацій і запобіганням ризикам — це виклик для американських регуляторів.

У заключній промові Воллер сказав: споживачам не потрібно розуміти ці технології, але забезпечити їхню безпеку й ефективність — відповідальність усіх. Це звучить як офіціоз, але сигнал зрозумілий: ФРС вже вирішила інтегрувати криптоіндустрію у мейнстрім фінансової системи.

На цій конференції не було оприлюднено жодних політичних документів і не прийнято жодних рішень. Але сигнал, який вона подала, сильніший за будь-який офіційний документ. Почалася епоха діалогу, епоха протистояння закінчилася.