"Ймовірнісна гра" на 2 мільярди доларів: чи настав "сингулярний" момент для ринку прогнозів?

Bitget Wallet2025/10/25 04:32

Bitget Wallet2025/10/25 04:32Ринок прогнозування поступово перестає бути маргінальною «криптоіграшкою» і починає розглядатися як серйозний фінансовий інструмент.

Ринки прогнозів поступово перестають бути маргінальною «крипто-іграшкою» і починають розглядатися як серйозний фінансовий інструмент.

Автор: Bitget Wallet Research

Від жартів на кшталт «чи одягне Зеленський костюм» до глобальних подій на кшталт виборів у США чи присудження Нобелівської премії — ринки прогнозів періодично опиняються в центрі уваги. Однак, починаючи з третього кварталу 2025 року, здається, назріває справжня буря:

- На початку вересня галузевий гігант Polymarket отримав дозвіл від CFTC США та повернувся на американський ринок після трирічної перерви;

- На початку жовтня материнська компанія Нью-Йоркської фондової біржі ICE планує інвестувати в Polymarket до 2 мільярдів доларів;

- У середині жовтня тижневий обсяг торгів на ринках прогнозів досяг історичного максимуму в 2 мільярди доларів.

Потужний приплив капіталу, відкриття регуляторних шлюзів і ринкова ейфорія відбуваються одночасно, а також з’являються чутки про запуск токена Polymarket — звідки взялася ця хвиля? Це лише черговий короткостроковий хайп чи «ціннісний сингулярний момент» для нового фінансового сектору? Bitget Wallet Research у цій статті глибоко проаналізує базову логіку та основну цінність ринків прогнозів, а також зробить попередню оцінку основних викликів і напрямків розвитку галузі.

1. Від «розпорошених знань» до «дуополії»: еволюція ринків прогнозів

Ринки прогнозів — не винахід криптосвіту, їхня теоретична база сягає ще 1945 року. Економіст Фрідріх фон Гаєк у своїй класичній роботі стверджував: розпорошені, локальні «розпорошені знання» можуть бути ефективно агреговані ринком через ціновий механізм. Ця ідея вважається теоретичним фундаментом ринків прогнозів.

У 1988 році Університет Айови запустив першу академічну платформу прогнозів — Iowa Electronic Markets (IEM), яка дозволяла користувачам торгувати ф’ючерсними контрактами на реальні події (наприклад, президентські вибори). Протягом наступних десятиліть численні дослідження підтвердили: добре спроєктований ринок прогнозів часто є точнішим за традиційні опитування громадської думки.

Однак із появою технології блокчейн цей нішевий інструмент отримав новий масштабований ґрунт для розвитку. Прозорість, децентралізація та глобальна доступність блокчейну надали ринкам прогнозів майже ідеальну інфраструктуру: автоматичне виконання розрахунків через смарт-контракти дозволяє подолати бар’єри традиційних фінансів і залучити учасників з усього світу, значно розширюючи глибину та широту «агрегації інформації». Ринки прогнозів поступово перетворюються з нішевого інструменту для ставок на потужний фінансовий сектор на блокчейні, тісно пов’язаний із «крипторинком».

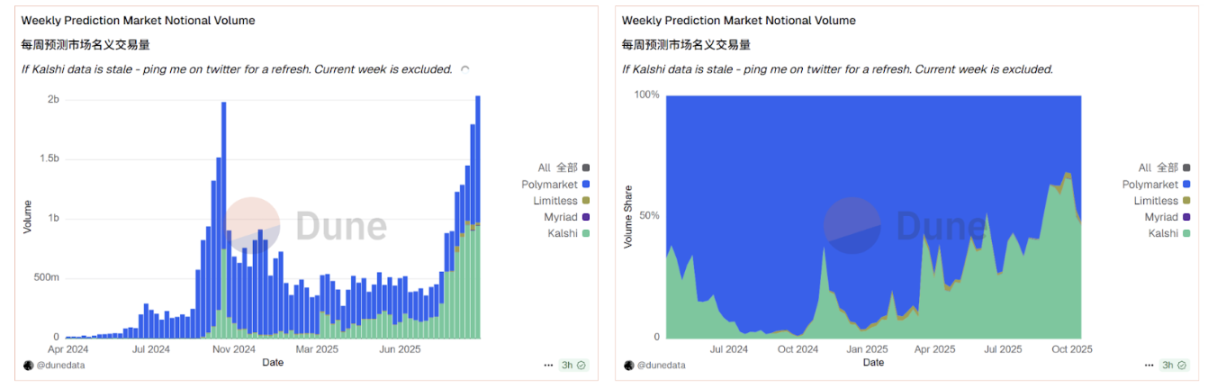

Джерело даних: Dune

Дані з платформи Dune наочно підтверджують цю тенденцію. Згідно з ончейн-даними, сучасний крипторинок прогнозів має виражену дуополію: Polymarket і Kalshi разом контролюють понад 95% ринку. Під впливом капіталу та регуляторних послаблень цей сектор активізується. У середині жовтня тижневий обсяг торгів на ринках прогнозів перевищив 2 мільярди доларів, вперше перевищивши історичний максимум перед виборами у США 2024 року. У цьому вибуховому зростанні Polymarket, завдяки регуляторному прориву та очікуванням щодо токена, тимчасово випереджає Kalshi у жорсткій конкуренції, ще більше зміцнюючи свої позиції лідера.

2. «Деривативи подій»: більше, ніж ставки — чому Wall Street робить ставку?

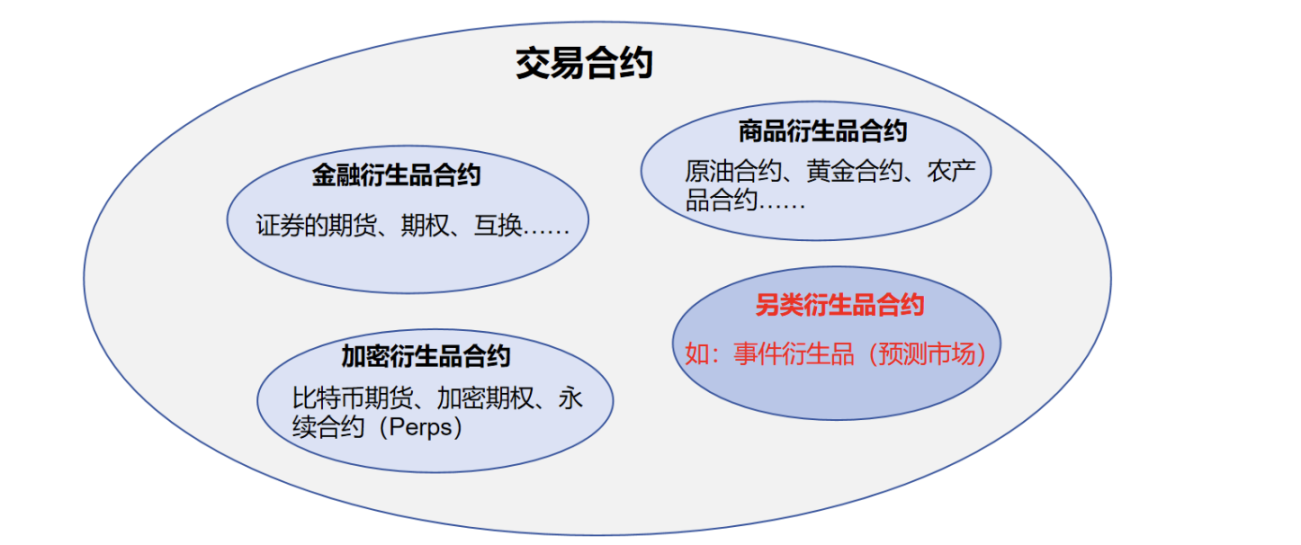

Щоб зрозуміти, чому ICE інвестує великі кошти в Polymarket, потрібно відкинути «гральну» оболонку ринків прогнозів і побачити їхню фінансову суть. По суті, ринки прогнозів — це альтернативні торгові контракти, так звані «деривативи подій» (Event Derivatives).

Це відрізняється від звичних нам ф’ючерсів, опціонів та інших «цінових деривативів». У останніх об’єктом торгівлі є майбутня ціна активу (наприклад, нафти чи акцій), а у перших — майбутній результат певної події (наприклад, виборів чи кліматичних змін). Тому ціна контракту відображає не вартість активу, а колективний консенсус ринку щодо ймовірності події.

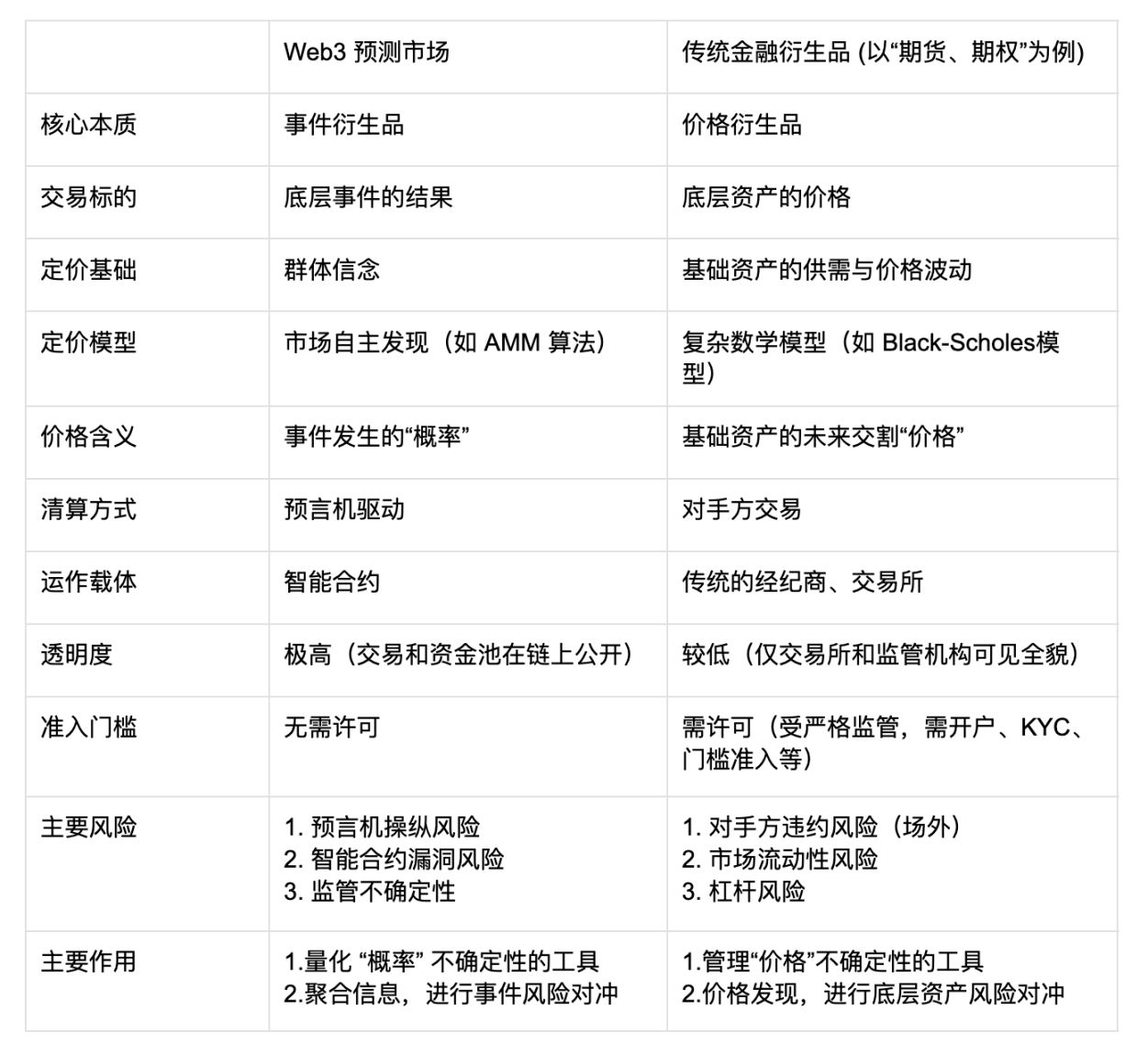

У Web3 ця різниця ще більше посилюється. Традиційні деривативи оцінюються за допомогою складних математичних моделей (наприклад, Black-Scholes) і розраховуються через брокерів і централізовані біржі; ончейн-ринок прогнозів працює на смарт-контрактах, розрахунки здійснюються через оракули, а ціноутворення (наприклад, за допомогою AMM-алгоритмів) і пули ліквідності повністю прозорі. Це значно знижує поріг входу, але створює нові ризики (наприклад, маніпуляції оракулами та вразливості контрактів), що різко контрастує з ризиками контрагентів і кредитним плечем у традиційних фінансах.

Порівняльна таблиця ринків прогнозів і традиційних фінансових деривативів

Цей унікальний механізм і є основною причиною, чому він приваблює провідні фінансові інститути. Він надає три ключові цінності, недоступні традиційному ринку, і саме це є справжньою причиною ставок таких гігантів, як ICE:

По-перше, це сучасний «агрегатор інформації», що змінює ландшафт інформаційної рівності. У світі, де AI-контент, фейкові новини та інформаційні бульбашки поширені як ніколи, «правда» стає дорогою і важкодоступною. Ринки прогнозів пропонують радикальне рішення: істина визначається не авторитетами чи медіа, а децентралізованим, економічно мотивованим ринком, який «конкурує» за неї. Це відповідає (особливо для молодого покоління) зростаючій недовірі до традиційних джерел інформації, пропонуючи більш чесну альтернативу, де «голосують грошима». Ще важливіше, цей механізм не лише агрегує інформацію, а й забезпечує реальне ціноутворення «правди» в режимі реального часу, створюючи цінний «індикатор ринкових настроїв» і забезпечуючи інформаційну рівність у різних вимірах.

По-друге, він перетворює саму «інформаційну асиметрію» на актив і відкриває новий інвестиційний напрям. У традиційних фінансах об’єктом інвестування є акції, облігації та інші «правовстановлюючі документи». Ринки прогнозів створюють абсолютно новий клас активів — «контракти на події». Це дозволяє інвесторам безпосередньо перетворювати свої переконання чи інформаційну перевагу щодо майбутнього на фінансовий інструмент. Для професійних аналітиків, квантових фондів і навіть AI-моделей це безпрецедентна можливість для отримання прибутку. Вони більше не повинні здійснювати складні операції на вторинному ринку (наприклад, лонг/шорт акцій пов’язаних компаній), а можуть інвестувати безпосередньо в подію. Потенціал цього нового класу активів — ключова причина інтересу таких операторів бірж, як ICE.

Нарешті, він створює ринок управління ризиками, де «все можна хеджувати», значно розширюючи межі фінансів. Традиційні фінансові інструменти не дозволяють хеджувати невизначеність самої події. Наприклад, як судноплавна компанія може захеджувати геополітичний ризик «чи буде закрито канал»? Як фермер може захеджувати кліматичний ризик «чи буде опадів менше X мм за 90 днів»? Ринки прогнозів пропонують ідеальне рішення: вони дозволяють учасникам реального сектору перетворювати абстрактні «ризики подій» на стандартизовані торгові контракти для точного хеджування. Це відкриває для реальної економіки абсолютно новий «страховий» ринок і створює нові точки входу для фінансування реального сектору, потенціал якого важко переоцінити.

3. Приховані ризики під час буму: три головні виклики ринків прогнозів

Попри чітку ціннісну пропозицію, на шляху ринків прогнозів від «нішевого» до «мейнстриму» стоять три взаємопов’язані виклики, які разом визначають стелю розвитку галузі.

Перший виклик: суперечність між «істиною» та «арбітром», тобто проблема оракула. Ринки прогнозів — це «угоди, засновані на результаті», але хто оголошує результат? Децентралізований ончейн-контракт парадоксально залежить від централізованого «арбітра» — оракула. Якщо сама подія нечітко визначена (наприклад, що означає «одягнути костюм»), або оракул піддається маніпуляціям чи помилкам, основа довіри до ринку може миттєво зруйнуватися.

Другий виклик: суперечність між «широтою» та «глибиною», тобто вичерпання ліквідності на довгому хвості. Нинішній бум зосереджений на топових подіях на кшталт «виборів у США». Але справжня цінність ринків прогнозів — у обслуговуванні вертикальних, нішевих «довгохвостих ринків» (наприклад, сільське господарство, судноплавні ризики). Ці ринки природно мають низьку увагу, що призводить до вкрай низької ліквідності, ціни легко маніпулюються, і ринок втрачає функції агрегації інформації та хеджування ризиків.

Третій виклик: суперечність між «маркетмейкерами» та «інсайдерами», тобто проблема «зворотного відбору» для AMM. У традиційному DeFi AMM-маркетмейкери (LP) роблять ставку на волатильність ринку, заробляючи на комісіях. Але на ринках прогнозів LP безпосередньо грають проти «інформованих трейдерів». Уявіть ринок «чи буде схвалено новий препарат», де LP грає проти вченого з інсайдерською інформацією — це гарантований програш через «зворотний відбір». Тому в довгостроковій перспективі автоматичним маркетмейкерам важко вижити на таких ринках, і платформи змушені покладатися на дорогих ручних маркетмейкерів, що суттєво обмежує масштабування.

У майбутньому вирішення цих трьох головних викликів стане ключем до прориву галузі: більш децентралізовані та стійкі до маніпуляцій оракули (наприклад, багатостороння верифікація, AI-допомога) — основа довіри; залучення ліквідності на довгохвості ринки через стимули та кращі алгоритми (наприклад, динамічний AMM) — ключ до реальної цінності; а більш витончені моделі маркетмейкерів (наприклад, динамічні комісії, страхові пули для інформаційної асиметрії) — двигун масштабування.

4. Висновок: від «гри з ймовірностями» до «фінансової інфраструктури»

Дозвіл CFTC і прихід ICE — це чіткий сигнал: ринки прогнозів перестають бути маргінальною «крипто-іграшкою» і починають розглядатися як серйозний фінансовий інструмент. Їхня основна цінність — «агрегація істини», фінансове ядро — «деривативи подій», і вони відкривають новий вимір управління ризиками для сучасних фінансів. Безумовно, шлях від «гри з ймовірностями» до «фінансової інфраструктури» не буде легким. Як зазначалося вище, проблеми оракулів, ліквідності на довгохвостих ринках і «зворотного відбору» для маркетмейкерів — це реальні виклики, з якими галузь повинна зіткнутися після ейфорії.

Але в будь-якому разі, нова епоха, що поєднує інформацію, фінанси та технології, вже розпочалася. Коли провідний традиційний капітал починає робити великі ставки на цей сектор, це вплине не лише на тижневий обсяг торгів у 2 мільярди доларів. Можливо, це справжній «сингулярний момент» — він означає, що новий клас активів (право на ціноутворення «переконань» і «майбутнього») починає прийматися мейнстримною фінансовою системою.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Стратегії успіху в торгівлі криптовалютою

Європейський центральний банк різко змінив курс! Чи відновлять підвищення ставок у 2026 році?

У цій боротьбі між "подальшим посиленням" або "збереженням статус-кво" розбіжності всередині Європейського центрального банку стають публічними. Інвестори вже практично виключили можливість зниження ставок цим банком у 2026 році.

У переддень суду над Do Kwon, 1.8 мільярда доларів роблять великі ставки на термін його ув'язнення

Мертва фундаментальна основа, але жвава спекуляція.