Захист $100k

Bitcoin стабілізується біля позначки $100K після прориву нижче ключових рівнів собівартості, що сигналізує про зниження попиту та продажі з боку довгострокових власників. На фоні відтоку коштів з ETF та обережної позиції опціонних трейдерів, ринок залишається у нестабільному стані: обережний, перепроданий, але ще не досягнув глибокої капітуляції.

Виконавче резюме

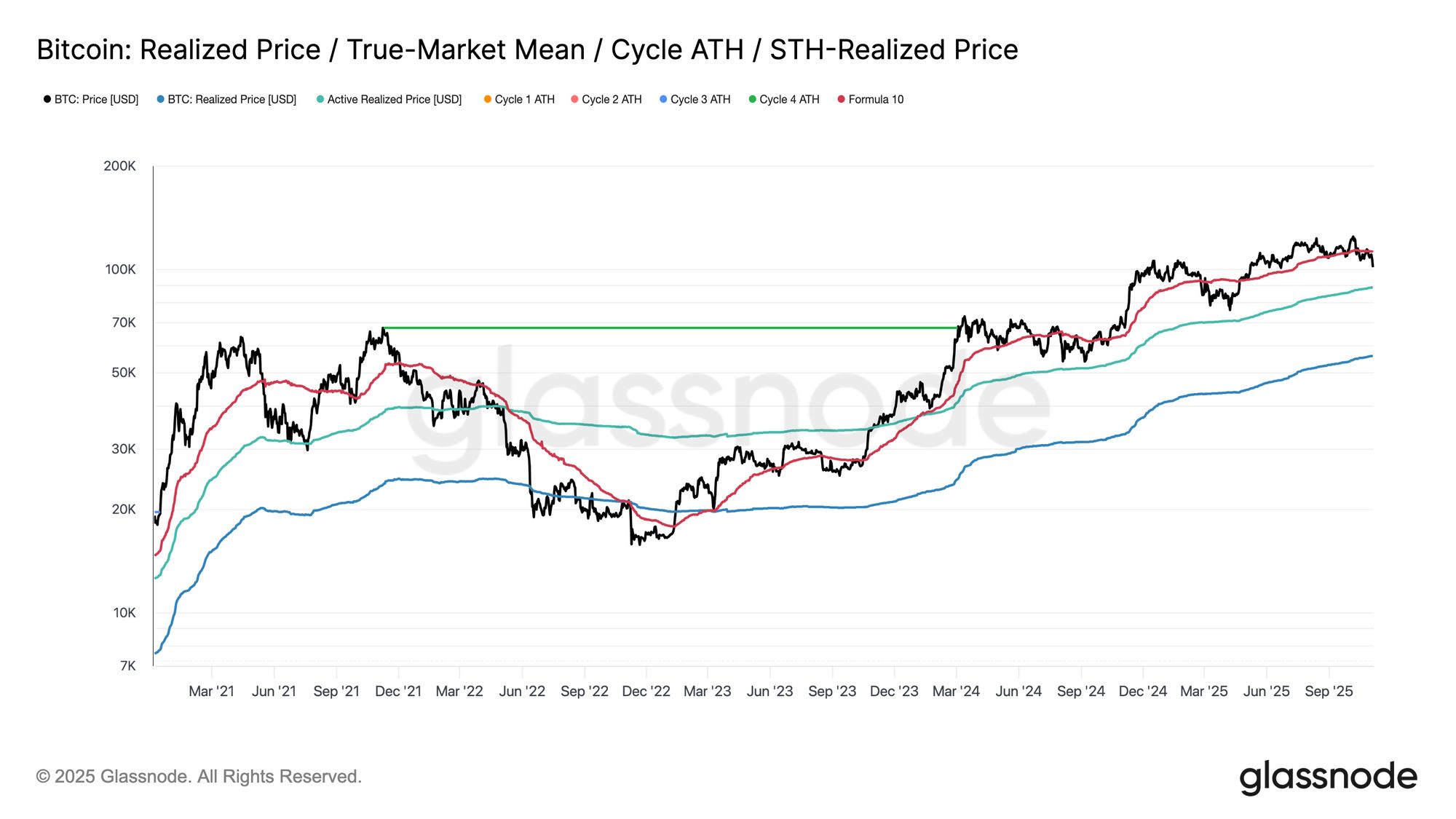

- Bitcoin впав нижче собівартості короткострокових власників (~$112,5K), що підтверджує зниження попиту та завершує попередню бичачу фазу. Ціна зараз консолідується біля $100K, приблизно на 21% нижче історичного максимуму.

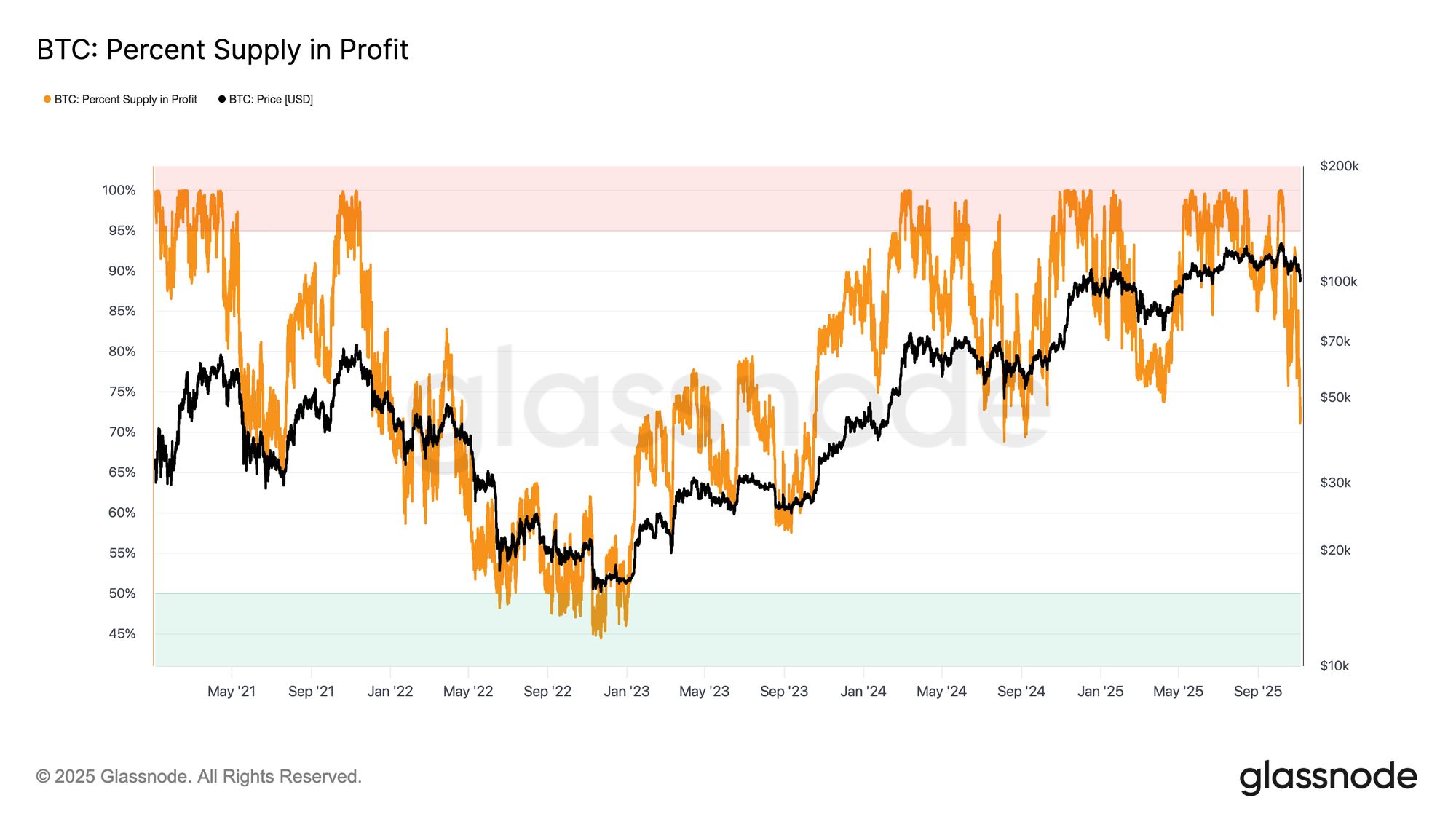

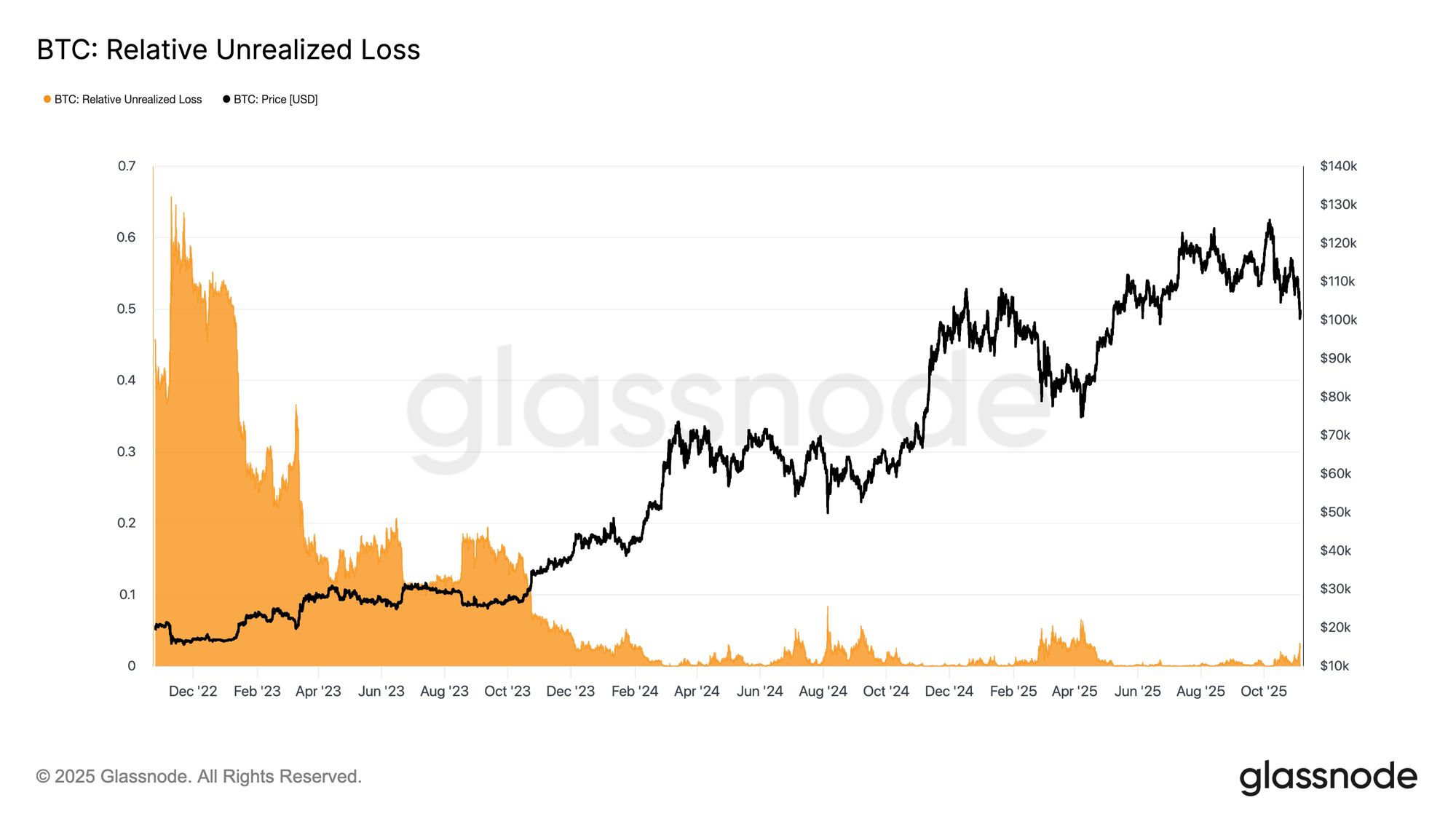

- Близько 71% пропозиції залишається в прибутку, що відповідає корекціям середини циклу. Відносний нереалізований збиток на рівні 3,1% свідчить про помірну ведмежу фазу, а не про глибоку капітуляцію.

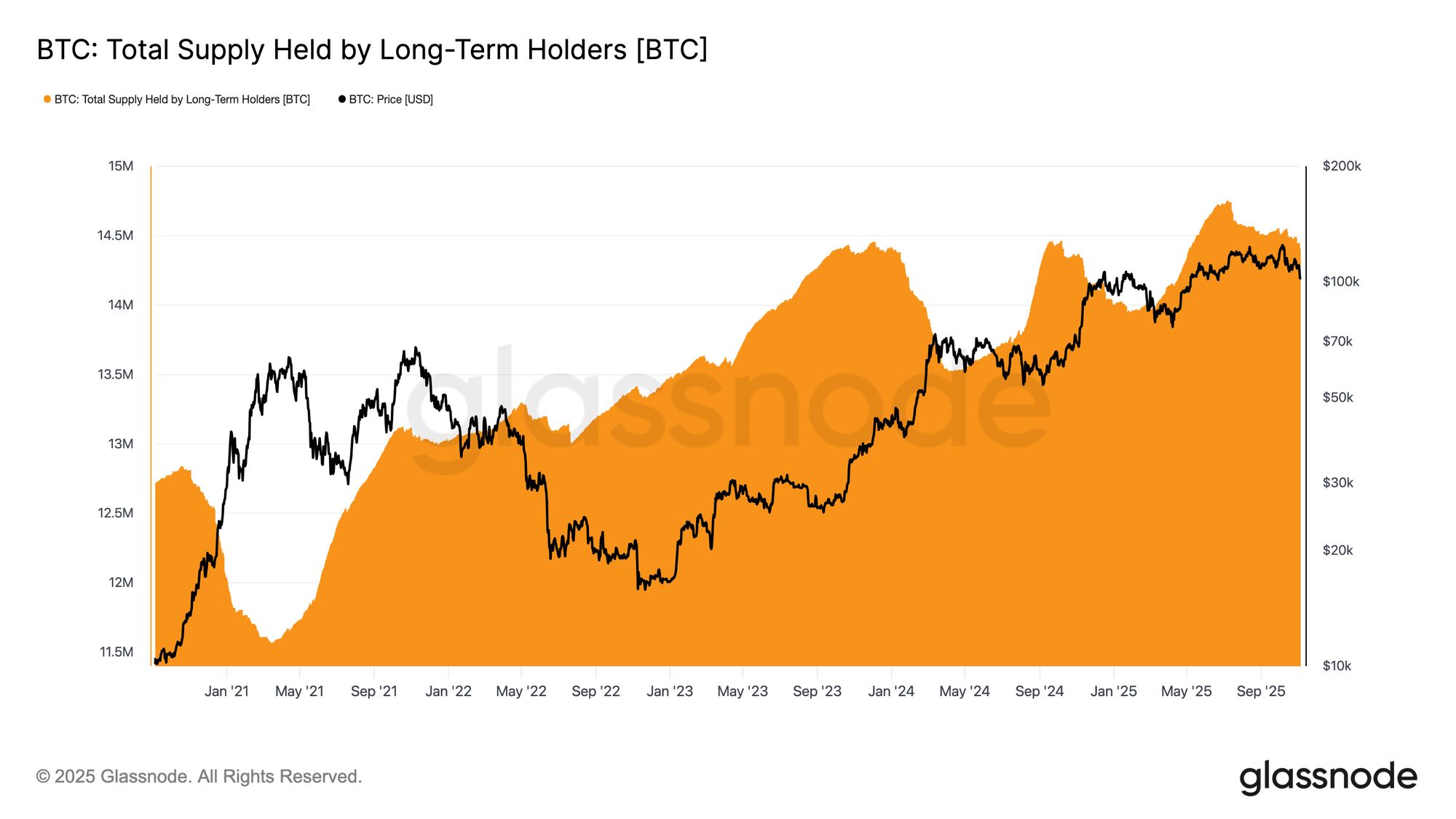

- З липня пропозиція LTH скоротилася на 300K BTC, що свідчить про триваючий розподіл навіть при зниженні ціни, на відміну від попередніх фаз циклу, коли продажі відбувалися під час ралі.

- Американські спотові ETF фіксують стабільні відтоки (–$150M/день до –$700M/день), тоді як спотові CVD на основних біржах демонструють стійкий тиск продажу та згасання дискреційного попиту.

- Премія напрямку на ринку перпетуалів впала з $338M/місяць у квітні до $118M/місяць, що свідчить про відхід трейдерів від кредитного лонгу.

- Підвищений попит на пут-опціони та вищі премії на страйку $100K показують, що трейдери все ще хеджуються, а не купують на падінні. Короткострокова імпліцитна волатильність залишається чутливою до коливань ціни, але стабілізується після жовтневого сплеску.

- Загалом, ринок залишається у крихкій рівновазі з низьким попитом, контрольованими збитками та високою обережністю. Для стійкого відновлення потрібні нові припливи та повернення зони $112K–$113K як підтримки.

Ончейн-інсайти

Після минулотижневого звіту Lacking Conviction, Bitcoin пробив психологічний поріг у $100K після неодноразових невдалих спроб повернути собівартість короткострокових власників. Це падіння підтверджує згасання імпульсу попиту та стійкий тиск продажу з боку довгострокових інвесторів, що означає чіткий відхід від бичачої фази.

У цьому випуску ми використовуємо ончейн-моделі ціноутворення та індикатори витрат для оцінки структурної слабкості ринку, а потім звертаємося до спотових, перпетуальних і опціонних ринкових метрик для оцінки настроїв і позиціонування ризику на наступний тиждень.

Тестування нижньої межі

Після ринкового скидання 10 жовтня Bitcoin насилу утримувався вище собівартості короткострокових власників, що призвело до різкого падіння до близько $100K, приблизно на 11% нижче цього ключового порогу в $112,5K.

Історично такі глибокі знижки від цього рівня підвищували ймовірність подальшого зниження до нижчих структурних підтримок, таких як реалізована ціна активних інвесторів, яка наразі знаходиться біля $88,5K. Ця метрика динамічно відстежує собівартість активно циркулюючої пропозиції (без урахування неактивних монет) і часто слугувала критичною точкою відліку під час затяжних корекційних фаз у попередніх циклах.

Live Chart

Live Chart На роздоріжжі

Продовжуючи цей аналіз, нещодавня корекція сформувала структуру, схожу на червень 2024 та лютий 2025 років — періоди, коли Bitcoin перебував на критичному роздоріжжі між відновленням і глибшою корекцією. На рівні $100K приблизно 71% пропозиції залишається в прибутку — це розміщує ринок біля нижньої межі типової рівноважної зони 70%–90%, що спостерігається під час уповільнення середини циклу.

На цій стадії часто трапляються короткі відскоки до собівартості короткострокових власників, хоча для стійкого відновлення зазвичай потрібна тривала консолідація та нові припливи попиту. Навпаки, якщо подальша слабкість переведе більшу частину пропозиції в зону збитків, ринок ризикує перейти від поточного помірного зниження до глибшої ведмежої фази, історично визначеної капітуляцією та тривалим повторним накопиченням.

Live Chart

Live Chart Збитки все ще обмежені

Щоб краще відрізнити поточне зниження, корисно оцінити Відносний нереалізований збиток, який вимірює загальні нереалізовані збитки в доларах США відносно ринкової капіталізації. На відміну від ведмежого ринку 2022–2023 років, коли збитки досягали екстремальних рівнів, поточний показник у 3,1% свідчить лише про помірний стрес, порівнянний із корекціями середини циклу у Q3–Q4 2024 та Q2 2025 років, які всі залишалися нижче порогу 5%.

Поки нереалізовані збитки залишаються в цьому діапазоні, ринок можна класифікувати як помірну ведмежу фазу, що характеризується впорядкованою переоцінкою, а не панікою. Однак глибше зниження, яке підніме цей показник вище 10%, ймовірно, спровокує ширшу капітуляцію та позначить перехід до більш суворого ведмежого режиму.

Live Chart

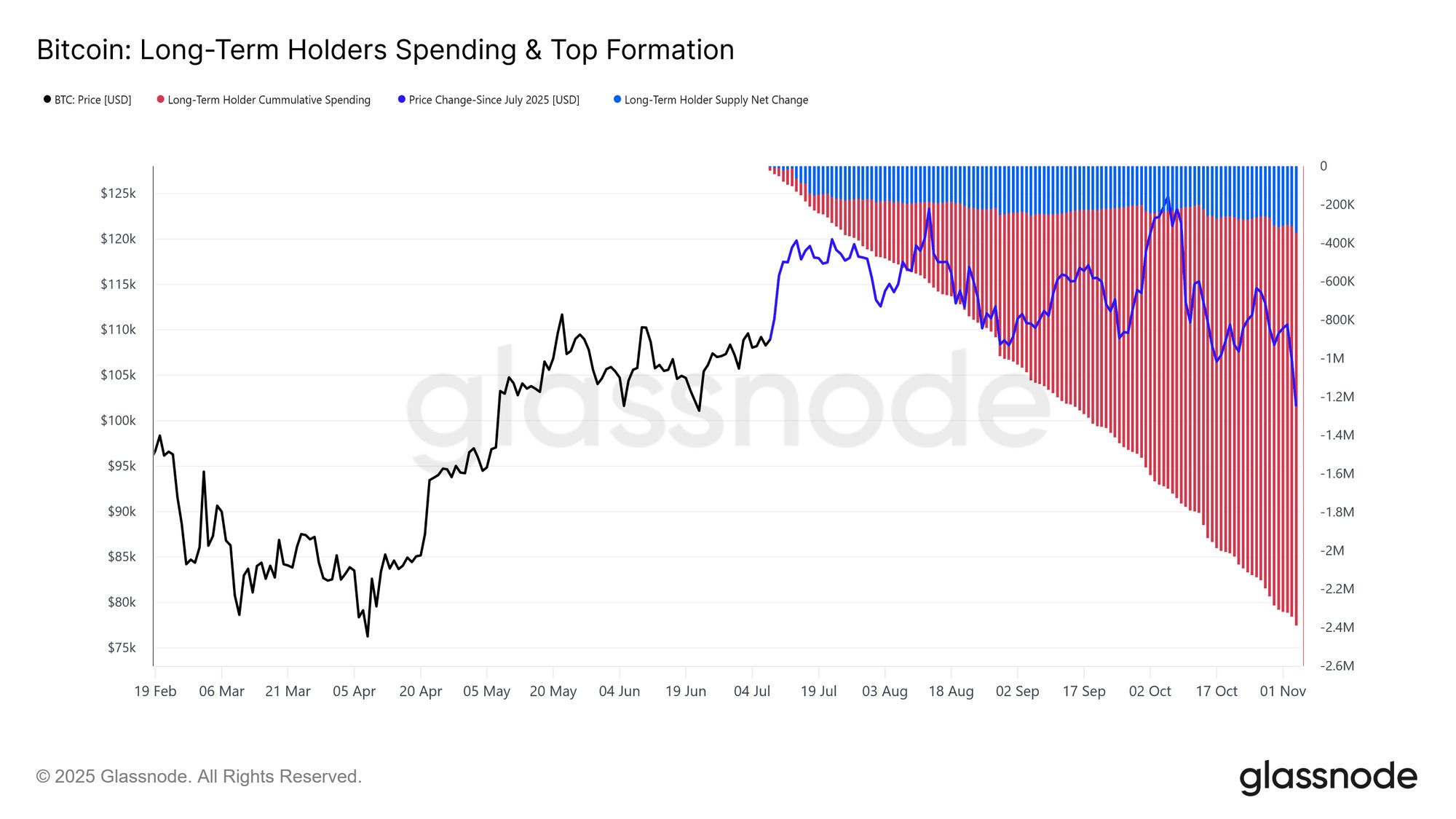

Live Chart Тривалий розподіл довгострокових власників

Незважаючи на відносно обмежену інтенсивність збитків і помірне зниження на 21% від історичного максимуму $126K, ринок залишається під тихим, але стійким тиском продажу з боку довгострокових власників (LTH). Ця тенденція триває з липня 2025 року, навіть коли Bitcoin досяг нового піку на початку жовтня, що стало несподіванкою для багатьох.

За цей період пропозиція LTH скоротилася приблизно на 300K BTC (з 14,7M до 14,4M BTC). На відміну від попередніх хвиль розподілу на ранніх етапах циклу, коли довгострокові власники продавали на зростанні під час великих ралі, цього разу вони продають на слабкості. Іншими словами, вони скидають монети, поки ціна коливається і продовжує знижуватися. Така зміна поведінки свідчить про глибшу втому та зниження впевненості серед досвідчених інвесторів.

Live Chart

Live Chart Розбір тихого розподілу

Щоб краще зрозуміти триваючий розподіл довгострокових власників (LTH), важливо усвідомлювати, що зміни в пропозиції LTH відображають дві сили: витрачені монети та монети, що дозрівають понад приблизно 155 днів. З липня 2025 року темпи витрат перевищують темпи дозрівання, створюючи "тихий" розподіл під поверхнею.

Порівняння сукупних витрат LTH із чистою зміною пропозиції показує, що довгострокові власники витратили близько 2,4M BTC за цей період, тоді як нові дозрівання компенсували більшу частину цього відтоку, що призвело до чистого скорочення пропозиції на 0,3M BTC. Якщо виключити ефект дозрівання, ці витрати становлять приблизно 12% циркулюючої пропозиції (2,4M / 19,4M). Це суттєвий потік, який допомагає пояснити стійкий тиск продажу, незважаючи на відносно стабільну динаміку цін.

Live Chart

Live Chart Оффчейн-інсайти

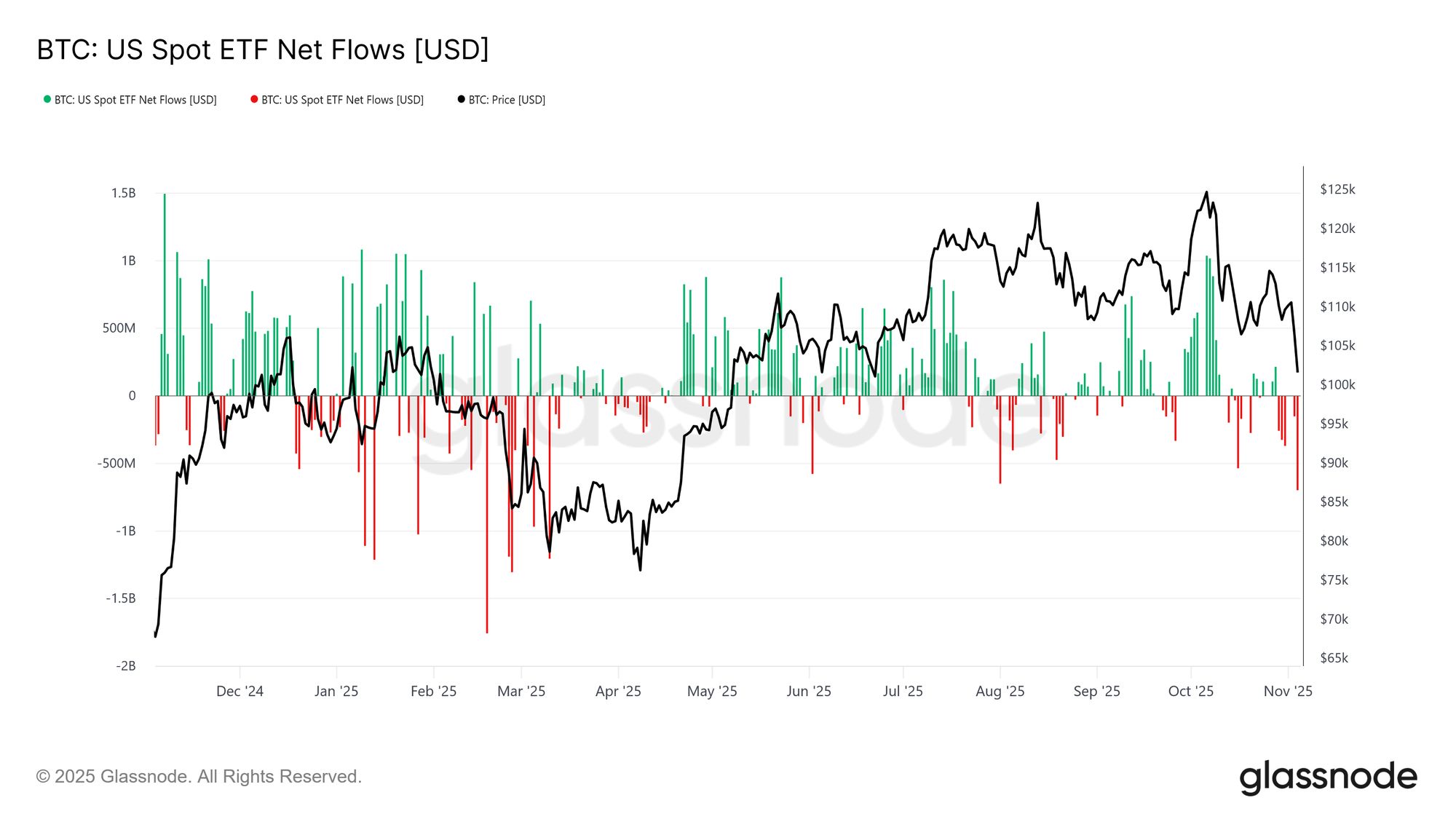

Мало боєприпасів

Зміщуючи фокус на інституційний попит, американські спотові Bitcoin ETF за останні два тижні зазнали помітного уповільнення, фіксуючи стабільні чисті відтоки від –$150M до –$700M на день. Це різко контрастує з потужною хвилею припливів, що спостерігалася протягом вересня та початку жовтня, яка підтримувала стійкість цін у той період.

Остання тенденція вказує на поміркованість у розподілі інституційного капіталу, оскільки фіксація прибутку та зниження апетиту до нових позицій тиснуть на сукупний попит на ETF. Це охолодження активності тісно корелює із загальною слабкістю цін, підкреслюючи зниження впевненості покупців після кількох місяців стійкого накопичення.

Live Chart

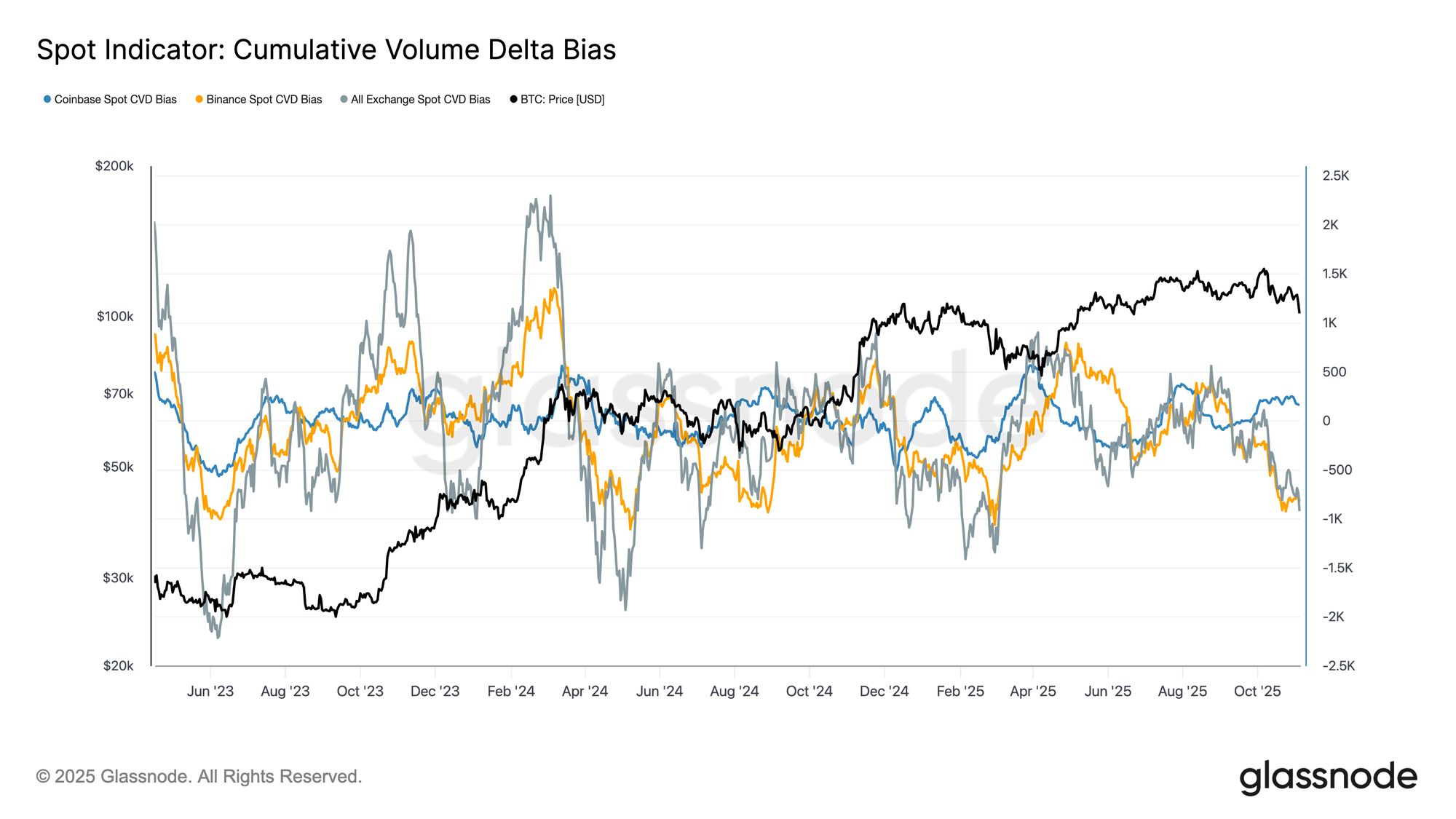

Live Chart Важкий ухил

Активність на спотовому ринку продовжує слабшати протягом останнього місяця, при цьому кумулятивний дельта-об’єм (CVD) знижується на основних біржах. Як Binance, так і сукупні спотові CVD стали негативними на –822 BTC та –917 BTC відповідно, що сигналізує про стійкий чистий тиск продажу та обмежений агресивний попит на споті. Coinbase залишається відносно нейтральним на +170 BTC, не демонструючи суттєвого поглинання з боку покупців.

Це погіршення спотового попиту відображає загальне уповільнення припливів у ETF, що свідчить про зниження впевненості дискреційних інвесторів. Разом ці сигнали підсилюють охолодження ринкового тону, коли інтерес до купівлі залишається приглушеним, а відскоки швидко використовуються для фіксації прибутку.

Live Chart

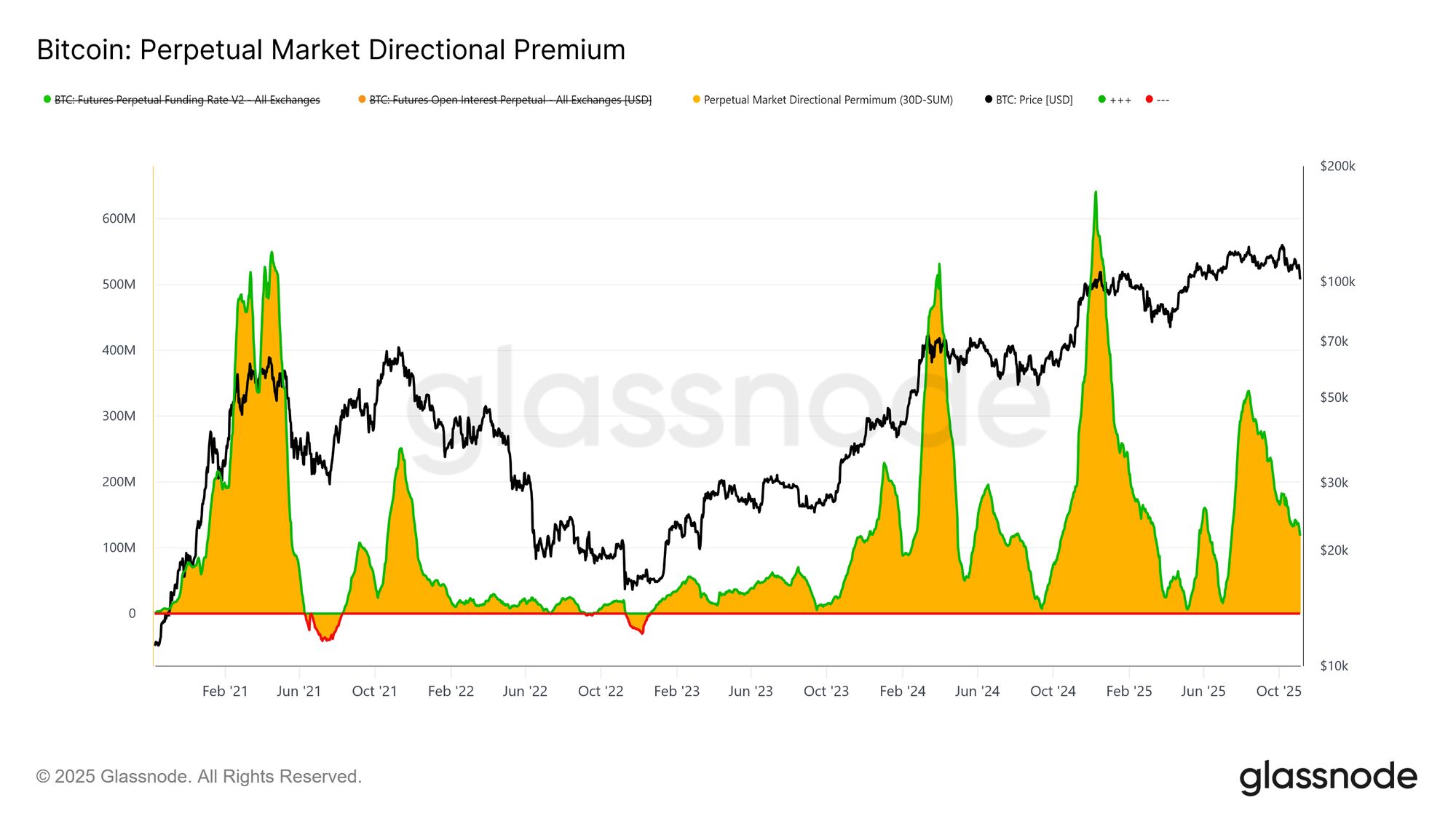

Live Chart Зіпсований апетит

На ринку деривативів премія напрямку на ринку перпетуалів — відсоток, який платять лонг-трейдери за утримання позицій — різко впала з піку у квітні в $338M на місяць до близько $118M на місяць. Це суттєве зниження сигналізує про широке згортання спекулятивних позицій і явне охолодження апетиту до ризику.

Після тривалого періоду підвищеного позитивного фінансування до середини року, стійке зниження метрики свідчить про те, що трейдери скорочують напрямкове кредитне плече, віддаючи перевагу нейтральності над агресивними лонгами. Ця зміна відображає загальне пом’якшення спотового попиту та припливів у ETF, підкреслюючи перехід на ринку перпетуалів від оптимістичного ухилу до більш обережної, безризикової позиції.

Live Chart

Live Chart Все ще платять за захист

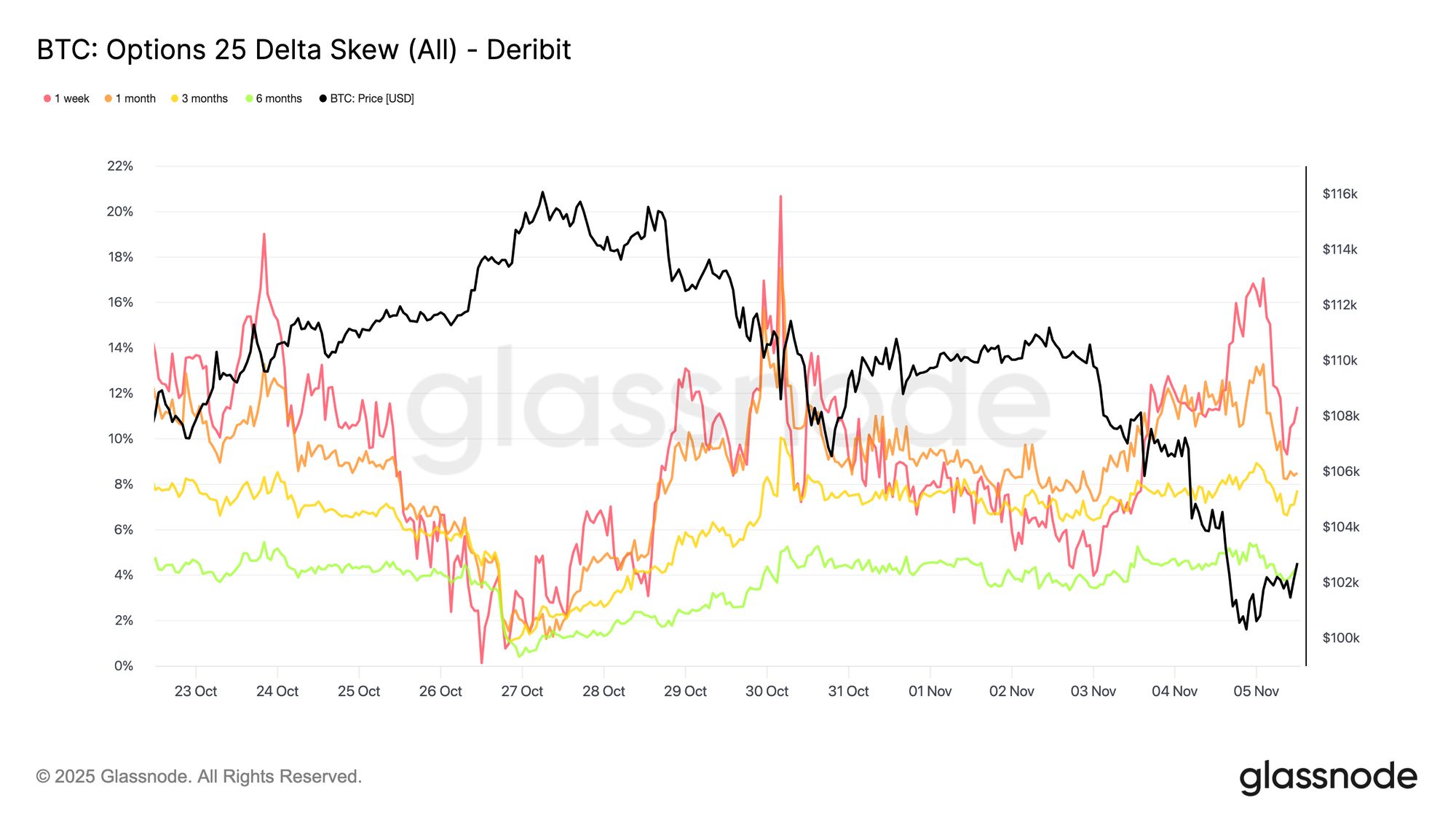

Поки Bitcoin тримається біля психологічного рівня $100K, ск’ю опціонів продовжує сигналізувати про сильний попит на пут-опціони, що не дивно. Дані показують, що опціонний ринок не позиціонується на розворот чи "купівлю на падінні", а радше платить підвищені премії для захисту від подальшого зниження. Дорогі пути на ключовому рівні підтримки свідчать, що трейдери залишаються зосередженими на захисті, а не на накопиченні. Коротко кажучи, ринок все ще хеджується, а не ловить дно (принаймні поки що).

Live Chart

Live Chart Премія за ризик знову зростає

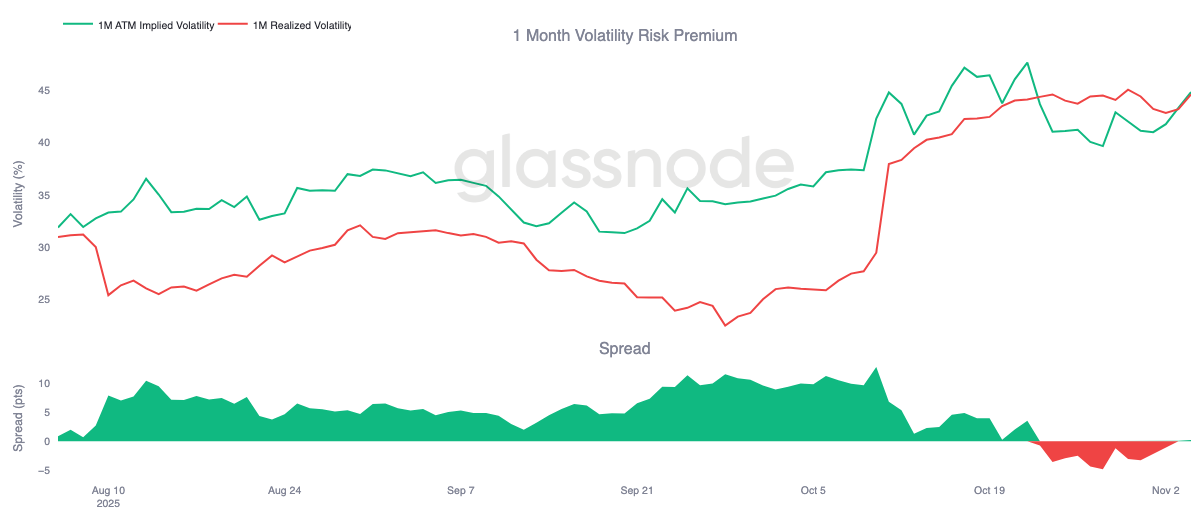

Премія за ризик волатильності на один місяць стала трохи позитивною після десяти днів у негативній зоні. Як і очікувалося, премія повернулася до середнього значення, а імпліцитна волатильність переоцінюється вище після складного періоду для продавців гамми.

Ця зміна відображає ринок, який все ще домінує обережність, де трейдери готові платити підвищені ціни за захист, дозволяючи маркет-мейкерам виступати з іншого боку. Також варто відзначити, як імпліцитна волатильність відреагувала, коли Bitcoin впав до рівня $100K, зростаючи разом із новими захисними позиціями.

Live Chart

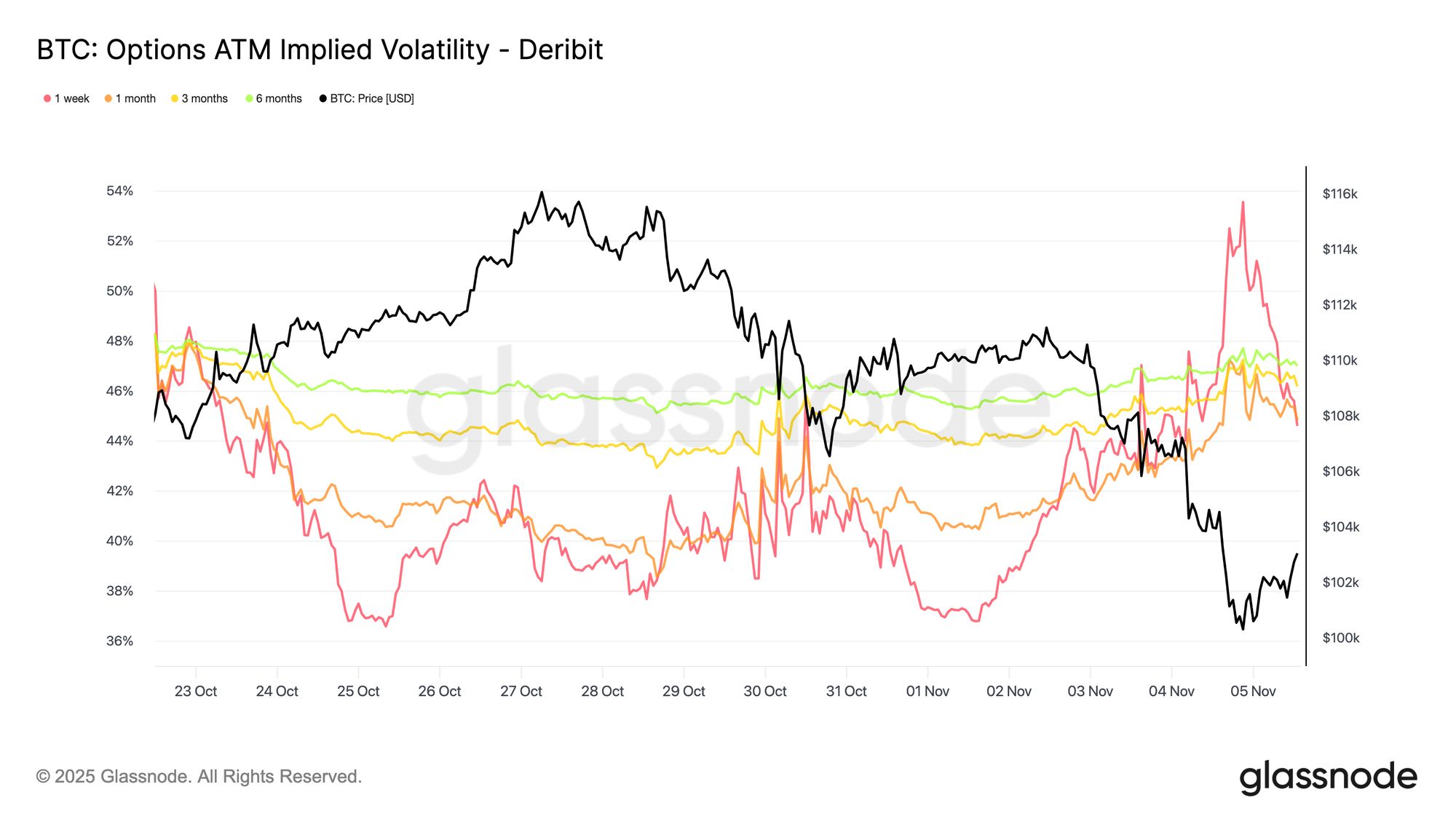

Live Chart Волатильність різко зростає

Короткострокова імпліцитна волатильність залишається тісно та обернено пов’язаною з ціновою динамікою. Під час розпродажу Bitcoin волатильність різко зросла, причому тижнева IV підскочила до 54%, а потім відкотилася приблизно на 10 волатильних пунктів після формування підтримки біля $100K.

Довші строки також зросли: місячний термін піднявся приблизно на 4 волатильних пункти, а шестимісячний — на близько 1,5 волатильних пункти порівняно з докорекційними рівнями біля $110K. Ця модель підкреслює класичний зв’язок між панікою та волатильністю, коли різкі зниження цін продовжують викликати короткострокові сплески волатильності.

Live Chart

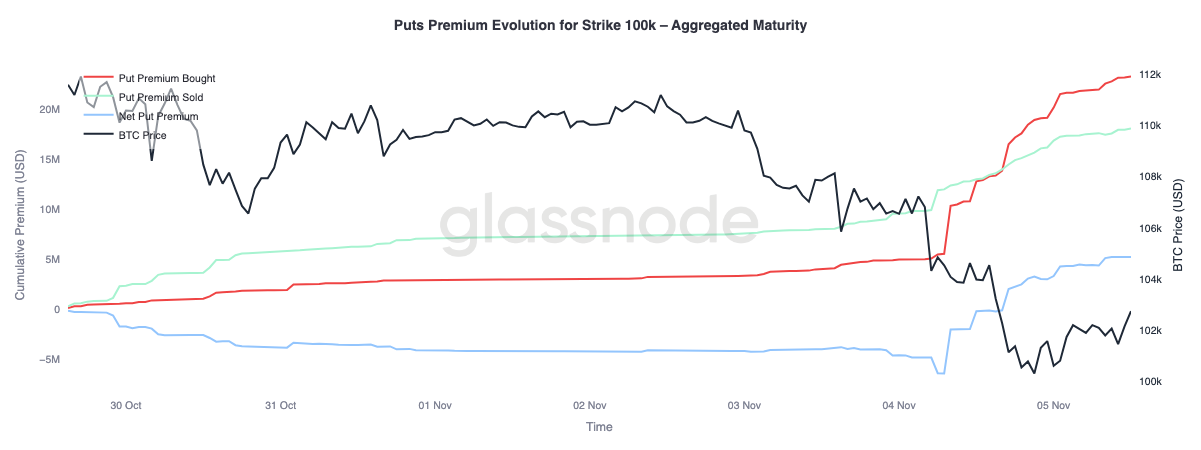

Live Chart Оборонна позиція на 100K

Аналіз премії на пут-опціони зі страйком $100K дає додаткове уявлення про поточні настрої. За останні два тижні чисті премії на пути поступово зростали, а вчора різко підскочили на тлі зростання побоювань щодо завершення бичачого циклу. Премія зросла під час розпродажу і залишається підвищеною, навіть коли Bitcoin стабілізується біля рівня підтримки. Ця тенденція підтверджує, що хеджування залишається активним, а трейдери все ще віддають перевагу захисту, а не новому ризику.

Live Chart

Live Chart Потоки залишаються оборонними

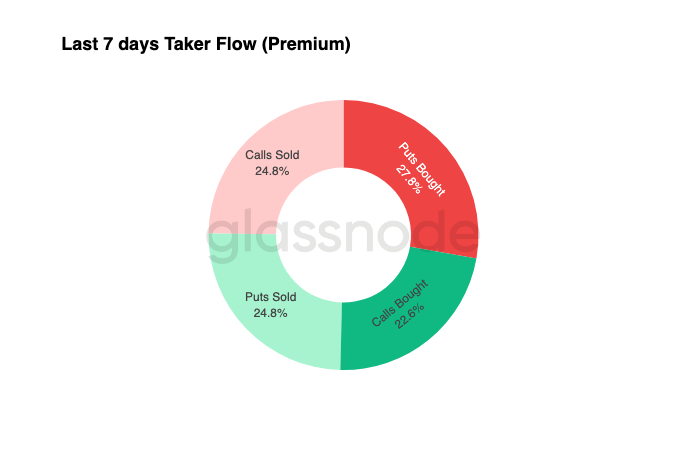

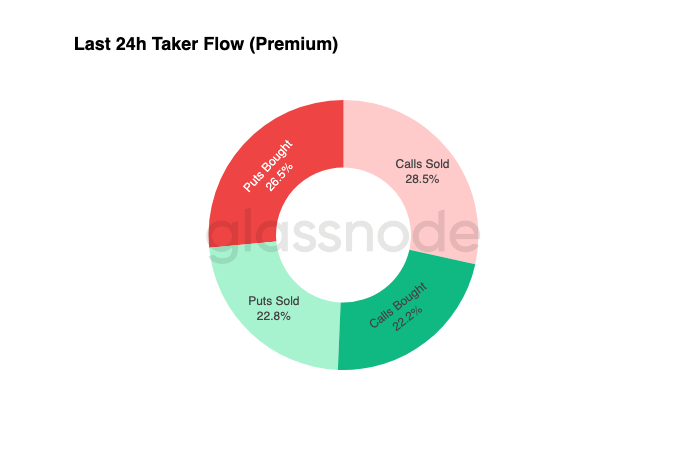

Дані про потоки за останні сім днів показують, що активність тейкерів домінує негативне дельта-позиціонування, переважно через купівлю путів і продаж колів. За останні 24 години все ще немає чітких ознак дна. Дилери залишаються довгими по гаммі, поглинаючи значний ризик від трейдерів, які шукають дохідність, і, ймовірно, монетизуватимуть цінові коливання в обидва боки.

Ця структура підтримує підвищену, але контрольовану волатильність, зберігаючи обережний тон. Загалом, середовище продовжує сприяти оборонній стратегії над агресивним ризиком, за відсутності чіткого каталізатора для зростання. Однак, оскільки захист від зниження залишається дорогим, деякі трейдери незабаром можуть почати продавати цю премію за ризик у пошуках вигоди.

Успішна торгівля опціонами полягає в монетизації позицій, побудованих до руху. Прибуткова книга вимагає зменшення експозиції на зростанні та фіксації прибутку по хеджах, коли на ринку домінує страх. Наразі трейдери не купують на падінні, але поточна структура все ще пропонує асиметричні можливості — дозволяючи дисциплінованим учасникам рано зайняти позицію для наступного етапу, коли волатильність і настрої почнуть перезавантажуватися.

Висновок

Пробиття Bitcoin нижче собівартості короткострокових власників (~$112,5K) і подальша стабілізація біля $100K означають вирішальну зміну ринкової структури. Поки що ця корекція нагадує попередні уповільнення середини циклу, коли 71% (70%-90%) пропозиції все ще в прибутку, а відносний нереалізований збиток обмежений 3,1% (<5%), що свідчить про помірну ведмежу фазу, а не глибоку капітуляцію. Однак стійкий розподіл довгострокових власників з липня та триваючі відтоки з ETF-продуктів підкреслюють ослаблення впевненості як серед роздрібних, так і інституційних учасників.

Реалізована ціна активних інвесторів (~$88,5K) залишається критичною точкою підтримки у разі подальших продажів, тоді як повернення собівартості короткострокових власників сигналізуватиме про відновлення сили попиту. Тим часом премія напрямку на ринку перпетуалів і ухил CVD обидва вказують на відхід від спекулятивного кредитного плеча та скорочення участі на споті, підсилюючи безризикове середовище.

На ринку опціонів підвищений попит на пут-опціони, зростання премій на страйку $100K і помірне відновлення імпліцитної волатильності підтверджують оборонний тон. Трейдери продовжують віддавати перевагу захисту над накопиченням, що відображає нерішучість щодо визначення дна.

Загалом, ринок залишається у крихкій рівновазі: перепроданий, але не панічний, обережний, але структурно цілий. Наступний напрямковий імпульс, ймовірно, залежатиме від того, чи зможе новий попит поглинути триваючий розподіл довгострокових власників і повернути зону $112K–$113K як міцну підтримку, чи продавці збережуть контроль і продовжать поточний спад.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Від нуля до вершини: як піднятися з криптовалютного дна?

Справжня шкода від краху інвестиційного портфеля полягає не лише у фінансових втратах, а й у руйнуванні довіри.

Чорні лебеді не знищать крипторинок — вони роблять систему сильнішою

Бичачий ринок Bitcoin чи пастка для ведмедів? Ось що кажуть ваші "кванти"