Morgan Stanley: Завершення QT Федеральною резервною системою ≠ перезапуск QE, ключовим є стратегія випуску облігацій Міністерства фінансів

Morgan Stanley вважає, що завершення Федеральною резервною системою політики кількісного скорочення не означає повернення до кількісного пом’якшення.

Morgan Stanley вважає, що завершення кількісного скорочення (QT) Федеральною резервною системою не означає відновлення кількісного пом'якшення (QE).

Автор: Long Yue

Джерело: Wallstreetcn

Рішення Федеральної резервної системи про завершення кількісного скорочення (QT) викликало широке обговорення на ринку щодо зміни її політики, але інвесторам, можливо, не слід сприймати цей крок як простий початок нового циклу пом'якшення.

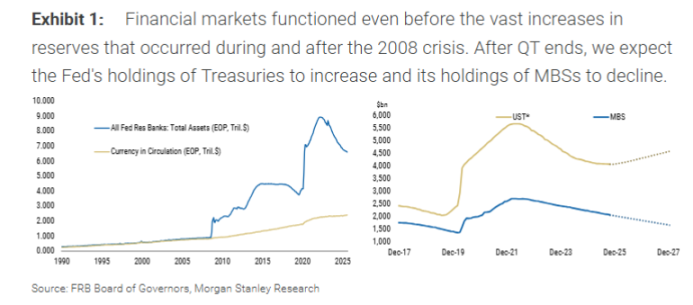

Згідно з доповіддю Morgan Stanley, Федеральна резервна система на останньому засіданні оголосила, що завершить кількісне скорочення 1 грудня. Ця дія відбулася приблизно на шість місяців раніше, ніж очікувалося раніше. Однак її основний механізм не є тим «масовим вливанням ліквідності», на яке сподівається ринок.

Зокрема, Федеральна резервна система припинить скорочення своїх запасів державних облігацій, але продовжить дозволяти щомісячно близько 15 мільярдів доларів іпотечних цінних паперів (MBS) погашатися та виходити з балансу. Одночасно Федеральна резервна система купуватиме еквівалентну кількість короткострокових державних облігацій (T-bills) для заміни цих MBS.

Суть цієї операції — це обмін активами, а не створення нових резервів. Головний світовий економіст Morgan Stanley Seth B Carpenter у звіті підкреслив, що основна ідея цієї операції полягає у зміні «структури» балансу, а не у збільшенні його «розміру». Вивільняючи з ринку ризики дюрації та опуклості, пов'язані з MBS, і купуючи короткострокові облігації, Федеральна резервна система фактично не послаблює фінансові умови.

Завершення QT не дорівнює відновленню QE

Ринок повинен чітко розрізняти цю операцію та кількісне пом'якшення (QE). QE має на меті шляхом масової купівлі активів вливати ліквідність у фінансову систему, знижуючи довгострокові процентні ставки та послаблюючи фінансові умови. Поточний план Федеральної резервної системи — це лише внутрішнє коригування її портфеля активів.

У звіті зазначено, що обмін погашених MBS на короткострокові державні облігації є «обміном цінних паперів» з ринком і не збільшує резерви банківської системи. Тому трактувати це як відновлення QE — це неправильне розуміння.

Morgan Stanley вважає, що хоча рішення Федеральної резервної системи про дострокове завершення QT привернуло значну увагу ринку, його прямий вплив може бути обмеженим. Наприклад, якщо припинити щомісячне скорочення на 5 мільярдів доларів на шість місяців раніше, загальна різниця складе лише 30 мільярдів доларів, що є незначною сумою у порівнянні з величезним портфелем Федеральної резервної системи та всім ринком.

Майбутнє розширення балансу також не є «вливанням ліквідності»: лише для хеджування попиту на готівку

Отже, коли баланс Федеральної резервної системи знову почне зростати? У звіті зазначається, що, окрім серйозної рецесії або фінансової кризи, наступне розширення балансу відбудеться з «технічної» причини: для хеджування зростання фізичної готівки.

Коли банки повинні поповнювати свої банкомати готівкою, Федеральна резервна система надає банкноти та відповідно зменшує резервний рахунок цього банку у Федеральній резервній системі. Таким чином, зростання готівки в обігу природно зменшує банківські резерви. Morgan Stanley прогнозує, що протягом наступного року, щоб підтримувати стабільний рівень резервів, Федеральна резервна система почне купувати державні облігації. Тоді обсяг купівлі облігацій Федеральною резервною системою збільшиться на 10-15 мільярдів доларів на місяць понад 15 мільярдів доларів (які використовуються для заміни MBS), щоб компенсувати втрати резервів через зростання готівки.

У звіті підкреслюється, що мета цієї купівлі облігацій — лише «запобігти зниженню резервів», а не «збільшити резерви», тому ринок не повинен надмірно трактувати це як сигнал монетарного пом'якшення.

Справжній ключ: стратегія випуску боргу Міністерства фінансів

Morgan Stanley вважає, що для ринку активів справжній фокус повинен зміститися з Федеральної резервної системи на Міністерство фінансів США.

У звіті аналізується, що саме Міністерство фінансів визначає, скільки ризику дюрації має поглинути ринок. Скорочені Федеральною резервною системою державні облігації зрештою повертаються на ринок через нові випуски Міністерства фінансів. Останнім часом стратегія Міністерства фінансів полягала у збільшенні випуску короткострокових облігацій. Дії Федеральної резервної системи щодо купівлі короткострокових облігацій можуть полегшити Міністерству фінансів подальше збільшення випуску короткострокових облігацій, але це повністю залежить від остаточного рішення Міністерства фінансів.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Детальний огляд проєкту Allora Network та аналіз ринкової капіталізації ALLO

Matrixport: UNI може отримати новий каталізатор

Прогноз ринку та технічний аналіз золота, bitcoin і американських акцій на наступні два роки

Справжнє масштабне вливання ліквідності, ймовірно, відбудеться лише у травні наступного року, коли Trump контролюватиме Федеральну резервну систему, подібно до ситуації у березні 2020 року.