Tóm tắt

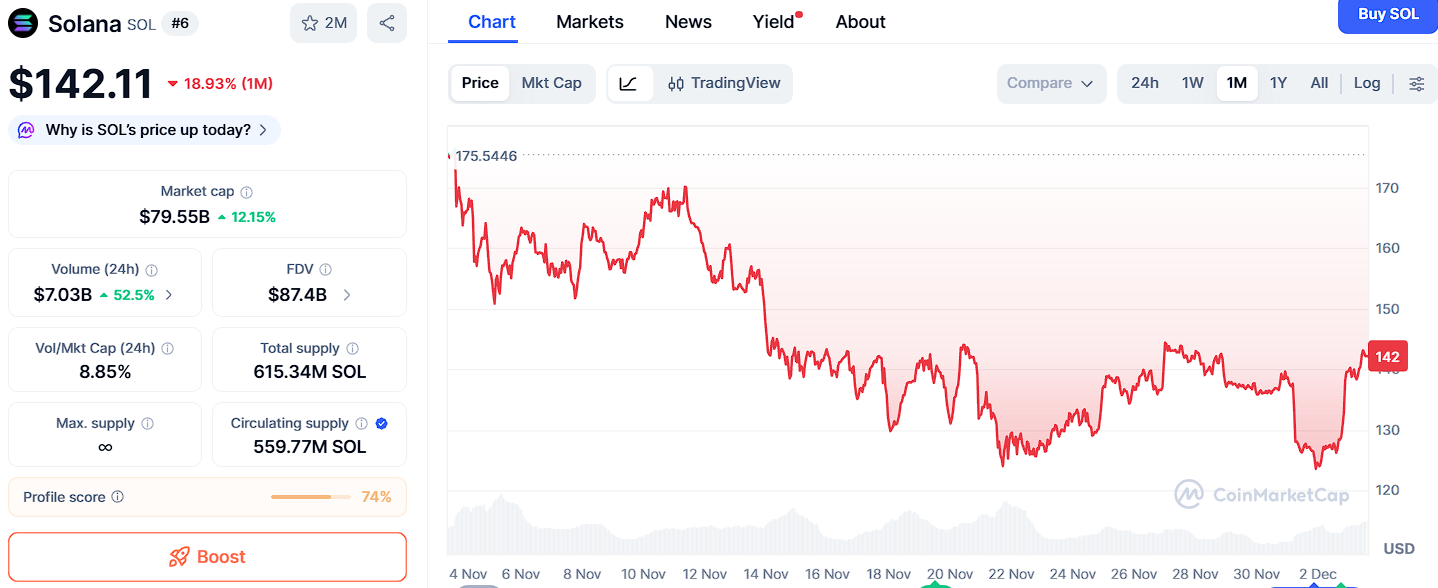

Gần đây, cùng với sự thay đổi của môi trường pháp lý, các giao thức DeFi đã thu hút được lãi suất cao hơn nhiều so với các sản phẩm tài chính truyền thống nhờ vào sự nhiệt tình của các nhà giao dịch on-chain đối với tài sản mã hóa. Điều này mang lại ý nghĩa tích cực cho hai nhóm người dùng: Đầu tiên, đối với một số Trader, sau khi giá của phần lớn tài sản mã hóa bluechip vượt qua mức cao lịch sử, việc giảm đòn bẩy hợp lý và tìm kiếm các sản phẩm tài chính có rủi ro alpha thấp là một lựa chọn không tồi. Đồng thời, khi bước vào chu kỳ giảm lãi suất ở cấp độ vĩ mô, đối với phần lớn những người không làm việc trong ngành crypto, việc phân bổ tài sản nhàn rỗi vào DeFi cũng có thể mang lại lợi nhuận cao hơn. Do đó, tôi muốn bắt đầu một loạt bài viết mới nhằm giúp các bạn nhanh chóng làm quen với DeFi, kết hợp dữ liệu thực tế của các cá voi DeFi để phân tích lợi nhuận và rủi ro của các chiến lược khác nhau, mong nhận được sự ủng hộ của mọi người. Trong số đầu tiên này, tôi muốn bắt đầu với chiến lược chênh lệch lãi suất đang rất hot gần đây, đồng thời phân tích các điểm cơ hội và rủi ro của chiến lược này dựa trên cấu trúc vốn của các nhà đầu tư lớn trên AAVE.

Chênh lệch lãi suất trong thế giới DeFi thường xuất hiện ở những trường hợp nào

Trước tiên, cần giới thiệu cho các bạn chưa quen với tài chính về khái niệm chênh lệch lãi suất. Chênh lệch lãi suất (Interest Rate Arbitrage), còn gọi là giao dịch Carry Trade, là một chiến lược tài chính nhằm tận dụng sự khác biệt về lãi suất giữa các thị trường, các loại tiền tệ hoặc các công cụ nợ khác nhau để kiếm lời. Nói một cách đơn giản, quy trình này tuân theo một lộ trình: vay lãi suất thấp, đầu tư vào lãi suất cao, kiếm lời từ chênh lệch lãi suất. Nói cách khác, nhà đầu tư sẽ vay vốn với chi phí thấp, sau đó đầu tư vào tài sản có lợi suất cao hơn để kiếm lợi nhuận từ chênh lệch lãi suất.

Lấy ví dụ về chiến lược được các quỹ phòng hộ ưa chuộng nhất trên thị trường tài chính truyền thống, đó là Carry Trade giữa Mỹ và Nhật Bản. Chúng ta biết rằng, dưới chính sách YCC của Nhật Bản, lãi suất trái phiếu cực kỳ thấp, thậm chí lãi suất thực còn âm. Trong khi đó, đồng USD vẫn duy trì môi trường lãi suất cao, do đó xuất hiện chênh lệch lãi suất giữa hai thị trường tài chính khác nhau. Các quỹ phòng hộ sẽ tận dụng trái phiếu Mỹ - một tài sản sinh lời cao - làm tài sản thế chấp, vay đồng Yên từ các kênh tài chính khác nhau, sau đó hoặc mua các tài sản cổ tức cao của năm tập đoàn thương mại lớn Nhật Bản, hoặc đổi lại thành USD để mua các tài sản có lợi nhuận cao khác (PS: Đây cũng là một trong những chiến lược yêu thích của Buffett). Ưu điểm của chiến lược này là tăng hiệu quả đòn bẩy vốn, chỉ riêng lộ trình này đã đủ để ảnh hưởng đến giá tài sản rủi ro toàn cầu, đó cũng là lý do tại sao trong năm qua, mỗi lần Ngân hàng Trung ương Nhật Bản từ bỏ YCC và tăng lãi suất đều ảnh hưởng mạnh đến giá tài sản rủi ro.

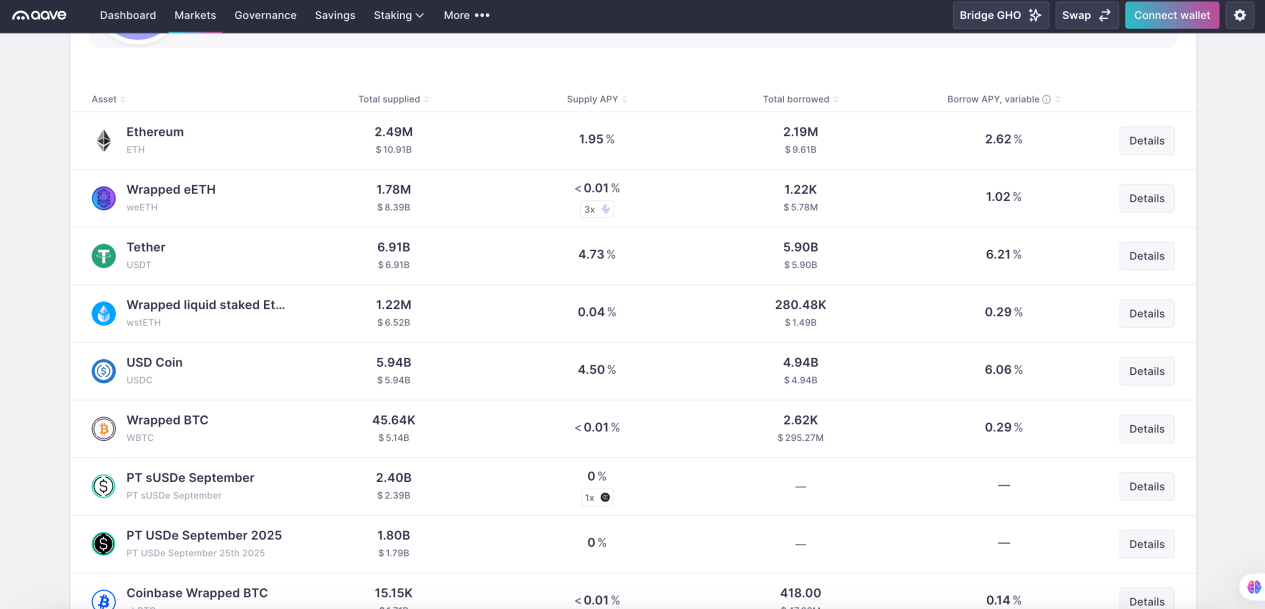

Trong thế giới DeFi, có hai đổi mới cốt lõi lớn: loại thứ nhất là sàn giao dịch phi tập trung DEX, loại thứ hai là giao thức cho vay phi tập trung Lending. Loại đầu tiên dẫn dắt chiến lược “arbitrage giá”, không bàn trong bài này, còn loại thứ hai là nguồn gốc chính của chiến lược “arbitrage lãi suất”. Giao thức cho vay phi tập trung cho phép người dùng dùng một loại tài sản mã hóa làm tài sản thế chấp để vay một loại tài sản mã hóa khác. Cụ thể, tùy theo cơ chế thanh lý, yêu cầu tỷ lệ thế chấp, cách xác định lãi suất mà có các phân loại khác nhau, nhưng ở đây chúng ta chỉ lấy loại phổ biến nhất trên thị trường hiện nay là “giao thức cho vay thế chấp vượt mức” để giới thiệu về chiến lược này. Lấy AAVE làm ví dụ, bạn có thể dùng bất kỳ loại tài sản mã hóa nào được hỗ trợ làm tài sản thế chấp để vay một loại tài sản mã hóa khác. Trong quá trình này, tài sản thế chấp của bạn vẫn được hưởng lợi suất gốc và lợi suất cho vay trên nền tảng, tức là lợi suất Supply APY, vì hầu hết các giao thức cho vay đều áp dụng mô hình Peer To Pool, tài sản thế chấp của bạn sẽ tự động được đưa vào một pool vốn chung, làm nguồn vốn cho vay của nền tảng. Do đó, những người vay có nhu cầu với loại tài sản thế chấp của bạn cũng sẽ trả lãi cho pool này, đây chính là nguồn gốc của lợi suất cho vay. Còn bạn phải trả là lãi suất vay tương ứng với tài sản bạn đã vay, tức là Borrow APY.

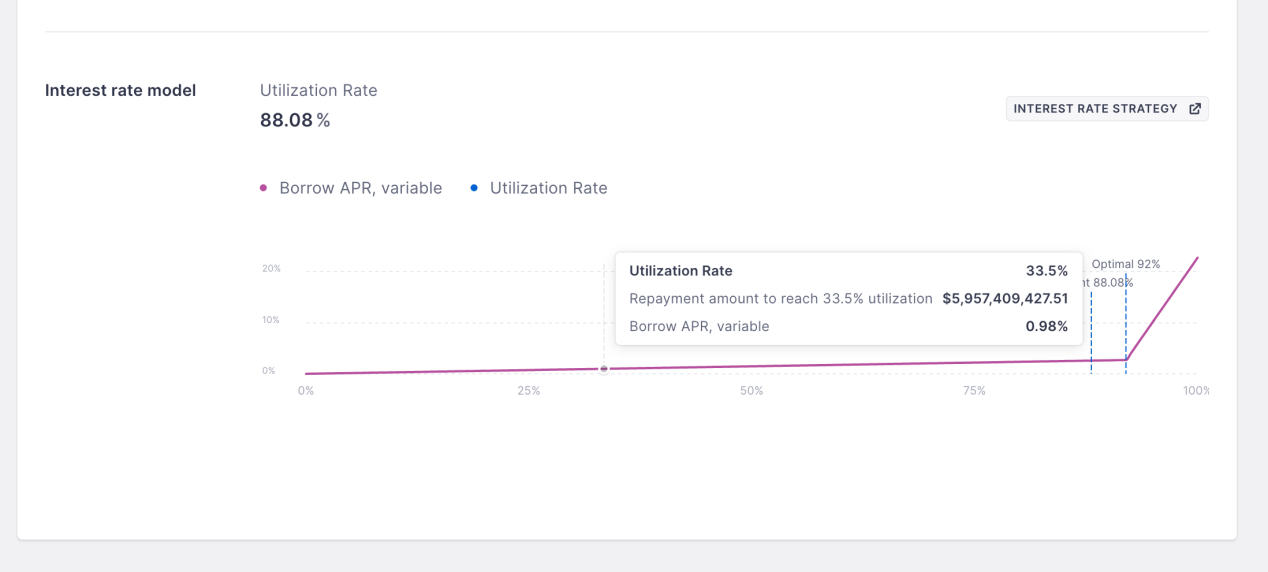

Hai mức lãi suất này là biến động, trong AAVE được quyết định bởi đường cong lãi suất. Nói đơn giản, tỷ lệ sử dụng của pool vốn càng cao thì lãi suất càng cao. Lý do thiết kế như vậy là vì trong giao thức cho vay Peer To Pool, việc vay không giống như thị trường tài chính truyền thống có khái niệm ngày đáo hạn. Cách làm này giúp đơn giản hóa độ phức tạp của giao thức, đồng thời tăng tính thanh khoản của bên cho vay, không cần đợi đến khi khoản nợ đáo hạn mới có thể rút vốn gốc. Tuy nhiên, để đảm bảo khả năng trả nợ của bên vay, giao thức yêu cầu khi thanh khoản còn lại trong pool giảm xuống, lãi suất vay sẽ tăng lên, từ đó buộc bên vay phải trả nợ, đảm bảo thanh khoản còn lại của pool luôn ở trạng thái cân bằng động, phản ánh tối đa nhu cầu thực của thị trường.

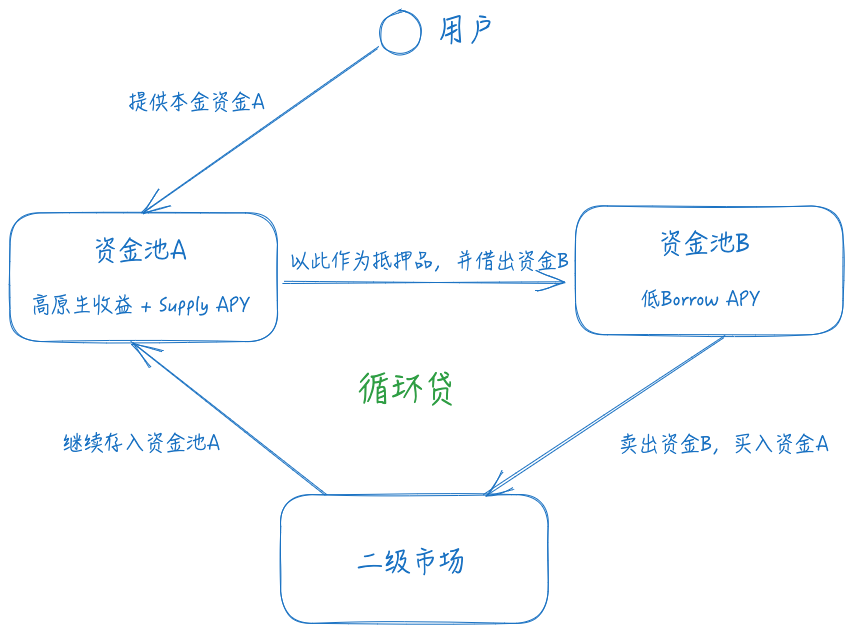

Sau khi hiểu những kiến thức cơ bản này, chúng ta hãy giới thiệu cách thực hiện arbitrage lãi suất. Đầu tiên, cần tìm tài sản có lợi suất gốc + Supply APY cao làm tài sản thế chấp, sau đó tìm đường vay có Borrow APY thấp để vay tài sản, cuối cùng dùng số tiền vay được trên thị trường thứ cấp để mua lại tài sản thế chấp và lặp lại quy trình trên nhằm tăng đòn bẩy vốn.

Những bạn có kiến thức tài chính sẽ dễ dàng nhận ra, lộ trình này tồn tại hai rủi ro:

- Rủi ro tỷ giá: Nếu tài sản A so với tài sản B bị giảm giá, sẽ dễ gặp rủi ro thanh lý. Hãy tưởng tượng tài sản thế chấp của bạn là ETH, tài sản vay là USDT, khi giá ETH giảm, tỷ lệ thế chấp không đủ sẽ dễ bị thanh lý.

- Rủi ro lãi suất: Nếu Borrow APY của pool B cao hơn tổng lợi suất của pool A, chiến lược này sẽ bị lỗ.

- Rủi ro thanh khoản: Thanh khoản chuyển đổi giữa tài sản A và B quyết định chi phí xây dựng và thoát khỏi chiến lược arbitrage này. Nếu thanh khoản giảm mạnh, ảnh hưởng cũng không nhỏ.

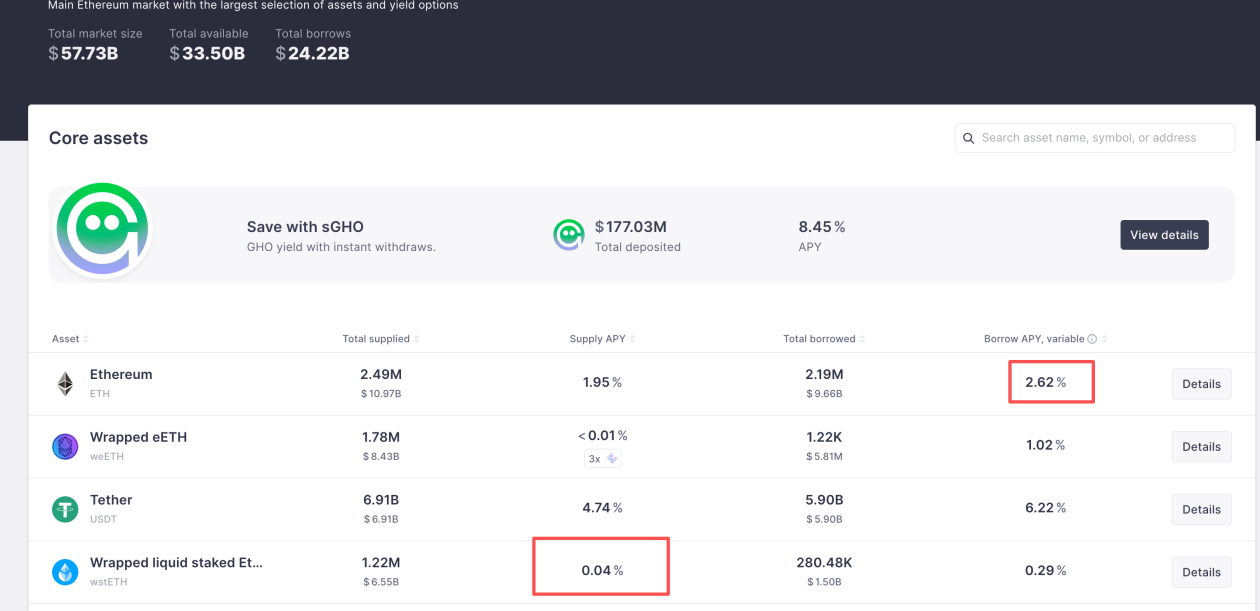

Để đối phó với rủi ro tỷ giá, chúng ta thấy rằng trong phần lớn các chiến lược arbitrage lãi suất DeFi, hai loại tài sản được thiết kế cần có sự liên kết về giá nhất định, không được chênh lệch quá lớn. Do đó, các lựa chọn chính trong lĩnh vực này có hai loại: lộ trình LSD và lộ trình Yield Bearing Stablecoin. Sự khác biệt phụ thuộc vào tài sản cơ sở là gì. Nếu là tài sản rủi ro, ngoài arbitrage lãi suất, vẫn có thể giữ được lợi nhuận alpha của tài sản gốc, ví dụ dùng stETH của Lido làm tài sản thế chấp, vay ETH. Lộ trình arbitrage này rất phổ biến trong thời kỳ LSDFi Summer. Ngoài ra, việc chọn tài sản liên kết còn có một lợi ích nữa là đòn bẩy tối đa cao hơn, vì AAVE đặt Max LTV cao hơn cho tài sản liên kết, tức là E-Mode, với mức 93% thì đòn bẩy lý thuyết tối đa là 14 lần. Theo mức lợi suất hiện tại, lấy AAVE làm ví dụ, lợi suất cho vay của wsthETH là lợi suất gốc ETH 2.7% + 0.04% Supply APY, còn Borrow APY của ETH là 2.62%, nghĩa là có chênh lệch lãi suất 0.12%, vậy lợi suất tiềm năng của chiến lược này là 2.74% + 13 * 0.12% = 4.3%.

Đối với rủi ro lãi suất và rủi ro thanh khoản, chỉ có thể dựa vào việc giám sát liên tục lãi suất hai bên và thanh khoản liên quan để giảm thiểu, may mắn là rủi ro này không liên quan đến thanh lý ngay lập tức, chỉ cần thanh lý kịp thời là được.

Cá voi AAVE kiếm 100% APR từ arbitrage lãi suất với 10 triệu USD như thế nào

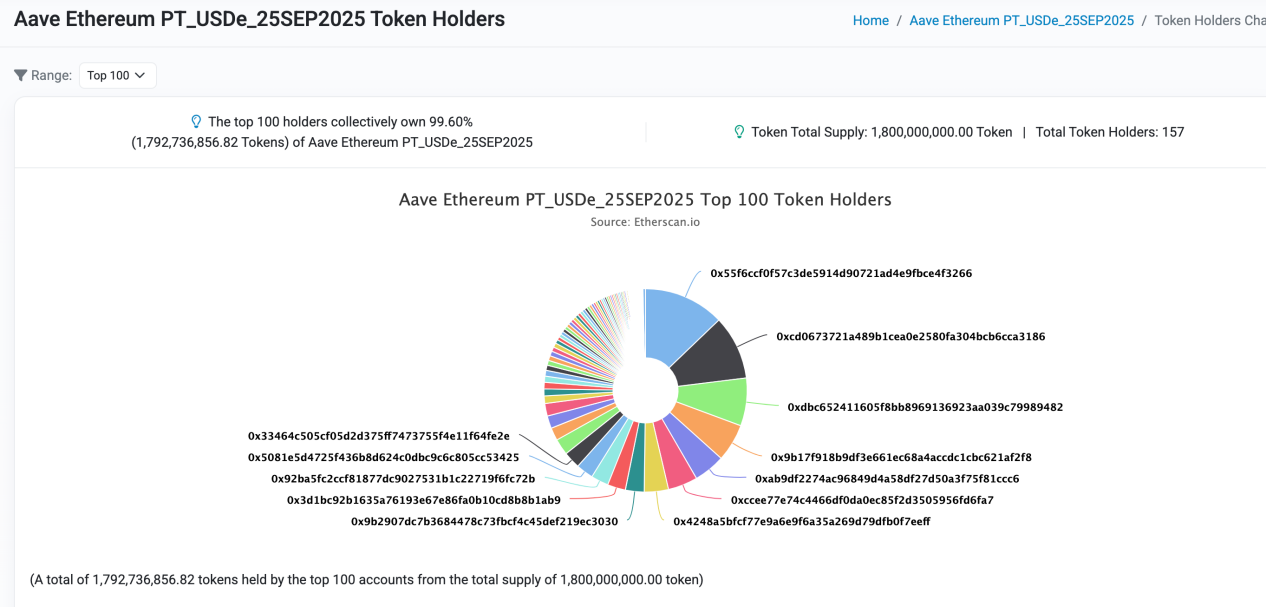

Tiếp theo, chúng ta hãy xem thực tế các cá voi DeFi đã tận dụng arbitrage lãi suất để thu về lợi nhuận vượt trội như thế nào. Trong bài viết trước đã đề cập, AAVE vài tháng trước đã chấp nhận PT-USDe do Pendle phát hành làm tài sản thế chấp. Điều này đã kích thích mạnh mẽ khả năng sinh lời của arbitrage lãi suất. Chúng ta có thể thấy trên trang chính thức của AAVE, PT-USDe luôn ở trạng thái đạt giới hạn cung ứng, điều này cho thấy chiến lược này rất hot.

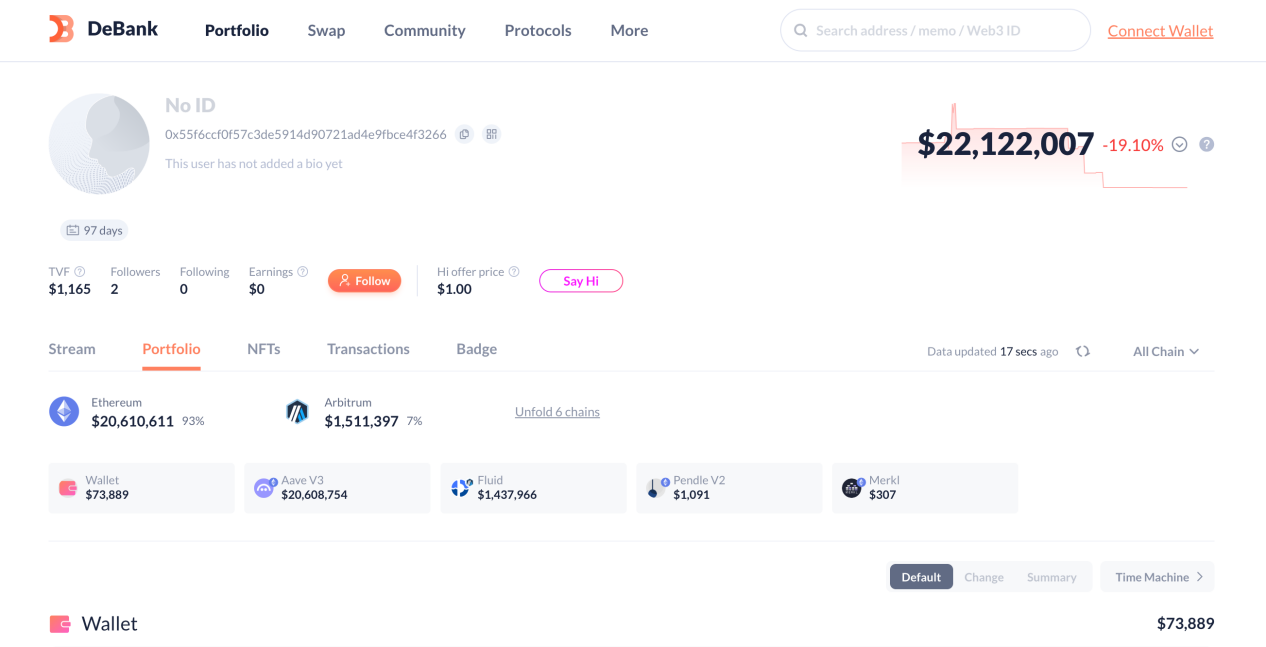

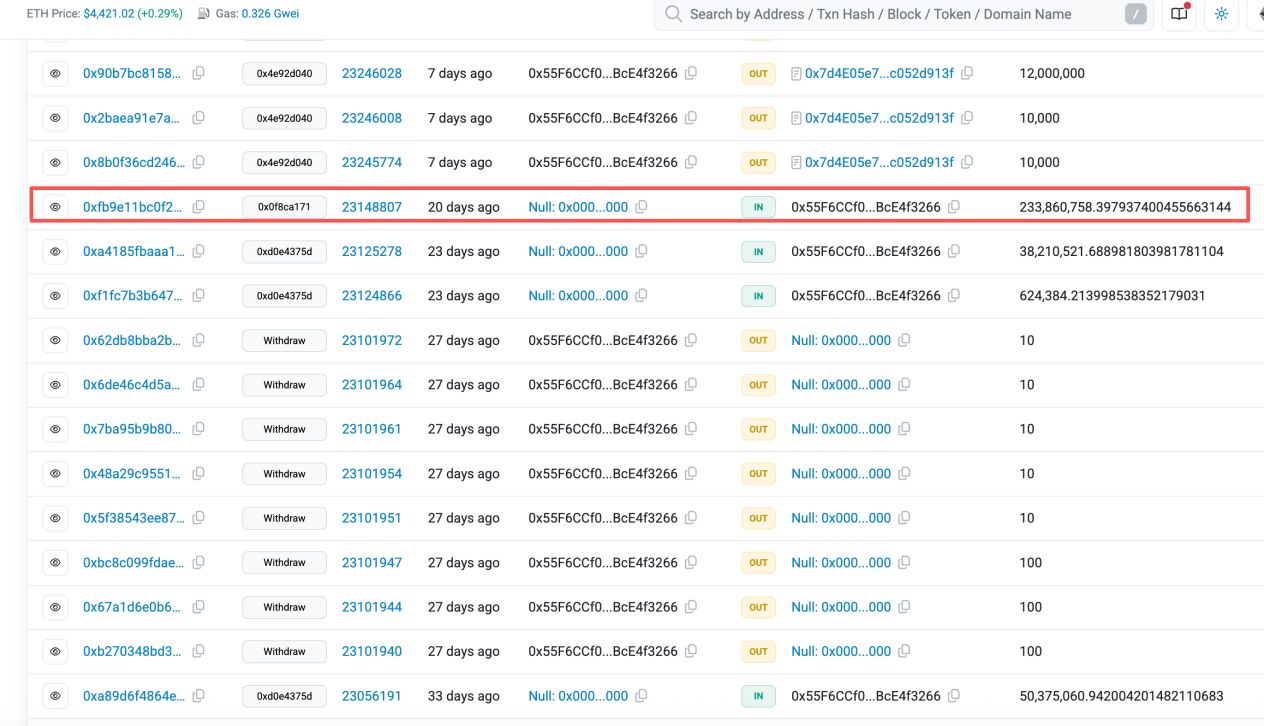

Chúng tôi chọn cá voi DeFi có quy mô tài sản thế chấp lớn nhất trên thị trường này là 0x55F6CCf0f57C3De5914d90721AD4E9FBcE4f3266 để phân tích cấu trúc vốn và lợi suất tiềm năng của họ. Tổng tài sản của tài khoản này đạt $22M, trong đó phần lớn được dùng để triển khai chiến lược trên.

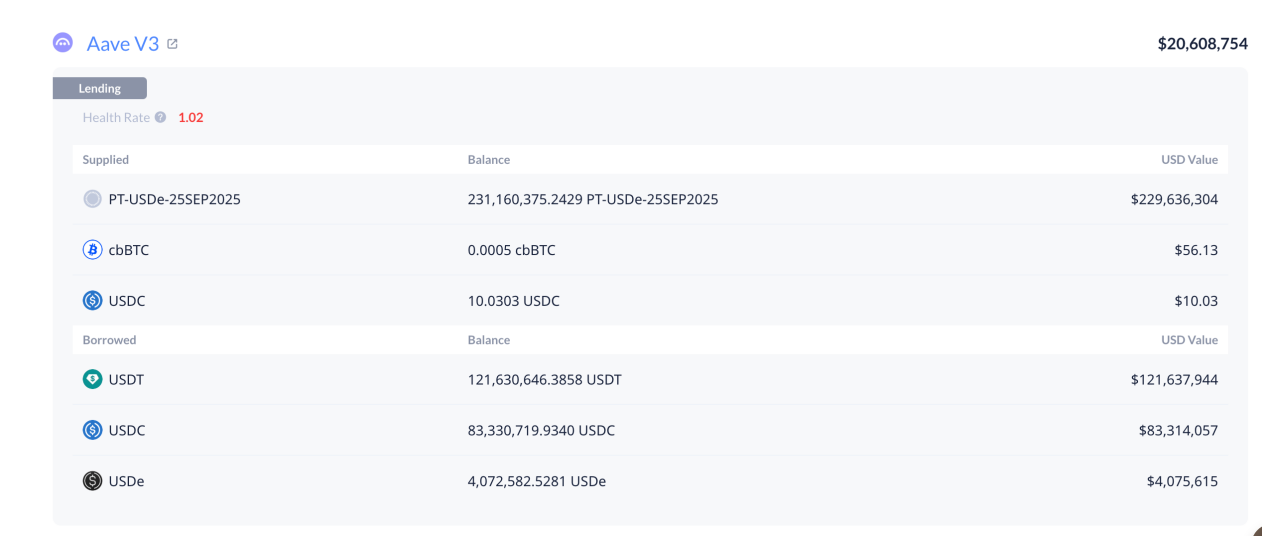

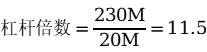

Có thể thấy tài khoản này phân bổ vốn qua hai thị trường cho vay, trong đó 20.6M được phân bổ trong hệ sinh thái AAVE, 1.4M trong Fluid. Như hình, tài khoản này dùng 20M vốn gốc để tạo ra quy mô tài sản PT-USDe khoảng 230M trên AAVE, khoản vay tương ứng là 121M USDT, 83M USDC, 4M USDe. Tiếp theo, chúng ta sẽ tính APR và đòn bẩy của họ.

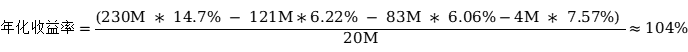

Theo lãi suất PT-USDe khi họ mở vị thế, lãi suất chính được khóa vào lúc 20:24 ngày 15/8, nghĩa là lãi suất mở vị thế là 14.7%.

Hiện tại, lãi suất vay USDT trên AAVE là 6.22%, USDC là 6.06%, USDe là 7.57%. Chúng ta có thể tính đòn bẩy và tổng lợi suất là 11.5 lần và 104%. Thật là những con số hấp dẫn!

Người mới DeFi làm sao sao chép chiến lược của các cao thủ

Thực tế, đối với người mới DeFi, việc sao chép chiến lược arbitrage lãi suất như vậy không hề khó. Hiện nay trên thị trường đã có rất nhiều giao thức arbitrage lãi suất tự động, giúp người dùng phổ thông tránh được logic vay vòng phức tạp phía sau, chỉ cần một cú nhấp chuột để mở vị thế. Ở đây, vì tôi đứng ở góc độ thị trường mua nên không giới thiệu tên dự án cụ thể, các bạn có thể tự tìm hiểu trên thị trường.

Tuy nhiên, tôi cần nhắc nhở các bạn về rủi ro của chiến lược này, chủ yếu ở ba khía cạnh:

- Về rủi ro tỷ giá, trong bài viết trước đã giới thiệu về logic thiết kế Oracle cho tài sản PT của cộng đồng chính thức AAVE. Nói đơn giản, khi Oracle được nâng cấp để có thể bắt được biến động của tài sản PT trên thị trường thứ cấp, chiến lược này cần kiểm soát đòn bẩy để tránh rủi ro thanh lý khi ngày đáo hạn còn xa và biến động giá thị trường lớn.

- Về rủi ro lãi suất, người dùng cần liên tục theo dõi sự thay đổi của chênh lệch lãi suất, khi chênh lệch thu hẹp hoặc chuyển sang âm cần kịp thời điều chỉnh vị thế để tránh thua lỗ.

- Về rủi ro thanh khoản, điều này chủ yếu phụ thuộc vào nền tảng của dự án tài sản sinh lời mục tiêu. Nếu xảy ra khủng hoảng niềm tin nghiêm trọng, thanh khoản sẽ cạn kiệt nhanh chóng, lúc đó tổn thất trượt giá khi thoát khỏi chiến lược sẽ rất lớn, người dùng nên luôn cảnh giác và theo dõi tiến độ dự án.