Tìm hiểu về Yieldbasis: Động cơ thanh khoản đòn bẩy loại bỏ tổn thất tạm thời

Yieldbasis gần đây đã hoàn thành vòng gọi vốn 5 triệu USD (chiếm 2,5% tổng nguồn cung) thông qua Kraken và Legion, với FDV đạt 200 millions USD.

Nguồn: Alea Research

Biên dịch: Zhou,ChainCatcher

Yieldbasis có thể là một trong những dự án DeFi được mong đợi nhất trong quý IV.

Dự án này được tạo ra bởi nhà sáng lập Curve Finance, Michael Egorov, với mục tiêu chuyển đổi pool AMM hằng số tích (constant-product AMM) thành các giao dịch chênh lệch giá chống lại tổn thất tạm thời (IL), bắt đầu từ bitcoin. YieldBasis không chấp nhận tiền đề rằng LP nhất thiết phải chịu IL, mà thay vào đó duy trì vị thế đòn bẩy 2 lần không đổi trong pool BTC/stablecoin, theo dõi giá BTC theo tỷ lệ 1:1, đồng thời vẫn kiếm được phí giao dịch.

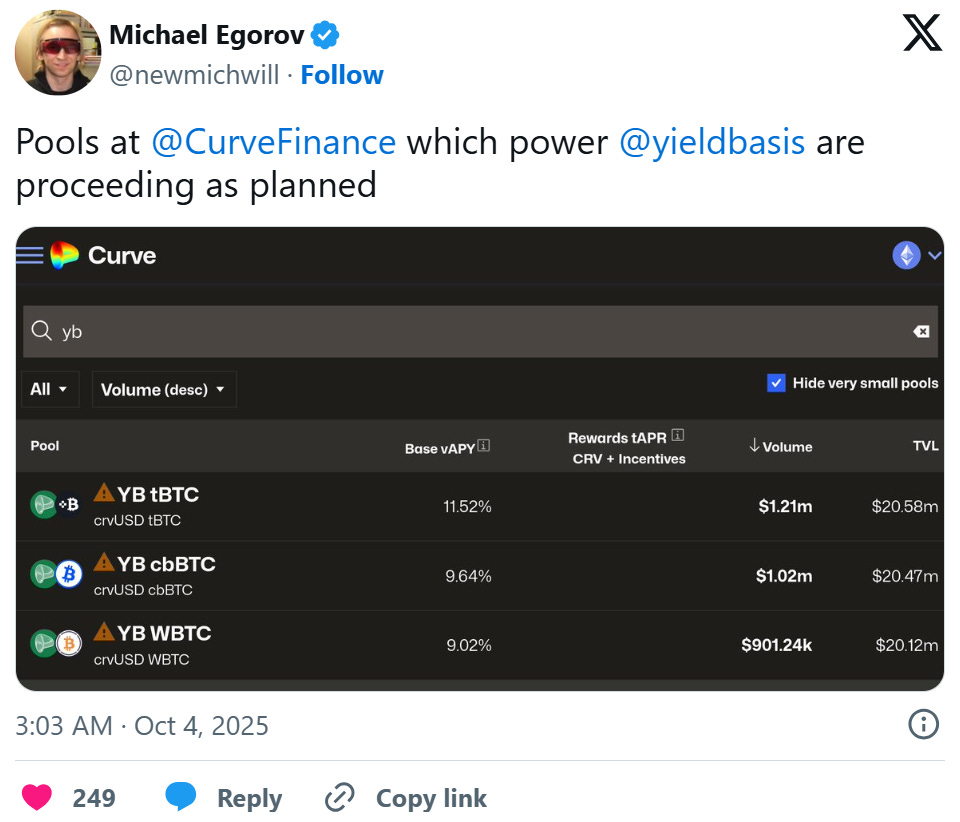

Curve đã cung cấp hạn mức tín dụng crvUSD trị giá 60 triệu đô la để khởi động ba pool BTC, sử dụng cùng cơ chế chia sẻ phí động và quản trị lấy cảm hứng từ mô hình veCRV của Curve.

Bài viết này sẽ nghiên cứu cách YieldBasis loại bỏ tổn thất tạm thời, động cơ thanh khoản đòn bẩy và thiết kế phí của nó, cũng như đợt bán Legion gần đây, đã huy động gần 200 triệu đô la FDV thông qua phân bổ dựa trên hiệu suất.

Loại bỏ IL bằng đòn bẩy thanh khoản

Tổn thất tạm thời luôn là gánh nặng đối với việc cung cấp thanh khoản cho DEX. Các dự án như Uniswap v3 cung cấp thanh khoản tập trung để giảm bớt IL, trong khi các dự án khác thì trợ cấp cho nhà cung cấp thanh khoản (LP) thông qua phát hành token.

YieldBasis giải quyết vấn đề IL bằng cách chuyển đổi AMM hai tài sản thành giao dịch chênh lệch giá một tài sản, đảm bảo pool luôn giữ vị thế ròng BTC 100% (thông qua đòn bẩy 2 lần), đồng thời vay stablecoin để cung cấp vốn cho phía còn lại. Phương pháp này tương tự như giao dịch basis trong TradFi, nơi người dùng vay tiền mặt để mua hợp đồng tương lai hoặc giao ngay, và kiếm lợi nhuận từ chênh lệch lãi suất và biến động giá.

Khái niệm chính:

Gửi và vay: Khi người dùng gửi BTC, giao thức sẽ nhanh chóng vay crvUSD trị giá tương đương USD và thêm cả hai tài sản này vào pool Curve BTC/crvUSD. Token LP tạo ra sẽ được sử dụng làm tài sản thế chấp, vay crvUSD và hoàn trả flash loan, còn lại vị thế nợ/cổ phần 50%/50% (đòn bẩy 2 lần).

AMM cân bằng lại và pool ảo: Khi giá BTC biến động, AMM cân bằng lại và pool ảo sẽ tạo ra chênh lệch giá nhỏ, khuyến khích các nhà kinh doanh chênh lệch giá khôi phục tỷ lệ đòn bẩy 2 lần. Khi giá BTC tăng, hệ thống sẽ mint thêm crvUSD và LP; khi giá BTC giảm, hệ thống sẽ trả nợ và đốt LP. Các nhà kinh doanh chênh lệch giá kiếm lợi nhuận từ chênh lệch, khiến cơ chế khuyến khích phù hợp với sức khỏe của pool.

Vị thế tuyến tính: Bằng cách duy trì đòn bẩy 2 lần không đổi, vị thế của nhà cung cấp thanh khoản (LP) sẽ tăng tuyến tính theo giá BTC, thay vì tỷ lệ căn bậc hai. Điều này có nghĩa là vị thế của LP sẽ khớp 1:1 với giá BTC, đồng thời vẫn nhận được phí giao dịch từ Curve.

Curve Flywheel

Thiết kế này cũng tận dụng tối đa hệ sinh thái flywheel của Curve. YieldBasis vay trực tiếp crvUSD từ hạn mức tín dụng của Curve (nếu được phê duyệt).

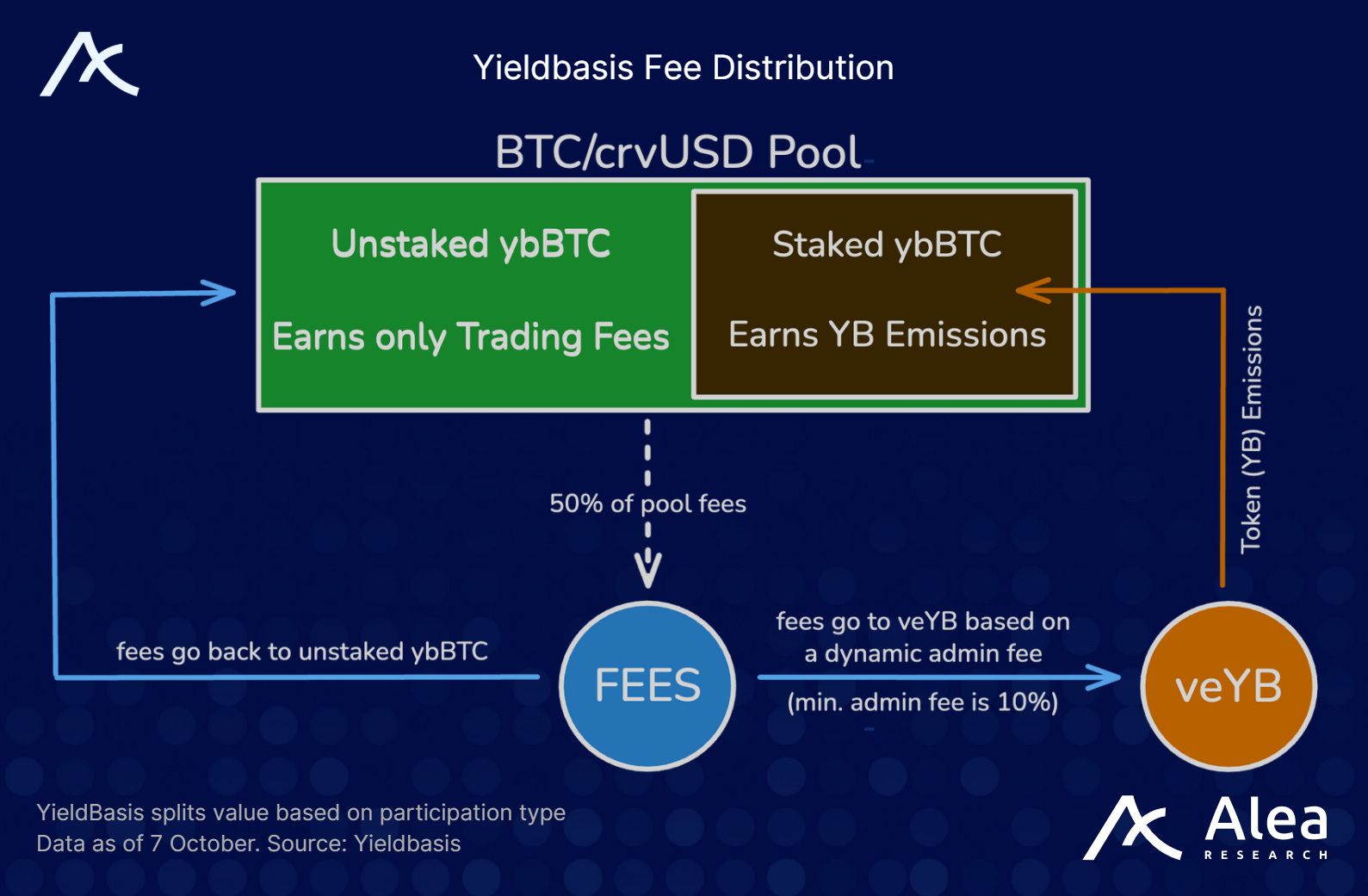

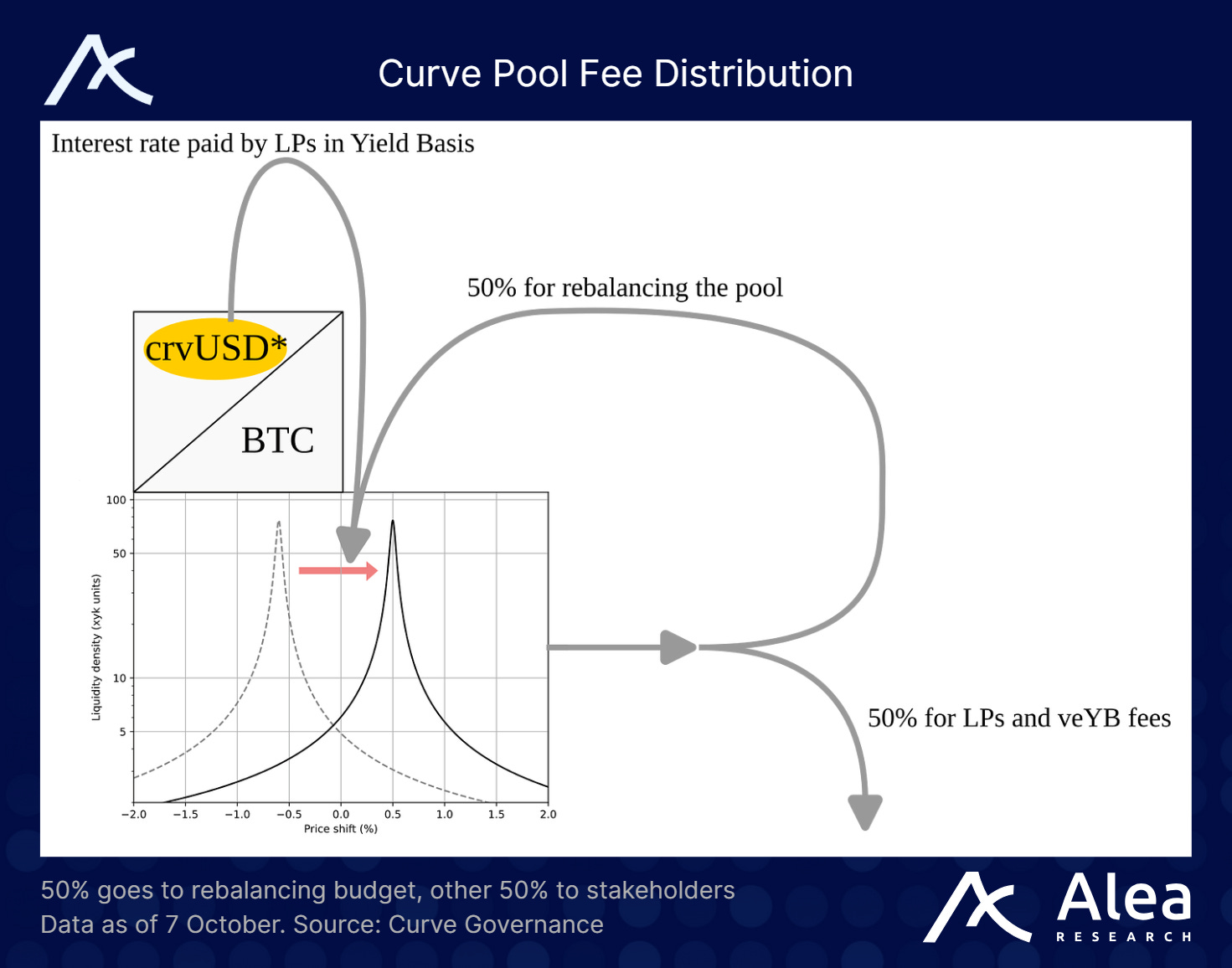

Phí giao dịch của pool BTC/crvUSD được cung cấp cho nhà cung cấp thanh khoản YieldBasis (LP) và người nắm giữ veYB dưới dạng phí quản lý động. Trong đó, 50% phí được dùng để cân bằng lại, 50% còn lại được phân bổ giữa LP chưa stake và veYB dựa trên tỷ lệ stake ybBTC. Nếu nhiều LP stake để nhận phần phát hành YB, phí quản lý sẽ tăng, dẫn đến nhiều phí hơn cho veYB. Nhưng nếu số lượng stake thấp, LP sẽ nhận được nhiều phí tính theo BTC hơn.

Cơ chế này cân bằng các động lực khuyến khích và tái tạo lại hệ thống đo lường của Curve.

5 triệu đô la huy động từ Legion và Kraken Launch

Yieldbasis gần đây đã hoàn thành vòng gọi vốn 5 triệu đô la thông qua Kraken và Legion (chiếm 2,5% tổng cung), với FDV là 200 triệu đô la. Trong đó, 2,5 triệu đô la được phân bổ cho đợt bán công khai “dựa trên đóng góp” của Legion, 2,5 triệu đô la còn lại cho Kraken Launch. Các token này được mở khóa 100% tại TGE.

Đợt bán công khai chia làm hai giai đoạn:

Giai đoạn 1: Dành tối đa 20% token cho người dùng có điểm tín nhiệm cao trên Legion (dựa trên hoạt động on-chain, đóng góp xã hội và GitHub, v.v.).

Giai đoạn 2: Phần còn lại được mở bán đồng thời trên Kraken và Legion, ai đến trước được trước.

Đợt bán của Legion đã được đăng ký vượt 98 lần. Xử lý cuối cùng bao gồm loại bỏ các witch và bot, đồng thời áp dụng phương pháp phân bổ “trọng số hai đầu”:

Phân bổ nhiều vốn hơn cho những người đóng góp hàng đầu (những người có thể tăng TVL, mang lại sự chú ý, đóng góp cho codebase, v.v.);

Đồng thời, hàng nghìn công ty khác cũng nhận được một phần phân bổ, kết hợp lợi thế của vòng gọi vốn thiên thần với sự phân bổ rộng rãi.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

DAT company: một khái niệm đang trong quá trình chuyển đổi

Vitalik khen ngợi nâng cấp Fusaka của Ethereum.

Thịnh hành

ThêmSự thật về cú sập mạnh của BTC: Không phải thị trường crypto sụp đổ, mà là làn sóng giảm đòn bẩy toàn cầu do tác động từ đồng Yên Nhật.

Bản tin hàng ngày của Bitget (ngày 4 tháng 12)|Solana Mobile sẽ ra mắt token SKR; mạng chính Ethereum đã kích hoạt thành công nâng cấp Fusaka; số liệu đơn xin trợ cấp thất nghiệp ban đầu của Mỹ sẽ được công bố vào lúc 21:30 hôm nay