Bitcoin có thể đối mặt với "cú giảm cuối cùng": Kịch bản thực sự của việc thắt chặt thanh khoản đang diễn ra

Bitcoin có thể đang ở giai đoạn "đợt giảm cuối cùng" của chu kỳ điều chỉnh này; tại thời điểm giao thoa giữa việc phục hồi chi tiêu tài khóa và bắt đầu chu kỳ cắt giảm lãi suất trong tương lai, một chu kỳ thanh khoản mới cũng sẽ được khởi động.

Bitcoin có thể đang ở giai đoạn “nhịp giảm cuối cùng” của đợt điều chỉnh này. Tại điểm giao thoa giữa việc chi tiêu tài khóa được khôi phục và chu kỳ cắt giảm lãi suất trong tương lai, một chu kỳ thanh khoản mới cũng sẽ được khởi động lại.

Tác giả: ET, Nhà nghiên cứu cộng đồng SoSoValue

I. Lời mở đầu

Khi các nhà đầu tư vẫn đang tìm kiếm lời giải thích về mặt tâm lý và kỹ thuật cho sự sụt giảm của Bitcoin, thì câu trả lời thực sự đã âm thầm được ghi vào sổ sách của hệ thống tài chính Mỹ: thanh khoản USD đang trải qua một đợt siết chặt mang tính cấu trúc. Cụ thể thể hiện ở:

- Số dư tài khoản TGA của Bộ Tài chính gần 1 nghìn tỷ USD, hút một lượng lớn thanh khoản khỏi thị trường;

- Áp lực trên thị trường vốn ngắn hạn tăng vọt, chênh lệch SOFR–FDTR từng mở rộng lên +30bp;

- Fed buộc phải tái khởi động hoạt động repo tạm thời qua đêm (Overnight Repo), bơm gần 30 tỷ USD thanh khoản vào thị trường—đây là lần đầu tiên kể từ cuộc khủng hoảng repo năm 2019.

Khoảng trống thanh khoản này không phải ngẫu nhiên, cốt lõi là do chính phủ đóng cửa. Bộ Tài chính, trong bối cảnh bế tắc ngân sách và nguy cơ chính phủ đóng cửa, đã chủ động “hút tiền dự trữ”, phát hành nhiều trái phiếu để khóa tiền mặt vào tài khoản TGA, trực tiếp rút dự trữ của hệ thống ngân hàng, lượng “USD thị trường” khả dụng đang giảm, tài sản rủi ro tự nhiên chịu áp lực—Bitcoin trở thành nạn nhân sớm nhất và nhạy cảm nhất.

Tuy nhiên, kịch bản không hoàn toàn bi quan. Kinh nghiệm lịch sử cho thấy, mỗi lần Bộ Tài chính bổ sung dự trữ, thanh khoản cực kỳ căng thẳng, thường cũng báo hiệu sự đảo chiều đang đến gần.

Tính đến ngày 5 tháng 11, số ngày chính phủ Mỹ đóng cửa đã lập kỷ lục lịch sử, áp lực về tài khóa, kinh tế và dân sinh đang tích tụ nhanh chóng, trợ cấp thực phẩm SNAP bị hạn chế, một số kiểm tra an ninh sân bay và dịch vụ kiểm soát không lưu liên bang buộc phải tạm dừng, niềm tin của người dân và doanh nghiệp đồng thời suy giảm. Trong bối cảnh này, sự đối đầu giữa hai đảng có dấu hiệu dịu lại, đặc biệt là gần đây chứng khoán Mỹ điều chỉnh từ đỉnh cao, cũng sẽ thúc đẩy giải quyết nhanh chóng vấn đề đóng cửa chính phủ.

Thị trường kỳ vọng, Thượng viện có thể thúc đẩy một phương án thỏa hiệp trước kỳ nghỉ Lễ Tạ ơn ngày 15 tháng 11, chấm dứt tình trạng chính phủ ngừng hoạt động. Khi đó, Bộ Tài chính sẽ tái khởi động chi tiêu, số dư TGA có thể giảm từ mức cao, thanh khoản trở lại, khẩu vị rủi ro tăng lên, Bitcoin có thể đang ở giai đoạn “nhịp giảm cuối cùng” của đợt điều chỉnh này—tại điểm giao thoa giữa việc chi tiêu tài khóa được khôi phục và chu kỳ cắt giảm lãi suất trong tương lai, một chu kỳ thanh khoản mới cũng sẽ được khởi động lại.

II. BTC đang đối mặt với cú sốc thanh khoản USD

Là một tài sản không sinh lãi, BTC cực kỳ nhạy cảm với thanh khoản, tình trạng căng thẳng thanh khoản USD thường gây áp lực giảm giá cho BTC, đây là một trong những lý do khiến BTC yếu rõ rệt kể từ giữa tháng 10, đặc biệt trong bối cảnh Nasdaq liên tục lập đỉnh lịch sử.

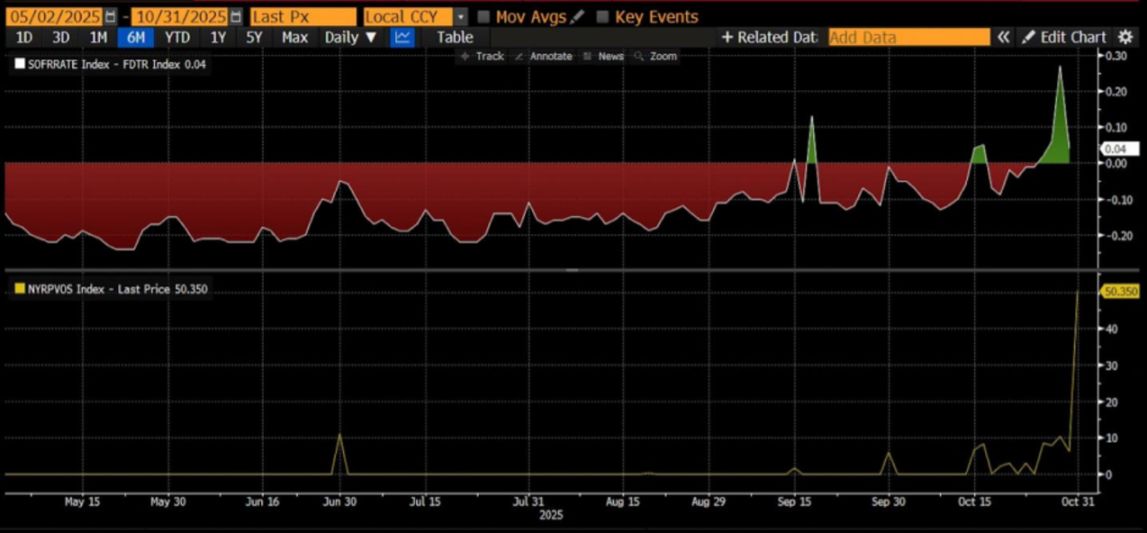

Như thể hiện ở Hình 1, tính đến ngày 31 tháng 10 (UTC+8):

- Chênh lệch SOFR–FDTR chuyển sang dương, cao nhất lên tới +30bp → Giá vốn thực tế giữa các ngân hàng cao hơn trần lãi suất chính sách, đại diện cho việc ngân hàng phải vay với chi phí cao hơn, thanh khoản căng thẳng;

- Số dư RRP tăng lên 5.03 tỷ USD→ Thị trường lại tìm đến Fed để vay thanh khoản thế chấp;

Hình 1: Chênh lệch SOFR–FDTR và số dư RRP

Điều này cho thấy thị trường vốn ngắn hạn của Mỹ xuất hiện dấu hiệu căng thẳng rõ rệt, Fed buộc phải tái khởi động hoạt động repo tạm thời qua đêm (Overnight Repo Operations), vào ngày 31 tháng 10 (UTC+8) bơm gần 30 tỷ USD thanh khoản vào thị trường.

Đây là lần đầu tiên kể từ cuộc khủng hoảng repo năm 2019 xuất hiện hoạt động như vậy, đánh dấu việc thiếu hụt thanh khoản đã chuyển từ hiện tượng giai đoạn sang vấn đề cấu trúc.

Nhìn chung, cung tiền vĩ mô (M2) vẫn còn nới lỏng, nhưng lớp đệm an toàn của dự trữ hệ thống ngân hàng đang bị rút cạn nhanh chóng, trong khi lãi suất vay mượn trên thị trường tăng cho thấy áp lực thanh khoản không còn là dự báo mà là thực tế đang diễn ra.

Do đó, việc quan sát tình hình thanh khoản trong thời gian tới là một chỉ báo quan trọng để đánh giá xu hướng giá BTC.

Hình 2: Giá BTC và thanh khoản của Fed

III. Phân tích thanh khoản USD

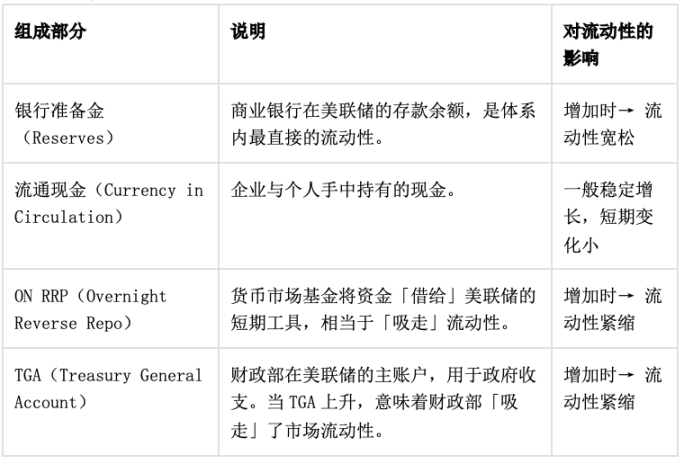

Thanh khoản USD = Dự trữ ngân hàng + Tiền mặt lưu thông = Tổng quy mô bảng cân đối Fed − ON RRP (repo ngược qua đêm) − Tài khoản TGA của Bộ Tài chính

Đây là khung cốt lõi để quan sát “số dư USD khả dụng trong hệ thống tài chính Mỹ”. Nó cho thấy:

Tổng lượng thanh khoản USD = “Bên cung” của Fed - “Bên hút” của Bộ Tài chính và thị trường tiền tệ.

Cấu thành cụ thể như sau:

1. Quan hệ logic

Công thức này thực chất mô tả đường đi của dòng tiền giữa Fed, Bộ Tài chính và thị trường tiền tệ:

- Fed mở rộng bảng cân đối → Tăng dự trữ và tiền mặt → Thanh khoản tăng Ví dụ: thời kỳ QE (nới lỏng định lượng), Fed mua tài sản làm tăng dự trữ ngân hàng.

- TGA tăng → Bộ Tài chính phát hành trái phiếu hút tiền → Thanh khoản giảm Khi chính phủ tăng phát hành trái phiếu, thuế chảy vào TGA, tiền thị trường bị “hút đi”.

- ON RRP tăng → Quỹ thị trường tiền tệ gửi tiền nhàn rỗi vào Fed → Thanh khoản giảm Tương đương với việc quỹ tiền tệ “neo” tiền thị trường tại Fed, không còn lưu thông trong hệ thống ngân hàng.

Do đó:

Thanh khoản ↑ = Tài sản Fed ↑ + TGA ↓ + RRP ↓

2. Ứng dụng thực tế

Chỉ báo này là chìa khóa để quan sát chu kỳ thanh khoản của tài sản rủi ro:

- Khi TGA + RRP cùng giảm → Dự trữ ngân hàng tăng vọt → Thanh khoản USD nới lỏng → Thường đi kèm với việc tài sản rủi ro (chứng khoán, Bitcoin) tăng giá.

- Khi TGA bổ sung, RRP tăng → Thanh khoản bị hút về → Tài sản rủi ro chịu áp lực.

Ví dụ cụ thể:

- Nửa cuối năm 2023: Sau khi trần nợ được dỡ bỏ, TGA bổ sung dự trữ → Thanh khoản tạm thời siết lại → Chứng khoán Mỹ và tài sản crypto biến động.

- Đầu năm 2024: RRP giảm nhanh, tiền quay lại ngân hàng → Dự trữ tăng → Khẩu vị rủi ro thị trường tăng.

3. Quan sát mở rộng: Liên hệ với thị trường

4. Kết luận

Công thức này thực chất là phương trình cân bằng thanh khoản của toàn bộ hệ thống USD.

Fed quyết định “tổng cung”.

TGA và ON RRP là hai “van thanh khoản”, quyết định bao nhiêu tiền có thể chảy vào thị trường tài chính.

Do đó, khi phân tích xu hướng tài sản rủi ro, quan trọng hơn cả việc chỉ nhìn bảng cân đối của Fed là quan sát biến động của RRP + TGA, vì chúng mới là động lực thực sự của thanh khoản USD ngắn hạn.

IV. Nguyên nhân thanh khoản căng thẳng gần đây—TGA liên tục hút tiền

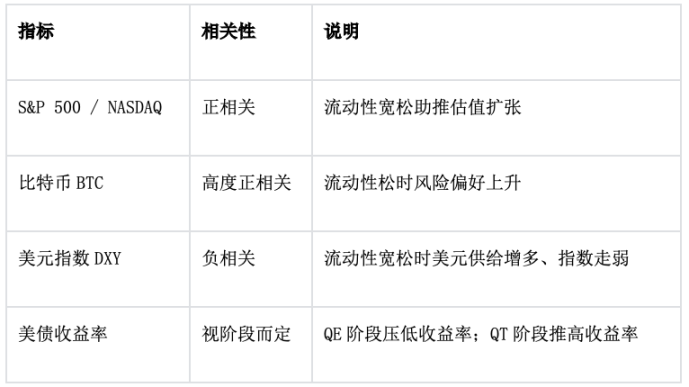

Hình 3: Biến động số dư tài khoản TGA của Bộ Tài chính Mỹ

1. Giải thích chỉ báo

Biểu đồ trên thể hiện số dư tài khoản chính TGA (Treasury General Account) của Bộ Tài chính Mỹ tại Fed. Trục hoành là thời gian (2021–2025), trục tung là số tiền (tỷ USD). Đường này thực chất phản ánh tình trạng Bộ Tài chính hút hoặc bơm thanh khoản, cũng là van điều tiết quan trọng của thanh khoản USD. Dưới đây là phân tích chuyên sâu kết hợp rủi ro đóng cửa chính phủ (shutdown) và hoạt động tài khóa những năm gần đây.

Sự dao động lên xuống của đường này đại diện cho việc Bộ Tài chính “hút tiền từ thị trường (TGA tăng)” hoặc “bơm tiền ra thị trường (TGA giảm)”.

- TGA tăng → Chính phủ hút thanh khoản thị trường (dự trữ ngân hàng giảm)

- TGA giảm → Chính phủ bơm thanh khoản ra thị trường (dự trữ ngân hàng tăng)

Do đó:

TGA ≈ Chỉ báo ngược chiều của thanh khoản USD thị trường

Khi TGA tăng, tiền thị trường bị siết lại; khi TGA giảm, tiền thị trường được nới lỏng.

Kết hợp thời gian và sự kiện: Nhịp điệu thanh khoản 5 năm 2021–2025

2. Liên kết cấu trúc với “đóng cửa chính phủ”

Trước khi đóng cửa: Bộ Tài chính tăng TGA để dự phòng khẩn cấp

Khi bế tắc ngân sách quốc hội đến gần, nguy cơ đóng cửa tăng, Bộ Tài chính sẽ phát hành trái phiếu sớm, kéo số dư TGA lên cao, đảm bảo có tiền mặt chi trả các khoản thiết yếu trong thời gian chính phủ ngừng hoạt động.

Giai đoạn này thị trường sẽ xuất hiện tình trạng siết thanh khoản ngắn hạn, lãi suất ngắn hạn tăng.

Trong thời gian đóng cửa: Chi tiêu tạm dừng, phát hành nợ bị hạn chế

Trong thời gian đóng cửa, một phần chi tiêu chính phủ bị tạm dừng, mức TGA giữ nguyên hoặc giảm nhẹ trong ngắn hạn, nhưng do không có nguồn cung trái phiếu mới, nhu cầu của quỹ tiền tệ đổ dồn vào ON RRP.

Hình thành “mất cân đối thanh khoản cấu trúc”: Tổng thể trung tính nhưng ngắn hạn căng thẳng.

Sau khi đóng cửa kết thúc: Bổ sung ngân sách, trả lương → TGA giảm mạnh

Sau khi chính phủ khôi phục chi tiêu, TGA giảm, thanh khoản được bơm ra ngay lập tức. Dự trữ ngân hàng tăng, áp lực trên thị trường Repo giảm, tài sản rủi ro thường bật tăng ở giai đoạn này.

Ví dụ sau khi trần nợ năm 2023 được dỡ bỏ, BTC tăng vọt trong ngắn hạn, Nasdaq phục hồi.

V. Fed hành động: Bơm thanh khoản

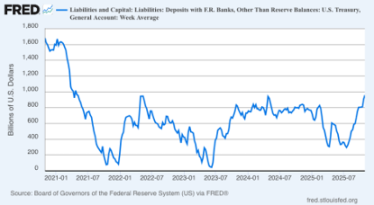

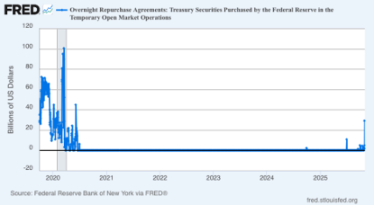

Hình 4: ON RPs (repo ngược qua đêm) của Fed

1. Giải thích chỉ báo

Nguồn: FRED (Fed New York)

Dữ liệu mới nhất (31 tháng 10 năm 2025) (UTC+8): 29.4 tỷ USD

So sánh: Đỉnh tháng 9 năm 2019 là 49.75 tỷ USD

Chỉ báo này đại diện cho việc Fed thông qua hoạt động repo tạm thời (dùng trái phiếu Mỹ làm tài sản thế chấp) cung cấp tiền mặt qua đêm cho các nhà giao dịch chính, là biện pháp bơm thanh khoản trực tiếp.

Sau đại dịch, công cụ này bị ngưng sử dụng trong thời gian dài, việc tái khởi động lần này mang ý nghĩa tín hiệu chính sách lớn.

2. Ba điểm quan sát chính

Bối cảnh chính sách: Động thái này của Fed là phản ứng với tình trạng “thiếu hụt thực sự” trên thị trường vốn ngắn hạn. QT sắp dừng lại, nhưng dự trữ tiếp tục giảm khiến áp lực vay mượn tăng mạnh. Việc tái khởi động ON RPs cho thấy: “Fed từ bị động thu hẹp bảng cân đối → chủ động quản lý thanh khoản.”

Đặc điểm quy mô: 29.4 tỷ USD tuy thấp hơn mức khủng hoảng năm 2019, nhưng ý nghĩa biểu tượng rất lớn, cho thấy lỗ hổng thanh khoản đã vượt ngưỡng quan sát của Fed. Nếu quy mô hoạt động tiếp tục tăng trong hai tuần tới, có thể coi là “bán chuyển hướng chính sách”.

Cơ chế thị trường:

- Ngân hàng và quỹ thị trường tiền tệ do thiếu dự trữ buộc phải tăng lãi suất huy động;

- Fed bơm thanh khoản qua repo, tạm thời kéo giảm chênh lệch SOFR và Repo;

- Nếu hành động này kéo dài, sẽ tạo hiệu ứng “mini QE”.

3. So sánh lịch sử: Năm 2019 vs năm 2025

VI. Kết luận

1. Hiện tại tài khoản TGA gần 1 nghìn tỷ USD, là nguyên nhân chính khiến thanh khoản căng thẳng gần đây, sau khi chính phủ mở cửa lại, chi tiêu được khôi phục, TGA sẽ giảm, thanh khoản USD phục hồi, các tài sản rủi ro như BTC có thể được hỗ trợ;

2. Trước khi chính phủ mở cửa lại, Fed sẽ tiếp tục bơm thanh khoản qua repo, tạm thời kéo giảm chênh lệch SOFR và Repo, giảm bớt tình trạng căng thẳng thanh khoản trên thị trường;

3. Các trang dự báo đặt cược bằng tiền thật là giữa tháng 11, tức từ ngày 10 đến ngày 15 tháng 11 (UTC+8), các tổ chức như Goldman Sachs dự báo chính phủ sẽ mở cửa trong vòng hai tuần;

4. Do đó, BTC rất có thể đang trong “nhịp giảm cuối cùng”, ít nhất việc chính phủ mở cửa và cắt giảm lãi suất trong tương lai là chắc chắn, dù thời điểm cụ thể còn chưa rõ ràng.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

ASTER bất chấp sự sụt giảm của thị trường crypto: Đồng crypto tiếp theo có thể tăng 1000 lần?

Token ASTER đi ngược xu hướng thị trường, tăng 13% khi đà tăng giá được củng cố sau động thái mua vào lúc giá giảm gần đây của nhà sáng lập Binance, Changpeng Zhao.

Theo dõi Altcoin: ZKsync tăng 91% trong tuần giữa lúc phí giao dịch đạt mức kỷ lục

ZKsync (ZK) đã tăng 91% trong tuần này khi phí mạng tăng gần 700%, đồng thời đồng sáng lập của dự án đã đề xuất kế hoạch cải tổ lớn đối với token.

WisdomTree kích hoạt Chainlink NAV Feed cho quỹ tín dụng mã hóa CRDT

WisdomTree và Chainlink ra mắt nguồn cấp dữ liệu NAV phi tập trung cho quỹ mã hóa CRDT, cung cấp định giá theo thời gian thực thông qua 16 nhà vận hành oracle trên Ethereum.

Nhà phân tích biểu đồ tiền điện tử dự đoán “bứt phá lịch sử” cho XRP

XRP đã phục hồi mạnh mẽ từ mức hỗ trợ quan trọng $2, làm dấy lên sự lạc quan trong giới phân tích khi nhiều người tin rằng token này có thể đang chuẩn bị cho một đợt bứt phá lớn.