Lỗ trên sổ sách 1.3 tỷ đô la! Cược lớn vào Ethereum của Tom Lee sụp đổ dưới áp lực thị trường

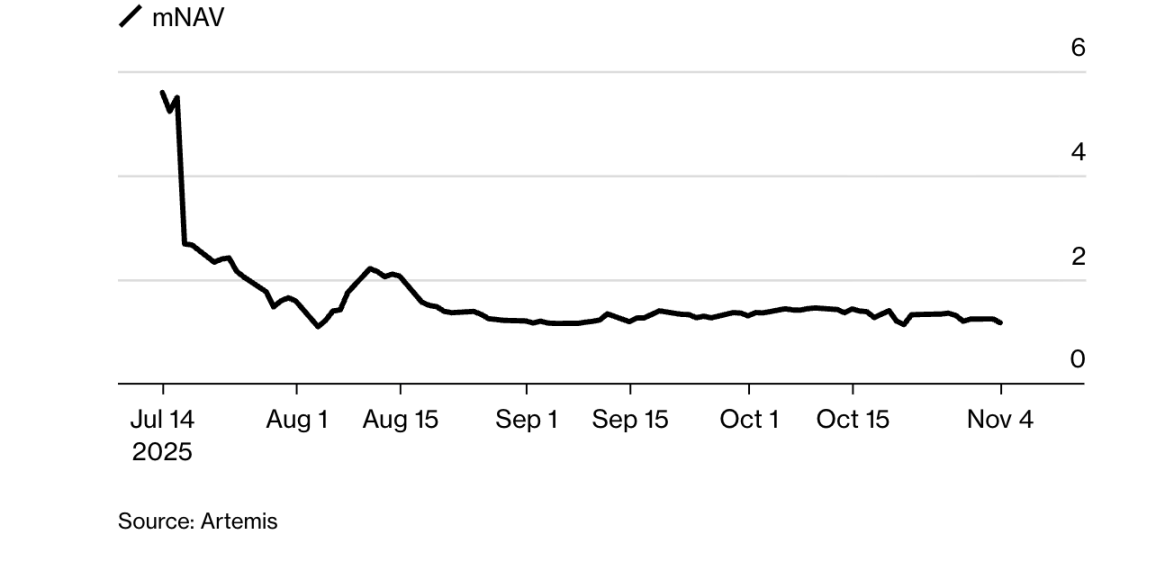

Tỷ lệ giữa vốn hóa thị trường và giá trị tài sản ròng của Bitmine đã giảm mạnh từ 5.6 vào tháng 7 xuống còn 1.2, giá cổ phiếu đã giảm 70% so với mức đỉnh.

Tỷ lệ giữa vốn hóa thị trường và giá trị tài sản ròng của Bitmine đã giảm mạnh từ 5,6 vào tháng 7 xuống còn 1,2, giá cổ phiếu giảm 70% so với mức đỉnh.

Tác giả: Sidhartha Shukla

Biên dịch: Chopper, Foresight News

Thí nghiệm kho bạc doanh nghiệp của Ethereum đang dần sụp đổ trong thời gian thực.

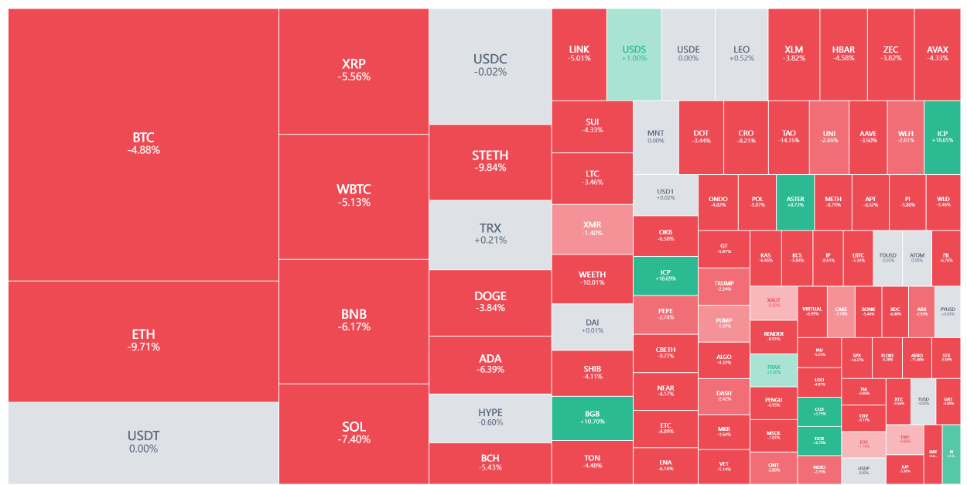

Đồng tiền mã hóa lớn thứ hai thế giới đã giảm xuống dưới 3.300 USD vào thứ Ba, cùng lúc với Bitcoin - chỉ báo xu hướng của thị trường - và cổ phiếu công nghệ cũng giảm. Đợt giảm này khiến giá Ethereum giảm 30% so với mức đỉnh tháng 8, trở lại mức trước khi các doanh nghiệp mua vào quy mô lớn, càng củng cố xu hướng bước vào thị trường gấu.

Theo dữ liệu từ công ty nghiên cứu 10x Research, sự đảo chiều này đã khiến nhà ủng hộ doanh nghiệp tích cực nhất của Ethereum – Bitmine Immersion Technologies Inc. – đối mặt với khoản lỗ trên sổ sách hơn 1,3 tỷ USD. Công ty niêm yết này được hậu thuẫn bởi tỷ phú Peter Thiel và do nhà dự báo Phố Wall Tom Lee điều hành, với chiến lược mô phỏng mô hình kho bạc Bitcoin của Michael Saylor, đã mua vào 3,4 triệu Ethereum với giá trung bình 3.909 USD. Hiện tại, toàn bộ dự trữ tiền của Bitmine đã được đầu tư hết, công ty đang chịu áp lực ngày càng lớn.

10x viết trong báo cáo: "Trong nhiều tháng qua, Bitmine đã thống trị câu chuyện thị trường và dòng tiền. Giờ đây, toàn bộ vốn đã được đầu tư, khoản lỗ trên sổ sách vượt quá 1,3 tỷ USD và không còn nhiều vốn dự phòng."

Báo cáo chỉ ra rằng các nhà đầu tư nhỏ lẻ mua cổ phiếu Bitmine với mức giá cao hơn giá trị tài sản ròng (NAV) phải chịu tổn thất nặng nề hơn, và thị trường hiện không còn nhiều người sẵn sàng "bắt dao rơi".

Lee chưa phản hồi ngay lập tức yêu cầu bình luận, đại diện Bitmine cũng chưa trả lời ngay.

Canh bạc của Bitmine không chỉ đơn thuần là giao dịch trên bảng cân đối kế toán. Đằng sau động thái tăng mua này là một tầm nhìn lớn hơn: tài sản số có thể chuyển từ công cụ đầu cơ sang hạ tầng tài chính doanh nghiệp, qua đó củng cố vị thế của Ethereum trong lĩnh vực tài chính chính thống. Những người ủng hộ cho rằng, bằng cách đưa Ethereum vào kho tài sản của các công ty niêm yết, doanh nghiệp sẽ góp phần xây dựng một nền kinh tế phi tập trung hoàn toàn mới, nơi mã nguồn thay thế hợp đồng và token đóng vai trò là tài sản.

Lý luận này đã thúc đẩy đợt tăng giá mùa hè. Giá Ethereum từng tiến sát 5.000 USD, chỉ riêng tháng 7 và tháng 8, các quỹ ETF Ethereum đã thu hút hơn 9 tỷ USD dòng vốn. Tuy nhiên, kể từ sau đợt sụp đổ thị trường tiền mã hóa ngày 10/10, tình hình đã đảo chiều: theo dữ liệu tổng hợp từ Coinglass và Bloomberg, kể từ đó các quỹ ETF Ethereum đã bị rút 850 triệu USD, hợp đồng tương lai Ethereum giảm 16 tỷ USD giá trị mở.

Lee từng dự đoán Ethereum sẽ đạt 16.000 USD vào cuối năm nay.

Phần bù giá trị tài sản ròng (mNAV) của Bitmine giảm mạnh

Theo dữ liệu từ Artemis, tỷ lệ giữa vốn hóa thị trường và giá trị tài sản ròng của Bitmine đã giảm mạnh từ 5,6 vào tháng 7 xuống còn 1,2, giá cổ phiếu giảm 70% so với mức đỉnh. Tương tự các công ty liên quan đến Bitcoin trước đây, giá cổ phiếu Bitmine hiện đã gần hơn với giá trị tài sản cơ sở, thị trường đang đánh giá lại mức định giá cao trước đây của các bảng cân đối tài sản tiền mã hóa.

Tuần trước, một công ty kho bạc Ethereum niêm yết khác là ETHZilla đã bán lượng Ethereum trị giá 40 triệu USD để mua lại cổ phiếu, nhằm đưa tỷ lệ giá trị tài sản ròng điều chỉnh (mNAV) trở về mức bình thường. Công ty này cho biết trong thông cáo báo chí: "ETHZilla dự định sử dụng số tiền thu được từ việc bán Ethereum còn lại để tiếp tục mua lại cổ phiếu, và sẽ tiếp tục bán Ethereum để mua lại cổ phiếu cho đến khi mức chiết khấu so với giá trị tài sản ròng trở lại bình thường."

Dù giá giảm, các yếu tố cơ bản dài hạn của Ethereum dường như vẫn mạnh mẽ: giá trị xử lý trên chuỗi vẫn vượt trội so với tất cả các mạng hợp đồng thông minh đối thủ, và cơ chế staking giúp token này vừa có thuộc tính sinh lời vừa có tính giảm phát. Tuy nhiên, khi các đối thủ như Solana ngày càng mạnh, dòng vốn ETF đảo chiều, sự quan tâm của nhà đầu tư nhỏ lẻ giảm sút, câu chuyện "doanh nghiệp có thể ổn định giá tiền mã hóa" đang dần mất hiệu lực.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Huyền thoại cá voi sụp đổ! Không ai có thể chiến thắng thị trường mãi mãi!

DeFi còn dám chơi nữa không? Mùi vị này quá quen thuộc rồi…

Báo cáo nghiên cứu của Galaxy: Điều gì đang thúc đẩy đợt tăng giá tận thế của Zcash?

Bất kể sức mạnh giá của ZEC có thể được duy trì hay không, sự luân chuyển thị trường lần này đã buộc thị trường phải đánh giá lại giá trị của quyền riêng tư.