Tại sao giá bitcoin chỉ tăng khi chính phủ Mỹ mở cửa?

Chính phủ Hoa Kỳ đã đóng cửa sang ngày thứ 36, gây ra sự sụt giảm trên các thị trường tài chính toàn cầu. Việc đóng cửa khiến tài khoản chung của Bộ Tài chính (TGA) không thể giải ngân, rút bớt thanh khoản khỏi thị trường và kích hoạt khủng hoảng thanh khoản. Lãi suất cho vay liên ngân hàng tăng vọt, tỷ lệ vỡ nợ của bất động sản thương mại và khoản vay ô tô cũng tăng, làm gia tăng rủi ro hệ thống. Thị trường có quan điểm trái chiều về xu hướng tương lai: phe bi quan cho rằng cú sốc thanh khoản sẽ tiếp diễn, trong khi phe lạc quan dự đoán thanh khoản sẽ được giải phóng sau khi chính phủ mở cửa trở lại. Tóm tắt do Mars AI tạo ra. Nội dung tóm tắt này được tạo bởi mô hình Mars AI, độ chính xác và đầy đủ của nội dung vẫn đang trong quá trình cải tiến.

Chính phủ Hoa Kỳ chính thức bước vào ngày đóng cửa thứ 36, lập kỷ lục mới.

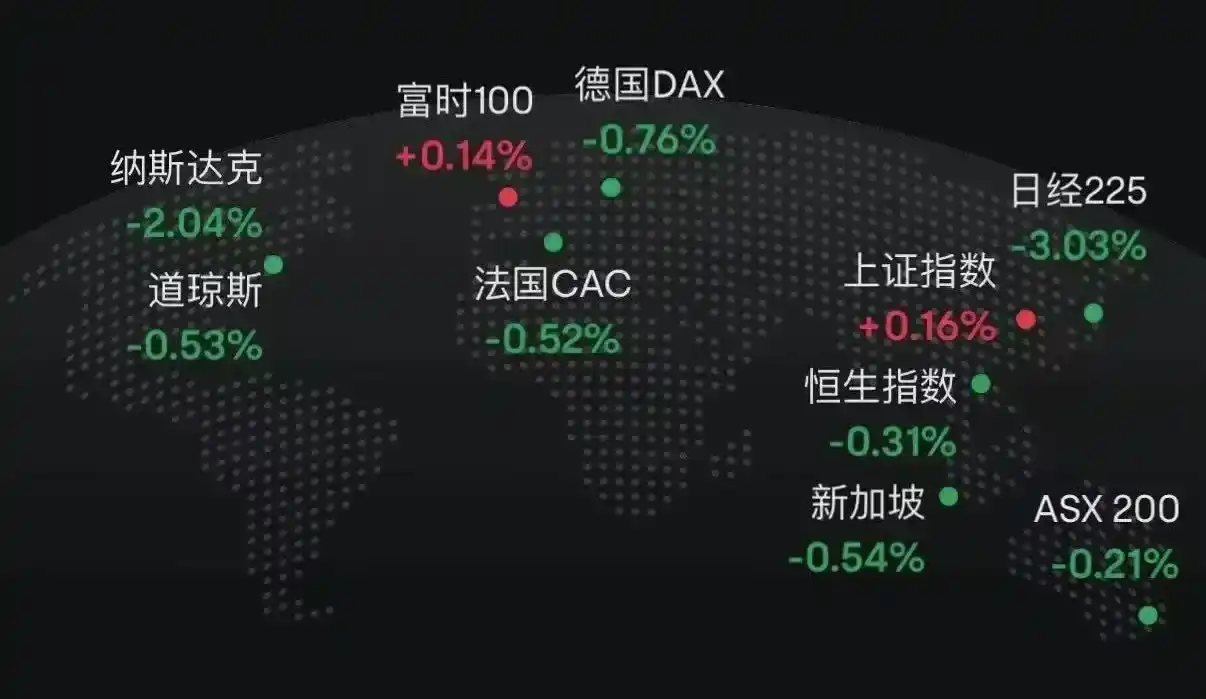

Trong hai ngày qua, thị trường tài chính toàn cầu lao dốc. Nasdaq, bitcoin, cổ phiếu công nghệ, chỉ số Nikkei, thậm chí cả các tài sản trú ẩn an toàn như trái phiếu chính phủ Mỹ và vàng cũng không tránh khỏi.

Tâm lý hoảng loạn đang lan rộng trên thị trường, trong khi các chính trị gia ở Washington vẫn tiếp tục tranh cãi về ngân sách. Liệu có mối liên hệ nào giữa việc chính phủ Hoa Kỳ đóng cửa và sự sụt giảm của thị trường tài chính toàn cầu? Câu trả lời đang dần lộ diện.

Đây không phải là một đợt điều chỉnh thị trường thông thường, mà là một cuộc khủng hoảng thanh khoản do việc chính phủ đóng cửa kích hoạt. Khi chi tiêu tài khóa bị đóng băng, hàng trăm tỷ USD bị khóa trong tài khoản của Bộ Tài chính và không thể chảy vào thị trường, dòng máu của hệ thống tài chính đang bị cắt đứt.

Thủ phạm thực sự của đợt giảm giá: "Hố đen" của Bộ Tài chính

Tài khoản chung của Bộ Tài chính Hoa Kỳ (Treasury General Account), viết tắt là TGA. Có thể hiểu đây là tài khoản séc trung tâm mà chính phủ Hoa Kỳ mở tại Cục Dự trữ Liên bang. Tất cả các khoản thu của liên bang, dù là thuế hay tiền thu được từ phát hành trái phiếu, đều được gửi vào tài khoản này.

Và tất cả các khoản chi tiêu của chính phủ, từ trả lương cho công chức đến chi tiêu quốc phòng, cũng đều được chuyển từ tài khoản này.

Trong điều kiện bình thường, TGA giống như một trạm trung chuyển vốn, duy trì sự cân bằng động. Bộ Tài chính thu tiền, sau đó nhanh chóng chi tiêu, dòng tiền chảy vào hệ thống tài chính tư nhân, trở thành dự trữ của các ngân hàng, cung cấp thanh khoản cho thị trường.

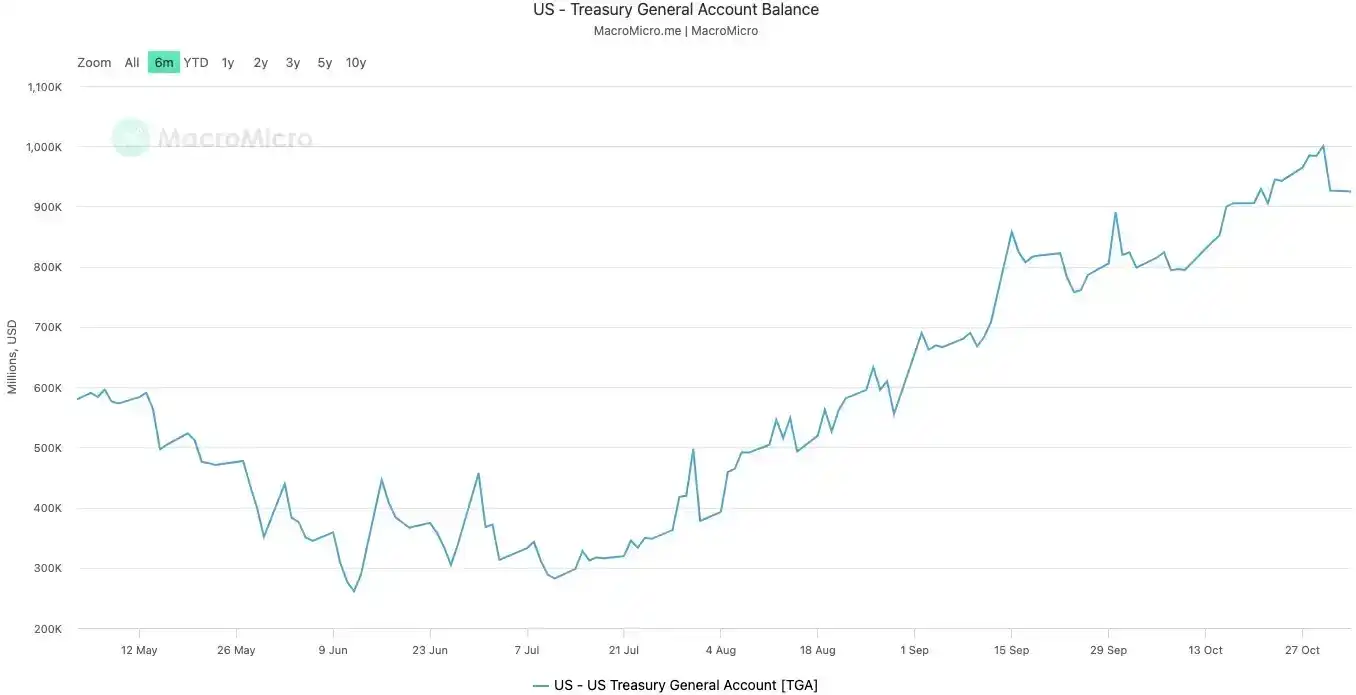

Việc chính phủ đóng cửa đã phá vỡ chu trình này. Bộ Tài chính vẫn tiếp tục thu tiền qua thuế và phát hành trái phiếu, số dư của TGA liên tục tăng. Nhưng do Quốc hội chưa phê duyệt ngân sách, phần lớn các cơ quan chính phủ đóng cửa, Bộ Tài chính không thể chi tiêu theo kế hoạch. TGA trở thành một "hố đen" tài chính chỉ vào mà không ra.

Kể từ khi đóng cửa bắt đầu vào ngày 10 tháng 10 năm 2025, số dư của TGA đã tăng từ khoảng 800 billions USD lên hơn 1 trillion USD vào ngày 30 tháng 10. Chỉ trong 20 ngày ngắn ngủi, hơn 200 billions USD đã bị rút khỏi thị trường và bị khóa trong két sắt của Cục Dự trữ Liên bang.

Số dư TGA của chính phủ Hoa Kỳ | Nguồn: MicroMacro

Một số phân tích chỉ ra rằng, việc chính phủ đóng cửa đã rút gần 700 billions USD thanh khoản khỏi thị trường chỉ trong vòng một tháng. Hiệu ứng này tương đương với việc Cục Dự trữ Liên bang thực hiện nhiều đợt tăng lãi suất hoặc đẩy nhanh quá trình thắt chặt định lượng.

Khi dự trữ của hệ thống ngân hàng bị TGA hút đi một lượng lớn, khả năng và ý chí cho vay của các ngân hàng giảm mạnh, chi phí vốn trên thị trường tăng vọt.

Những tài sản nhạy cảm nhất với thanh khoản luôn là những tài sản cảm nhận được sự lạnh lẽo đầu tiên. Thị trường tiền mã hóa đã lao dốc vào ngày 11 tháng 10, ngày thứ hai sau khi đóng cửa, với quy mô thanh lý gần 20 billions USD. Tuần này, cổ phiếu công nghệ cũng lao đao, chỉ số Nasdaq giảm 1,7% vào thứ Ba, Meta và Microsoft giảm mạnh sau báo cáo tài chính.

Sự sụt giảm của thị trường tài chính toàn cầu chính là biểu hiện trực quan nhất của đợt thắt chặt ngầm này.

Hệ thống đang "sốt cao"

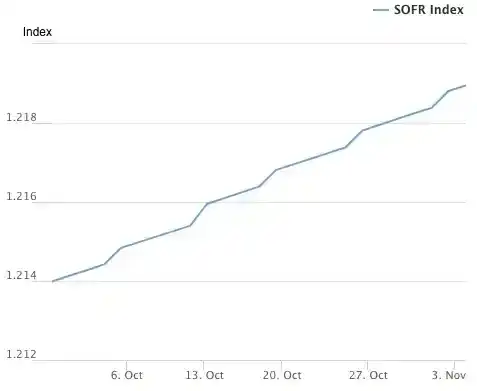

TGA là "nguyên nhân gây bệnh" của cuộc khủng hoảng thanh khoản, còn lãi suất vay qua đêm tăng vọt là triệu chứng "sốt cao" trực tiếp nhất của hệ thống tài chính.

Thị trường vay qua đêm là nơi các ngân hàng cho nhau vay vốn ngắn hạn, là mao mạch của toàn bộ hệ thống tài chính, lãi suất của nó là chỉ số thực tế nhất để đo lường mức độ "dễ thở" của dòng tiền liên ngân hàng. Khi thanh khoản dồi dào, các ngân hàng dễ dàng vay mượn, lãi suất ổn định. Nhưng khi thanh khoản cạn kiệt, các ngân hàng bắt đầu thiếu tiền, sẵn sàng trả giá cao hơn để vay qua đêm.

Hai chỉ số then chốt cho thấy rõ mức độ nghiêm trọng của cơn sốt này:

Chỉ số đầu tiên là SOFR (Secured Overnight Financing Rate - lãi suất tài trợ qua đêm có bảo đảm). Ngày 31 tháng 10, SOFR tăng vọt lên 4,22%, mức tăng trong ngày lớn nhất trong một năm qua.

Điều này không chỉ cao hơn mức trần lãi suất quỹ liên bang do Cục Dự trữ Liên bang đặt ra là 4,00%, mà còn cao hơn lãi suất quỹ liên bang hiệu quả tới 32 điểm cơ bản, đạt mức cao nhất kể từ cuộc khủng hoảng thị trường tháng 3 năm 2020. Chi phí vay thực tế trên thị trường liên ngân hàng đã vượt khỏi tầm kiểm soát, cao hơn nhiều so với lãi suất chính sách của ngân hàng trung ương.

Chỉ số SOFR (Secured Overnight Financing Rate) | Nguồn: Federal Reserve Bank of New York

Chỉ số thứ hai còn đáng kinh ngạc hơn là mức sử dụng SRF (Standing Repo Facility) của Cục Dự trữ Liên bang. SRF là công cụ thanh khoản khẩn cấp mà Cục Dự trữ Liên bang cung cấp cho các ngân hàng, khi các ngân hàng không thể vay tiền trên thị trường, họ có thể thế chấp trái phiếu chất lượng cao cho Fed để đổi lấy tiền mặt.

Ngày 31 tháng 10, mức sử dụng SRF tăng vọt lên 50.35 billions USD, mức cao nhất kể từ cuộc khủng hoảng đại dịch tháng 3 năm 2020. Hệ thống ngân hàng đã rơi vào tình trạng thiếu hụt USD nghiêm trọng, buộc phải gõ cửa cầu cứu cuối cùng của Fed.

Mức sử dụng Standing Repo Facility (SRF) | Nguồn: Federal Reserve Bank of New York

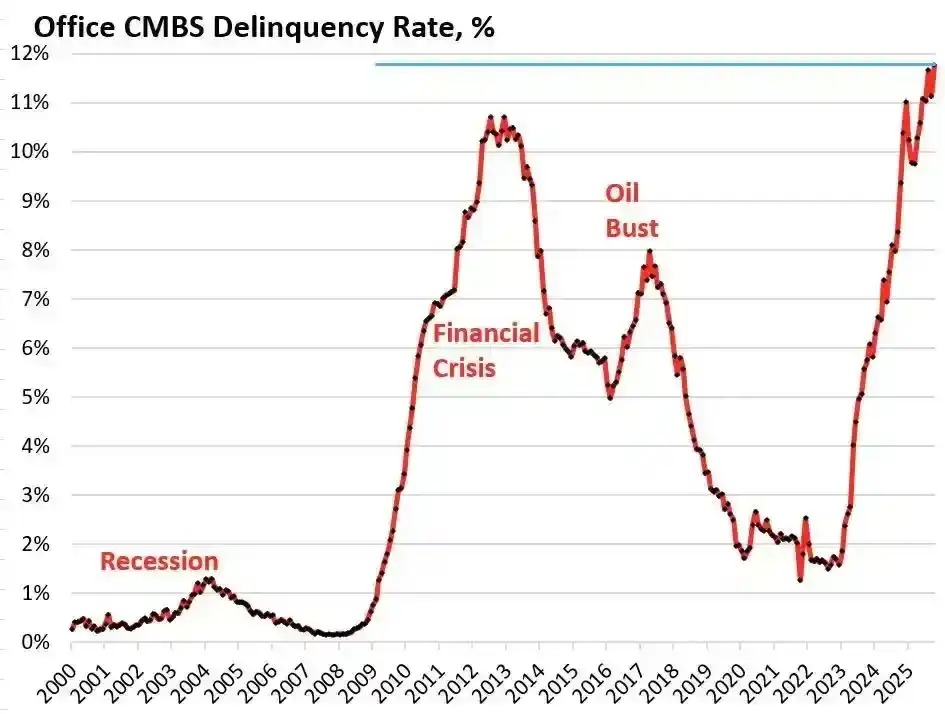

Cơn sốt cao của hệ thống tài chính đang truyền áp lực sang các mắt xích yếu của nền kinh tế thực, kích hoạt những quả bom nợ tiềm ẩn từ lâu, hiện tại hai lĩnh vực nguy hiểm nhất là bất động sản thương mại và cho vay mua ô tô.

Theo dữ liệu từ tổ chức nghiên cứu Trepp, tỷ lệ vỡ nợ của sản phẩm chứng khoán hóa khoản vay thế chấp bất động sản thương mại văn phòng (CMBS) tại Hoa Kỳ đã đạt 11,8% vào tháng 10 năm 2025, không chỉ lập kỷ lục lịch sử mà còn vượt qua đỉnh 10,3% của cuộc khủng hoảng tài chính năm 2008. Chỉ trong ba năm, con số này đã tăng gần 10 lần từ mức 1,8%.

Tỷ lệ vỡ nợ của sản phẩm chứng khoán hóa khoản vay thế chấp bất động sản thương mại văn phòng tại Hoa Kỳ | Nguồn: Wolf Street

Bravern Office Commons tại thành phố Bellevue, bang Washington là một ví dụ điển hình. Tòa nhà văn phòng từng được Microsoft thuê toàn bộ này, năm 2020 còn được định giá tới 605 millions USD, nay sau khi Microsoft rút đi, giá trị đã giảm 56% xuống còn 268 millions USD và đã bước vào quy trình vỡ nợ.

Cuộc khủng hoảng bất động sản thương mại nghiêm trọng nhất kể từ năm 2008 này đang lan tỏa rủi ro hệ thống qua các ngân hàng khu vực, quỹ đầu tư bất động sản REITs và quỹ hưu trí, ảnh hưởng đến toàn bộ hệ thống tài chính.

Ở phía tiêu dùng, cảnh báo về cho vay mua ô tô cũng đã vang lên. Giá xe mới tăng vọt lên trung bình trên 50,000 USD, người vay dưới chuẩn phải chịu lãi suất lên tới 18-20%, làn sóng vỡ nợ đang đến gần. Tính đến tháng 9 năm 2025, tỷ lệ vỡ nợ của các khoản vay mua ô tô dưới chuẩn đã gần 10%, tỷ lệ chậm trả chung của các khoản vay mua ô tô đã tăng hơn 50% trong 15 năm qua.

Dưới áp lực lãi suất cao và lạm phát cao, tình hình tài chính của người tiêu dùng tầng lớp dưới tại Hoa Kỳ đang xấu đi nhanh chóng.

Từ sự thắt chặt ngầm của TGA, đến cơn sốt hệ thống của lãi suất qua đêm, rồi đến các vụ nổ nợ trong bất động sản thương mại và cho vay mua ô tô, một chuỗi truyền dẫn khủng hoảng rõ ràng đã xuất hiện. Ngòi nổ bất ngờ do bế tắc chính trị ở Washington đã kích hoạt những điểm yếu cấu trúc vốn đã tồn tại từ lâu trong nền kinh tế Hoa Kỳ.

Các trader nhìn nhận thị trường tương lai ra sao?

Đối mặt với cuộc khủng hoảng này, thị trường rơi vào sự chia rẽ lớn. Các trader đứng ở ngã ba đường, tranh luận gay gắt về hướng đi sắp tới.

Phe bi quan do Mott Capital Management đại diện cho rằng, thị trường đang đối mặt với một cú sốc thanh khoản tương đương cuối năm 2018. Dự trữ ngân hàng đã giảm xuống mức nguy hiểm, rất giống với tình trạng khi Fed thu hẹp bảng cân đối năm 2018 gây biến động thị trường. Chỉ cần chính phủ tiếp tục đóng cửa, TGA tiếp tục hút thanh khoản, nỗi đau của thị trường sẽ không kết thúc. Hy vọng duy nhất nằm ở thông báo tái cấp vốn hàng quý QRA của Bộ Tài chính vào ngày 2 tháng 11. Nếu Bộ Tài chính quyết định giảm mục tiêu số dư TGA, có thể sẽ giải phóng hơn 150 billions USD thanh khoản cho thị trường. Nhưng nếu Bộ Tài chính giữ nguyên hoặc tăng mục tiêu, mùa đông của thị trường sẽ càng kéo dài.

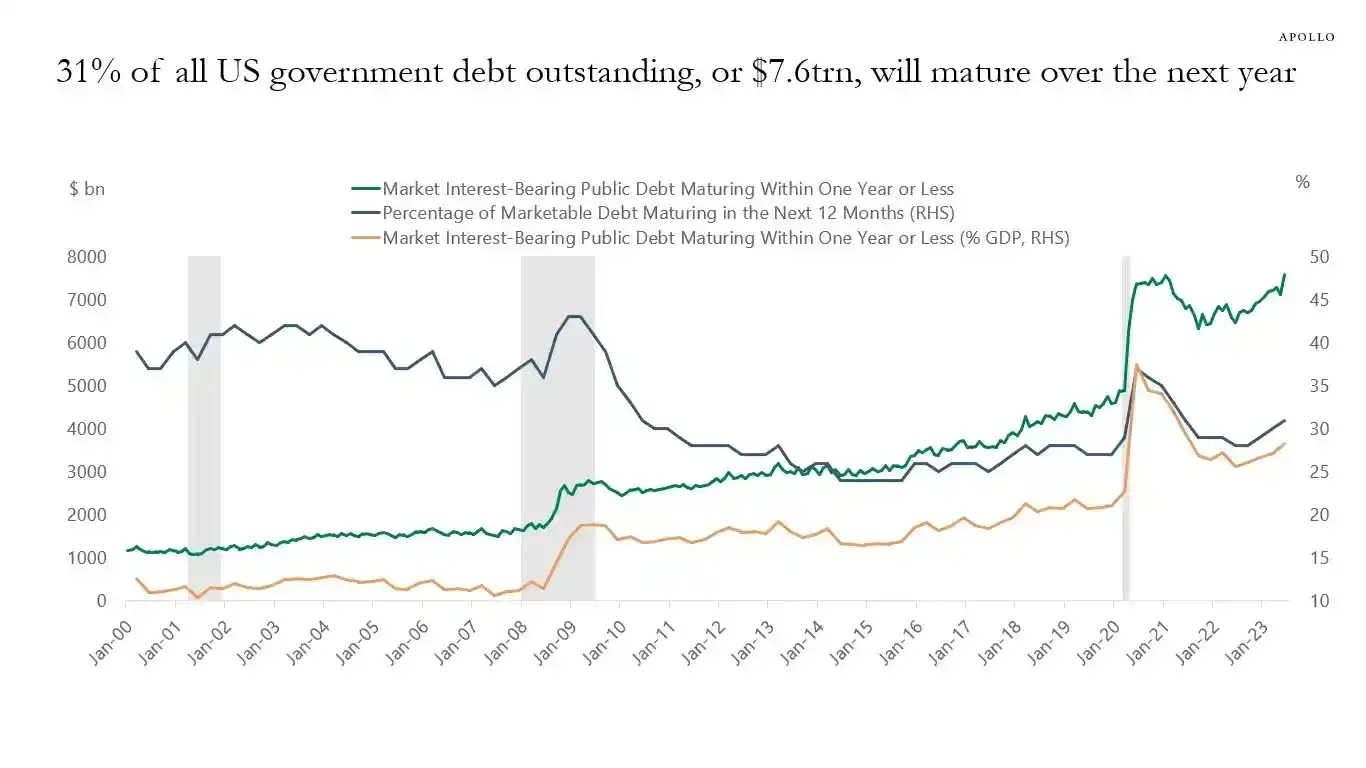

Nhà phân tích vĩ mô nổi tiếng Raoul Pal đại diện cho phe lạc quan, đưa ra lý thuyết "cửa sổ đau đớn" hấp dẫn. Ông thừa nhận thị trường hiện đang ở trong cửa sổ đau đớn của thắt chặt thanh khoản, nhưng tin chắc sau đó sẽ là làn sóng thanh khoản dồi dào. Trong 12 tháng tới, chính phủ Hoa Kỳ có tới 10 trillions USD nợ cần đáo hạn, buộc họ phải đảm bảo sự ổn định và thanh khoản của thị trường.

31% nợ chính phủ Hoa Kỳ (khoảng 7 trillions USD) sẽ đáo hạn trong năm tới, cộng với phát hành nợ mới, tổng quy mô có thể lên tới 10 trillions USD | Nguồn: Apollo Academy

Một khi chính phủ đóng cửa kết thúc, hàng trăm billions USD chi tiêu tài khóa bị dồn nén sẽ tràn vào thị trường như lũ, quá trình thắt chặt định lượng QT của Fed cũng sẽ kết thúc về mặt kỹ thuật, thậm chí có thể đảo chiều.

Để chuẩn bị cho cuộc bầu cử giữa nhiệm kỳ năm 2026, chính phủ Hoa Kỳ sẽ làm mọi cách để kích thích kinh tế, bao gồm giảm lãi suất, nới lỏng giám sát ngân hàng, thông qua các dự luật về tiền mã hóa, v.v. Trong bối cảnh Trung Quốc và Nhật Bản cũng tiếp tục mở rộng thanh khoản, thế giới sẽ bước vào một vòng bơm tiền mới. Đợt điều chỉnh hiện tại chỉ là một lần rũ bỏ trong thị trường bò, chiến lược đúng đắn là mua vào khi giá giảm.

Các tổ chức lớn như Goldman Sachs, Citi lại có quan điểm trung lập hơn. Họ dự đoán chính phủ sẽ kết thúc đóng cửa trong một đến hai tuần tới. Khi bế tắc được phá vỡ, lượng tiền mặt khổng lồ bị khóa trong TGA sẽ nhanh chóng được giải phóng, giúp giảm áp lực thanh khoản trên thị trường. Nhưng hướng đi dài hạn vẫn phụ thuộc vào thông báo QRA của Bộ Tài chính và chính sách tiếp theo của Fed.

Lịch sử dường như luôn lặp lại. Dù là nỗi sợ thu hẹp bảng cân đối năm 2018 hay khủng hoảng repo tháng 9 năm 2019, cuối cùng đều kết thúc bằng sự đầu hàng của Fed và bơm lại thanh khoản. Lần này, đối mặt với áp lực kép từ bế tắc chính trị và rủi ro kinh tế, các nhà hoạch định chính sách dường như lại một lần nữa đứng trước ngã ba quen thuộc.

Trong ngắn hạn, số phận của thị trường phụ thuộc vào quyết định của các chính trị gia ở Washington. Nhưng về lâu dài, kinh tế toàn cầu dường như đã mắc kẹt trong vòng luẩn quẩn nợ - bơm tiền - bong bóng mà không thể thoát ra.

Cuộc khủng hoảng do việc chính phủ đóng cửa bất ngờ kích hoạt này có thể chỉ là khúc dạo đầu cho làn sóng thanh khoản quy mô lớn tiếp theo sắp tới.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Ba điều cần xảy ra để Bitcoin tránh thị trường gấu

Anh sẽ công bố tham vấn quy định về stablecoin vào ngày 10 tháng 11 để bắt kịp Mỹ: báo cáo

Theo Bloomberg, Ngân hàng Anh vẫn đang tiến hành đúng tiến độ để công bố một cuộc tham vấn về quy định stablecoin vào ngày 10 tháng 11. Các đề xuất dự kiến sẽ bao gồm các giới hạn tạm thời đối với số lượng stablecoin mà cá nhân và doanh nghiệp có thể nắm giữ.

Stream Finance bị thiệt hại 93 triệu đô la — Người dùng DeFi bị khóa tài sản

Một “quái vật” với định giá 500 billions USD đang dần lộ diện

Được định giá ngang ngửa với OpenAI, vượt qua SpaceX và ByteDance, khiến Tether thu hút nhiều sự chú ý.