Các rạn nứt kinh tế ngày càng sâu sắc, bitcoin có thể trở thành "van xả áp" thanh khoản tiếp theo

Tiền mã hóa là một trong số ít lĩnh vực có thể lưu trữ và chuyển giá trị mà không phụ thuộc vào ngân hàng hay chính phủ.

Tác giả gốc: arndxt, nhà phân tích tiền mã hóa

Biên dịch: AididiaoJP, Foresight News

Nền kinh tế Mỹ đã bị chia cắt thành hai thế giới: một bên là thị trường tài chính bùng nổ, bên còn lại là nền kinh tế thực rơi vào suy thoái chậm chạp.

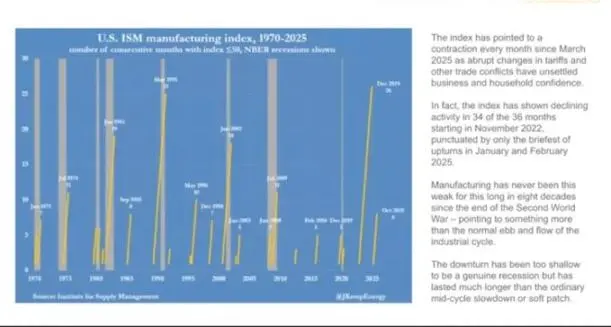

Chỉ số PMI ngành sản xuất đã suy giảm liên tục hơn 18 tháng, lập kỷ lục dài nhất kể từ Thế chiến II, nhưng thị trường chứng khoán vẫn tiếp tục tăng trưởng vì lợi nhuận ngày càng tập trung vào các ông lớn công nghệ và công ty tài chính. (Lưu ý: "Chỉ số PMI ngành sản xuất" là viết tắt của "Chỉ số quản lý thu mua ngành sản xuất", là "phong vũ biểu" đo lường sức khỏe ngành sản xuất.)

Thực chất đây là "lạm phát bảng cân đối kế toán".

Thanh khoản liên tục đẩy giá các tài sản cùng loại lên cao, trong khi tăng trưởng tiền lương, tạo tín dụng và sức sống của doanh nghiệp nhỏ lại luôn trì trệ.

Kết quả là nền kinh tế bị chia rẽ, trong các chu kỳ phục hồi hoặc kinh tế, các lĩnh vực khác nhau đi theo hướng hoàn toàn trái ngược:

Một bên là: thị trường vốn, người nắm giữ tài sản, ngành công nghệ và các tập đoàn lớn tăng trưởng mạnh mẽ (lợi nhuận, giá cổ phiếu, tài sản).

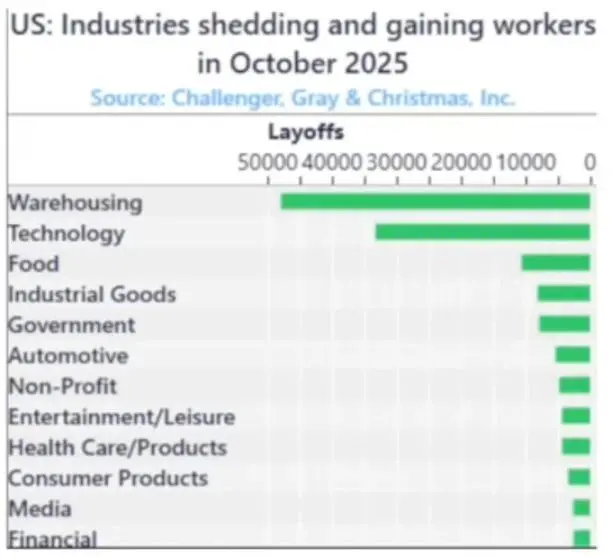

Bên còn lại là: tầng lớp lao động, doanh nghiệp nhỏ, ngành lao động phổ thông → giảm hoặc trì trệ.

Tăng trưởng và khó khăn cùng tồn tại.

Chính sách thất bại

Chính sách tiền tệ đã không còn thực sự mang lại lợi ích cho nền kinh tế thực.

Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất đã đẩy giá cổ phiếu và trái phiếu lên cao, nhưng không tạo ra việc làm mới hay tăng lương. Nới lỏng định lượng giúp các tập đoàn lớn dễ vay tiền hơn, nhưng không hỗ trợ được doanh nghiệp nhỏ phát triển.

Chính sách tài khóa cũng sắp đi đến giới hạn.

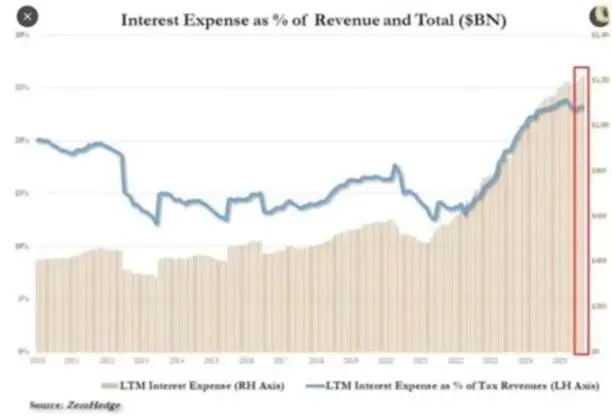

Hiện nay, gần một phần tư thu nhập của chính phủ chỉ dùng để trả lãi trái phiếu quốc gia.

Nhà hoạch định chính sách rơi vào thế tiến thoái lưỡng nan:

Thắt chặt chính sách để chống lạm phát thì thị trường đình trệ; nới lỏng để thúc đẩy tăng trưởng thì giá cả lại tăng. Hệ thống này đã tự vận hành theo vòng lặp: chỉ cần cố gắng giảm đòn bẩy, thu hẹp bảng cân đối, sẽ tác động đến giá trị tài sản vốn là nền tảng ổn định của nó.

Cấu trúc thị trường: Thu hoạch hiệu quả cao

Dòng vốn thụ động và giao dịch chênh lệch dữ liệu tần suất cao đã biến thị trường mở thành cỗ máy thanh khoản khép kín.

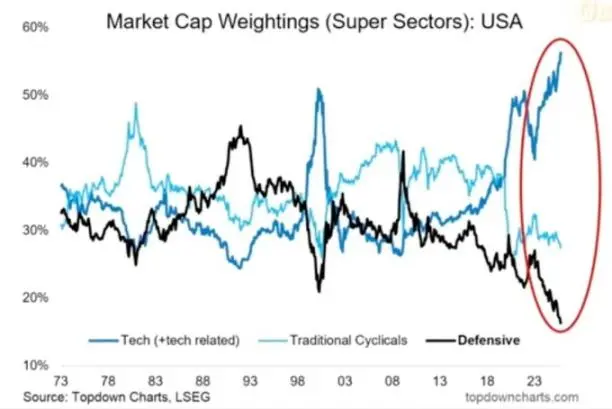

Bố trí vị thế và cung cấp biến động quan trọng hơn yếu tố cơ bản. Nhà đầu tư nhỏ thực chất trở thành đối tác giao dịch của các tổ chức. Điều này giải thích vì sao các nhóm phòng thủ bị bỏ rơi, cổ phiếu công nghệ tăng giá phi mã, cấu trúc thị trường thưởng cho việc đu bám giá, không thưởng cho giá trị thực.

Chúng ta đã tạo ra một thị trường có hiệu quả giá cực cao, nhưng hiệu quả sử dụng vốn lại cực thấp.

Thị trường mở đã trở thành cỗ máy thanh khoản tự vận hành.

Dòng vốn tự động luân chuyển → thông qua quỹ chỉ số, ETF và giao dịch thuật toán → tạo áp lực mua liên tục, bất kể yếu tố cơ bản ra sao.

Biến động giá được dẫn dắt bởi dòng vốn, không phải giá trị thực.

Giao dịch tần suất cao và các quỹ hệ thống hóa chi phối giao dịch hàng ngày, nhà đầu tư nhỏ thực chất đứng ở phía đối diện. Giá cổ phiếu tăng giảm phụ thuộc vào bố trí vị thế và cơ chế biến động.

Vì vậy cổ phiếu công nghệ liên tục phình to, còn các nhóm phòng thủ tụt lại phía sau.

Phản ứng xã hội: Cái giá chính trị của thanh khoản

Việc tạo ra của cải trong chu kỳ này tập trung vào tầng lớp trên cùng.

10% người giàu nhất nắm giữ hơn 90% tài sản tài chính, thị trường chứng khoán càng tăng, khoảng cách giàu nghèo càng lớn. Các chính sách đẩy giá tài sản lên cao đồng thời bào mòn sức mua của đa số người dân.

Không có tăng trưởng lương thực chất, không mua nổi nhà, cử tri cuối cùng sẽ đòi hỏi thay đổi, hoặc thông qua phân phối lại của cải, hoặc bằng bất ổn chính trị. Cả hai đều làm tăng áp lực tài khóa và đẩy lạm phát lên cao.

Đối với nhà hoạch định chính sách, chiến lược rất rõ ràng: duy trì thanh khoản dồi dào, đẩy thị trường lên cao, tuyên bố phục hồi kinh tế. Dùng sự phồn vinh bề ngoài thay cho cải cách thực chất. Nền kinh tế vẫn mong manh, nhưng ít nhất số liệu có thể giữ được đến kỳ bầu cử tiếp theo.

Tiền mã hóa như van xả áp lực

Tiền mã hóa là một trong số ít lĩnh vực không phụ thuộc vào ngân hàng hay chính phủ mà vẫn có thể lưu trữ và chuyển giá trị.

Thị trường truyền thống đã trở thành hệ thống khép kín, vốn lớn đã thu lợi phần lớn ngay từ vòng gọi vốn tư nhân trước khi niêm yết. Đối với thế hệ trẻ, bitcoin không còn chỉ là đầu cơ mà còn là cơ hội tham gia. Khi cả hệ thống dường như bị thao túng, ít nhất ở đây vẫn còn cơ hội.

Dù nhiều nhà đầu tư nhỏ từng bị tổn thương bởi token định giá quá cao và các đợt bán tháo của VC, nhu cầu cốt lõi vẫn rất mạnh mẽ: con người khao khát một hệ thống tài chính mở, công bằng và do chính mình kiểm soát.

Triển vọng

Nền kinh tế Mỹ đang lặp lại theo "phản xạ có điều kiện": thắt chặt → suy thoái → hoảng loạn chính sách → bơm tiền → lạm phát → lặp lại.

Năm 2026 có thể sẽ chứng kiến một chu kỳ nới lỏng tiếp theo, do tăng trưởng chậm lại và thâm hụt gia tăng. Thị trường chứng khoán sẽ bùng nổ trong thời gian ngắn, nhưng kinh tế thực sẽ không thực sự cải thiện, trừ khi vốn chuyển từ hỗ trợ tài sản sang đầu tư sản xuất.

Hiện tại, chúng ta đang chứng kiến giai đoạn cuối của nền kinh tế tài chính hóa:

- · Thanh khoản đóng vai trò như GDP

- · Thị trường trở thành công cụ chính sách

- · Bitcoin trở thành van xả áp lực xã hội

Chỉ cần hệ thống còn tiếp tục biến nợ thành bong bóng tài sản, chúng ta sẽ không có phục hồi thực sự, chỉ có sự trì trệ chậm chạp bị che giấu bởi các con số danh nghĩa tăng lên.

Liên kết bài gốc

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Các holder dài hạn của ETH bán ra 45.000 Ether mỗi ngày: Giá sẽ giảm xuống 2.5K USD tiếp theo?

Xu hướng 2 năm của Bitcoin sắp sụp đổ: Liệu phe bò có bảo vệ được mức $90K không?

Đợt tăng giá của Bitcoin 'có thể thực sự đã kết thúc' khi mô hình Wyckoff chỉ ra mức $86K