降息落地,是时候狂欢了吗?

美联储降息25个基点引发市场混乱,根源在于决策背后的政治干预和美联储内部的分歧,比特币因此获得意外关注。 摘要由 Mars AI 生成 本摘要由 Mars AI 模型生成,其生成内容的准确性、完整性还处于迭代更新阶段。

东八区2025年9月18日凌晨,华尔街的交易员们屏息以待。当美联储如期宣布降息25个基点的消息传来时,市场最初的反应是教科书式的:美债收益率下挫,美元走弱,风险资产欢欣鼓舞。然而,仅仅一个小时后,随着主席杰罗姆·鲍威尔走上新闻发布会的讲台,一切都发生了逆转。美元指数V型反弹,黄金从历史高位跳水,美股涨跌不一——市场陷入了彻底的困惑。

这场混乱的根源,并非那25个基点的降息本身。毕竟,根据CME的FedWatch工具,市场对此次降息的预期概率一度高达96%,几乎是板上钉钉。真正的引爆点,是决策背后一场精心编排却又漏洞百出的“团结”大戏。尤其是那张来自白宫“特派员”斯蒂芬·米兰(Stephen Miran)唯一的反对票,它如同一道闪电,撕开了传统金融体系最核心机构——美联储——那件名为“独立性”的皇帝新衣,并在无意之中,为远在另一个平行宇宙的比特币,举行了一场意想不到的加冕礼。

“数据依赖”的转向:为何非降不可?

在探讨这场会议的“奇特”之处前,必须明确美联储为何在此时踩下宽松的油门。答案很简单:就业市场正在亮起红灯。

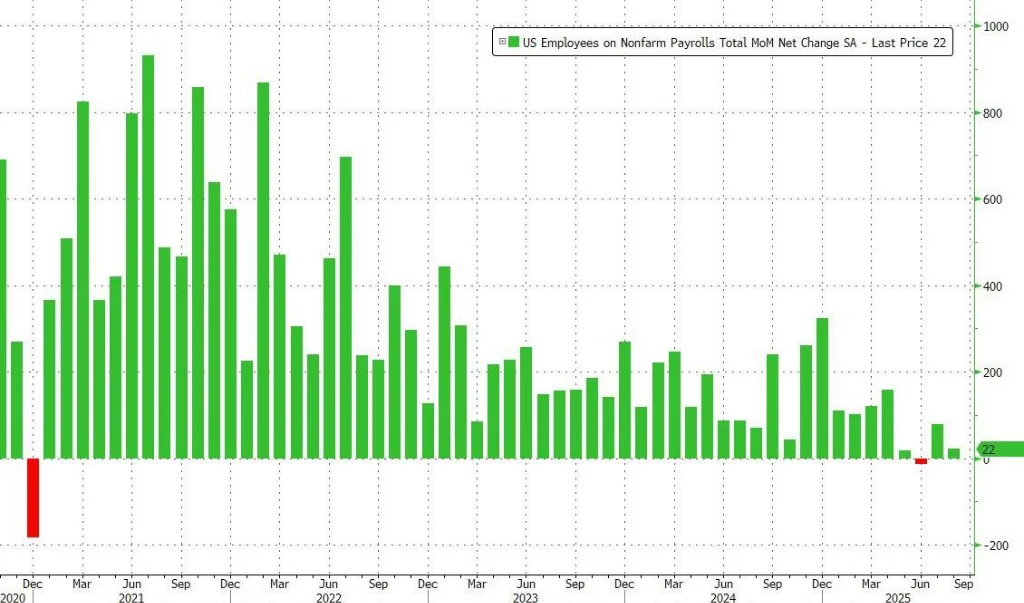

劳工部的数据描绘了一幅令人担忧的图景:截至8月的三个月内,平均每月新增就业岗位仅约2.9万个,这是自2010年(非疫情期间)以来最疲软的增长。更深层次的指标显示,初次申请失业救济金人数创下近四年新高,而长期失业(超过26周)的人数也达到了2021年11月以来的最高点。鲍威尔本人早在8月底的杰克逊霍尔年会上就已为此奠定基础,他明确表示:“就业下行风险正在上升。”这清晰地表明,美联储内部的天平,已经从对抗通胀,显著地滑向了捍卫其“充分就业”的使命。

然而,正当市场以为这是一次顺理成章的“鸽派”转向时,三个巨大的悬念,将这次会议推向了前所未有的复杂境地。

分裂的点阵图与潜在的降息路径

第一个悬念,也是市场的核心关切:今年还会降息几次?

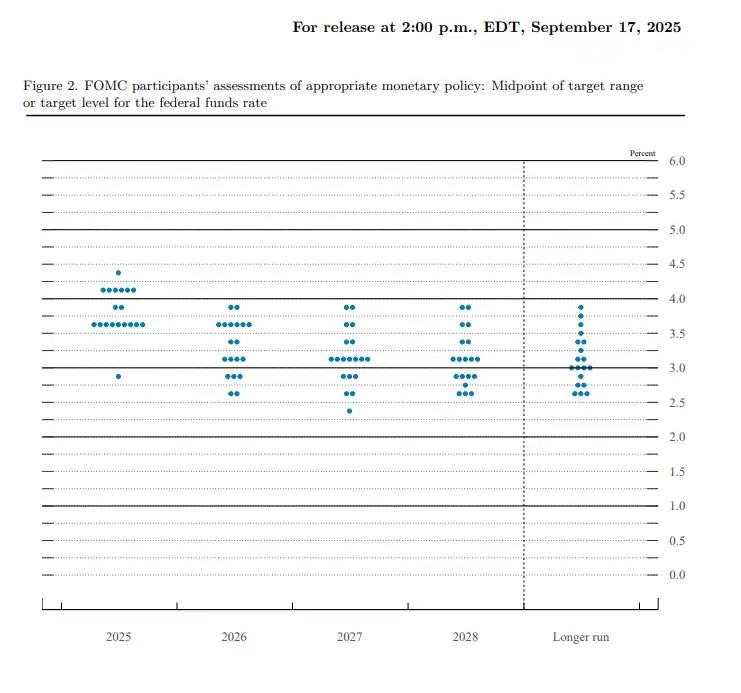

由于25个基点的降息已被市场完全消化,交易员们真正的焦点是预示未来利率路径的“点阵图”(Dot Plot)。从表面看,点阵图的中位数显示,决策者们预计年内还将有两次、合计50个基点的降息。这似乎是一个清晰的指引。

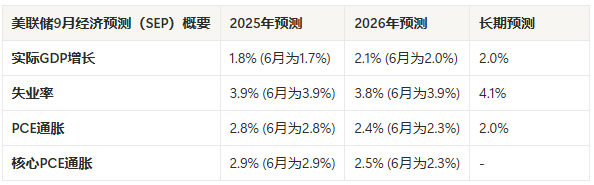

然而,撕开这张中位数的“面纱”,其下是巨大的分歧。19名票委中,9人预计再降息两次,但几乎同样多的人(9人)认为最多再降一次,甚至有人支持加息。更极端的是,有一份预测(市场普遍猜测来自米兰)认为年内应再降息125个基点。高盛的经济学家此前就预警,点阵图虽可能指向两次降息,但“分歧会很小”的预测显然过于乐观。这种堪称“分裂”的预测分布,使得点阵图的指导意义大打折扣。

这种官方的模糊性与市场的抢跑定价形成了鲜明对比。芝商所(CME)的利率期货数据显示,交易员们无视这种分歧,在会后迅速将10月和12月继续降息的概率定价至超过70%。这为未来设定了两条截然不同的潜在路径:要么是美联储坚持其谨慎立场,与市场的激进预期发生碰撞,引发新一轮波动;要么是美联储在持续的政治和市场压力下最终妥协,开启比预期更快的宽松周期。无论哪种路径,不确定性都将是未来几个月的主旋律。

第二个悬念,便是鲍威尔的“定调”。面对内外的巨大压力,他将此次降息定义为一次“风险管理式”(risk management)的行动。这套话术的精妙之处在于,它试图在两个鸡蛋上跳舞。对内,通过承认就业市场的疲软,为降息提供了合法性;对外,它又强调通胀风险,暗示后续宽松将是谨慎的,以此回击白宫的压力。然而,这种试图面面俱到的平衡术,却让市场陷入了“精神分裂”。正如鲍威尔在发布会最后坦言,“现在已经没有无风险的路径可走。”降多了怕通胀,降少了怕总统——这个死结,鲍威尔并未解开。

宏观乱局之下,比特币叙事的“自我实现”

第三个悬念,也是本次会议背后真正的“房间里的大象”——史无前例的政治干预。

特朗普的首席经济顾问斯蒂芬·米兰在会议前一日才宣誓就职,及时获得了投票权,这被广泛视为白宫渴望在9月会议上投下支持“大幅降息”关键一票的直接体现。与此同时,特朗普试图解雇美联储理事丽莎·库克(Lisa Cook)的风波虽被法院暂时阻止,但诉讼仍在进行中。这些事件不再是捕风捉影,而是行政权力对央行独立性赤裸裸的侵蚀。米兰那张唯一的反对票,正是这种侵蚀的最终图穷匕见。

当华尔街还在为美联储的点阵图和矛盾的经济预测(一边降息,一边上调未来通胀预期)而大伤脑筋时,加密世界的信徒们看到的,则是一个更为宏大和深刻的叙事。2009年1月3日,当中本聪在比特币的创世区块里留下那句“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks”时,他所批判的,正是中心化金融体系在危机面前的脆弱和对规则的漠视。

十六年后的今天,米兰的出现,将这种对体系的拷问从经济层面推向了政治层面。当世界最重要央行的货币政策,其决策权重可能不再完全基于数据,而是受到短期政治议程的直接影响时,其法定货币的长期信用便被釜底抽薪。比特币所代表的“代码即法律”和“规则先于权力”的理念,在这样的背景下显得尤为珍贵。其固定的2100万总量上限、可预测的发行节奏,以及不受任何单一实体操控的特性,构成了一个与当前宏观乱局形成鲜明对比的“确定性绿洲”。

“靴子落地”后的短期风险

尽管宏观背景为比特币的长期价值提供了强有力的支撑,但回答“是否是时候狂欢”这个问题,必须区分长期叙事与短期交易。此次降息“靴子落地”后市场的V型反转,恰恰是短期风险最直观的体现。

首先,这是一次被市场过度预期的降息。当一个事件被96%的概率定价时,其发生本身很难再构成新的利好,反而为获利了结提供了绝佳时机,即经典的“买在谣言起,卖在新闻出”(Buy the rumor, sell the news)。其次,鲍威尔模棱两可的“风险管理”措辞和点阵图的巨大分歧,未能给市场提供开启新一轮宽松周期的明确信号,这让抢跑的投机性多头感到失望。

比特币的盘面走势,则以一种更为戏剧性的方式演绎了市场的纠结与分歧。如下图所示,在凌晨2点(UTC+8)决议公布的瞬间,市场的第一反应是失望,比特币价格应声下挫,一度跌至114,700美元附近,上演了典型的‘卖在新闻出’行情。然而,与黄金和主流美股的走势不同,随着鲍威尔在记者会上展开讲话,市场似乎从中解读出了更为鸽派的信号,比特币V型反弹,强势升破117,000美元(UTC+8),走出了一个与传统风险资产截然不同的“探底回升”行情。

这充分说明,在短期内,比特币依然被市场视为一种高贝塔的风险资产,其价格波动与宏观流动性预期高度相关。因此,短期内市场的波动可能会加剧,任何与市场主流预期相悖的就业或通胀数据,都可能触发包括加密货币在内的风险资产的剧烈回调。

结语:超越点阵图的真正看点

那么,降息落地,究竟是不是时候狂欢了?

从短期交易的角度看,答案是否定的。在美联储的未来路径充满不确定性、且首次降息的利好已经兑现的情况下,保持谨慎、警惕波动是更明智的选择。

然而,从长期价值投资和宏观叙事的角度看,这场大戏才刚刚开始。每一次政治干预的尝试,每一次决策的矛盾与挣扎,都是在为去中心化的世界敲响警钟,也是在为加密资产的长期价值主张添砖加瓦。与其预测混乱的点阵图,不如审视美联储内部正在上演的这场“权力的游戏”。因为它的结局,不仅将决定美元的未来,也将在很大程度上定义加密世界在下一轮宏观周期中的真正角色

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。