Meteora空投撞上市场冷静期,造富神话还能续写吗?

被称为“ Solana 流动性黑马” 的老牌DEX Meteora 即将于本周四( 10 月 23 日 )正式发行代币MET,成为 Solana生态今年最受瞩目的事件之一。

早在10月10日,MET就在Hyperliquid 永续合约市场亮相,开盘估值直接冲上18亿美元。尽管随后遭遇了加密市场的“黑天鹅事件”,但其估值展现了相当的韧性,代币目前稳定在1美元的价格附近,对应盘前市值徘徊在10亿美元。

从 FTX 废墟中重生:Mercurial 到 Meteora

Meteora 的故事始于 2021 年。当时项目以 Mercurial Finance 名义,通过 FTX 举行首次交易所发行(IEO),发行代币 MER。然而,FTX 崩盘让项目陷入困境,团队表示“大量 MER 代币被困于交易所”,流动性受重创。

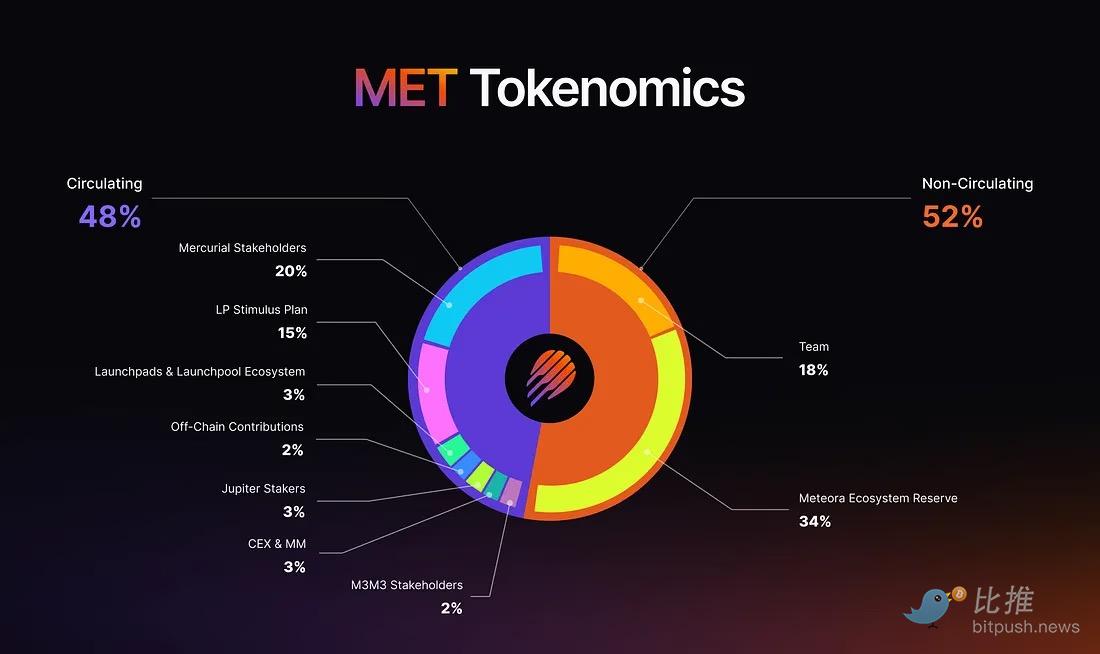

2022 年底,项目宣布更名为 Meteora,并在次年 2 月为所有 MER 持币用户进行快照,以决定新代币 MET 的分配。根据团队披露,20% 的 MET 总量 将分配给 MER 持有者作为补偿,同时削减早期内部份额,以增强社区治理权重。

自品牌重启以来,Meteora 依托其创新的 动态流动性市场制造商(DLMM) 机制快速崛起。该模型允许流动性池根据市场波动自动调整资金分布,从而提升资金利用率。

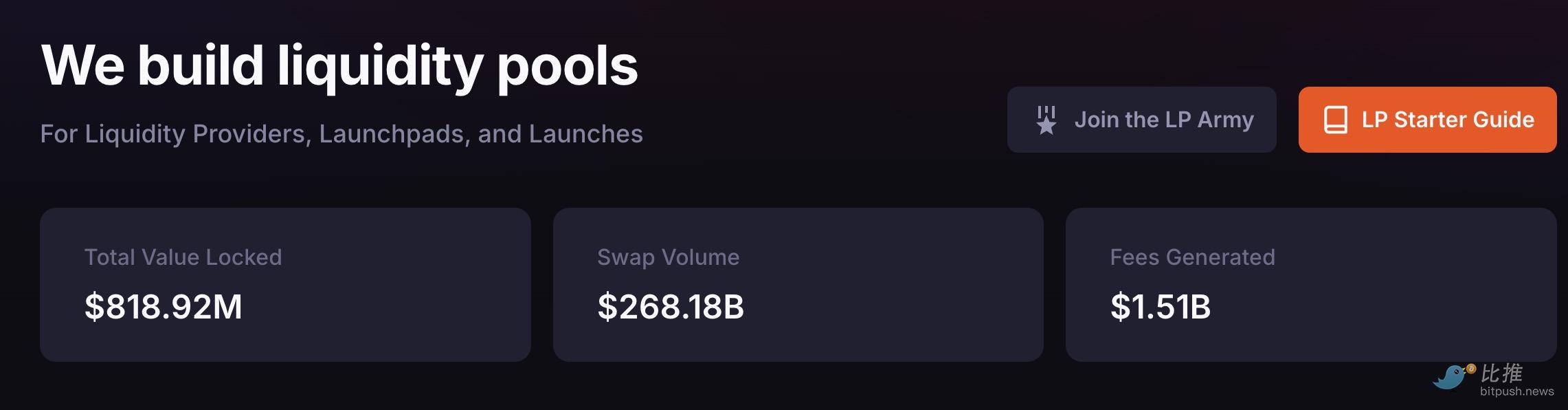

截至目前,Meteora 的 总锁仓量(TVL)已突破 8 亿美元,月度交易量达到 399 亿美元,稳居 Solana DeFi 协议前列,与 Jupiter、Drift、MarginFi 并称为生态“四大支柱”。

“无代币销售”与流动性分发机制

与多数 DeFi 项目不同,Meteora 明确表示 TGE 将不进行任何代币销售(No Token Sale at Launch)。团队称,“Meteora 没有公司股权,只有 MET 代币”,并承诺不会在发行阶段出售团队份额。

同时,Meteora 推出了被称为 “流动性分发器(Liquidity Distributor)” 的全新分配机制,用于替代传统空投模式。

约 10% 的流通供应 将以流动性头寸(Liquidity Positions)形式发放给用户,而非一次性空投。领取者可将分配代币注入 MET-USDC 等池中,边提供流动性边赚取手续费。这一设计旨在降低抛压、稳定初期市场流动性。

根据项目文件,MET 总供应量为 10 亿枚,其中社区空投占比 15%-25%,约 1.5 至 2.5 亿枚。TGE 当天将有 48% 的代币完全解锁流通,创下 Solana DeFi 历史新纪录。

多家研究机构推测,初始流通市值在 1 亿至 1.5 亿美元 区间,预市场 FDV(完全稀释估值)已达 10.8 亿美元。Hyperliquid 永续合约数据显示,MET 代币预期价格波动在 1 至 1.5 美元 区间。

空投价值猜想?

| 平均钱包价值 | $200 – $800 | 基于 Jito($165M 空投,约 1 万用户,均值 ~$1,650)与 Jupiter($700M 空投,约 95.5 万钱包,均值 ~$733)数据,调整适用于中小 LP 与 JUP 质押者。 | Jito & Jupiter 历史分配数据,CryptoRank |

| 高分配案例 | $1,000 – $1,500 |

假设领取 800–1,000 枚 MET,预市场价格 $1.06–$1.30;活跃 LP 与 M3M3 参与者可能达到此区间。 | Hyperliquid |

| 总空投规模 | $200M – $300M | 占总供应 15%–25% (1.5–2.5 亿 MET);预计为 Solana 第二大空投,仅次 JUP;受 48% 解锁与市场情绪影响。 | CryptoRank,DropsTab, |

| 极端案例 | $5,000 – $20,000+ | 针对 LP farmer大户(持仓上万 MET),需高积分或早期生态贡献 | X (Twitter)社区数据 |

上图所列 MET 空投价值估计 基于 2025 年 10 月 21 日 实时市场数据及历史空投对比推算。核心参考指标包括:

-

Hyperliquid 永续合约价格区间($1.06–$1.30,最高 $1.71 于 10 月 10 日);

-

已公布供应比例(社区空投 15%–25%,总量 10 亿 MET);

-

历史 Solana 空投案例:Jito(总空投 $165 M,约 1 万 钱包)与 Jupiter (总空投 $700 M,约 95.5 万 钱包)平均用户回报区间;

-

链上数据平台(CryptoRank、DropsTab)与交易所分析(Binance、MEXC Blog)发布的 FDV 与流通占比。

估值采用美元计价,以预市场 FDV 10 亿美元为假设基准。空投总额 $200 M–$300 M 为保守估计,实际价值将取决于 TGE 后首周流动性与市场抛压。

争议

尽管 Meteora 在技术与产品创新上获得认可,但其发展过程也伴随持续的争议。

2025 年 4 月,纽约地方法院受理了一起针对 M3M3 meme 币 的集体诉讼,指控 Meteora 及其创始人涉嫌内幕操纵、提前买入 95% 供应后高位出货,导致投资者损失 6900 万美元。该事件被 Decrypt 称为“Solana 史上最大 Meme 币丑闻”,多家风投机构如 Kelsier Ventures 亦被卷入。

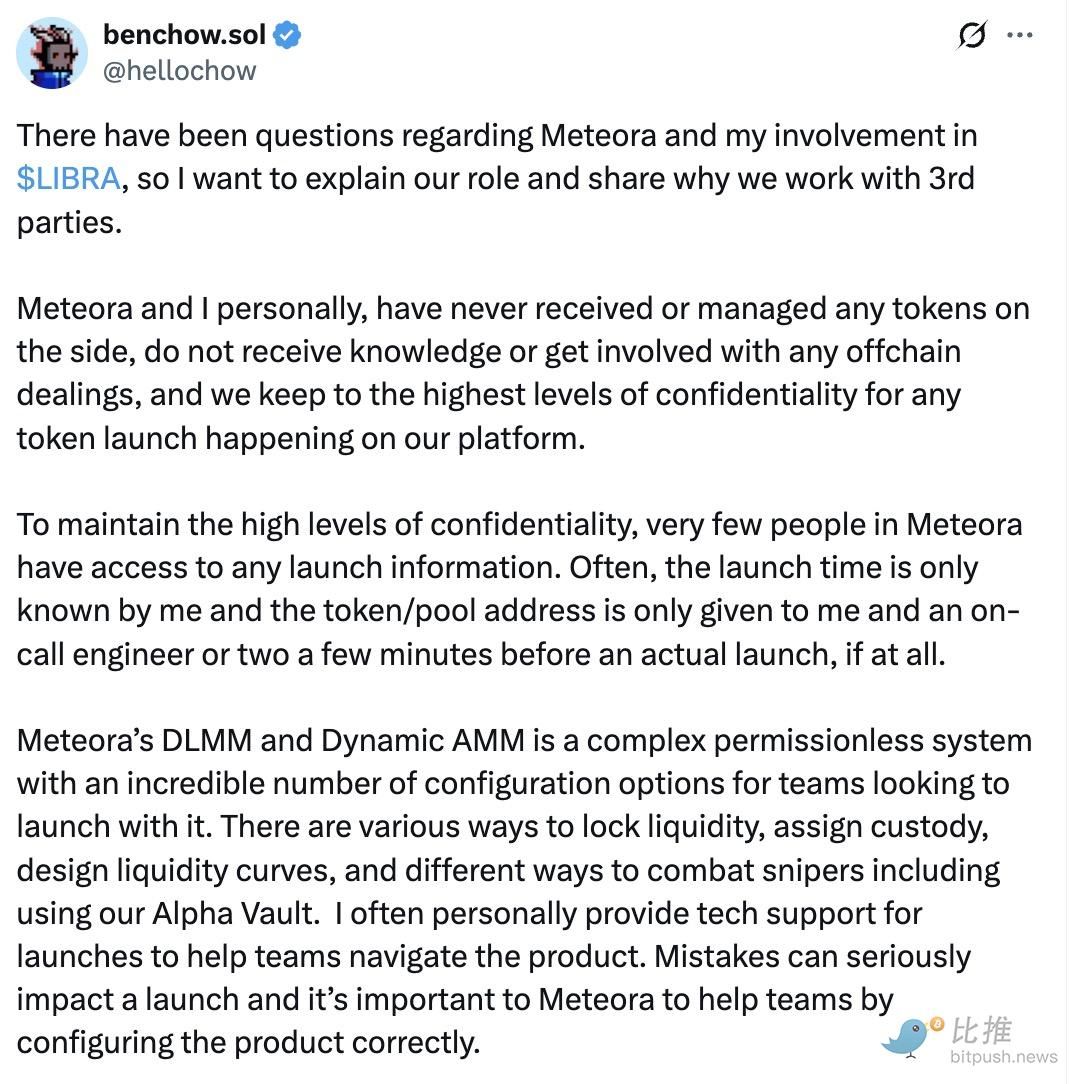

更早的 2 月,Meteora 因 LIBRA 代币暴跌事件 再度成为焦点。当时,LIBRA 在阿根廷总统 Javier Milei 热度带动下暴涨暴跌,Meteora 被指纵容不稳定流动性池并助长内幕交易。随后,CEO Ben Chow 宣布辞职。

尽管他否认任何市场操控行为,但链上数据显示,LIBRA 团队确曾在崩盘前从 Meteora 池中撤资,引发市场恐慌。

尽管他否认任何市场操控行为,但链上数据显示,LIBRA 团队确曾在崩盘前从 Meteora 池中撤资,引发市场恐慌。

此外,早期项目 AQUA Pool 崩盘 与 Meteora 空投分配倾斜 LP 的争议,也引发了社区对其治理结构的批评。部分用户在 X (前 Twitter)上指责 MET 空投“落入大户农场主与早期内部账户手中”,认为机制不够公平。

小结

无论褒贬,从 FTX 的余波中走来的 Meteora,如今终于迎来其 TGE 的关键时刻。尽管市场情绪已不似巅峰时狂热,但社区对它的期待与审视却未曾减弱。10 月 23 日,MET 的表现将不再由项目方定义,而是交由整个 Solana 生态来共同见证与评判。

作者:Bootly

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

AiCoin 日报(12月08日)

王永利:中国为何坚决叫停稳定币?

中国加快数字人民币发展,�坚决遏制包括稳定币在内的虚拟货币的政策取向已经完全明确。这是出于中国移动支付和数字人民币全球领先优势、人民币主权安全和货币金融体系稳定等多方面因素的综合考虑。

Aevo联创长文痛击行业:我在Crypto浪费了8年人生

他认为行业已丧失理想主义,已经变成一个人类历史上规模最大、参与人数最多的超级赌场,且对自己曾为这个赌场贡献过力量而感到恶心。

Bitget每日早报(12月8日)|美国和加拿大上市DAT公司的股价中位数今年已下跌43%;特朗普拟以关税收入替代现有个人所得税体系