比特币可能面临「最后一跌」:流动性紧缩的真实剧本正在上演

比特币或正处在这轮调整的「最后一跌」阶段,在财政支出恢复与未来降息周期开启的交汇点,新的流动性周期也将随之重启。

比特币或正处在这轮调整的「最后一跌」阶段,在财政支出恢复与未来降息周期开启的交汇点,新的流动性周期也将随之重启。

撰文:ET,SoSoValue 社区研究员

一、前言

当投资者仍在为比特币的下跌寻找情绪与技术面的解释时,真正的答案已悄然写进美国金融系统的账本:美元流动性正遭遇一次结构性紧缩。具体表现为

- 财政部 TGA 账户余额接近 1 万亿美元,大量吸走市场流动性;

- 短端资金市场压力陡升,SOFR–FDTR 利差一度扩大至 +30bp;

- 美联储被迫重启临时回购操作(Overnight Repo),向市场注入近 300 亿美元流动性——这是自 2019 年回购危机以来首次。

这场流动性「真空」并非偶然,核心是政府关门导致。财政部在预算僵局与潜在政府关门风险下提前「吸金备粮」,大量发债将现金锁入 TGA 账户,直接抽走银行体系准备金,可支配的「市场美元」正在减少,风险资产自然承压——比特币成为最早、也最敏感的受害者。

然而,剧本并非全然悲观。历史经验表明,每一次财政部补库存、流动性极度紧绷之际,往往也预示着反转的临近。

截止 11 月 5 日,美国政府关门天数已刷新历史峰值,财政、经济与民生层面的压力正急剧累积,SNAP 食品补助受限,部分机场安全检查与联邦航管服务被迫临时停摆,民众与企业的信心同步下滑。在此背景下,两党对峙出现缓和迹象,尤其是近期美股在高位回调,也将助力加速解决政府关门问题。

市场预期,参议院可能在 11 月 15 日感恩节休会前推动妥协方案,结束政府停摆。届时,财政部将重新启动支出,TGA 余额有望自高位回落,流动性重返、风险偏好回升,比特币或正处在这轮调整的「最后一跌」阶段——在财政支出恢复与未来降息周期开启的交汇点,新的流动性周期也将随之重启。

二、BTC 正面临美元流动性冲击

作为不生息的资产,BTC 对流动性非常敏感,美元流动性紧张往往会给 BTC 带来下跌压力,这是 10 月中以来 BTC 明显弱势的原因之一,特别是在纳指一路创历史新高的背景下。

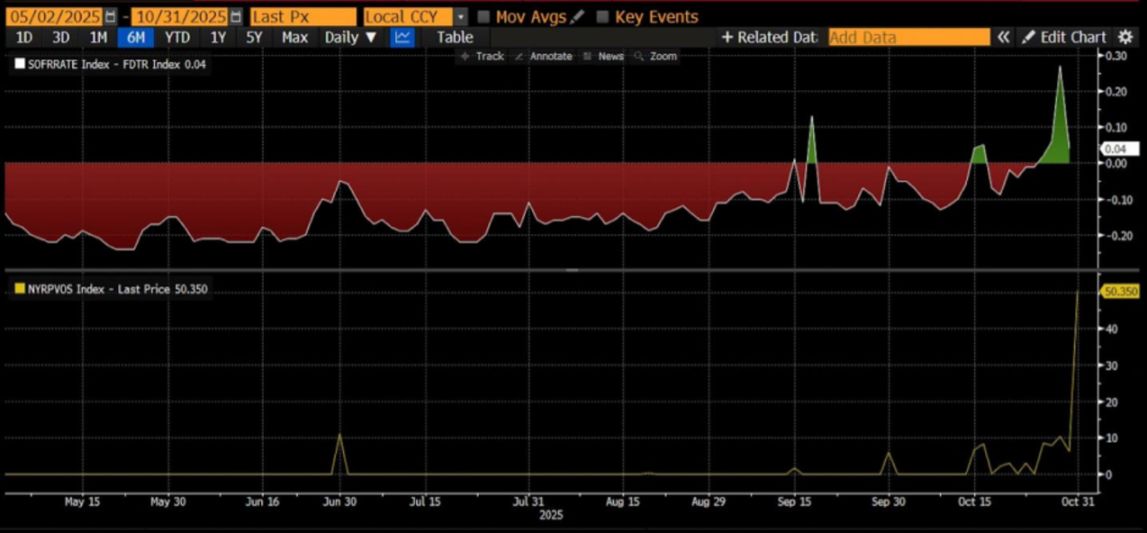

如图一所示,截止 10 月 31 日(UTC+8):

- SOFR–FDTR 利差转正最高至 +30bp → 银行间真实资金价格高于政策利率上限,代表银行以更高成本借钱,流动性紧张;

- RRP 余额回升至 503 亿美元→ 市场重新向联储寻求抵押流动性;

图一:SOFR–FDTR 利差和 RRP 余额

这表明美国短端资金市场出现明显紧张迹象,美联储被迫重启临时回购操作(Overnight Repo Operations),于 10 月 31 日(UTC+8)向市场注入近 300 亿美元流动性。

这是自 2019 年回购危机以来首次出现此类操作,标志着流动性短缺已从阶段性现象转为结构性问题。

整体而言,宏观货币供应(M2)仍然宽松,但银行体系准备金的安全垫正在被快速抽干,而市场拆借利率的上行显示流动性压力已不再是预期,而是正在发生的现实。

因此,后续对流动性情况的观察,是判断 BTC 价格走向的一个重要参考。

图二:BTC 价格与美联储流动性

三、美元流动性拆解

美元流动性= 银行准备金 + 流通现金= 美联储资产负债表总规模− ON RRP(隔夜逆回购) − 财政部 TGA 账户

这是观察「美国金融体系中可支配美元余额」的核心框架。它揭示了:

美元流动性总量= 美联储的「供给端」 - 财政部与货币市场的「吸收端」。

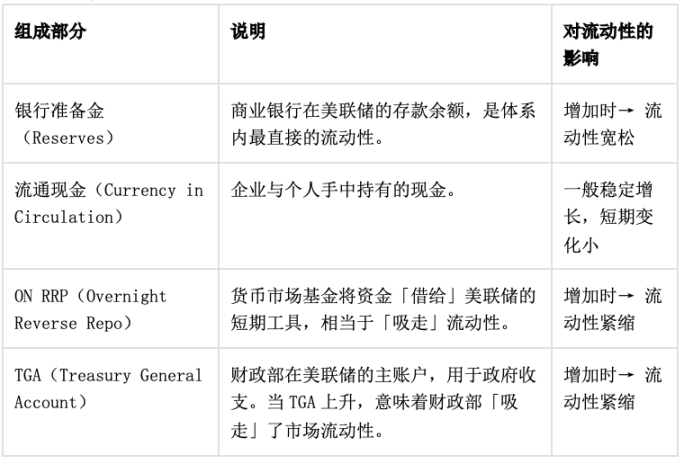

具体组成如下:

1、逻辑关系

这条公式实际上描述了美联储、财政部与货币市场三者之间的资金流转路径:

- 美联储扩表→ 增加准备金与现金→ 流动性增加例如 QE(量化宽松)时期,美联储购买资产增加银行准备金。

- TGA 升高→ 财政部发债吸金→ 流动性减少当政府增加发债、税收流入 TGA,市场资金被「吸走」。

- ON RRP 上升→ 货币市场基金将闲钱存入 Fed → 流动性减少相当于货币基金把市场资金「停泊」在 Fed,不再流通于银行体系。

因此:

Liquidity ↑ = Fed 资产↑ + TGA↓ + RRP↓

2、实际应用

这个指标是观察风险资产流动性周期的关键:

- 当 TGA + RRP 同时下降→ 银行准备金激增→ 美元流动性宽松→ 通常伴随风险资产(股市、比特币)上涨。

- 当 TGA 回补、RRP 上升→ 流动性回收→ 风险资产承压。

具体例子:

- 2023 年下半年:债务上限解除后,TGA 补库存→ 流动性短暂收紧→ 美股与加密资产出现波动。

- 2024 年初:RRP 快速下降,资金回流银行→ 准备金回升→ 市场风险偏好上升。

3、延伸观察:与市场的关联

4、结论

这条公式实际上是整个美元体系的流动性平衡方程。

美联储决定了「总量供给」。

TGA 与 ON RRP 是两个「流动性阀门」,决定多少资金能流入金融市场。

因此,在分析风险资产走势时,比单看美联储资产负债表更重要的,是观察 RRP + TGA 的变化,它们才是短期美元流动性的真实驱动。

四、近期流动性紧张原因——TGA 持续吸金

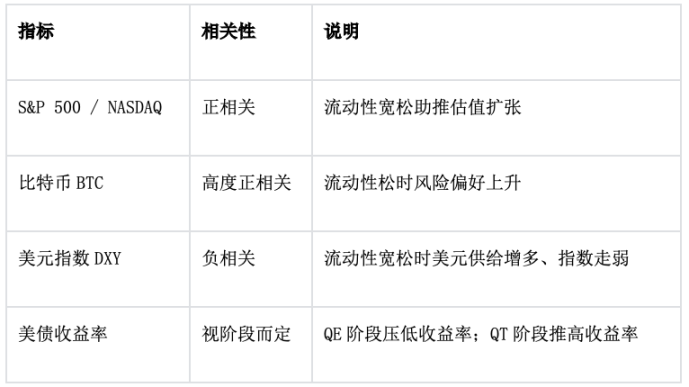

图三: 美国财政部 TGA 账户余额变动

1、指标解读

上图显示的是美国财政部在美联储的主帐户 TGA(Treasury General Account)余额。横轴是时间(2021–2025),纵轴为金额(十亿美元)。这条线其实反映了财政部吸收或释放流动性的状况,也是美元流动性的重要调节阀门。下面是结合近年的政府关门(shutdown)风险与财政操作的完整专业解读。

这条线的上下波动,代表财政部「在市场吸金(TGA 上升)」或「向市场释放资金(TGA 下降)」。

- TGA 上升→ 政府吸收市场流动性(银行准备金减少)

- TGA 下降→ 政府释放市场流动性(银行准备金增加)

因此:

TGA ≈ 市场美元流动性的反向指标

当 TGA 上升时,市场资金变紧;当 TGA 下滑时,市场资金变松。

结合时间与事件:2021–2025 五年流动性节奏

2、与「政府关门」的结构性联动

关门前:财政部提高 TGA 以备应急

当国会预算僵局迫近、关门风险上升时,财政部会提前发债筹资、拉高 TGA 余额,确保政府停摆期间仍有现金支付必需支出。

这一阶段市场会出现短期流动性收紧、短端利率上升。

关门期间:支出暂停、债务发行受限

关门期间政府部分支付暂停,TGA 水平短期持平或微降,但由于市场无新国债供应,货币基金需求涌向 ON RRP。

形成「流动性结构性错配」:总量中性但短端紧张。

关门结束后:补拨款、补发薪→ TGA 急降

政府恢复支出后,TGA 下降、流动性瞬间释放。银行准备金上升、Repo 市场压力缓解,风险资产常在此阶段反弹。

例如 2023 年债限解除后 BTC 短期暴涨、纳指反弹。

五、美联储在行动:流动性注入

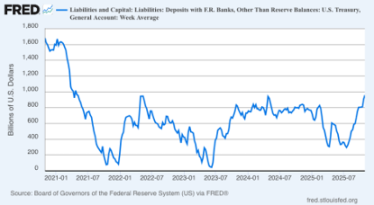

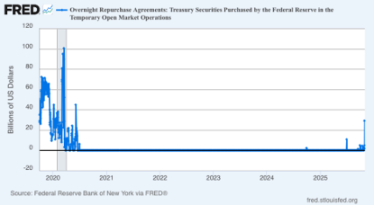

图四、美联储 ON RPs(隔夜逆回购)

1、指标解读

资料来源: FRED(纽约联储)

最新数据(2025 年 10 月 31 日)(UTC+8): 294 亿美元

对比参考: 2019 年 9 月高点为 497.5 亿美元

这项指标代表美联储透过临时回购操作(以美债为抵押)向主要交易商提供隔夜现金,是直接的流动性注入手段。

自疫情后该工具长期停用,此次重新启动,具有重大政策信号意涵。

2、三大观察重点

政策背景: 美联储此举是对短端资金市场「真实紧缺」的回应。 QT 虽将要停止,但准备金持续下滑导致拆借压力加剧。 ON RPs 的重启代表: 「美联储从被动缩表→ 主动流动性管理。」

规模特征: 294 亿美元虽低于 2019 年危机水准,但其象征意义极强,显示流动性缺口已突破联储的观察阈值。 若未来两周操作规模持续上升,则可视为「准政策转向」。

市场机制:

- 银行与货币市场基金因准备金短缺被迫提高融资利率;

- 美联储透过回购释放流动性,暂时压低 SOFR 与 Repo 利差;

- 若此行为延续,将形成「微型再 QE」效果。

3、历史对照:2019 年 vs 2025 年

六、结论

1、目前 TGA 帐户接近 1 万亿,是近期流动性紧张的主要原因,后续政府重开、支出重启,TGA 将下滑、美元流动性恢复,BTC 等风险资产有望获得支撑;

2、在政府重启前,美联储会持续透过回购释放流动性,暂时压低 SOFR 与 Repo 利差,缓解市场流动性紧张局面;

3、预测网站的真金白银下注是 11 月中旬,也就是 11 月 10 日~11 月 15 日(UTC+8),高盛等机构预计两周内政府会开门;

4、所以 BTC 很可能在进行「最后一跌」,至少政府开门和未来降息是确定的,虽然节奏时间有不确定性。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

从比特币到 Zcash:为何说隐私是加密领域「最后的千倍机遇」?

比特币诞生之初面临的三大核心问题中,隐私赛道成为仅剩的、具备非对称收益潜力的领域。

Arthur Hayes拆解债务、回购与印钞:美元流动性的终极循环

如果美联储的资产负债表增长,那便是美元流动性利好,最终将推高比特币和其他加密货币的价格。